2月24日の新総裁候補所信と米PCEデフレーターが焦点

〇先週のドル円、2/17夜に135.10をつけ年初来高値更新後134円前半で越週

〇米1月のCPI、PPI、小売売上高等の好調にFRBの利上げ継続期間長期化懸念高まり、ドル高進行

〇植田日銀新総裁候補は中立派からややハト派との市場受け止め、金融緩和政策からの転換徐々に進むか

〇ドル円直前の下げ幅に対する3分の1戻し135.45に迫る、大幅下落一巡しリバウンド入りか

〇133.68以上での推移中は一段高余地あり、134.50超えからは135.10試し、135円台後半は反落警戒

〇133.68割れからは132円台前半への下落想定、132円割れからは130円前後へ向かうか

【概況】

ドル円は2月17日夜に135.10円を付けて1月16日安値127.21円以降の高値を更新、1月6日高値134.77円も超えて年初来高値を更新したが、18日早朝にかけてはドル高一服で134円を試すところまで反落して週を終えた。

2月10日に日銀新総裁には植田氏を起用との報道により、当初は人物像を含めて情報不足としてリスク回避的な円高反応となり2月10日夕刻には129.79円まで下落したが、人物像や海外メディアによる評価報道等からサプライズ人事への反応が落ち着き、植田氏がメディアインタビューで「現在までの金融緩和政策は正しい」との認識を示したこともあり、日銀政策の急激な修正には進まないだろうとの受け止め方が優勢となり円安へと流れが変わった。

2月14日の米1月CPI上昇率が予想を上回ったことや15日の米小売売上高等の経済指標が軒並み強めだったこと、2月16日の米1月PPI上昇率も予想を上回ったためにFRBによる利上げ継続期間の長期化への懸念が強まり、為替市場全般がドル高となったこともドル円を押し上げ、2月13日からは連日の高値切り上げで年初来高値更新に至った。

【2月24日に植田新総裁候補らの国会での所信表明】

2月24日午前の衆院議院運営委員会で日銀総裁候補の植田氏に対する所信聴取と質疑が行われ、午後には副総裁候補の内田、氷見野両氏への所信聴取と質疑が行われる。両院の本会議で採決(過半数賛成で承認)された後に内閣が正式に任命するが、国会の承認は3月上旬頃と見込まれている。

2月6日に雨宮現副総裁起用との報道があった時は黒田現総裁路線を継続する可能性もあるとされて円安に反応し、自民党議員によるアベノミクスからの修正派が起用なら党内がまとまらないとの発言報道も急激な軌道修正は回避されるとして円安反応をもたらしていた。

植田氏については元日銀審議委員で経済学者ということで政策スタンスと手腕への情報不足から市場も当初は疑心暗鬼となったが、植田氏の金融政策姿勢については、金融緩和継続派をハト派とし金融引き締めへの積極派をタカ派とすればその中間の中立派からややハト派と市場は受け止めているようだ。また副総裁人事も含めれば積極的な金融緩和や財政出動を求めるリフレ派の勢力が後退することとなり、アベノミクスと呼応した黒田総裁時代の「異次元」金融緩和政策からの転換は徐々に進んでゆくのだろうと推察されている。

今後は金融緩和政策を「異次元」から「通常」へ戻し、機能不全に陥っているYCC(イールドカーブコントロールによる長期金利抑制)の手直し(変動許容上限の引き上げや撤廃)、量的緩和の縮小等をどのタイミングで市場に激震を与えないように進めていくのか手腕が試される。

今後の日銀金融政策決定会合は、3月9日〜10日、4月27日〜28日、6月15日〜16日、7月27日〜28日と続く。黒田総裁在任中の次回会合では政策現状維持が予想されるが、新体制へたすきをつなぐためにYCCの修正に手を染める可能性が多少あると思われる。

最近の米経済指標が強めなこととインフレの高止まりによりFRBの利上げ回数が増え、ピーク水準が切り上がり、利上げ状態継続期間も長引くとの見方が強まってきているが、それに対して植田日銀新体制が緩慢な修正にとどまるならドル円は円安ドル高へ傾斜しやすく、緩慢とは言えない着実な異次元緩和からの脱却姿勢を強調し始めるようなら円高ドル安へと傾斜してゆくことが予想される。特に現在マイナス0.1%の引き上げへ向かう姿勢が見られる場合は急激な円高反応を招くことも考えられるが、今のところ7月まではそこまで踏み込まないだろうとみられている。

【米CPIとPPIの高止まり、FRBのタカ派への傾斜】

FRB(米連邦準備制度理事会)のFOMC(連邦公開市場委員会)の今後の予定は3月21日〜22日、5月2日〜3日、6月13日〜14日と続く。

前回の1月31〜2月1日のFOMCでは0.25%利上げへとペースダウンし、パウエル議長はあと2回の利上げを検討していると述べた。しかし2月14日の1月CPIは前月比で伸び、前年比も市場予想を上回り、2月16日の1月米PPIも前月比の大幅な伸びに加えて前年比も鈍化傾向を継続したものの高止まりの様相となったため、FRBによる今後の利上げ回数は2回ではなく3回に増え、利上げピーク水準も従来想定から下方修正されるとの市場の期待を裏切り上方修正される可能性が高まり、利上げ状態の継続期間も長引いて早期の利下げ再開は難しくなったとの認識が広がっている。

米金融大手のバンク・オブ・アメリカ(バンカメ)やゴールドマンは3月、5月、6月の利上げを予想、政策金利のピークが5.25〜5.50%となる予想を発表しているが、地区連銀総裁の中には3月会合で0.50%利上げを支持する者もいる。2月24日には1月のPCEデフレーターの発表があるが、市場予想を上回ってくるようだと0.50%利上げへ再びペースアップする可能性も現実味が出てくると思われる。

FRBのボウマン理事は2月17日に「最近の情報を踏まえれば景気減速の兆候は見られない」「これまで講じた措置(利上げ効果)が定着せずあるいは効果的でないことを示すデータが相次いでいるため、政策金利が十分に抑制的な水準に達するまで利上げを続ける必要があり、まだそこに到達していない」との認識を示している。

【米長期債利回りは上昇、ダウは反落】

長期金利指標の米10年債利回りは2月17日を前日比0.05%低下の3.82%としたが、一時は3.93%を付けて1月19日の3.32%以降の最高値として昨年11月以降の高水準に達した。週間では2月10日終値の3.74%から0.08%上昇だった。

30年債利回りも前日比0.05%低下の3.87%で終了したが、一時は3.97%を付けて1月19日の3.49%以降の最高値とし、週間では2月10日の3.83%から0.04%の上昇だった。

利上げに敏感な2年債利回りは前日比0.01%低下の4.64%で終了したが、一時は4.72%を付けて昨年11月以来の高水準とし、週間では2月10日の4.53%から0.11%上昇だった。

一方でNYダウの2月17日は前日比129.84ドル高、ナスダック総合指数は68.56ポイント安と明暗が分かれた。2月14日の米CPI発表から為替市場がドル高となり利上げ期間長期化への懸念でNYダウは下落に転じていたが、2月17日はドル高一服でユーロやポンド等が戻したことでリスク回避感がやや後退し、2月20日の米国市場休場による3連休前で買い戻されたという印象だ。

【ドル円、2021年1月からの大上昇に対する半値押しから3分の1近くを戻す】

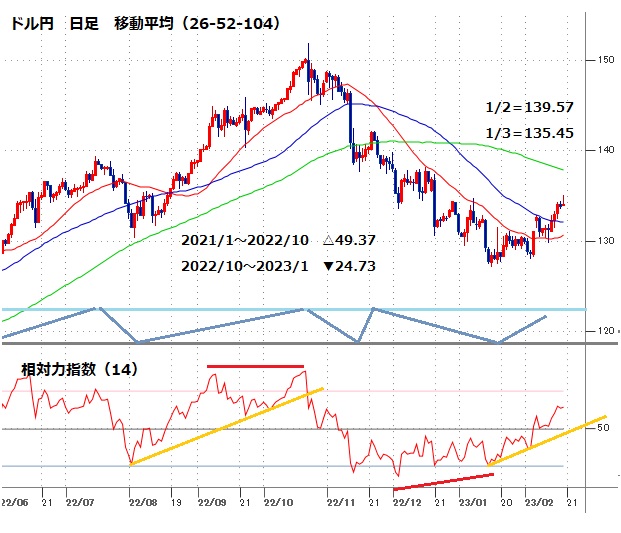

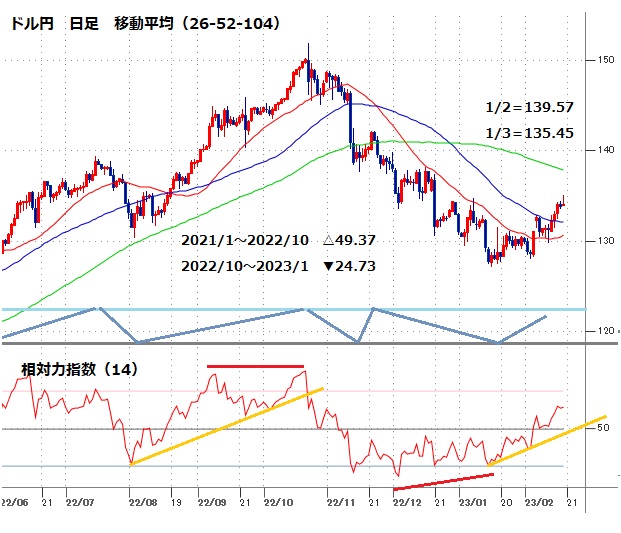

ドル円は2021年1月6日底102.57円を起点として2022年10月21日高値151.94円まで49.37円の大上昇だったが、今年1月16日安値で127.21円まで24.73円の下落幅となり、直前の大上昇に対する半値押しラインの127.25円にほぼ到達した。

1月16日安値から2月17日高値135.10円までは7.89円の上昇幅であり、直前の下げ幅に対する3分の1戻しラインの135.45円に迫る水準に到達したところだ。日銀が9月22日と10月21日に大規模な円高介入を実施して歴史的な大上昇にブレーキをかけ、11月10日の逆CPIショック(米CPI上昇率の大幅鈍化)から12月20日の日銀ショック(日銀金融政策決定会合での長期金利変動許容基準の引き上げによる事実上の利上げ)により、昨年10月にかけてのドル円の大上昇期における米国のハイペース利上げと日銀の異次元金融緩和継続による日米金利差拡大という土台が崩れ、米国の利上げペース減速と日銀の異次元金融緩和からの脱却開始が今年1月16日にかけてのドル円の大幅下落の背景となってきた。

1月16日以降は米国のインフレ高止まりによる利上げ継続期間の短縮期待が後退し、逆に日銀が急激な政策修正を回避する姿勢を強めたことでドル円の大幅下落が一巡してリバウンドに入っているという印象だ。

昨年10月21日高値から1月末にかけての下落期においては26日移動平均が上値抵抗線となって来たが、2月3日の上昇で26日移動平均を突破、さらに52日移動平均を超えてきているところであり、今後は52日移動平均を短期レベルの下値支持線、26日移動平均を中期レベルの下値支持線としてリバウンドをどこまで伸ばせるのかを試す展開と思われる。いずれは米国の利上げもあと2回ないし3回で打ち止めとなる可能性は高く、逆に日銀は4月以降の新体制で異次元金融緩和からの出口へ具体的に向かい始めるため、リバウンドが一巡した後には円高が再開するのだろうと思われるが、当面は高値追及が続くとすれば、昨年10月21日から今年1月16日までの下げ幅の半値戻しラインとなる139.57円を試す可能性が残っているのではないかと考える。

以上を踏まえて当面のポイントを示す。

(1)当面、2月17日早朝安値133.68円を下値支持線、2月17日夜高値135.10円を上値抵抗線とする。

(2)133.68円以上での推移中は一段高余地ありとし、134.50円超えからは135.10円試しとし、135.10円超えからは135円台後半(135.50円から136.00円)を目指す上昇を想定する。ただし、135.70円以上は反落警戒とする。

(3)133.68円割れからは2月10日安値からの上昇に対する修正として132円台前半(132.50円から132.00円)への下落を想定する。132円台序盤は押し目買いも入りやすい水準とみるが、直前安値から1円を超える反騰が見られないうちは安値試しを繰り返しやすいとみる。また132円割れからは130円前後へ向かい、1月16日からのリバウンドが一巡しての下落再開感が強まると考える。

(4)重要イベントとしては2月24日午前午後の日銀新総裁・副総裁の国会での所信表明の内容、2月24日夜の米個人消費支出(PCE)デフレーターの内容次第で大きく動きやすいと注意する。

【当面の主な予定】

2/20(月)

休場、米国、カナダ、ブラジル

EU外相理事会、バイデン米大統領がポーランド訪問(2/22まで)

19:00 (欧) 12月 建設支出 前月比 (11月 -0.8%)

19:00 (欧) 12月 建設支出 前年同月比 (11月 1.3%)

24:00 (欧) 2月 消費者信頼感・速報値 (1月 -20.9、予想 -19.0)

28:00 (英) ウッズ英中銀副総裁、講演

2/21(火)

休場、ブラジル、ロシア

プーチン・ロシア大統領、年次教書演説

06:45 (NZ) 10-12月期 生産者物価指数(PPI) 前期比 (7

9月 1.6%)

09:30 (豪) 豪中銀、金融政策会合議事要旨

17:30 (独) 2月 製造業PMI・速報値 (1月 47.3、予想 48.0)

17:30 (独) 2月 サービス業PMI・速報値 (1月 50.7、予想 51.0)

18:00 (欧) 2月 製造業PMI・速報値 (1月 48.8、予想 49.3)

18:00 (欧) 2月 サービス業PMI・速報値 (1月 51.0)

18:30 (英) 2月 製造業PMI・速報値 (1月 47.0、予想 47.5)

18:30 (英) 2月 サービス業PMI速報値 (1月 48.7、予想 49.2)

19:00 (独) 2月 ZEW景況感 (1月 16.9、予想 23.0)

19:00 (欧) 2月 ZEW景況感 (1月 16.7)

23:45 (米) 2月 製造業PMI・速報値 (1月 46.9、予想 47.2)

23:45 (米) 2月 サービス業PMI・速報値 (1月 46.8、予想 47.4)

24:00 (米) 1月 中古住宅販売件数・年率換算 (12月 402万件、予想 410万件)

24:00 (米) 1月 中古住宅販売件数 前月比 (12月 -1.5%、予想 2.0%)

27:00 (米) 財務省2年債入札

2/22(水)

06:45 (NZ) 1月 貿易収支 (12月 -4.75億NZドル)

08:50 (日) 1月 企業向けサービス価格指数 前年同月比 (12月 1.5%、予想 1.5%)

09:30 (豪) 10-12月期 賃金指数 前期比 (7

9月 1.0%)

10:00 (NZ) ニュージーランド中銀 政策金利 (現行 4.25%、予想 4.75%)

16:00 (独) 1月 消費者物価指数(CPI)・改定値 前月比 (速報 1.0%、予想 1.0%)

16:00 (独) 1月 消費者物価指数(CPI)・改定値 前年同月比 (速報 8.7%、予想 8.7%)

18:00 (独) 2月 IFO企業景況感指数 (1月 90.2、予想 91.1)

28:00 (米) 米連邦公開市場委員会(FOMC)議事要旨

27:00 (米) 財務省5年債入札

2/23(木)

休場、日本

G20、財務相・中央銀行総裁会議(2/25迄)

09:30 (豪) 10-12月期 民間設備投資 前期比 (7

9月 -0.6%、予想 1.3%)

18:30 (英) マン英中銀委員、講演

19:00 (欧) 1月 消費者物価指数(HICP)・改定値 前年同月比 (12月 8.5%、予想 8.6%)

19:00 (欧) 1月 HICPコア指数・改定値 前年同月比 (12月 5.2%、予想 5.2%)

19:45 (英) カンリフ英中銀副総裁、講演

22:30 (米) 10-12月期 GDP・改定値 前期比年率 (速報 2.9%、予想 2.9%)

22:30 (米) 10-12月期 個人消費・改定値 前期比年率 (速報 2.1%、予想 2.0%)

22:30 (米) 10-12月期 コアPCE・改定値 前期比年率 (速報 3.9%、予想 3.9%)

22:30 (米) 新規失業保険申請件数 (前週 19.4万件、予想 20.0万件)

22:30 (米) 失業保険継続受給者数 (前週 169.6万人、予想 170.5万人)

24:50 (米) ボスティック・アトランタ連銀総裁、講演

25:00 (英) EIA週間石油在庫統計

27:00 (米) 財務省7年債入札

2/24(金)

08:30 (日) 1月 全国消費者物価指数(CPI) 前年同月比 (12月 4.0%、予想 4.3%)

08:30 (日) 1月 全国CPI・生鮮食品除く 前年同月比 (12月 4.0%、予想 4.2%)

08:30 (日) 1月 全国CPI・生鮮食品・エネルギー除く 前年同月比 (12月 3.0%、予想 3.3%)

09:01 (英) 2月 GFK消費者信頼感 (1月 -45、予想 -43)

09:30 (日) 日銀総裁候補植田氏への所信聴取と質疑(衆院議院運営委員会)

13:00 (日) 日銀副総裁候補内田、氷見野両氏への所信聴取と質疑(衆院議院運営委員会)

16:00 (独) 10-12月期 GDP・改定値 前期比 (速報 -0.2%、予想 -0.2%)

16:00 (独) 10-12月期 GDP・改定値 前年同期比 (速報 0.5%、予想 0.5%)

16:00 (独) 3月 GFK消費者信頼感 (2月 -33.9、予想 -30.0)

22:30 (米) 1月 個人所得 前月比 (12月 0.2%、予想 1.0%)

22:30 (米) 1月 個人消費支出(PCE) 前月比 (12月 -0.2%、予想 1.3%)

22:30 (米) 1月 PCEデフレーター 前年同月比 (12月 5.0%、予想 5.0%)

22:30 (米) 1月 PCEコア・デフレーター 前月比 (12月 0.3%、予想 0.4%)

22:30 (米) 1月 PCEコア・デフレーター 前年同月比 (12月 4.4%、予想 4.3%)

24:00 (米) 1月 新築住宅販売件数・年率換算 (12月 61.6万件、予想 62.0万件)

24:00 (米) 1月 新築住宅販売件数 前月比 (12月 2.3%、予想 0.7%)

24:00 (米) 2月 ミシガン大学消費者信頼感指数・確報値 (速報 66.4、予想 66.4)

24:15 (米) ジェファーソンFRB理事、講演

25:30 (英) テンレイロ英中銀委員、講演

27:30 (米) コリンズ・ボストン連銀総裁、講演

27:30 (米) ウォラーFRB理事、講演

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2023.02.20

ドル円 日米金融政策に一喜一憂するもドルは基本底堅い(週報2月第3週)

先週のドル/円相場はドルが一段高。一時昨年12月20日以来の135円台を示現する局面も観測されていた。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2023.02.18

来週の為替相場見通し:『日米金利差拡大を背景にドル円はトレンド転換実現か?』(2/18朝)

今週のドル円相場は、週初131.40で寄り付いた後、早々に週間安値131.30まで下落しました。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。