2022年の振り返り

2022年の見通しと結果を簡単にまとめると以下のようになりました。

(1)2022年のFOMCメンバーが前年よりタカ派が増えたことで、想定(昨年初時点では4回)されているよりも引き締めを強めてくる可能性を考えましたが、FF先物の織り込み度でも5回(1.25%)に留まっていて、現状から考えると信じられないほど低い予想だったと言えます。2023年1月時点のゴールは4.75〜5.0%がコンセンサスです。

(2)米国株式市場はS&P500が2020年第4四半期からの上昇チャンネルを下に抜けたこと、FRBの引き締めスタンスが明確であることを考えるとある程度大きめの調整を考えざるを得ず、2021年初の水準と重なる3820ドルをターゲットとしました。実際には昨年秋に3500ドル割れと予想以上の下げとなりましたが、米金利の上昇ペースが速かったことが株式市場には悪材料となりました。現在の株式市場参加者は楽観的な見方が増えています。

(3)米国中間選挙では与党が不利になることが多いのですが、1年前もバイデン政権民主党が敗けることはほぼ確実な情勢でした。そのことから支持率が低下している時によくある手としては国民に外に目を向けさせることで米国の一体感を作り出すことを考える可能性が高く、ウクライナ問題は地政学リスクではあるものの、解決の糸口が見えてくればリスクオフの巻き返しにつながると書きました。結果は2月末にロシアによるウクライナ侵攻と考えられる最悪の事態となりましたが、金融市場の立ち直りは想定以上に早かったと思います。

上記のことと米国以外の地域でのことも考慮し、為替市場については日米の金利差拡大がドル高要因とはなるものの、実行円相場は50年ぶりの円安水準となっていることから2021年から続いた円安の動きに対して調整が入ってくるのではないかとの見方をして、ドル高値119円、ドル安値110円と年間の値幅は10円未満の動かない一年を予想したいとしました。結果はとんでもない大外れです。

2022年の年間レンジは安値113.47から高値151.94まで38円47銭もの超円安相場となり、値幅こそ水準的に最大とはならなかったものの、変動率33.4%は1973年に円相場が変動相場制に移行後最大の変動幅を記録しました。動かない、円高と全てにおいて大外しとなり大反省ですが、さすがにここまでの変動率と超円安は誰も予想しなかったと思います。

2022年超円安の原動力と急反転

これは、米国が年1.25%程度の利上げ予想だったものが予想以上のインフレ率上昇を見てFRBが0.5%、0.75%と大幅な利上げを繰り返すいっぽうで、日本では日銀が大規模緩和継続を言い続けたことで日米金利差の大幅拡大が最大の要因でした。円安の動きについても黒田日銀総裁が150円台に乗せるまで円安容認姿勢を貫いたことから、市場参加者が全て円安に向かっていたことが大きかったわけです。

しかしさすがに140円を超える円安を見始めた頃から財務省は見方を変え始めました。9月に入り日銀、金融庁も交えた三者会談を開き、レートチェックも実施。当初は口先介入のみで実弾介入は困難と見ていた向きも多かったのですが、22日には200億ドル規模の介入に踏み切り、10月に151.94と円最安値をつけた際には2日間で400億ドルを超える史上最大の介入を実施し、円相場反転を成功させました。

その後黒田日銀総裁も円安容認から悪い円安へと姿勢を変えたことで、それまで円を売っていた向きは一斉にポジション調整に動きましたが、追い打ちをかけたのが12月の日銀会合におけるイールドカーブコントロールの変動幅拡大でした。現状維持で無風通過というのがコンセンサスでしたから、まさかの緩和縮小の動きに出たことで金利上昇と円高過加速となり、今月1月には安値127.22と昨年高値から25円近い調整を見ることとなりました。

2023年はこの昨年10月以降の動きが継続するのか、あるいは調整が終わったのかという見方で方向性が異なりますが、個人的には前者10月以降の動きが継続し、もう一段の円高を見る可能性が高いと考えています。これまでドル円の週報やコラムでも使用してきた材料も使いながら、その理由を考えて行きましょう。

2023年を通してのテーマ

(1)米国の金融政策

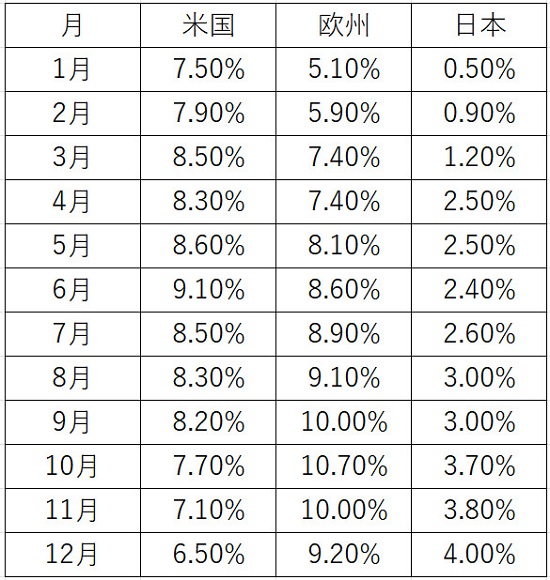

2022年はインフレ率が想定以上に高まったことが米国の引き締め姿勢を強めましたが、米国のインフレはピークアウトし着実に低下しています。次の表は主要3極の昨年1年間の総合CPIの推移です。

米国は昨年6月に9.1%でピークをつけ今月発表された12月の数字は6.5%と2022年で最も低いインフレ率となりました。欧州も10月にピークをつけた可能性が高く、欧米のインフレは既にピークアウトし鎮静化に向かっていると言えます。最大の要因はFRBやECBが想定以上の引き締めに動いたことですが、モノの値段も着実に下げてきていることは大きいです。

以下のグラフは代表的と考えられる指標の昨年1月末から現在までの推移です。右に示されているパーセントは前年比の数値となります。

もっとも変化が少ないのがNY原油(オレンジ)で−11.63%、欧州の原油指標である北海ブレントもほぼNY原油と同じ値下がりをしています。最も変動が大きいのが欧州の天然ガス指標であるTTF(緑)で前年比−34.91%、また天然ガスほどの振れでは無いものの海上輸送にかかる費用の参考にされるバルチック海運指数(青)に至っては−52.05%と1年前の半値です。

物の値段が全てでは無いものの原油をはじめ多くの商品が大幅安となり、その輸送コストも半値になっているという事実は、今後のインフレ率低下を加速させていく大きな材料となるでしょう。特に昨年2月、3月とウクライナ侵攻後に跳ね上がった価格と比較される2023年2月、3月以降のインフレ率は想定以上の下げとなる可能性があります。

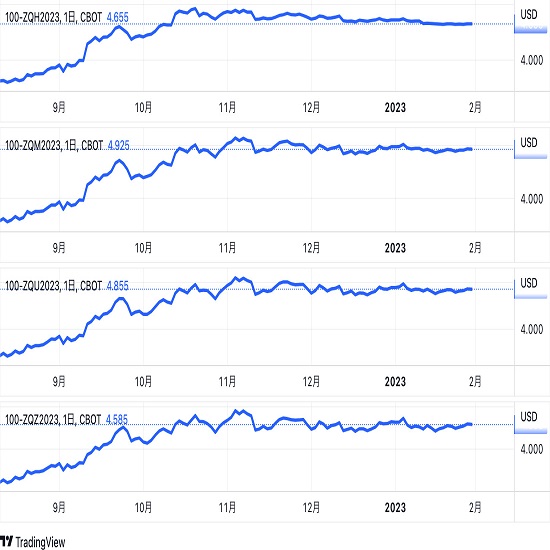

さらに引き締め速度が速かったことによる景気後退リスクへの懸念も強く、現時点で米国の政策金利は4.75〜5.0%でピークをつけ7月FOMCまではピークを維持するものの、9月FOMCで0.25%利下げと緩和へ舵を切る動きがFF先物の金利織り込み度からわかります。以下のグラフは、今年の3,6,9,12月のFF先物の推移を示していますが、6月の金利が4.925%と最も高く、年末の4.585%に向けて緩やかに下げていく動きが見て取れます。

この緩和への転換はインフレが落ち着くとともに市場参加者は景気後退リスクも織り込んでいることが大きいと言えます。米国では債券の利回りが長短で逆転して久しいですが、2年債と10年債の利回りが逆転し、短期債の利回りが高くなったのが、昨年7月でした。過去の経験則で長短の利回りが逆転して1年以内に景気後退局面に入ると言われます。過去の利回り逆転時にはことごとく景気後退を見ていますが、今回もそうなるとすると2023年7月までに景気後退入りする可能性が高いと言えます。

(2)日本の金融政策

2023年のテーマに日本の金融政策が入って来るとは昨年12月の日銀会合までは考える向きが少なかったのですが、水面下では日本のインフレ率は着実に上昇し、今月発表された数字では4.0%にまで達してきました。日米欧ともにインフレ目標は2.0%ですから、既に日本のインフレ率も目標を大きく上回ってきたこととなります。

パウエルFRB議長もインフレは一時的と言っていたのが米国CPIが4.0%水準の時であったことを考えると、日本は大丈夫とのんびりと構えていることは出来ないかもしれませんし、それ以上に国債市場やインターバンクの長期金利市場の歪みが大きくなり過ぎています。

以下のチャートは日本国債の7年債(オレンジ)、10年債(青)、15年債(緑)の利回りです。

12月の日銀会合でイールドカーブコントロールの変動幅を拡大したものの10年債の利回りのみが低く抑えられ、手前の7年債とほぼ同水準、先の15年債と大きく乖離している現在の国債のイールドカーブの推移は異常です。しかも10年債は全て日銀がかってしまうのですから正常な市場機能を失った状態が長期化しています。

そうした中で長期金利の無リスク金利市場としてインターバンクで取引されるスワップ市場(変動金利と長期固定金利を交換する市場)での取引まで1月の日銀会合以降に歪みが出てきました。これは12月とは逆に共通担保オペの拡充という、金融機関に長期金利を低利で貸し付け、他市場で裁定取引の機会を提供するという利益供与を伴う緩和補完策を実施したことがあります。

こうして見ると、イールドカーブコントロールの変動幅拡大では抑えきれず、過渡的な措置として裁定取引を金融機関に行わせることで長期金利の低下を狙ったこととなるのですが、このような政策がいつまでも続けられるとはとても思えません。黒田総裁の任期が4月8日までですから、次期総裁就任までのつなぎと見られても仕方ありません。次期総裁の下で緩和縮小に向かうのは必然と言ってもよいのではないでしょうか。

円相場のテクニカル

2022年が日米金利差拡大による超円安とその反転を見たのとは逆に、2023年は日米金利差の縮小と円高継続というのがファンダメンタル、特に日米の金融政策から見えてくる結論と言えますが、テクニカルにはどうなのかまず以下の長期チャートをご覧ください。

大相場の変動は50円程度で収まり半値押しの調整が入るということを示しています。2011年の変動相場制移行後の最円高値75.565からアベノミクス相場を経て125.856まで約50円の上昇を見て、その後2016年の99円割れまでほぼ半値押しを見ています。今回は2021年安値102.591から151.944まで約50円の上昇を見て今月の127円台までほぼ半値押しです。長期テクニカルではいったん下げ止まりやすいと言えます。

しかし、テクニカルよりも2022年と正反対の日米金利差縮小の動きは年間を通して大きなテーマとなることは間違いなく、そうであるとすれば常に円相場は円高方向へのバイアスがかかりやすくなります。以下のチャートは日米10年債の利回り差(青、右軸)と円相場(ローソク、左軸)の週足です。

多少のずれはあると言っても2021年初の円安への反転と2022年の円高への反転、ほぼ金利差と円相場の動きは一致していることがわかります。このことから2023年初の円高値は踊り場であり、今後円高の動きが再開する可能性が高いという見方をしたいと思います。

2021年からの週足チャートに値幅観測を今一度重ねてみます。

半値押しの次のターゲットは61.8%押しの121.444です。多少のオーバーシュートを考えると120円の大台という水準が見えてきます。

2022年の変動幅が異常値であったこと、過去の円相場では動かない年は10円前後、動く年は20円強ということが結構多かったことから、動く年の20円強というほうを取ると120円に20円を加え140円よりも円安水準では上値を抑えられやすいのではないかという見方が出来、140円水準では上昇時にいったん高値をつけましたし、下げてくる途中でもいったん下げ止まりを見せました。

方向感はファンダメンタル、ターゲットはテクニカルで考え、年前半はいったんドル買い戻しが入りやすく140円までの調整を挟み、年後半は再度円高進行で120円程度までの円高を見るというシナリオの可能性がもっとも高いのではないでしょうか。

オーダー/ポジション状況

- キーワード:

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2023.01.31

基本は明日の米FOMCにらみ、レンジ継続か(1/31夕)

31日の東京市場はレンジ取引。130円前半中心、40ポイント強の値動きで明確な方向性は乏しかった。

-

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。