1月18日夜からの揺れ返しも一巡、FOMCから週末の米雇用統計へ向かう

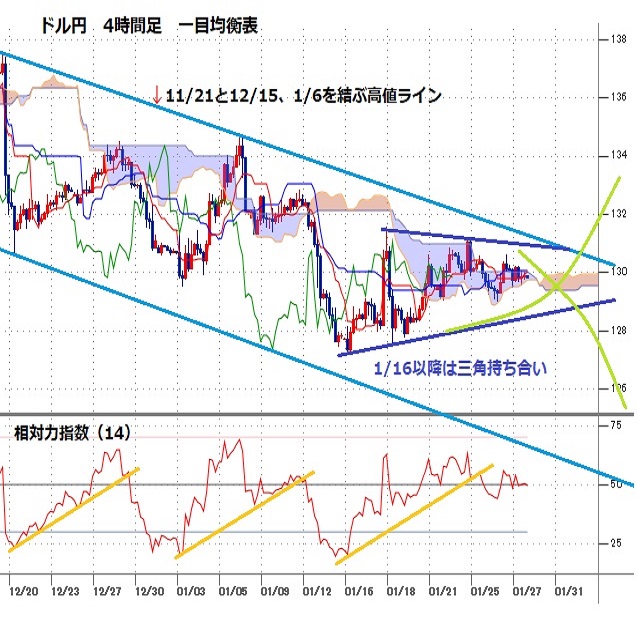

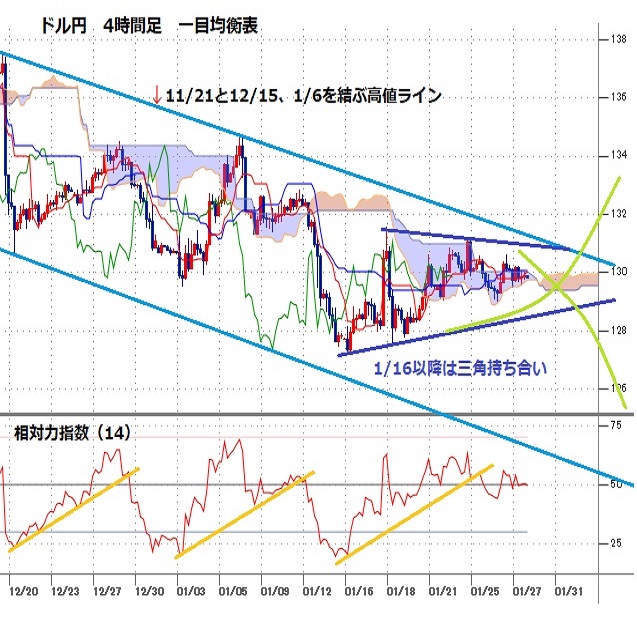

〇先週のドル円、資金供給オペの円安反応も織り込み、安値からの揺れ返し一巡、130円挟みの揉みあい

〇米PCE、6月以降低下傾向、4QGDPは+2.9%で確り、次回FOMC利上げは0.25%のペースに戻るか

〇NYダウは1/20から6連騰、過度の不況感後退し景気拡大を先取り、騰勢継続可否は今後の指標次第

〇米10年債利回りは1/19の3.32%で下げ一服し、反転するも3.5%台は重く、低水準でFOMCに向かう

〇ドル円は8年周期の大天井をつけて下落期入り、安値割れ、大きめのリバウンド両面に備え、反応見極め

〇130.61超えからは1/24高値131.11、1/18高値131.57を試す可能性、超えた場合132-3円を目指すか

〇129.01割れからは1/18安値127.55、1/16安値127.21試しへ、イベント後に割れた場合は一段安

【概況】

ドル円は1月18日に日銀が金融政策現状維持としたことをきっかけとした乱高下で1月18日午後高値131.57円から1月18日夜安値127.55円まで4.02円の急落となったが、1月16日安値127.21円割れを回避して1月26日深夜高値131.11円まで戻した。1月12日の読売朝刊が日銀による追加修正期待を煽り、12日夜の米CPI上昇率が予想を下回ったことが1月16日安値への下落背景であり、日銀が予想に反して現状維持としたことで日銀声明発表当初に急伸したが、日銀の金融緩和出口戦略への流れは変わらないとして1月18日夜へ急落した。日銀が1月18日の会合で示した共通担保資金供給オペが大胆に始まったことで日本10年債利回りが低下した事と、1月18日の乱高下が落ち着いたことによる買い戻しで1月26日まで持ち直したのだが、資金供給オペに対する円安反応も織り込まれ、1月31日-2月1日の米FOMCも迫る中で米FRBによる利上げペース減速感が再認識されて1月18日夜安値からの揺れ返しも一巡となり、1月27日は130円を挟んだ揉み合いにとどまった。

【米GDPは予想上回って確り、PCEデフレーターは予想下回る鈍化】

米連邦準備制度理事会(FRB)は1月31日から2月1日に連邦公開市場委員会(FOMC)=金融政策決定会合を開き、2月2日未明には声明発表と議長会見がある。インフレ率が40年ぶりの高水準へ高進したことによりFRBは昨年3月のFOMCで0.25%利上げを決定、5月には0.50%利上げ、その後は4会合連続で通常の0.25%の3倍となる0.75%利上げを継続してきたが、金融引き締めによるインフレ率低下と景気減速感を見ながら昨年12月の前回FOMCでは0.50%利上げへとペースダウンし、今回のFOMCでは0.25%利上げの通常ペースに落ち着くのではないかとみられている。年内数回の利上げで利上げサイクルも打ち止めとなり、年内は利上げ状態を維持してインフレ低下を見極めながら年後半からは利下げ再開のタイミングを伺う流れへと進んでゆくのではないかと市場は見ている。

1月27日に発表された12月の米個人消費支出(PCE)物価指数は前月比0.2%低下して11月の0.1%低下(速報の0.1%上昇から下方修正)に続いてマイナスとなり、市場予想の0.1%低下を下回った。前年同月比は5.0%上昇で市場予想と一致したが11月の5.5%から低下、昨年6月に7.0%でピークをつけてから低下傾向をしっかり示している。食品・エネルギーを除くコア指数は前月比で0.3%上昇となり予想と一致したが11月の0.2%を上回ったことは基底のインフレがしぶといことを示したものの前年同月比は4.4%上昇で予想と一致したが11月の4.7%を下回って3か月連続の低下となった。

またミシガン大の消費者調査では1月の消費者信頼感指数確報値は64.9となり速報の64.6から上方修正されて12月の59.7から大幅に改善したが、1年先の期待インフレ率は3.9%で12月時点の4.4%から低下、5年先の期待インフレ率は12月と同じ2.9%だった。

1月26日に発表された2022年10-12月期GDP速報値は年率換算前期比2.9%増で7-9月期の3.2%増から鈍化したものの2四半期連続でプラス成長見込みとなり市場予想の2.6%増を上回ったことは、利上げ継続の必要性を示しつつも過度の景気後退への不安感を緩めるものであり、PCEデフレーターとともにFOMCが0.25%利上げへとペースダウンさせることに寄与する内容だったと思われる。

2月2日未明のFOMC声明及び議長会見を踏まえ、2月3日の米雇用統計やISMサービス業景況指数の動向から今後の利上げ回数及び利上げ状態の継続期間などを思惑して市場も大きく動く事になると思われる。

【米10年債利回りは下げ一服】

米長期金利指標の10年債利回りは1月27日に前日比0.01%上昇の3.51%で週を終えた。1月19日に3.32%を付けて10月21日の4.34%以降の最低としたところからは下げ一服しており27日は一時3.57%まで上昇したものの失速、3.5%を超えるところでは上値が重く、低水準にとどまってFOMCへ向かうという印象だ。

30年債利回りは1月27日に前日比0.01%低下の3.63%で終了。1月19日に3.49%まで低下したものの12月19日に付けた3.40%割れを回避した後は下げ渋りで3.70%近辺で上値が重くなっている。

利上げに敏感な2年債利回りは1月27日に前日比0.02%上昇の4.20%で終了、1月19日に4.04%を付けて11月4日のピーク4.4.88%以降の最安値とした後は下げ渋りの様相だ。

一方でNYダウは月27日に28.67ドル高と上昇、1月20日からの連騰を6日に伸ばし、ナスダック総合指数は109.30ポイント高で2連騰として12月1日高値を超えて10月13日以降の高値を更新した。いずれも金融引き締めによる景気減速については過度の不況感は後退してソフトランディングで落ち着き、その後の景気拡大期待を先取りしてゆきたいという市場心理を反映しているようだが、騰勢継続のためにはFOMCと米雇用統計及びISMサービス業景況指数等を強気堅持で通過する必要があると思われる。

【ドル円は戻り高値切り下がりの下降トレンド、1月18日の高安レンジ超えを試す】

ドル円は昨年10月21日に151.94円を付けて2021年1月6日底102.57円からの上昇幅を49.37円とする歴史的な大上昇となったが、その後の下落で1月16日安値127.21円までの下げ幅は24.73円となり、大上昇後の下落規模を踏まえれば1990年4月2日天井、1998年8月11日天井、2007年6月22日天井、2015年6月5日天井等と同様に概ね8年周期の大天井を付けて下落期入りしていると思われる。

既に10月天井からは3か月を経過しており、中間反騰を入れても不思議ないところだが、11月21日高値への戻りが4.58円、12月15日への戻りが4.57円、1月6日への戻りが5.27円であり、1月16日安値から1月18日への戻り幅も4.36円に過ぎず、下落途中の小反発の域を抜け出せずにいる。

1月18日の日銀金融政策決定会合をきっかけとした乱高下の後も戻り高値は切り下がり気味の持ち合い程度であり、10月からの大幅下落が落ち着いてこれまでの小反発レベルを超えるリバウンド期に入るにはまず、1月18日高値131.57円を超えて戻り高値切り下がり基調から抜け出す必要があると思われ、そこまで戻せないうちは1月18日の高安レンジによる持ち合いからの下放れで1月16日安値を割り込んで一段安に入り、1月16日安値から1月18日高値への戻り幅の倍返しとしての122.85円等のある120円台前半への下落へ向かう可能性が残ると思われる。

FOMCや週末の米雇用統計等を通過して1月16日安値割れへ進む可能性、1月18日高値を超えていったん大きめのリバウンドに入る可能性、両面に備えて重要イベントに対する反応を見極めてゆきたいところだ。

以上を踏まえて当面のポイントを示す。

(1)当初、1月26日安値129.01円を下値支持線とし、1月27日未明高値130.61円を上値抵抗線とする。

(2)129.01円割れを回避するうちは130.61円超えから1月24日深夜高値131.11円、1月18日午後高値131.57円試しへ向かう可能性ありとし、1月18日午後高値を超える場合は132円から133円を目指す上昇を想定する。また10月からの大幅下落一服によるやや大きなリバウンド期の可能性もあるとみて先行きは押し目買い有利で戻り高値の切り上げを試して行く可能性を優先する。

(3)129.01円割れからは1月18日夜安値127.55円、1月16日昼安値127.21円試しへ向かう流れとみる。FOMC声明発表前は128円台では買い戻しも入ってくるとみるが、FOMCと米雇用統計を弱気で通過してゆく場合は1月16日安値割れからの一段安へ進み、125円台、先行きで122円台等へ向かう流れと考えて戻り売り有利の展開での推移を想定する。

【当面の主な予定】

1/30(月)

06:45 (NZ) 12月 貿易収支 (11月 -18.63億NZドル)

13:00 令和臨調「政府と日銀の新たな関係構築に向けた緊急提言」

18:00 (独) 10-12月期 GDP速報値 前期比 (7-9月 0.4%、予想 0.0%)

18:00 (独) 10-12月期 GDP速報値・季調済 前年同期比 (7-9月 1.3%、予想 1.3%)

18:00 (独) 10-12月期 GDP速報値・季調前 前年同期比 (7-9月 1.2%、予想 0.8%)

19:00 (欧) 1月 経済信頼感 (12月 95.8、予想 97.0)

19:00 (欧) 1月 消費者信頼感・確定値 (速報 -20.9、予想 -20.9)

1/31(火)

国際通貨基金(IMF)世界経済見通し改訂版

米連邦公開市場委員会(FOMC)初日

08:30 (日) 12月 失業率 (11月 2.5%、予想 2.5%)

08:50 (日) 12月 鉱工業生産・速報値 前月比 (11月 0.2%、予想 -1.2%)

08:50 (日) 12月 鉱工業生産・速報値 前年同月比 (11月 -0.9%、予想 -4.0%)

08:50 (日) 12月 小売業販売額 前年同月比 (11月 2.6%、予想 3.1%)

09:30 (豪) 12月 小売売上高 前月比 (11月 1.4%、予想 -0.2%)

10:30 (中) 1月 国家統計局・製造業PMI (12月 47.0、予想 50.1)

14:00 (日) 1月 消費者態度指数・一般世帯 (12月 30.3、予想 30.4)

14:00 (日) 12月 新設住宅着工戸数 前年同月比 (11月 -1.4%、予想 0.4%)

16:00 (独) 12月 輸入物価指数 前月比 (11月 -4.5%、予想 -2.5%)

16:00 (独) 12月 輸入物価指数 前年同月比 (11月 14.5%、予想 11.8%)

16:00 (独) 12月 小売売上高 前月比 (11月 1.1%、予想 -0.5%)

16:00 (独) 12月 小売売上高 前年同月比 (11月 -5.7%、予想 -2.6%)

17:55 (独) 1月 失業者数 前月比 (12月 -1.30万人、予想 0.50万人)

17:55 (独) 1月 失業率 (12月 5.5%、予想 5.5%)

19:00 (日) 外国為替平衡操作実施状況

19:00 (欧) 10-12月期 GDP・速報値 前期比 (7-9月 0.3%、予想 -0.1%)

19:00 (欧) 10-12月期 GDP・速報値 前年同期比 (7-9月 2.3%、予想 1.7%)

22:00 (独) 1月 消費者物価指数(CPI)・速報値 前月比 (12月 -0.8%、予想 1.2%)

22:00 (独) 1月 消費者物価指数(CPI)・速報値 前年同月比 (12月 8.6%、予想 9.4%)

22:30 (米) 10-12月期 雇用コスト指数 前期比 (7-9月 1.2%、予想 1.1%)

23:00 (米) 11月 米連邦住宅金融局住宅価格指数 前月比 (10月 0.0%、予想 -0.5%)

23:00 (米) 11月 ケース・シラー米住宅価格指数 前年同月比 (10月 8.6%、予想 6.8%)

23:45 (米) 1月 シカゴ購買部協会景況指数 (12月 44.9、予想 45.3)

24:00 (米) 1月 コンファレンスボード消費者信頼感指数 (12月 108.3、予想 109.0)

2/1(水)

英中銀金融政策委員会(MPC)初日

06:45 (NZ) 10-12月期 就業者数 前期比 (7-9月 1.3%)

06:45 (NZ) 10-12月期 就業者数 前年同期比 (7-9月 1.2%)

06:45 (NZ) 10-12月期 失業率 (7-9月 3.3%)

10:45 (中) 1月 財新製造業PMI (12月 49.0)

17:55 (独) 1月 製造業PMI改定値 (速報 47.0、予想 47.0)

18:00 (欧) 1月 製造業PMI改定値 (速報 48.8、予想 48.8)

18:30 (英) 1月 製造業PMI改定値 (速報 46.7)

19:00 (欧) 1月 消費者物価指数(HICP)・速報値 前年同月比 (12月 9.2%、予想 9.1%)

19:00 (欧) 1月 消費者物価指数(HICP)コア指数・速報値 前年同月比 (12月 5.2%、予想 5.0%)

19:00 (欧) 12月 失業率 (11月 6.5%、予想 6.5%)

22:15 (米) 1月 ADP非農業部門就業者数 前月比 (12月 23.5万人、予想 15.5万人)

23:45 (米) 1月 製造業PMI改定値 (速報 46.8)

24:00 (米) 1月 ISM製造業景況指数 (12月 48.4、予想 48.2)

24:00 (米) 12月 建設支出 前月比 (11月 0.2%、予想 0.0%)

24:00 (米) 12月 雇用動態調査(JOLT)

24:30 (米) エネルギー省週間石油在庫統計

28:00 (米) 米連邦公開市場委員会(FOMC) 政策金利 (現行 4.25-4.50%、予想 4.50-4.75%)

28:30 (米) パウエルFRB議長、記者会見

2/2(木)

06:45 (NZ) 12月 住宅建設許可件数 前月比 (11月 7.0%)

08:50 (日) 1月 マネタリーベース 前年同月比 (12月 -6.1%)

09:30 (豪) 12月 住宅建設許可件数 前月比 (11月 -9.0%)

13:00 (日) 東京国際金融機構フォーラム、中曽前日銀副総裁、木原官房副長官、清水日銀理事)

16:00 (独) 12月 貿易収支 (11月 108億ユーロ、予想 80億ユーロ)

21:00 (英) 英中銀(BOE) 政策金利 (現行 3.50%、予想 4.00%)

22:15 (欧) 欧州中銀(ECB)政策金利 (現行 2.50%)

22:30 (米) 10-12月期 非農業部門労働生産性・速報値 前期比 (7-9月 0.8%、予想 2.5%)

22:30 (米) 10-12月期 単位労働コスト・速報値 前期比年率 (7-9月 2.4%、予想 1.5%)

22:30 (米) 新規失業保険申請件数 (前週 18.6万件)

22:30 (米) 失業保険継続受給者数 (前週 167.5万人)

22:45 (欧) ラガルドECB総裁、記者会見

24:00 (米) 12月 製造業新規受注 前月比 (11月 -1.8%、予想 1.3%)

27:30 (欧) ラガルドECB総裁、講演

2/3(金)

10:45 (中) 1月 財新サービス業PMI (12月 48.0)

17:55 (独) 1月 サービス業PMI・改定値 (速報 50.4、予想 50.4)

18:00 (欧) 1月 サービス業PMI・改定値 (速報 50.7、予想 50.7)

18:30 (英) 1月 サービス業PMI・改定値 (速報 48.0)

19:00 (欧) 12月 生産者物価指数(PPI) 前月比 (11月 -0.9%)

19:00 (欧) 12月 生産者物価指数(PPI) 前年同月比 (11月 27.1%)

22:30 (米) 1月 非農業部門就業者数 前月比 (12月 22.3万人、予想 17.5万人)

22:30 (米) 1月 失業率 (12月 3.5%、予想 3.6%)

22:30 (米) 1月 平均時給 前月比 (12月 0.3%、予想 0.3%)

22:30 (米) 1月 平均時給 前年同月比 (12月 4.6%、予想 4.4%)

23:45 (米) 1月 サービス業PMI・改定値 (速報 46.6)

24:00 (米) 1月 ISM非製造業景況指数 (12月 49.6、予想 50.5)

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2023.01.30

米FOMCなどによっては再び荒い値動きも(週報1月第5週)

先週のドル/円相場はレンジ取引。値幅は週間を通して2円強を記録したが、おおむね129-131円に収斂される値動きで方向性は乏しかった。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2023.01.28

来週の為替相場見通し:『来週は米FOMCおよびECB理事会がメインイベント』(1/28朝)

ドル円は今週は幾分持ち直す動きとなりましたが、130円アッパーでの戻り売り圧力が根強く、結果として上値の重さを再確認する展開となりました。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。