ドル円見通し 円高止まらず127円台、2021年1月以降の上昇幅の凡そ半値を削る

〇ドル円、米ミシガン大消費者調査の期待インフレ率の低下等に1/13深夜127.45をつけ直近安値更新

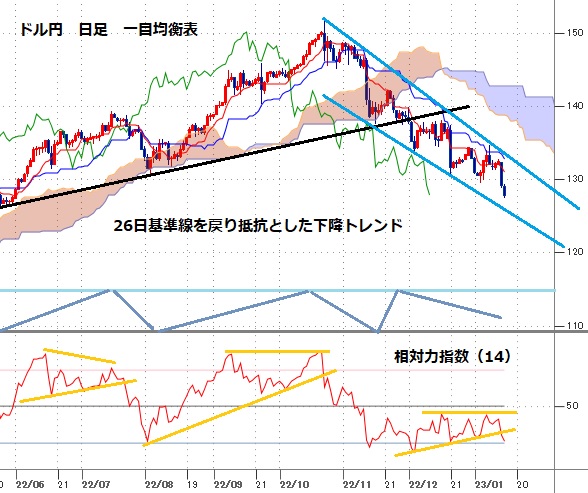

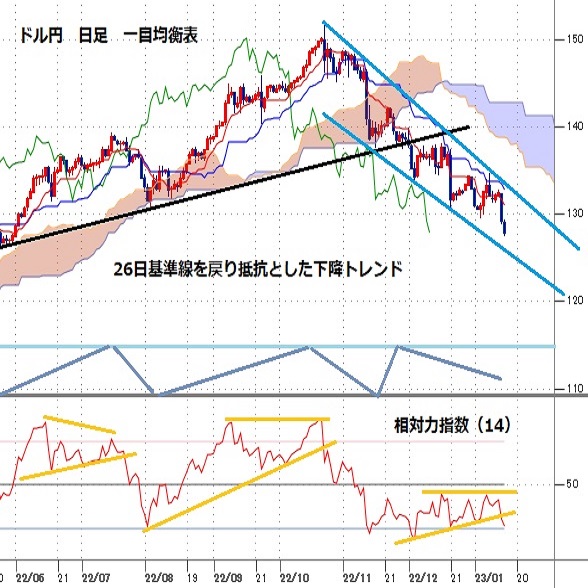

〇前回日銀会合での長期金利変動幅許容拡大、年末からの政策修正示唆報道で異次元緩和修正観測強まる

〇1/13に本邦10年物国債利回りが0.545%へ上昇、市場の圧力に屈しての次回会合での再利上げ観測浮上

〇米インフレ率低下からのFRBの利上げ減速観測に米金利は低下傾向、日米政策スタンスの差が円高圧力に

〇1月の日銀政策決定会合を前にした先取的円高、会合の結果如何にかかわらず会合後の安値試し要警戒

〇128.30から70にかけては戻り売りにつかまりやすく、会合後に戻したとしても129円以上は反落警戒

〇127.00割れからは昨年5/24安値126.35から126円を目指す、下げ加速の場合123円台を目指す可能性も

【概況】

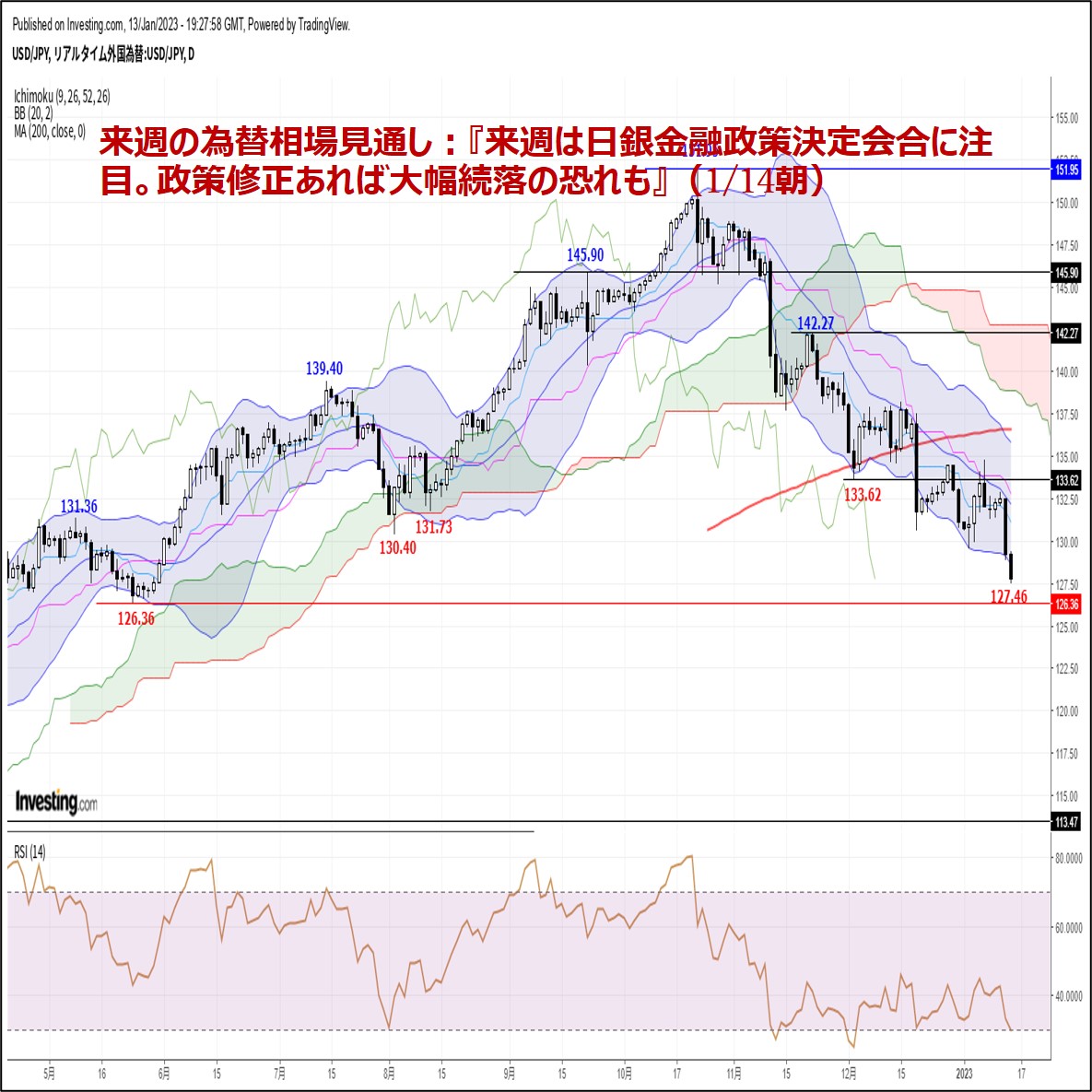

ドル円は1月13日深夜安値で127.45円をつけて昨年10月21日高値151.94円以降の安値を更新した。

1月12日早朝に「日銀が来週の金融政策決定会合で金融緩和の副作用を点検する」との報道で下落に転じて12日夕刻には131円を割り込み、1月12日夜の米CPI上昇率が前月比で2020年5月以来のマイナスとなったことで13日未明には129円を割り込んだが、13日深夜にかけても円高は収まらず、24時発表の米ミシガン大消費者調査における1年先の期待インフレ率の低下により127.45円まで一段安となった。14日早朝にかけては下げ渋ったものの128円を割り込んで週を終えている。

1月12日に急落する前の1月11日夜高値132.87円からは5.42円の下落、1月3日安値で129.50円まで下げてからのリバウンドで付けた1月6日夜高値134.77円からは7.32円の下落幅となったが、昨年10月21日天井151.94円からの下げ幅は24.49円となり、2021年1月底102.57円からの上昇幅49.37円に対する半値押しラインの127.25円に迫った。

【日銀の異次元金融緩和政策からの出口戦略はさらに進むとみての円高】

12月20日の前回日銀金融政策決定会合では、長期金利ゼロ%誘導のための許容変動幅上限を従来の0.25%から0.50%へ引き上げられた。黒田総裁は金融緩和政策の継続姿勢は変わらないとしたが市場は事実上の利上げと受け止め「日銀ショック」としてドル円は当日高値137.47円から21日未明安値130.56円へ7円近い暴落となり、急落一服での戻りも続かずに1月3日には129.50円へと一段安した。

1月11日には財務省の斎藤理財局長がTV番組において「海外の状況を見ても分かるように、今の(低金利)状況がいつまでも続くわけではない」と述べ、1月12日には読売新聞朝刊が1月17-18日の次回金融政策決定会合でも政策修正姿勢が強まる見通しを示した。

日銀が異次元金融緩和政策からの出口戦略に入り始める一方で、米FRBはインフレ率の低下により利上げペースをさらに減速させて通常レベルの0.25%利上げをあと数回実施して利上げサイクルのピークとなる見通しが強まり、日米の金融政策スタンスの差がドル円の下落に拍車をかけている。

日本10年債利回りは1月20日の日銀ショック時にそれまでの0.25%から0.48%へ急伸、さらに許容上限とされる0.50%へ張り付き始めたが、1月13日には一時0.545%へ上昇して2015年6月以来7年7か月ぶりの高水準に達した。日銀は0.50%で無制限に10年債を購入する「指し値オペ」に加えて臨時の国債買い入れを断続的に実施して13日の1日だけで過去最大となる凡そ5兆円の国債買い入れを行い、1月16日にも臨時国債買い入れを実施すると通告したが、10年債利回りは0.50%に張り付いたまま終了している。

日銀の指値オペでは国債下落・利回り上昇を抑え込めなくなったことが12月20日の許容変動幅上限引き上げであり、新たな上限である0.50%も超えられ始めるなど日銀によるコントロールが効かなくなっており、1月17-18日の金融政策決定会合ではYCC(イールドカーブコントロール)=長期金利操作そのものの撤廃も検討されるのではないかとの見方も浮上している。

世界的なインフレは高止まりからピークアウト感を見せ始めているものの依然として高水準であり、インフレ進行中でも賃金上昇や企業の好景気を生み出せていない現状では日銀が利上げに踏み切ることは極めて深刻な事態を招きかねないと思われるが、長期金利上昇圧力により日銀は市場に追い込まれて事実上の利上げとなる長期金利許容幅の上限再拡大や撤廃などへ進まざるを得ないのではないかと懸念される。

【米長期債利回りは反発するも下げ渋りの範囲、米国株式市場は楽観的な連騰】

1月13日の米長期債利回りは総じて上昇した。指標の10年債利回りは前日比0.07%上昇の3.51%、30年債利回りは0.04%上昇の3.61%、2年債利回りは0.10%上昇の4.24%で週を終えた。

10年債利回りは米CPI発表のあった1月12日に前日比0.10%低下の3.44%となり、13日も3.42%まで安値を切り下げたが16日の米国休場もあり連休前の調整で反発したようだ。しかし10月21日高値4.34%以降の最安値である12月7日の3.40%割れに対する余裕が乏しくなっている。30年債利回りも前日の低下幅を解消するほどには戻せず、2年債利回りも13日安値で4.11%を付けて11月4日に付けたピークの4.88%以降の最安値を更新している。

一方でNYダウは利上げペース減速を楽観した買い優勢の展開が続いており、1月13日は前日比112.64ドル高で4連騰、ナスダック総合指数は78.06ポイント高で6連騰となった。

1月13日深夜発表のミシガン大による1月の米消費者信頼感指数は64.6となり12月の59.7から上昇して市場予想の60.5を上回ったが、1年先の期待インフレ率は12月時点の4.4%から4.0%へ低下したため、金融引き締めによる景気減速に対する過度の警戒感が後退してインフレ低下期待も見られたことが株高に貢献したようだ。中国の感染抑制規制緩和による景気回復期待で上海総合株価指数が12月23日安値以降の高値を更新したこともプラス要因となったと思われる。

【1月18日の日銀金融政策発表待ちで先取的な円高継続か、当面のポイント】

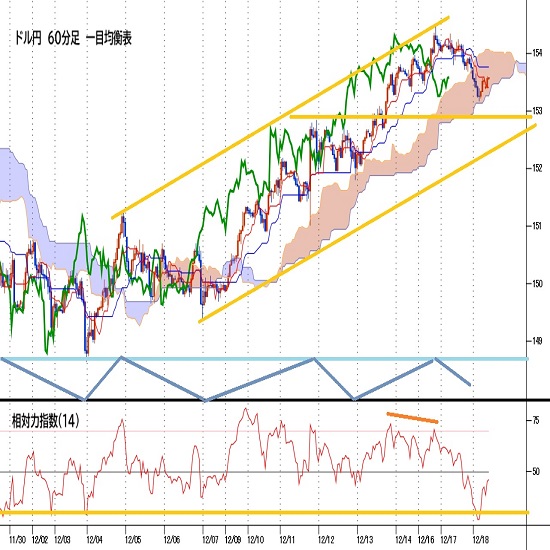

週末に大幅下落した後は週明け序盤にさらに安値を試してもいったんは市場心理が落ち着き買い戻しが入るケースが多い。しかし今週は1月17-18日に日銀金融政策の発表を控えているため、1月12日の読売新聞報道のような日銀の政策修正への動きを強く示唆する報道や、1月11日の斎藤理財局長のTV発言等のような金融緩和終了への流れを示唆する発言等により日銀金融政策発表に先行して円高が進行することも警戒されるところだ。

日銀が12月会合に続いて追加修正を決定する場合や次回以降に追加修正が行われる可能性を示す場合には当面の円高材料は未消化として安値試しが続きやすく、金融政策声明文や黒田総裁会見で特段のサプライズが無い場合でも、目先の売り一服による買い戻し程度の動きにとどまり、戻り一巡から下げ再開へと進みやすい状況が続くのではないかと考える。

以上を踏まえて当面のポイントを示す。

(1)当初、127円を下値支持線、128.70円を上値抵抗線とする。

(2)128.30円から128.70円にかけての水準は戻り売りにつかまりやすいとみる。日銀金融政策決定会合を通過して買い戻し優勢となる場合は129円前後へ戻す可能性もあるとみるが、129円以上は反落警戒圏とみる。

(3)円高が収まらずに安値試しが続く場合、127.00円割れからは昨年5月24日安値126.35円から126円前後を試す下落を想定する。日銀政策発表から下げ足が速まる場合は先週の週足レベルの下落規模と同程度の続落として123円台を目指す可能性もあるとみる。

【当面の主な予定】

1/16(月)

休場、米国(キング牧師生誕記念日 株式・債券市場は休場)

世界経済フォーラム年次総会(1/20まで、スイス・ダボス)

ワールド・フューチャー・エナジー・サミット2023(1/18まで、アブダビ)

08:50 (日) 12月 国内企業物価指数 前月比 (11月 0.6%、予想 0.2%)

08:50 (日) 12月 国内企業物価指数 前年同月比 (11月 9.3%、予想 9.5%)

16:00 (独) 12月 卸売物価指数(WPI) 前月比 (11月 -0.9%)

24:00 (英) ベイリー英中銀総裁、発言

1/17(火)

日銀・金融政策決定会合初日

08:30 (豪) 1月 ウエストパック消費者信頼感指数 (12月 80.3)

11:00 (中) 12月 小売売上高 前年同月比 (11月 -5.9%、予想 -9.5%)

11:00 (中) 12月 鉱工業生産 前年同月比 (11月 2.2%、予想 0.2%)

11:00 (中) 10-12月期 GDP 前期比 (7-9月 3.9%、予想 -1.2%)

11:00 (中) 10-12月期 GDP 前年同期比 (7-9月 3.9%、予想 1.6%)

13:30 (日) 11月 第三次産業活動指数 前月比 (10月 0.2%、予想 0.2%)

16:00 (独) 12月 消費者物価指数(CPI)改定値 前月比 (速報 -0.8%、予想 -0.8%)

16:00 (独) 12月 消費者物価指数(CPI)改定値 前年同月比 (速報 8.6%、予想 8.6%)

16:00 (英) 11月 失業率・ILO方式 (10月 3.7%、予想 3.7%)

19:00 (独) 1月 ZEW景況感 (12月 -23.3、予想 -15.0)

19:00 (欧) 1月 ZEW景況感 (12月 -23.6)

22:30 (米) 1月 ニューヨーク連銀製造業景況指数 (12月 -11.2、予想 -8.6)

1/18(水)

未 定 (日) 日銀金融政策決定会合、政策金利 (現行 -0.10%、予想 -0.10%)

未 定 (日) 日銀展望レポート

08:50 (日) 11月 機械受注 前月比 (10月 5.4%、予想 -1.3%)

08:50 (日) 11月 機械受注 前年同月比 (10月 0.4%、予想 1.8%)

13:30 (日) 11月 鉱工業生産・確報値 前月比 (速報 -0.1%)

13:30 (日) 11月 鉱工業生産・確報値 前年同月比 (速報 -1.3%)

13:30 (日) 11月 設備稼働率 前月比 (10月 2.2%)

15:30 (日) 黒田日銀総裁、定例記者会見

16:00 (英) 12月 消費者物価指数(CPI) 前月比 (11月 0.4%、予想 0.3%)

16:00 (英) 12月 消費者物価指数(CPI) 前年同月比 (11月 10.7%、予想 10.5%)

16:00 (英) 12月 CPIコア指数 前年同月比 (11月 6.3%、予想 6.2%)

16:00 (英) 12月 小売物価指数(RPI) 前年同月比 (11月 14.0%、予想 13.7%)

19:00 (欧) 12月 消費者物価指数(HICP)・改定値 前年同月比 (速報 9.2%、予想 9.2%)

19:00 (欧) 12月 HICPコア指数・改定値 前年同月比 (速報 5.2%、予想 5.2%)

19:00 (欧) 11月 建設支出 前月比 (10月 1.3%)

19:00 (欧) 11月 建設支出 前年同月比 (10月 2.2%)

22:30 (米) 12月 小売売上高 前月比 (11月 -0.6%、予想 -0.8%)

22:30 (米) 12月 小売売上高・除自動車 前月比 (11月 -0.2%、予想 -0.5%)

22:30 (米) 12月 生産者物価指数(PPI) 前月比 (11月 0.3%、予想 -0.1%)

22:30 (米) 12月 生産者物価指数(PPI) 前年同月比 (11月 7.4%、予想 6.8%)

22:30 (米) 12月 PPIコア指数 前月比 (11月 0.4%、予想 0.1%)

22:30 (米) 12月 PPIコア指数 前年同月比 (11月 6.2%、予想 5.5%)

23:00 (米) ボスティック・アトランタ連銀総裁、会合挨拶

23:15 (米) 12月 鉱工業生産 前月比 (11月 -0.2%、予想 -0.1%)

23:15 (米) 12月 設備稼働率 (11月 79.7%、予想 79.6%)

23:30 (米) ブラード・セントルイス連銀総裁、WSJ紙インタビュー

24:00 (米) 11月 企業在庫 前月比 (10月 0.3%、予想 0.4%)

24:00 (米) 1月 NAHB住宅市場指数 (12月 31、予想 31)

27:00 (米) 財務省20年債入札

28:00 (米) 米地区連銀経済報告(ベージュブック)

28:00 (米) ハーカー・フィラデルフィア連銀総裁、講演

1/19(木)

08:50 (日) 12月 通関貿易収支・季調前 (11月 -2兆274億円、予想 -1兆6533億円)

08:50 (日) 12月 通関貿易収支・季調済 (11月 -1兆7323億円、予想 -1兆6306億円)

09:30 (豪) 12月 新規雇用者数 前月比 (11月 6.40万人、予想 2.25万人)

09:30 (豪) 12月 失業率 (11月 3.4%、予想 3.4%)

18:00 (欧) 11月 経常収支・季調済 (10月 -4億ユーロ)

19:30 (欧) ラガルドECB総裁、講演

21:30 (欧) ECB理事会議事要旨

22:30 (米) 新規失業保険申請件数 (前週 20.5万件、予想 21.2万件)

22:30 (米) 失業保険継続受給者数 (前週 163.4万人、予想 166.5万人)

22:30 (米) 12月 住宅着工件数・年率換算 (11月 142.7万件、予想 135.5万件)

22:30 (米) 12月 住宅着工件数 前月比 (11月 -0.5%、予想 -5.1%)

22:30 (米) 12月 建設許可件数・年率換算 (11月 134.2万件、予想 137.0万件)

22:30 (米) 12月 建設許可件数 前月比 (11月 -11.2%、予想 1.4%)

22:30 (米) 1月 フィラデルフィア連銀製造業景況指数 (12月 -13.8、予想 -11.0)

23:00 (米) コリンズ・ボストン連銀総裁、講演

25:00 (米) エネルギー省週間石油在庫統計

26:00 (欧) シュナーベルECB理事、講演

27:00 (米) 10年インフレ指数連動債入札

27:15 (米) ブレイナードFRB副議長、講演

1/20(金)

08:30 (日) 12月 全国消費者物価指数(CPI) 前年同月比 (11月 3.8%、予想 4.0%)

08:30 (日) 12月 全国CPI・生鮮食品除く 前年同月比 (11月 3.7%、予想 4.0%)

08:30 (日) 12月 全国CPI・生鮮食品・エネルギー除く 前年同月比 (11月 2.8%、予想 3.1%)

08:35 (米) ウィリアムズ・ニューヨーク連銀総裁、講演

09:01 (英) 1月 GFK消費者信頼感 (12月 -42、予想 -41)

16:00 (英) 12月 小売売上高 前月比 (11月 -0.4%、予想 0.5%)

16:00 (英) 12月 小売売上高 前年同月比 (11月 -5.9%、予想 -4.0%)

16:00 (英) 12月 小売売上高・除自動車 前月比 (11月 -0.3%、予想 0.4%)

16:00 (英) 12月 小売売上高・除自動車 前年同月比 (11月 -5.9%、予想 -4.4%)

16:00 (独) 12月 生産者物価指数(PPI) 前月比 (11月 -3.9%、予想 -1.2%)

19:00 (欧) ラガルドECB総裁、講演

23:00 (米) ハーカー・フィラデルフィア連銀総裁、講演

24:00 (米) 12月 中古住宅販売件数・年率換算 (11月 409万件、予想 396万件)

24:00 (米) 12月 中古住宅販売件数 前月比 (11月 -7.7%、予想 -3.3%)

27:00 (米) ウォラーFRB理事、講演

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:上村 和弘

2024.12.18

ドル円見通し FOMC、日銀会合控え持ち高調整で7日ぶり反落(24//12/18)

18日午前序盤は153.50円近辺に付けている。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.12.18

ドル円、ポジション調整主導で急反落。本日は米FOMCがメインイベント(12/18朝)

17日(火)のドル円相場は高値圏から急反落。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.12.17

東京市場のドルは154円水準でのもみ合い、日米中銀会合を前に円安推移は一服か(24/12/17)

東京時間(日本時間8時から15時)のドル・円は、日米中銀会合を前に積極的なポジション取りは手控えられて、154円前後でのもみ合いとなった。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2023.01.16

ドルに続落リスク、日銀会合への注目度高い(週報1月第3週)

先週のドル/円相場はドル安進行。週末には昨年5月末以来の127円台を記録する局面も観測されていた。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2023.01.14

来週の為替相場見通し:『来週は日銀会合に注目。政策修正あれば大幅続落の恐れも』(1/14朝)

ドル円は昨年10/21に記録した約32年ぶり高値151.95をトップに反落に転じると、今週末にかけて、約7カ月半ぶり安値となる127.46まで急落しました。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。