トルコリラ円見通し 円高圧力続き6.77円へ安値を切り下げる

〇トルコリラ円、ドル円急落に伴う続落で14日早朝6.77まで安値切り下げる

〇日銀の金融緩和終了へ向けた動きが強まれば、一昨年史上最安値6.17に迫る可能性も

〇急激な円高継続、トルコ金融政策への警戒感、世界規模の景気鈍化等が更なるリラ円下落リスクに

〇対ドル、18.78で終値ベース最安値更新、米利上げ減速でドル安基調だがリラ安は年初から進行

〇トルコ中銀による調査結果、23年末1ドル=23リラ台に、CPI上昇率は30%までの低下に留まる

〇今週19日トルコ中銀MPC、大統領による追加利下げ要求への懸念高まる

〇6.85以下での推移中は一段安警戒とし、6.77割れからは6.70前後を目指す下落を想定する

〇ドル円が下落一服で6.85を超える場合、6.90前後へ徐々に戻してゆく展開を想定する

【概況】

トルコリラ円の1月13日は6.89円から6.77円の取引レンジ、14日早朝の終値は6.79円で前日終値の6.88円から0.09円の円高リラ安だった。1月12日に前日比0.17円の円高リラ安となったところからの続落で、週間では1月6日終値7.04円から0.25円の円高リラ安だった。

1月12日からのドル円の急落によりトルコリラ円も1月12日に6.86円の安値をつけて1月3日安値6.87円を割り込み昨年10月21日高値8.17円以降の最安値を更新したが、13日夜にかけても円高は収まらず、ドル円が13日深夜に127.45円へ一段安したところで6.78円へ安値を切り下げ、14日早朝にかけてはドル円がやや下げ渋りで戻したもののトルコリラ円は取引終了直前に6.77円までさらに安値を切り下げた。

1月12日の新聞報道による日銀のさらなる政策修正の可能性が高まったこと、12日夜の米CPI上昇率の鈍化による米FRBの利上げペース減速感がドル安円高を助長しているが、今週は1月17-18日に日銀金融政策決定会合があり、日銀のYCC(イールドカーブコントロール)政策変更の検討もささやかれている。12月会合から大きな修正が無ければドル円の下落もいったん落ち着くかもしれないが、異次元金融緩和政策の終了へ向けた動きが強まるようだとドル円の下げ足がさらに早まりトルコリラ円も1昨年12月20日の史上最安値6.17円に迫る可能性も懸念される。

【対ドルでは終値ベースでの史上最安値更新】

ドル/トルコリラの1月13日は18.82リラから18.76リラの取引レンジ、14日早朝の終値は18.78リラで前日終値の18.77リラからは0.01リラのドル高リラ安だった。

年初から徐々にリラ安が進行しており、日々の取引中心レートは切り上がり(ドル高リラ安)が続き、1月11日午前序盤に18.83リラへ下落して取引時間中の史上最安値を更新し、12日と13日は新たな安値更新には至ら無かったものの最安値近辺に留まり、終値ベースでは1月11日に18.775リラに対して13日終値は18.781リラであり、小数点下三桁では終値ベースの最安値更新となった。

1月13日は12日夜の米CPI上昇率の鈍化によるドル安反応がやや落ち着いたがユーロやポンド、豪ドルなどは高止まりの様相であり、13日深夜発表の米ミシガン大消費者調査による期待インフレ率の低下によりインフレの落ち着き感と米FRBによる利上げペース減速感が強まりドル安基調は継続している印象だ。しかしトルコリラは自身の先安感により戻したところは売られて最安値試しが続いている。

【トルコ中銀による2023年末のドル/トルコリラ予想値は1ドル=23リラ台】

トルコ中銀は1月13日に2023年末のインフレ率予想及びドル/トルコリラ予想値等についての調査結果を発表した。それによると2023年末のCPI(消費者物価)上昇率は前年比32.46%、1月時点における向こう1年先のCPI上昇率は30.44%で12月時点の34.92%から低下した。

2023年末のGDP見通しは前年比4.1%増、経常赤字は307億ドル、ドル/トルコリラは1ドル=23.1161リラとされた。また政策金利の週間レポレートについては3か月後の見通しが9.0%、1年後の見通しは13.65%で12月時点の14.86%から下方修正となった。

いずれもトルコ中銀による市場調査結果であり、トルコ中銀自身による見通しではないが、金融機関による先行き見通しではインフレが低下するものの現在の主要国と比較すれば異常に高いインフレ率が落ち着いても年率30%台までの低下にとどまり、GDP見通しも2022年前半までの伸びから鈍化した状況での推移が続き、リラ安もまた続いて1ドル=20リラを大幅に超え、政策金利も再び利上げモードに陥るという予想となっている。

因みに2022年1月時点の同調査では2022年末のドル/トルコリラ予想値は16.1348リラで結果は12月30日終値18.69リラで終了しており、予想を超えてリラ安が進行した。

トルコ中銀としてはインフレ低下によるエルドアン大統領からの追加利下げ圧力と利上げが必定という市場の常識による板挟みの年となりそうだ。

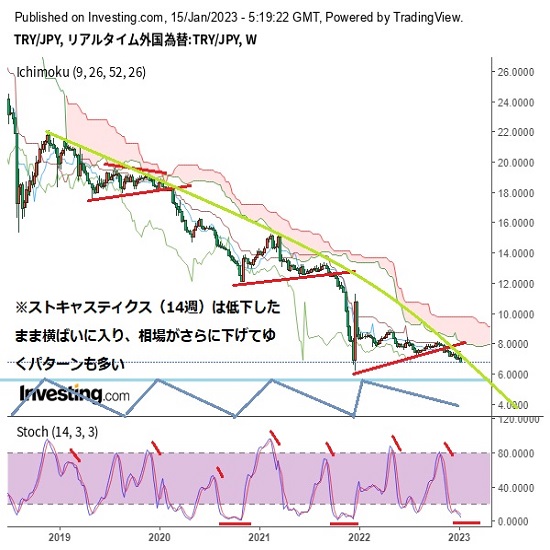

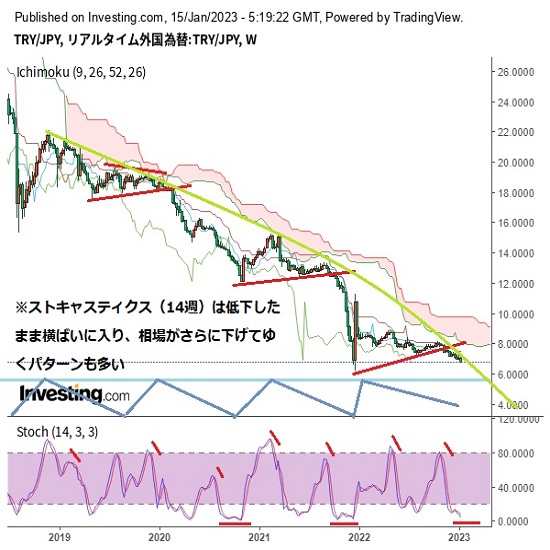

【2020年1月からの下落時、2021年9月からの下落時に近い動き】

トルコリラ円はドル円の急落に合わせて8月2日安値を割り込み7円台も維持できず大幅下落しているところだが、週足で見れば2021年9月1日から同年12月20日の史上最安値へ急落した時や、2019年8月から2020年1月17日高値まで下げ渋りの持ち合いを経て下落に転じた時に近い動きではないかと思われる。

トルコリラ円の下落がさらに加速しかねない要因としては、(1)日銀の異次元金融緩和政策の出口戦略期入りによる急激な円高の継続、(2)高インフレ下における利下げ強行等によるトルコ政府及び中銀の金融政策思想への不信感、(3)2022年後半からの世界規模での景気鈍化が2023年も進行すればトルコの輸出・観光収益へ悪影響となること、(4)輸出企業等への外貨保有規制やリラ預金保護政策といった無理筋な政策運営と6月に迫る大統領選挙へ向けた政局不安、(5)ウクライナ戦争の長期化による地政学的な不透明感、等々が挙げられる。逆にリラ高へと情勢が好転するには世界的な好景気と新興国投資ブームの再燃によるトルコ高成長の実現が必要だが、現状ではなかなか難しいのではないかと思われる。

【1月18日の日銀金融政策決定会合、19日にトルコ中銀MPC】

今週は1月17-18日に日銀金融政策決定会合、19日にトルコ中銀MPC(金融政策委員会)がある。

トルコ中銀は11月に4会合連続の利下げで政策金利を9.0%とした段階で当面の利下げサイクルの終了を宣言し、12月の会合でも据え置きとなったため、当面は現状維持が続くと思われるが、1月3日に発表された12月のCPI上昇率が前年比64.27%となり11月の84.39%から大幅に低下し、コアCPI上昇率も11月の68.9%から51.9%へ低下したため、エルドアン大統領による追加利下げ要求が出てくるのではないかとの懸念が高まっている。特段のサプライズが無ければ市場への影響も限定的と思われるが、将来のインフレ低下と利下げ再開の可能性を示唆するような声明となる場合は、MPCを前後してエルドアン大統領が追加利下げに言及して市場もリラ売りへ進む可能性があると思われる。

日銀金融政策決定会合については1月12日の読売新聞朝刊が「日銀が来週の金融政策決定会合で金融緩和の副作用を点検する」と報じたことで異次元緩和終了へ向けた新たな動きがみられるのではないかと警戒される。2021年1月から2022年10月21日まで続いたドル円の歴史的な大上昇が一巡してそれまでの上昇角度とは真逆の下落角度でドル円の下落が進行中であり、ドル円が日銀金融政策発表前に先行して下落するケース、政策発表と黒田総裁会見から下落するケースについても警戒しておきたい。

以上を踏まえて当面のポイントを示す。

(1)当初、6.77円を下値支持線、6.85円を上値抵抗線とする。

(2)6.85円以下での推移中は一段安警戒とし、6.77円割れからは6.70円前後を目指す下落を想定する。日銀金融政策決定会合やトルコ中銀MPC結果により下げ足が速まる場合は6.60円台中盤(6.67円から6.63円)へ下値目途を引き下げる。

(3)6.85円手前は戻り売り有利とみるが、ドル円が大幅下落一服で持ち直す等により6.85円を超える場合は6.90円前後へ徐々に戻してゆく展開を想定する。ただし、円高の趨勢が大きく変化しなければ数日の戻りが一巡した後には一段安へと進むのではないかと考える。

【当面の主な予定】

1月16日

17:00 12月 財政収支 (11月 1083億リラ)

1月19日

20:00 トルコ中銀 政策金利 (現行 9.0%、予想 9.0%)

20:30 週次 外貨準備高 1/13時点 グロス (1/6時点 796.6億ドル)

20:30 週次 外貨準備高 1/13時点 ネット (1/6時点 243.1億ドル)

1月20日

17:00 12月 観光客数 前年同月比 (11月 44.64%)

23:30 12月 中央政府債務 (11月 390.8億リラ)

注:ポイント要約は編集部

関連記事

-

南アフリカランド(ZAR)の記事

Edited by:照葉 栗太

2024.11.23

南アランド円週報:『約1カ月ぶり安値を更新するなど上値の重い展開が継続中』(11/23朝)

南アランドの対円相場は、11/7に記録した約4ヵ月ぶり高値8.86円をトップに反落に転じると、今週前半にかけて、一時8.44円まで下落しました。

-

トルコリラ(TRY)の記事

Edited by:照葉 栗太

2024.11.23

トルコリラ円週報:『トルコ中銀は政策金利の据え置きを決定。一巡後の反発に期待』(11/23朝)

トルコリラの対円相場は、9/16に記録した史上最安値4.10円をボトムに切り返すと、11/15にかけて、約3カ月半ぶり高値4.56円(8/1以来の高値圏)まで上昇しました。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

トルコリラ(TRY)の記事

Edited by:山中 康司

2023.01.16

トルコリラ円ショートコメント(23/1/16)

先週のトルコリラ円は、安値が6.76レベル、高値が7.05 レベルと、予想レンジよりもトルコリラ安での値動きとなりました。

-

トルコリラ(TRY)の記事

Edited by:照葉 栗太

2023.01.14

トルコリラ週報:『約1年1ヵ月ぶり安値圏へ続落。来週は日本とトルコの金融政策決定会合に注目』(1/14朝)

トルコリラの対円相場は、昨年10/21に記録した高値8.17円をトップに反落に転じると、今週末にかけて、約1年1ヵ月ぶり安値となる6.78円まで下落しました。

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。