ドル円見通し 米経済指標悪化、ECBと英中銀の利上げを通過してドル全面高へ

〇ドル円、12/15日中は135円台で確り、夕刻136円を超えた後、深夜から12/16未明にかけてドル全面高

〇12/16未明高値138.17をつけて、12/2夕刻安値133.60以降の高値を更新

〇ECB、英中銀、スイス中銀の利上げが相次ぐも、いずれも今後の景気後退を懸念しペースダウン

〇昨日発表の米経済指標は、総じて弱い内容

〇米長期債利回りは総じて低下、米株価は欧米株安反応から大幅下落

〇137円以上での推移中は一段高余地ありとし、138.17超えからは138円台中盤を目指す上昇を想定する

〇137円割れから続落の場合は弱気転換注意とし、136.50割れからは134円台後半への下落を想定する

【概況】

ドル円は12月13日夜の米CPI発表から急落で134.65円を観測、14日夜には134.56円まで安値を切り下げたが、15日未明の米FOMCをきっかけに135.99円へ上昇した。136円には届かずにいったん下げたものの15日の日中を135円台で確りし、15日夕刻に136円を超えたことで勢い付き、15日深夜から16日未明にかけてのドル全面高により16日未明高値で138.17円をつけて12月2日夕刻安値133.60円以降の高値を更新した。

12月15日夜は英中銀、スイス中銀、ECB、メキシコ中銀の利上げが相次いだものの、いずれも今後の景気後退を懸念して利上げペースの減速感を示したため、英ポンドは利上げ発表当初もさほど買われずにドル高が進んだことで急落し、ユーロドルも利上げ発表当初に急伸したものの深夜の急落で利上げ発表前水準を割り込む失速となった。いずれも利上げ継続姿勢だが景気後退への懸念が勝ったことで欧米株式市場が大幅下落となり、NYダウの急落で株売り債券買いの裁定が働いて米10年債利回りは低下したもののリスク回避型のドル買いによりドル円も急伸した。

【ECB、来年からの量的金融引き締め姿勢を示す】

欧州中央銀行(ECB)は12月15日の理事会で政策金利を0.50%引き上げた。利上げは7月から4会合連続だったが前回の0.75%利上げからペースダウンさせた。今回の利上げで民間銀行がECBに預託する場合の中銀預入金利は2.0%となり、リーマンショック後の2009年1月以来の高水準となった。

ラガルド総裁は「インフレは依然として非常に高く目標を上回る状態が長く続く」として当面の利上げ継続姿勢を示し、2023年3月からは資産売却による「量的金融引き締め」に入るとした。また2023年のインフレ率は6.3%へ鈍化するとしたが、ユーロ圏GDP伸び率は2022年10-12月と2023年1-3月で2期連続のマイナスとなり2023年の通年で0.50%にとどまるとした。

【英中銀は0.50%利上げへペースダウン】

英イングランド銀行(英中銀)は15日の金融政策委員会(MPC)で政策金利を現行の3.00%から3.50%へと0.50%引き上げた。昨年12月会合から9会合連続の利上げでリーマンショック後の2008年以来の高水準となった。前回の0.75%利上げから0.50%利上げへとペースダウンしたのは米FRBと同様に景気減速を配慮したもので、インフレは当面して高止まりの様相であり2023年半ばからは急低下するとの見通しを示したが、前回会合では2024年上半期まではマイナス成長が続くとの厳しい景気見通しを示しており景気減速懸念が再認識された。

スイス国立銀行(スイス中銀)も15日に政策金利を0.5%引き上げたが前回の0.75%利上げからはペースダウンしており、15日未明のFOMC声明及び議長会見時には米FRBの利上げペース減速感がドル安要因となったものの主要国もそろってペースダウンしたことにより、今後はそれぞれの景気の腰の強さを測りながら利上げ継続期間がどの程度になるのかという点と、15日に見られた株安が深刻化するようだとリスク回避的なドルの買い戻し優勢の展開が主導的となる可能性が示された印象だ。

【米経済指標は総じて弱い内容】

12月15日の米経済指標は概ね軟調な内容だった。米商務省による11月小売売上高は前月比0.6%減で市場予想の0.1%減を下回り10月の1.3%増から悪化した。変動の激しい自動車・同部品を除くと0.2%減で予想の0.2%増に反し、ガソリンを除くと0.6%減、自動車・同部品とガソリンを除くと0.2%減だった。

米ニューヨーク連銀による12月の製造業景況指数はマイナス11.2となり、11月の4.5から大幅に低下しして市場予想のマイナス1.0を大幅に下回った。

米フィラデルフィア連銀による12月製造業景況指数はマイナス13.8で11月のマイナス19.4から改善したが市場予想のマイナス10.0を下回った。

米労働省による新規失業保険申請件数は12月10日までの週間で前週比2万件減の21万1000件となり、2週ぶりの改善で市場予想の23万件を上回ったが、失業保険受給者総数は12月3日までの週間で167万1000人となり、前週から1000人増だったが市場予想と一致した。

米FRBによる11月の鉱工業生産は前月比0.2%低下で市場予想の0.1%上昇に反して悪化、製造業生産は前月比0.6%低下で市場予想の0.1%低下を大幅に下回った。また11月の設備稼働率は79.7%で市場予想の79.8%を若干下回った。

【米10年債利回りは低下、ダウ大幅下落】

長期金利指標の米10年債利回りは前日比0.03%低下の3.45%、30年債利回りは0.04%低下の3.50%となったが、2年債利回りは0.02%上昇の4.24%だった。

12月15日未明のFOMCが景気減速感を強める低成長見通しを示したことに加え、15日夜の米経済指標が軒並み予想を下回ったことで株売り債券買いとなり、10年債と30年債の利回りは若干上昇したが、利上げそのものは継続するために2年債利回りは若干の上昇で下げ渋っている。

一方で、NYダウは前日比764.13ドル安と大幅下落となり、一時は下げ幅が950ドル安を超えた。ナスダック総合指数も360.36ポイント安と大幅下落した。米経済指標の悪化傾向に加えFRB、英中銀、ECBらが揃って景気後退への懸念を示したことで欧米株安反応となったが、株安による金融市場全般へのリスク回避感の強まりはドル高を助長してドル円も反騰入りへ進みやすい環境となりつつある印象だ。

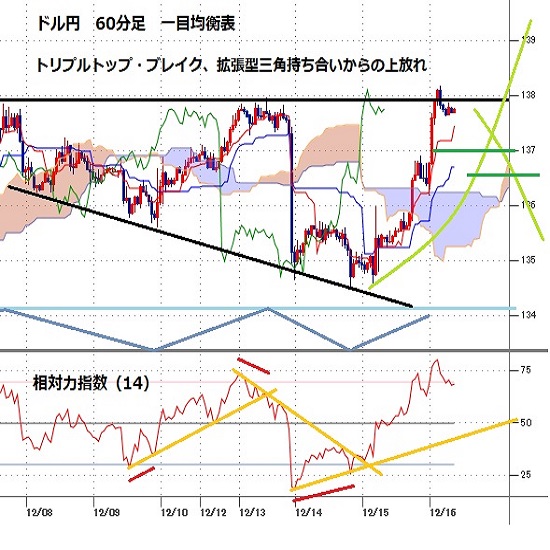

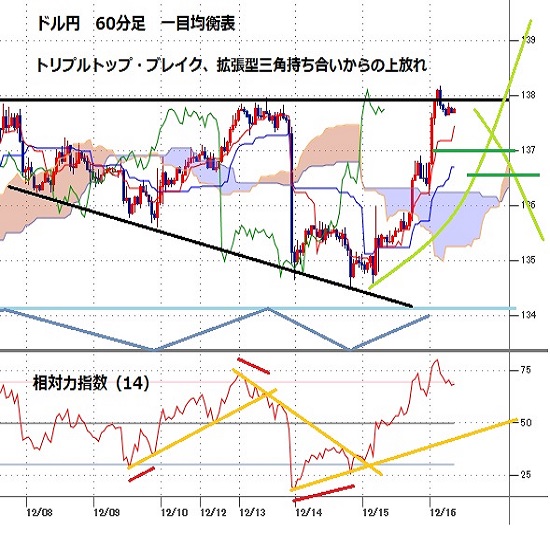

【60分足一目均衡表・サイクル分析】

ドル円は12月15日未明のFOMCを通過して反騰入りしている。12月9日夜安値から3営業日目の12月14日夜安値を起点とした上昇期であり、13日午後高値を基準として20日の日中にかけての高値形成期を見込む。

乱高下も懸念されるので137円以上での推移か直前高値から1円を超える急落とならないうちは一段高の余地を想定。但し、136.50円割れからは戻り一巡による下げ再開を疑い、21日夜にかけての下落を想定する。

60分足の一目均衡表では12月15日夕刻の急伸で遅行スパンが好転、先行スパンも突破したが、その後も両スパンそろっての好転が続いているので遅行スパン好転中は高値試し優先とする。急騰後の反動安も警戒されるので遅行スパン悪化からはいったん下げに入るとみて先行スパンからの転落を回避できるか試す流れとみる。

60分足の相対力指数は12月13日深夜安値から14日夜への安値更新に際して指数のボトムが切り上がる強気逆行を見せてから上昇に転じ、16日未明には80ポイントに到達した。60ポイント前後までで確りするうちは一段高余地ありとするが、相場が高値を更新する際に指数のピークが切り下がる弱気逆行が見られる場合は反落警戒とし、50ポイント割れからは下落期入りとして30ポイント前後への低下を想定する。

以上を踏まえて当面のポイントを示す。

(1)当初、137円を下値支持線、12月16日未明高値138.17円を上値抵抗線とする。

(2)137円以上での推移か一時的に割り込んでも回復するうちは一段高余地ありとし、138.17円超えからは138円台中盤(138.30円から138.70円)を目指す上昇を想定する。137円以上で週を終える場合は週明けも続伸とし、勢い付く場合は139円試しへ上値目途を引き上げる。

(3)137円割れから続落の場合は弱気転換注意とし、136.50円割れからは戻り一巡による下落期入りとみて134円台後半への下落を想定する。136.50円以下での推移が続く場合は週明けも安値試しへ向かいやすいとみる。

【当面の主な予定】

12/16(金)

休場、南ア(和解の日)

16:00 (英) 11月 小売売上高 前月比 (10月 0.6%、予想 0.3%)

16:00 (英) 11月 小売売上高 前年同月比 (10月 -6.1%、予想 -5.6%)

16:00 (英) 11月 小売売上高・除自動車 前月比 (10月 0.3%、予想 0.3%)

16:00 (英) 11月 小売売上高・除自動車 前年同月比 (10月 -6.7%、予想 -5.8%)

17:30 (独) 12月 製造業PMI速報値 (11月 46.2、予想 46.3)

17:30 (独) 12月 サービス業PMI速報値 (11月 46.1、予想 46.3)

18:00 (欧) 12月 製造業購PMI速報値 (11月 47.1、予想 47.1)

18:00 (欧) 12月 サービス業PMI速報値 (11月 48.5、予想 48.5)

18:30 (英) 12月 製造業PMI速報値 (11月 46.5、予想 46.3)

18:30 (英) 12月 サービス業PMI速報値 (11月 48.8、予想 48.5)

19:00 (欧) 10月 貿易収支・季調済 (9月 -377億ユーロ)

19:00 (欧) 11月 消費者物価指数(HICP)改定値 前年同月比 (速報 10.0%、予想 10.0%)

19:00 (欧) 11月 HICPコア指数改定値 前年同月比 (速報 5.0%、予想 5.0%)

23:45 (米) 12月 製造業PMI速報値 (11月 47.7、予想 47.7)

23:45 (米) 12月 サービス業PMI速報値 (11月 46.2、予想 46.8)

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:編集人K

2022.12.16

ドル円137円台をじり安推移、米リセッション懸念強まる中、株価動向要注視 (12/16午前)

16日午前の東京市場でドル円は137円台をじり安推移。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2022.12.16

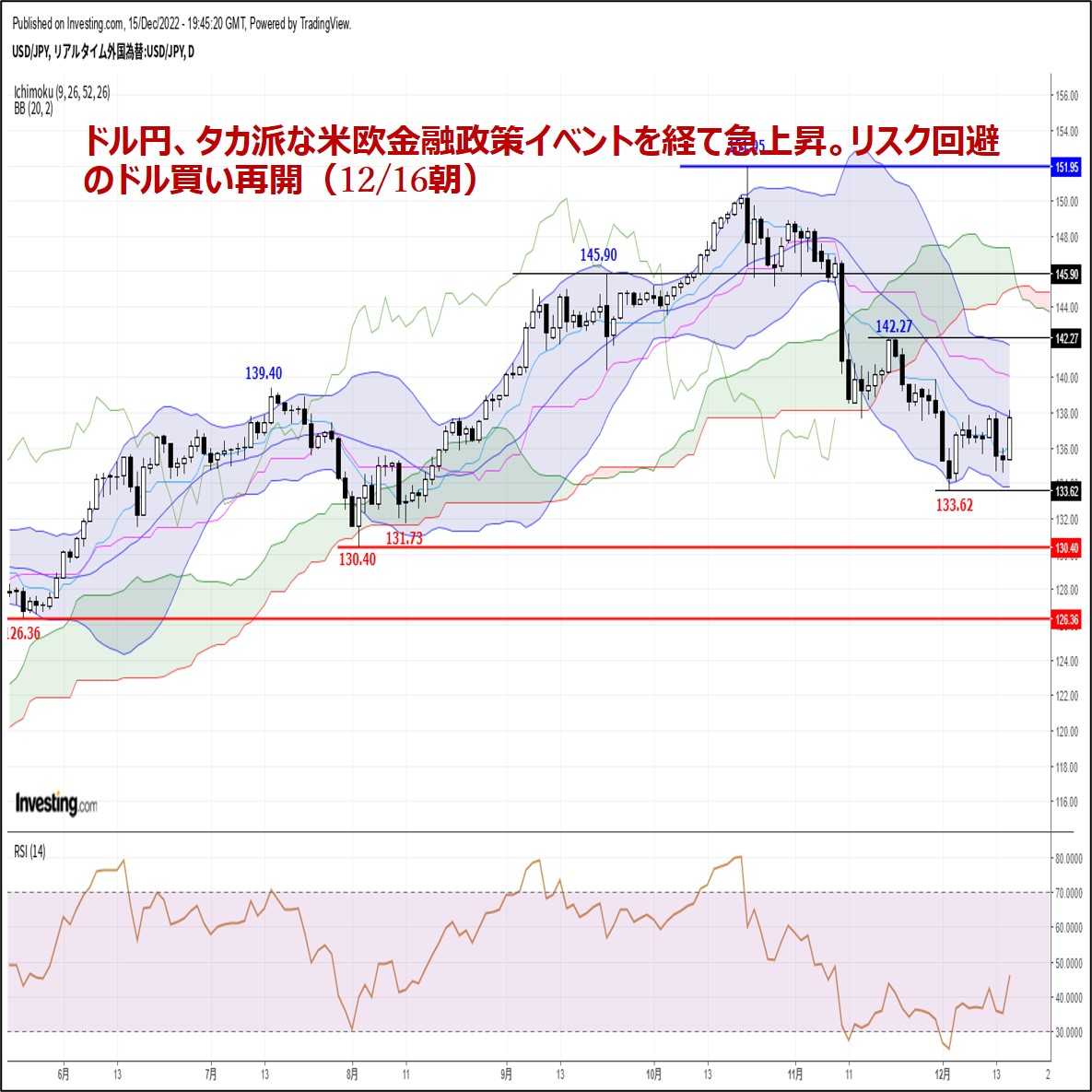

ドル円、タカ派な米欧金融政策イベントを経て急上昇。リスク回避のドル買い再開(12/16朝)

15日(木)のドル円相場は急上昇。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。