米11月消費者物価指数(CPI)予想

(2022年12月13日22時30分発表)

明日(13日)、米国11月消費者物価指数(CPI)が公表されます。

金曜日発表の卸売物価指数(PPI)は年率ベースで、全体が7.4%(予想7.2%)、コアが6.2%(予想5.9%)と予想を上回るインフレ数値でした。発表後はドルが買われました。但し、今年6月のピークよりは下降トレンドを継続しています。6月PPIの全体が11.3%で、11月が7.4%ですので、かなり下がったと見るか、まだ高止まりと見るかで分かれますが、利上げ効果は出ていると思います。

さて、今回11月予想は全体・コア共(年率ベース)に前月よりは下がります。PPI同様に、下降トレンド入りしたと見るか、まだ高止まりと見るかになります。今回予想通りになった場合は、翌日にFOMCが控えているので、この数値の判断に関してはFOMC内の記者会見要旨待ちになりそうです。ポイントは全体で前月比マイナス予想がありますが、万一マイナスとなった場合、あるいは年率で全体が7%割れやコアが6%割れになった場合に米金利軟化からドル売りに繋がり易くなります。一方で、予想より上がればドル買いには反応すると思いますが、やはりFOMCでの判定待ちになりそうです。

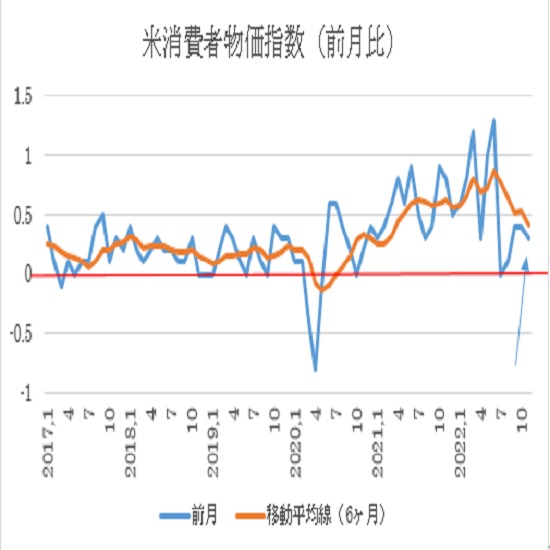

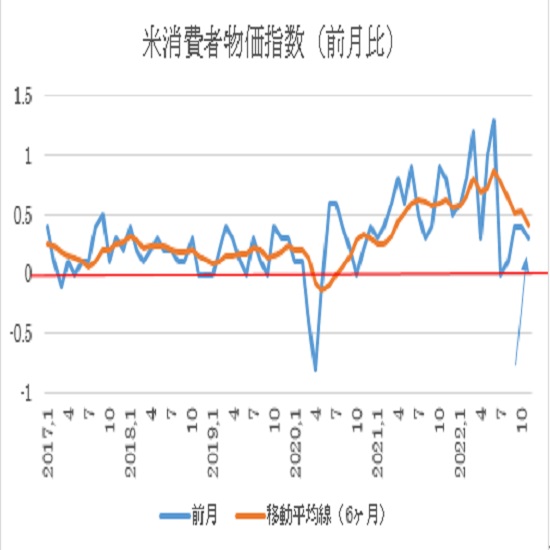

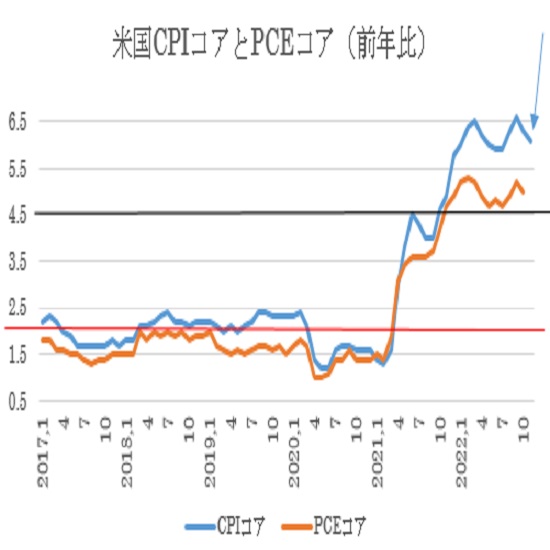

下図(1)を見ると、前月比ベースではPPI同様に今年6月をピークに下落傾向を辿っています。但し(2)を見ると年率では下げが緩やかで、このままCPIコアの、この傾向が続くと、PCEコアの12月末4.5%達成が厳しくなる可能性がでてきます。今回のFOMCでは見通し修正がでますので、現状の12月4.5%(全体では5.4%)、2023年6月末3.1%(全体では2.8%)ですので、見通しの上方修正の可能性が出てきます。

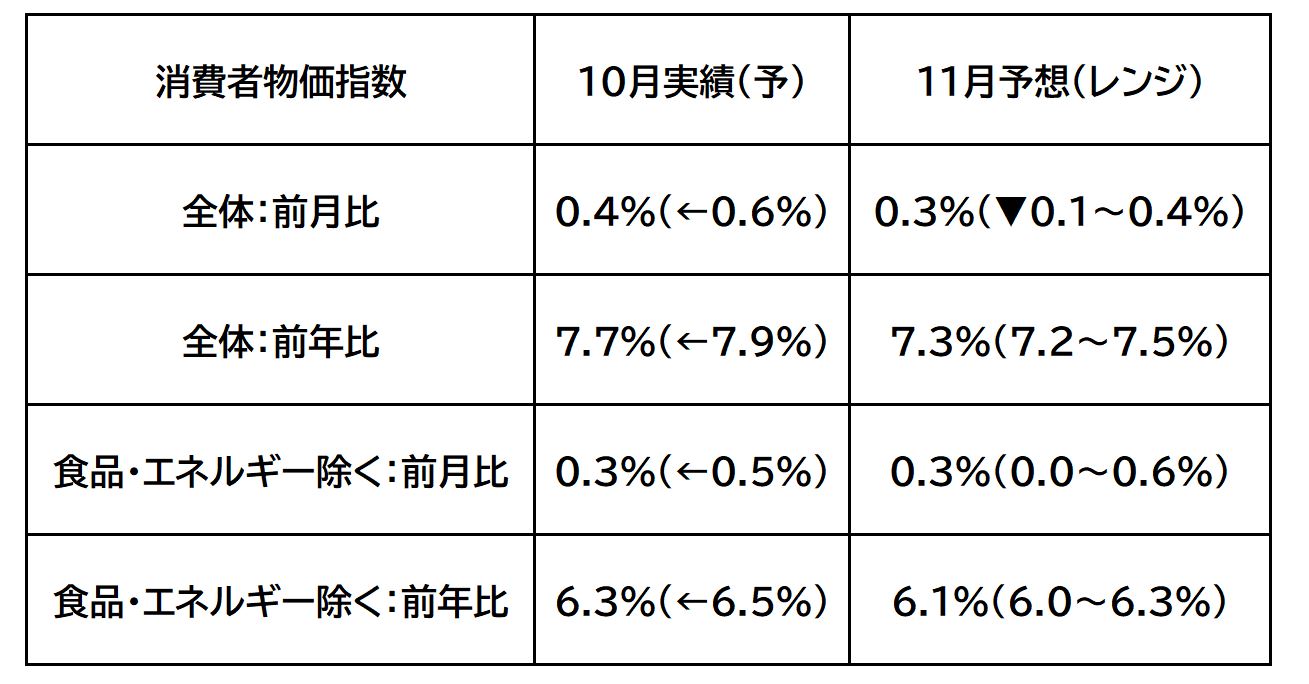

消費者物価指数

2022年12月12日12時現在予想:直近の予想を再確認お願いします。

(1) 米国消費者物価指数全体(CPI)前月比ベース推移

(青い矢印は今回の予想値、赤はゼロ)

上記チャート(1)を見ると、オレンジ色の移動平均線は下降トレンドになり、まだオレンジ色の移動平均線を下回っています。当面はこの傾向が続けば、年率下落に繋がります。

一方で、下記チャート(2)では赤(2%)の横線がFRBインフレ目標値(=オレンジ色のPCEコア)、黒が今年9月公表済のFRB12月予想(2022年末PCEコア)数値の4.5%です。今回発表の青が少し下降気味の予想ですが、このまま下げてもオレンジのPCEコアが黒のラインに達するかは簿明な位置にいます。

(2)米・CPIコア(青)とPCEコア(オレンジ)の前年比ベースの推移

(赤はFRBのインフレ目標値2%、黒はFRB9月時の2022年末予想PCEコア4.5%、青の矢印は今回予想値、オレンジ色横線はPCEコア高値5.3%))

(注:CPIは米労働省統計局が発表し、PCEは米商務省統計局が発表します。PCEには医療保険に関わる費用なども含まれているため、カバーされる範囲が広くFRBのインフレ指標に採用されています。)

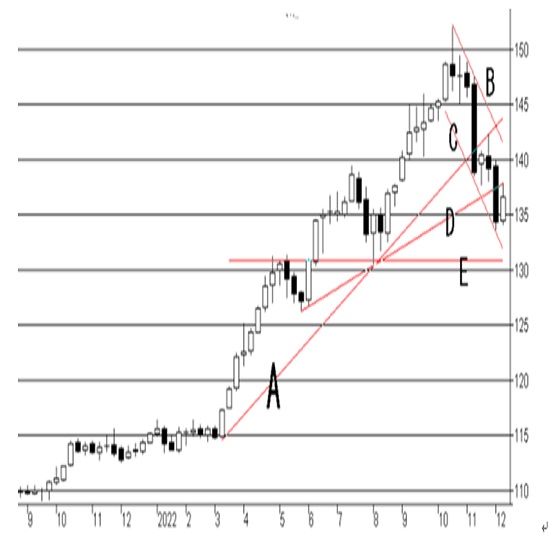

下図はドル円の週足チャートです。今週は明日のCPIに始まり、金曜日の欧米PMI指数まで、クリスマス休暇前の最後の週になりそうです。その意味で、週初にこのチャートを見て、上下どこまであるかを見たいと思います。

3月7日週底値からのサポートA(=143円85銭)は既に下抜けて、ドルが弱い状態になっています。ここが抵抗線になっています。

上値は10月17日週高値からの抵抗線B(=141円90銭)、そこから平行に下した下値目安C(=132円30銭)でドル安トレンドラインを形成しています。現在はこのBとC間での推移になっています。この間のD(=138円10銭)に抵抗線が控えています。Dは5月23日週底値から引いた線です。もしこのDを越えればBまでの戻り余地が出来ます。一方で、万一Cを下抜いた場合は、過去の高値とサポートを結んだE(=130円80銭:ヒゲを見れば130円40銭〜131円ゾーン)がサポートの目安になっています。尚、直近底値が12月13日の133円63銭、以前に半値が133円39銭にあるとしましたが、まずはこの133円40銭〜60銭ゾーンが目先のサポートになっています。

(12月12日16:00 1ドル=136円85銭)

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2022.12.12

米FOMCなどにらみつつ、基本はレンジ取引か(12/12夕)

週明け12日の東京市場はドルが小高い。先週末9日に一度も付けることのなかった137円台を一時回復したものの、上値は重く上げ渋った。

-

米ドル(USD)の記事

Edited by:山中 康司

2022.12.12

ドル円 130円台後半で若干ドルが底堅い動きか(週報12月第2週)

先週のドル円は、前週雇用統計後の不自然な下げに対する買い戻しから急速に値を戻す動きを見せました。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。