ジャクソンホール会合通過でドル高再開、9月2日の米雇用統計へ

〇ドル円、先週末はPCEデフレータ下振れに一旦136.45まで下落後パウエル議長タカ派講演で137.50超え

〇パウエル議長は「景気よりも物価抑制」のスタンス維持

〇パウエル議長講演でのタカ派姿勢により金融引き締め継続とリセッション入り懸念再燃、NYダウ暴落

〇債券利回りはまちまち、10年債利回りは3.04%で大きな動き無し

〇137円以上での推移か割り込んでも回復するうちは上向き、137.71超えからは138円台中盤目指す

〇136.90割れからは136.50前後への下落を想定するが、そのレベルでは押し目買いされやすいか

【概況】

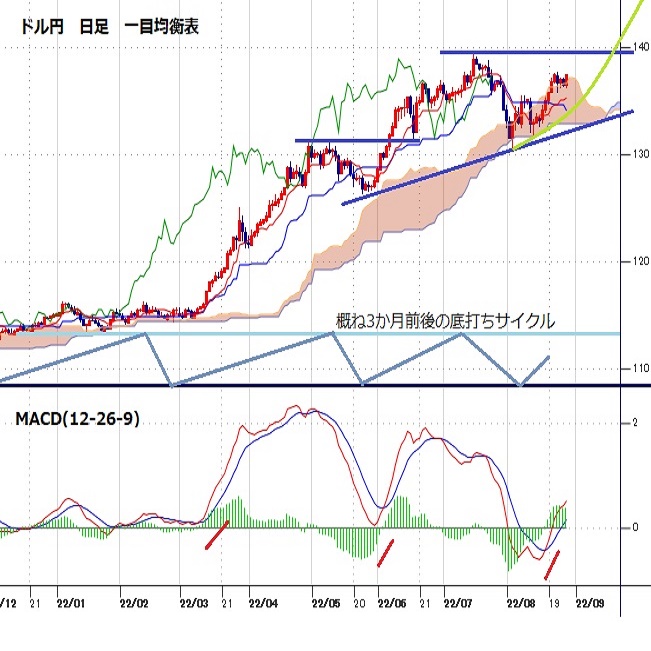

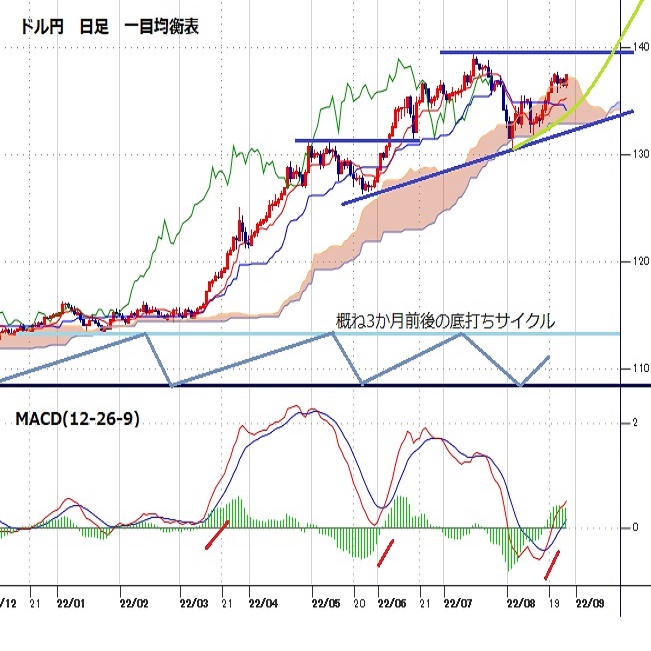

ドル円は7月14日に139.39円へ上昇して昨年1月底以降の最高値を付けたが、米長期債利回り低下や米FRBによる大幅利上げペースが鈍化するのではないかとの思惑から8月2日安値130.39円まで9円の円高ドル安となる急落調整が入った。しかし米地区連銀総裁達によるタカ派姿勢支持発言から再び米長期債利回りが上昇したために8月23日高値137.71円まで切り返してきた。

8月23日夜の米経済指標が予想以上に悪化したことで米FRBのタカ派姿勢が緩むとして23日夜安値135.80円へ一時的に急落したが、その後は8月26日のジャクソンホール会合におけるパウエル米FRB議長講演待ちとなり、24日深夜に137.24円まで戻した後は新たな高値更新へ進めずに136円台序盤では買い戻される持ち合い商状での推移に入っていた。

8月26日21時半の米PCEデフレーターが予想を下回る低下となったことで議長講演前にいったんドル安となりドル円は136.45円まで下落、その後に議長講演内容がタカ派維持姿勢と報じられるとドル高に急旋回となり137円を突破、27日早朝の取引終了間際には137.50円超えが観測された。

【パウエル米FRB議長は「景気よりもインフレ抑制」姿勢を堅持】

FRB(米連邦準備制度理事会)のパウエル議長は8月26日にカンザスシティ連銀主催のワイオミング州ジャクソンホールにおけるシンポジウムで講演を行い、「高止まりしているインフレ抑制には金融引き締めをしばらくの間維持する必要がある」とし、「物価安定へ向けて決意を持って行動する」と強調した。

FRBは3月FOMCから利上げに入り、0.25%、0.50%、0.75%、0.75%と4会合連続で利上げを決定して5月以降は通常の0.25%利上げ幅を超える大幅利上げを繰り返してきた。政策金利はゼロだったところから2.25〜2.50%の水準まで切り上がってきたが、パウエル議長は「物価高と労働市場の引き締まりを踏まえれば現状の中立金利水準で利上げを止めることはない」とし、「物価安定のためには景気抑制的スタンスをしばらく維持する必要がある」とした。

9月FOMCにおける利上げ幅への具体的な言及はなく「利上げが進んだある時点で利上げ減速が適切となる可能性がある」としたものの、最近の米CPIやPCEデフレーターの減速については「インフレ低下を確信するには程遠い」とした。

議長講演に先立つ8月25日に、カンザスシティー連銀のジョージ総裁は9月FOMCで0.50%か0.75%の利上げを想定するとし、「政策金利が4%を超えてからもその水準にとどまることが必要」と述べ、フィラデルフィア連銀のハーカー総裁も次回の利上げは「0.5%か0.75%」とし、アトランタ連銀のボスティック総裁はインフレと雇用指標が強ければ0.75%利上げが正当化されると述べた。またセントルイス連銀のブラード総裁も「年末までに政策金利を3.75〜4.00%に引き上げたい」と述べている。

パウエル議長は6月の半期議会証言で「景気よりも物価抑制」と述べてリセッション入りに言及したが、その後もある程度の景気後退による痛みを伴ってもインフレを抑え込むことが最重要とのスタンスを維持しており、今回の講演も従来の姿勢を維持していることを強調し、やや楽観的な早期利上げ打ち止め論に冷水を浴びせた。

【NYダウ暴落、米長期債利回りはまちまち】

8月26日のNYダウは前日比1008.38ドル安と大幅下落した。下落規模は5月18日の前日比1164.52ドル安以来の大きさで、ナスダック総合指数も前日比497.56ポイント安と急落した。パウエル議長講演でのタカ派姿勢により金融引き締め継続とリセッション入りの懸念が再認識された。

一方で米長期債利回りはまちまちだった。10年債利回りは前日比0.01%上昇の3.04%だったが、PCEデフレーターが予想より鈍化したところで3.02%へ低下し、パウエル議長講演から反騰したものの、NYダウの急落により株売り債券買いの裁定が働いたために上昇は限られた。

30年債利回りも10年債と同様に0.05%低下の3.19%となったが、利上げに敏感な2年債利回りは0.04%上昇の3.41%で終了したが一時は3.44%を付けて6月14日に付けたパンデミック以降の最高値3.46%に迫った。2年債と10年債及び30年債との逆イールドは継続している。

注:ポイント要約は編集部

【7月14日からの下げ幅に対して8割を戻し、高値更新を伺う】

8月26日夜の上昇では8月23日高値137.71円には届いていないが、8月23日夜の反落後を136円台を中心としたボックス型の持ち合いで踏みとどまって持ち合いから上抜け始めている。8月2日安値以降は8月8日高値までを一段目の上昇とし、米7月CPIとPPIの発表後の下落で付けた8月11日夜安値を起点として8月23日高値までを二段目の上昇とすれば、持ち合い型の調整を消化して8月23日夜安値を起点として三段目の上昇期に入りつつあるところと思われる。

概ね3か月前後(2か月強から4か月)周期の底打ちサイクルでは、5月24日安値から2か月強となる8月2日安値で直近のサイクルボトムを付けて反騰入りしているところと思われる。既に下げ幅の8割強を戻しているので、高値更新からは5月24日安値から7月14日高値までの上昇幅13.04円と同規模の上昇とすれば143.43円前後、8月2日への下げ幅9.00円の倍返しにより148.39円前後を目指す可能性も出てくるのではないかと思われる。

日足のMACDは8月17日にGクロス入りしたが、5月24日からの一段高に際しても6月3日のGクロスから勢い付いている。

日足の一目均衡表では遅行スパンが好転しつつあるが、8月2日の急落時に先行スパンから一時的に転落したものの終値ベースでは転落を回避して8月26日は終値で先行スパンをわずかに上抜き返しているため、調整を消化して一段高を伺う位置取りと思われる。

以上を踏まえて当面のポイントを示す。

(1)当初、137円を下値支持線、8月23日高値137.71円を上値抵抗線とする。

(2)137円以上での推移か一時的に割り込んでも回復するうちは上向きとし、137.71円超えからは138円台中盤(138.30円から138.70円)を目指すとみる。週末に米8月雇用統計も控えているので138.50円以上は反落注意とするが、137円台維持するうちは高値追及へ進みやすいとみる。

(3)136.90円割れからは136.50円前後への下落を想定するが、そこは押し目買いされやすい水準とし、その後の137円を超えるところから上昇再開とみる。

【当面の主な予定】

8/29(月)

休場、英国

10:30 (豪) 7月 小売売上高 前月比 (6月 0.2%、予想 0.3%)

14:00 (日) 6月 景気先行指数CI改定値 (速報 100.6)

14:00 (日) 6月 景気一致指数CI改定値 (速報 99.0)

22:00 (欧) レーンECB理事、講演

27:15 (米) ブレイナードFRB副議長、講演

8/30(火)

休場、トルコ

ロシア極東軍事演習・ボストーク2022(9/5まで)

08:30 (日) 7月 失業率 (6月 2.6%、予想 2.6%)

10:30 (豪) 7月 住宅建設許可件数 前月比 (6月 -0.7%、予想 -3.0%)

18:00 (欧) 8月 経済信頼感 (7月 99.0、予想 98.0)

18:00 (欧) 8月 消費者信頼感確定値 (速報 -24.9)

21:00 (米) バーキン・リッチモンド連銀総裁、講演

21:00 (独) 8月 消費者物価指数速報値 前月比 (7月 0.9%、予想 0.3%)

21:00 (独) 8月 消費者物価指数速報値 前年同月比 (7月 7.5%、予想 7.8%)

22:00 (米) 6月 連邦住宅金融局住宅価格指数 前月比 (5月 1.4%、予想 0.8%)

22:00 (米) 6月 ケース・シラー住宅価格指数 前年同月比 (5月 20.5%、予想 19.2%)

23:00 (米) 8月 コンファレンス・ボード消費者信頼感指数 (7月 95.7、予想 97.4)

24:00 (米) ウィリアムズ・ニューヨーク連銀総裁、WSJ主催討論会

25:00 (欧) オーストリア、ギリシャ、スウェーデンの各中銀総裁、アルプバッハ・フォーラム講演

8/31(水)

休場、マレーシア、インド

07:45 (NZ) 7月 住宅建設許可件数 前月比 (6月 -2.3%)

08:50 (日) 7月 小売業販売額 前年同月比 (6月 1.5%、予想 1.9%)

08:50 (日) 7月 鉱工業生産速報値 前月比 (6月 9.2%、予想 -0.5%)

08:50 (日) 7月 鉱工業生産速報値 前年同月比 (6月 -2.8%、予想 -2.4%)

10:00 (NZ) 8月 ANZ企業信頼感 (7月 -56.7)

10:30 (中) 8月 国家統計局製造業PMI (7月 49.0、予想 49.3)

14:00 (日) 7月 新設住宅着工戸数 前年同月比 (6月 -2.2%、予想 -3.5%)

14:00 (日) 8月 消費者態度指数・一般世帯 (7月 30.2、予想 29.3)

16:55 (独) 8月 失業者数 前月比 (7月 4.80万人、予想 2.70万人)

16:55 (独) 8月 失業率 (7月 5.4%、予想 5.5%)

18:00 (欧) 8月 消費者物価(HICP)指数速報値 前年同月比 (7月 8.9%、予想 9.0%)

18:00 (欧) 8月 消費者物価(HICP)コア指数速報値 前年同月比 (7月 4.0%、予想 4.1%)

21:00 (米) メスター・クリーブランド連銀総裁、講演

21:15 (米) 8月 ADP非農業部門民間雇用者数 前月比 (6月と7月は発表無し、予想 30.5万人)

22:45 (米) 8月 シカゴ購買部景況指数 (7月 52.1、予想 52.5)

23:30 (米) エネルギー省週間石油在庫統計

9/1(木)

07:30 (米) ボスティック・アトランタ連銀総裁、講演

07:30 (豪) 8月 Aig製造業PMI (7月 52.5)

08:00 (豪) 8月 S&Pグローバル製造業PMI速報値 (7月 54.5)

08:50 (日) 4-6月期 法人企業調査・全産業設備投資額 前年同期比 (1-3月 3.0%、予想 3.0%)

10:30 (豪) 4-6月期 民間設備投資 前期比 (1-3月 -0.3%、予想 0.4%)

10:45 (中) 8月 財新製造業PMI (7月 50.4)

16:55 (独) 8月 S&Pグローバル製造業PMI改定値 (速報 49.8、予想 49.8)

17:00 (欧) 8月 S&Pグローバル製造業PMI改定値 (速報 49.7、予想 49.7)

17:30 (英) 8月 S&Pグローバル製造業PMI改定値 (速報 46.0、予想 46.0)

18:00 (欧) 7月 失業率 (6月 6.6%、予想 6.6%)

21:30 (米) 4-6月期 非農業部門労働生産性改定値 前期比 (速報 -4.6%、予想 -4.6%)

21:30 (米) 新規失業保険申請件数 (前週 24.3万件)

21:30 (米) 失業保険継続受給者数 (前週 141.5万人)

22:45 (米) 8月 S&Pグローバル製造業PMI改定値 (速報 51.3、予想 51.3)

23:00 (米) 8月 ISM製造業景況指数 (7月 52.8、予想 52.1)

23:00 (米) 7月 建設支出 前月比 (6月 -1.1%、予想 -0.1%)

28:30 (米) ボスティック・アトランタ連銀総裁、講演

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

米ドル(USD)の記事

Edited by:上村 和弘

2024.11.22

ドル円見通し 21日夜からの反落で一時154円割る、日銀総裁は12月利上げの可能性排除せず(24/11/22)

ドル円は21日深夜には153.90円まで安値を切り下げた。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.22

ドル円、下落後に反発するなど底堅い動き。上昇トレンドの継続を想定(11/22朝)

21日(木)のドル円相場は下落後に持ち直す展開。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2022.08.29

ドル高基調は継続、米雇用統計を注視(週報8月第5週)

先週のドル/円相場はドルが小幅に続伸。7月22日以来の高値圏まで値を上げ、週末NYも137円半ばのドル高値で取引を終えている。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2022.08.27

来週の為替相場見通し:『ジャクソンホールを経てドルは全面高。来週は米雇用統計に注目』(8/27朝)

今週は再び137円台半ばを回復するなど、全値戻しに向けて底堅い動きが続きました。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。