�w�W���N�\���z�[�����o�ăh���͑S�ʍ��B���T�͕Čٗp���v�ɒ��ځx

�Z���T�̃h���~�A135.81-137.72�����W�A�T���̃W���N�\���z�[����Ɍ����㉺

�Z�p�E�G���c���͕�������d���p�������A�h�������ƂȂ���T�ԍ��l�͒�����

�Z���[���h���A���B�o�ϐ�s���s���ƕĒ��������㏸�Ƀp���e�B����A�ꎞ0.9901�܂ʼn���

�Z�h���~�A�e�N�j�J���̒n���������A�t�@���_�����^���Y���h���~�㏸�g�����h�p�����T�|�[�g

�Z�Z���A�������Ƃ��A�h���~����̏㏸�����C���V�i���I�Ƃ��ė\�z

�Z7/14���l139.40�Ɍ����đ��L������Z�傫���A�����140.00���^�[�Q�b�g��

�Z���T�̗\�z�����W�iUSDJPY�j�F135.00�[140.00�A�iEURUSD�j�F0.9650�|1.0150

���T�̃��r���[�i8/22�|8/26�j

���h���~���ꁄ

���T�̃h���~����iUSDJPY�j�́A�T��136.88�Ŋ��t������A�@��7���V�J�S�A��S�Ċ����w���i����+0.27�A�\�z�́�0.25�A�O��0.19�j�̗͋������ʂ�A�A�Ē��������̔��]�㏸�i��10�N������7/21�ȗ��ƂȂ�ߖ�3���̑��˔j�j�A�B��L�A��w�i�Ƃ����h���S�ʍ��̗��ꂪ�x���ޗ��ƂȂ�A��8/23�ɂ����āA�T�ԍ��l137.72�i7/22�ȗ��A��1�����Ԃ荂�l���j�܂ŏ㏸���܂����B�������A�����ꏄ��ɐL�єY�ނƁA�C��8��������PMI����l�i����51.3�A�\�z52.0�A�O��52.2�j�̎s��\�z������錋�ʂ�A�D��8���T�[�r�X��PMI����l�i����44.1�A�\�z49.2�A�O��47.3�j�̑啝�����A�E��7���V�z�Z��̔������i����51.1�����A�\�z57.5�����A�O��59.0�����j�̋}�ቺ�A�F��8�����b�`�����h�A����Ǝw���i���ʁ�8�A�\�z��4�A�O��0�j�̍Ⴆ�Ȃ����ʁA

�G��L�@�A�B�C��w�i�Ƃ����Ē��������̋}�ቺ�A�H�Z���̑�K�̓��X�J�b�g�i�h���~LONG�|�W�V�����̓����j���d�ƂȂ�A�����C�O���ԂɁA�T�Ԉ��l135.81�܂ŋ}�����܂����B�����Ƃ��A8/19���l135.71��A��ڋύt�\�_������o�b�N�ɉ����a��ƁA�I��7���ϋv���̍q��@�������h���{�����R�A���{���i����0.4���A�\�z0.3���A�O��0.9���j�̎s��\�z�����錋�ʂ�A�J��4�[6����GDP���i�w���i����+8.9���A�\�z+8.7���A���O����j�̎s��\�z�����錋�ʁA�K��4�[6��������GDP����l�i���ʁ�0.6���A�\�z��0.7���A���O����N���j�̎s��\�z�����錋�ʁA�L�ĐV�K���ƕی��\�������i����24.3�����A�\�z25.2�����j�̗ǍD�Ȍ��ʁA�M�~�l�A�|���X�A��J�V���J�����قɂ��u�ł����O���ׂ���FRB��s�ꂪ��I�ȃC���t�����͂̋������ߏ��]�����Ă��邱�Ɓv�u�C���t�����������邽�߂ɂ͎��g���z�肵�Ă����������ɐϋɓI�ȗ��グ���K�v�v�Ƃ̃^�J�h�I�Ȕ����A

�N�A�g�����^�A��{�X�e�B�b�N���قɂ��u�N���ɂ܂����グ�]�n������v�u�C���t�����s�[�N�A�E�g�����Ɣ��f����͎̂��������v�Ƃ̃^�J�h�I�Ȕ����A�O�t�B���f���t�B�A�A��n�[�J�[���قɂ��u�������グ�Ă��炷���ɉ�����Ƃ����X�^���X�ł͂Ȃ��v�uFRB�͔N���܂łɋ����𐧌��I�Ȑ����܂ň����グ��K�v�v�Ƃ̃^�J�h�I�Ȕ����A�P�J���U�X�V�e�B�A��W���[�W���قɂ��u4%�ȏ�̋������ێ����邱�Ƃ͖��O�ł͂Ȃ��v�u�C���t�����ቺ���Ă���Ƃ����؋����o��܂ŗ��グ���s���ׂ��v�u���グ�]�n�͂����Ƃ���v�Ƃ̃^�J�h�I�Ȕ����A�Q�Z���g���C�X�A��u���[�h���قɂ��u���グ�ǖʂ͒������K�v�����邩������Ȃ��v�Ƃ̃^�J�h�I�Ȕ����A

�R�p�E�G��FRB�c���ɂ��u���������肳���邽�߂ɂ́A���Z�������ߐ���������Ԉێ����邱�Ƃ��K�v�v�u���j�͑��}�߂��鐭��ɘa���������߂Ă���v�Ƃ̃^�J�h�I�Ȕ����A�S��8���~�V�K�������ҐM�����w���m��l�i����58.2�A�\�z55.2�A�O��55.1�j�̗͋������ʂ��x���ޗ��ƂȂ�A�{�e���M���_�i���{����8/27�ߑO3��35�����݁j�ł́A137.41�O��܂Ŏ������������ƂȂ��Ă���܂��B���A�T���ɔ��\���ꂽ��7��PCE�f�t���[�^�i����6.3���A�\�z6.4���A�O��6.8���j����сA��7��PCE�R�A�f�t���[�^�i����4.6���A�\�z4.7���A�O��4.8���j�͋��Ɏs��\�z�E�O�������錋�ʂƂȂ�܂������A�s��̔����͌���I�ƂȂ�܂����B

�����[���h�����ꁄ

���T�̃��[���h������iEURUSD�j�́A�T��1.0041�Ŋ��t������A�@�h�C�c�A��i�[�Q�����قɂ��u�h�C�c�̃C���t���������㐔������10%����\��������v�u�i�C��ނɓ˓�����\�������܂��Ă���v�Ƃ̔ߊϓI�Ȕ�����A�A��T�����j���ɔ��\���ꂽ�h�C�c7�����Y�ҕ����w���̐L�ї������i1949�N�̓��v�J�n�ȗ��ő�̐L�ї����L�^�����B���̃C���t���������O�j�A�B���V�A���c�K�X�v�����Ђɂ��u�m���h�X�g���[���P�ɂ��Ĉ��k�@�_����ړI��8/31����9/2�܂ŃK�X�������~����v�Ƃ̔��\�i�V�R�K�X�敨���i�����j�A�C��L�@�A�B��w�i�Ƃ������B�o�ς̐�s���s�������A�D�h�C�c�A�⌎��ɂ�����u�h�C�c�o�ς̓��Z�b�V�����̉\�������܂��Ă���v�Ƃ̔ߊϓI�Ȍ����A�E7/14�ɋL�^�������߈��l0.9952�����荞���Ƃɔ����d�|���I�ȃ��[�����舳�́A�F�ċ����㏸�ɔ����h���������͂��d�ƂȂ�A��8/23�ɂ����āA2002�N12���ȗ��A��19�N8�����Ԃ���l�ƂȂ�0.9901�܂ŋ}�����܂����B

�������A����ꏄ��ɉ����a��ƁA�G���[����8������PMI����l�i����49.2�A�\�z49.0�A�O��49.9�j�̎s��\�z�����錋�ʂ�A�H�����h���t�B�L�V���O�ɂ����Ẵ��[���������́A�I�W���N�\���z�[����c���T�����Z���̃V���[�g�J�o�[�i�h�����̊����߂��j�A�J�I�t�V���A�l�����ł̃h�����舳�́A�K������ECB���ǎ҂�9/8�̒�ᗝ�����75bp�̗��グ�ɂ��ċc�_���邱�Ƃ���]���Ă���Ƃ̊ϑ��A�L��L�K��w�i�Ƃ������B�����̋}�㏸���x���ޗ��ƂȂ�A�T���ɂ����āA�T�ԍ��l1.0089�܂ŋ}�L���܂����B�����Ƃ��A�����ꏄ��ɐL�єY�ނƁA�M�X�^�O�t���[�V�������O�����钆�ł�ECB�ɂ��啝���グ�͉��B�o�ς̋t���Ƃ̔ߊϓI�Ȍ����i���B���̉����j��A�N�p�E�G��FRB�c���̃^�J�h�����A�O��L�N��w�i�Ƃ����h�������ĊJ�̗��ꂪ�d�ƂȂ�A�{�e���M���_�i���{����8/27�ߑO3��35�����݁j�ł́A0.9966�O��܂Œl������Ⴆ�Ȃ������ƂȂ��Ă���܂��B

���T�̌��ʂ��i8/29�|9/2�j

���h���~���ꁄ

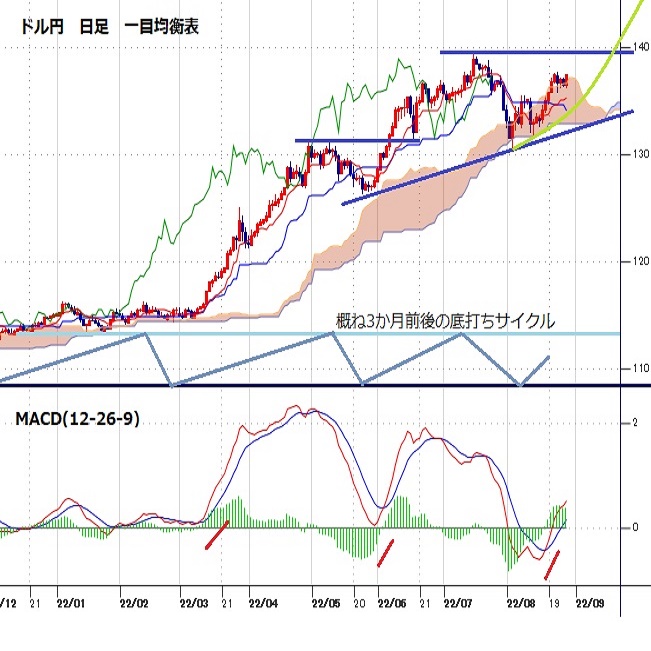

�h���~��7/14�ɋL�^������23�N10�����Ԃ荂�l139.40���g�b�v�ɔ����ɓ]����ƁA8/2�Ɉꎞ130.40�܂Œl������W�J�ƂȂ�܂������A���T�͍Ă�137�~�䔼������ȂǁA�S�l�߂��Ɍ����Ēꌘ�������������܂����B���̊ԁA��v���W�X�^���|�C���g�i��ڋύt�\�]���������A21���ړ����ϐ���_����A7/14���l139.40��8/2���l130.40���N�_�Ƃ����t�B�{�i�b�`61.8���߂���76.4���߂��j�������ݏ㔲���������A���������V�O�i�����������鋭�C�̃p�[�t�F�N�g�I�[�_�[��_�E���_�̏㏸�g�����h���p������ȂǁA�e�N�j�J���I�Ɍ��āA�n�����́u�ɂ߂ċ����v�Ɣ��f�ł��܂��B���T�O���ɂ͒x�s����26���O�̃��[�\�N���㔲�����o�āA��ڋύt�\�O���D�]�̎��������҂���邱�Ƃ���A�h�����E�~���g�����h�ɔ��Ԃ�������V�i���I�Ɍx�����K�v�ł��傤�B

�܂��A�t�@���_�����^���Y�I�Ɍ��Ă��A�@��FRB�ɂ��^�J�h�X�Ίϑ��̍��܂�i��T�E���T�ƂQ�T�A���ŕē��ǎ҂ɂ��^�J�h�I�ȃR�����g�����������ʁB���ڂ��ꂽ�W���N�\���z�[����c�ł̃p�E�G��FRB�c���u���ł����グ��̑����������ϑ���ے�BCME������FedWatch�Ŏ���X��FOMC�ł�75bp���グ�m����57.5���֏㏸�j��A�A����ɂ����Z�ɘa�̒��������j�A�B��L�@�A��w�i�Ƃ������ċ��Z����i���i���Ė��ڋ��������Ăъg��X���j�A�C�Đ��{�E�ē��ǂɂ��h�����e�F�X�^���X�i�C���t���}���Ɍq����h������ٔF����\���j�A�D�Čo�ώw�W�̗ǍD�Ȍ��ʁi�Čo�ς����郊�Z�b�V�������O��ށ���FRB���C���t���}���ɏW���ł���O�����j�ȂǁA�h�����E�~���g�����h�̌p����A�z������ޗ��������Ă��܂��B

�ȏ�܂��A�����ł͈��������A�Z���I�ɂ��������I�ɂ��A�h���~����̏㏸�����C���V�i���I�Ƃ��ė\�z�������܂��B���A���T��8/30 �ɗ\�肳��Ă����8���J���t�@�����X�{�[�h����ҐM�����w����A8/31�̕�8���V�J�SPMI�A9/1�̕�8��ISM�����ƌi���w���A9/2�̕�8���ٗp���v�ɉ����āA8/30�̃u���C�i�[�hFRB���c���u����A���b�`�����h�A��o�[�L�����ٍu���A8/31�̃j���[���[�N�A��E�B���A���Y���ٍu���A�N���[�u�����h�A��X�^�[���ٍu���A9/1�̃A�g�����^�A��{�X�e�B�b�N���ٍu���ȂǁA�����̕ē��ǎҔ����ɂ����ڂ��W�܂�܂��B�ē��ǎ҂͂���܂ŁA�X��FOMC�i9/21�j�ɂ����闘�グ���́u����̃f�[�^����v�Ƃ̃R�����g����т��Ĕ����Ă��܂������A�����ł����u�f�[�^����v�Ƃ͋�̓I��9/2�̕�8���ٗp���v�ƁA9/13�̕�8������ҕ����w�����w���Ă��邽�߁A���T�͐�����C�x���g�̒��ł��A�T���ɗ\�肳��Ă����8���ٗp���v�i�Ĕ�_�ƕ���ٗp�Ґ��A�Ď��Ɨ��A�ĕ��ώ����j�ɒ��ڂ��W�܂肻���ł��B

�Ē��������₻��ɔ����Ď�v�����w���̓����ɐU�炳��Ȃ�����A�h���~��7/14���l139.40�Ɍ����đ��L������Z���傫���A����ł͐S���I�ߖ�140.00���^�[�Q�b�g�ɓ����Ă������ł��B�����E�����ɗ��ރt�B�L�V���O�t���[�Ȃǃg���b�L�[�ȓ������x������܂����A���T�͑Ύ�v�ʉ݂ł̃h���S�ʍ��̗����z�肢�����܂��B

���T�̗\�z�����W�iUSDJPY�j�F135.00�[140.00

�����[���h�����ꁄ

���[���h�������8/10�ɋL�^������1�����Ԃ荂�l1.0369�i7/5�ȗ��̍��l���j���g�b�v�ɔ����ɓ]����ƁA���T�͔N�������l���X�V���A2002�N12���ȗ��A��19�N8�����Ԃ���l�ƂȂ�0.9901�܂ŋ}�����܂����i�T���ɂ����Ĉꎞ�I�Ƀp���e�B���������E��t����`�ł����Ƀp���e�B����j�B���̊ԁA��ڋύt�\�]���������A�{�����W���[�~�b�h�o���h��21���ړ����ϐ����������������A��������V�O�i�������������ڋύt�\�O���t�]���_������ȂǁA�e�N�j�J���I�Ɍ��āA�n�����́u�ɂ߂Ďア�v�Ɣ��f�ł��܂��i��C�̃p�[�t�F�N�g�I�[�_�[��_�E���_�̉����g�����h���p�����j�B

�t�@���_�����^���Y�I�Ɍ��Ă��A�@���V�A�E�E�N���C�i������n���w�I���X�N�̒��������O�i8/24���_�Ń��V�A���E�N���C�i�N�U���J�n���Ĕ��N���o�߁������̒������������j��A�A���B���ōL������j�I�ҏ��̔����A�B��L�@�A��w�i�Ƃ����G�l���M�[��@�������X�N�i���V�A���c�K�X�v�����Ђɂ��K�X������~���O���V�R�K�X�敨���i�̍��������B���̃C���t�������j�A�C���B�o�ς̐�s���s�������i�X�^�O�t���[�V�������O�����钆�ł�ECB�ɂ����Z�������߁����B�o�ςւ̋����t�������B�������j�ȂǁA���[���h������̉�����A�z������ޗ��������Ă��܂��B

�ȏ�܂��A�����ł͈��������A���[���h������̑��������C���V�i���I�Ƃ��ė\�z�������܂��B���A���T��8/30�ɔ��\������8������ҕ����w����A8/31�̃��[����8��HICP����l�ɒ��ڂ��W�܂鑼�A������ECB���ǎҔ����i8/29�̃��[��ECB�ꖱ�����u����A8/31�̃I�[�X�g���A����z���c�}�����ٍu���A�M���V�A����X�g�D���i���X���ٍu���A�x���M�[����E���V�����ٍu���A�G�X�g�j�A����~�����[���ٍu���A9/1�̃|���g�K������Z���e�m���ٍu���Ȃǁj���\�肳��Ă���܂��B�ꕔ���f�B�A���u������ECB���ǎ҂�9/8�̒�ᗝ�����75bp�̗��グ�ɂ��ċc�_���邱�Ƃ���]���Ă���v�Ƃ̊ϑ����o�Ă��邱�Ƃ�����A���T�͉��B���ǎҔ����̈ꋓ�����ɒ��ӂ��K�v�ł��傤�B

�^�J�h�I�Ȕ����i����ECB������ł�75bp���グ�ϑ��j���o�Ă���ꍇ�ɂ́A�ꎞ�I�Ƀ��[�������Ŕ�������\����������̂́A�X�^�O�t���[�V�������O�����钆�ł�ECB�ɂ��啝���グ�́A���B�o�ςւ̉��������O��ʂ��āA���B�����������[�������̔g�y�o�H�Ɍq���蓾�邱�Ƃ���A����܂œ��l�A�ꏄ��̃��[���h���������x������܂��B���T���݂Ƃǂ܂����h���̐ߖ�0.9900���������ł���A0.98���0.97��ւ̑啝�������z�肳��邽�߁A���T���T��ʂ��ă_�E���T�C�h���X�N�ɒ��ӂ�v����P�T�ԂƂȂ肻���ł��i�p���e�B����̏�ԉ���z��j�B

���T�̗\�z�����W�iEURUSD�j�F0.9650�|1.0150

���F�|�C���g�v��͕ҏW��

�h���~����

�I�[�_�[/�|�W�V������

- �L�[���[�h�F

�֘A�L��

-

�ăh���iUSD�j�̋L��

Edited by:�Ɨt �I��

2024.11.22

�h���~�A������ɔ�������Ȃǒꌘ�������B�㏸�g�����h�̌p����z��i11/22���j

21���i�j�̃h���~����͉�����Ɏ��������W�J�B

-

�ăh���iUSD�j�̋L��

Edited by:�c�� ���V

2024.11.21

�����s��̃h����154�~��㔼�Ő��ځA���ӂ��v�l�����ŏ㉺�ɓ����\���A��(24/11/21)

�������ԁi���{����8������15���j�̃h���E�~�́A���ԊO�̕�10�N�������グ�ꕞ�ƂȂ������ƂŃh���͈ꎞ154�~���t�����ʂ�����ꂽ�B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2024.11.21

�h���~�@�n���w���X�N�����Ԃ���Ăу����W�̗l����(11/21�[)

�����s��͈�]���ăh������܂݁B�Ƃ��ɏI�Չ������𑬂߂Ă���B

-

�ăh���iUSD�j�̋L��

Edited by:�㑺 �a�O

2022.08.29

�h���~���ʂ��@�W���N�\���z�[����ʉ߂Ńh�����ĊJ�A9��2���̕Čٗp���v�ցi�T��8����T�j

�p�E�G���c���͂�����x�̌i�C��ނɂ��ɂ݂��Ă��C���t����}�����ނ��Ƃ��ŏd�v�Ƃ̃X�^���X���ێ����Ă���A���y�ϓI�ȑ������グ�ł��~�ߘ_�ɗ␅�𗁂т����B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2022.08.26

�p�E�G���u�����ځA�����W����̊��Ҋ�����(8/26�[)

26���̓����s��̓h�����������B�����W�͋������u���t�����E��������v�̗l���ŁA�h���͍��l�����ƂȂ��Ă���B

-

�݂�Ȃ�FX �g���C�_�[�Y�،�

�݂�Ȃ�FX�̓X���b�v���X�v���b�h���������I�����J�݂Ƃ�����ōő�1,010,000�~�L���b�V���o�b�N�L�����y�[�����I

�����1,000�ʉ݂���OK�A�萔���������IeKYC�ōŒZ1���Ԍ�Ɏ���\

- �uFX���j�Ձv �����p��̒���

- �f�ڂ��Ă�����̐��m���ɂ��Ă͖��S�������Ă���܂����A���̓��e��ۏ�����̂ł͂���܂���B

- �f�ڂ��Ă��鏤�i��T�[�r�X���̏��́A�e���Ǝ҂���������܂��͊e���Ǝ҂̃E�F�u�T�C�g���ɂČ��J����Ă�����莞�_�̏������Ƃɍ쐬�������̂ł��B

- ���T�C�g��FX�Ɋւ�����̒�ړI�Ƃ��Ă��܂��B���T�C�g�́A����̋��Z���i�̔������̊��U��ړI�Ƃ������̂ł͂���܂���B

- FX�Ɋւ����������J�݁A����̎��s���тɎ�������̏ڍׂɂ��Ă̂��⍇���y�т��m�F�́A���p�҂����g���eFX�戵���Ǝ҂ɑ����ڍs���Ă����������̂Ƃ��܂��B�܂��A�����̍ŏI���f�́A���p�҂����g���s���Ă����������̂Ƃ��܂��B

- ���Ђ�FX����Ɋւ����瓖���҂܂��͑㗝�l�ƂȂ���̂ł͂Ȃ��A���p�ҋy�ъeFX�戵���Ǝ҂̂�����ɑ��Ă��A�_������̑㗝�A�}��A���������s���܂���B���������āA���p�҂ƊeFX�戵���Ǝ҂Ƃ̌_��̐��ہA���e�܂��͗��s���Ɋւ��A���Ђ͈�ؐӔC��Ȃ����̂Ƃ��AFX����ɔ����g���u�����̗��p�ҁE�eFX�戵���ƎҊԂ̕����ɂ��Ă͗������ҊԂʼn���������̂Ƃ��܂��B

- ���Ђ́A���T�C�g�ɂ����Ē�����̓��e�̐��m���E�Ó����E�K�@���E�ړI�K�������̑��̂����鎖���ɂ��ĕۏ����A���p�҂������̏��Ɋ֘A�����Q�������ꍇ�ɂ���̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g�ɂ����Ē�����̑S���܂��͈ꕔ�́A���p�҂ɑ��ė\���Ȃ��A�ύX�A���f�A�܂��͒�~�����ꍇ������܂��B

- ���T�C�g�ɂ́A���ЁE���̋@�ւ̃T�C�g�ւ̃����N���ݒu�����ꍇ������܂����A���Ђ͂���烊���N��T�C�g�̓��e�ɂ��Ĉ�؊֒m�����A����̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g��̃R���e���c�Ɋւ��钘�쌠�́A���Ђ������͓��Y�R���e���c��n�삵������҂܂��͒��쌠�҂ɋA�����Ă��܂��B

- ���Ђ́A���Ђ̎��O�̋����Ȃ��A���T�C�g��̃R���e���c�̑S���܂��͈ꕔ���A�����A���ρA�]�ړ��ɂ�藘�p���邱�Ƃ��ւ��܂��B

- ���T�C�g�̂����p�ɓ������Ă͏�L���ӎ��������������������ق��AFX���j���p�K���ɂ����ӂ������������̂Ƃ��܂��B