米金利情勢にらみつつ、ドルは続伸も

〇本日のドル円、ドルが小幅に続伸、136円を超え136.40レベルへ上昇、16時現在も日中最高値圏で推移

〇136円台へ乗せたことで、テクニカルにはさらなる上値の展望が広がった感

〇米通貨当局者の強気発言から、金融市場では次回9月FOMCでの0.75%利上げ見通しが再び優勢に

〇本日欧米時間のドル/円予想レンジは136.00-137.20、ドル高・円安方向は136円半ばが最初の上値メド

〇ドル安・円高方向は、136円レベル、あるいは135円半ばなどがサポートとして意識される

<< 東京市場の動き >>

19日の東京市場はドルが小幅に続伸。7月28日以来となるドル高値、136円台を示現している。

ドル/円は135.85-90円で寄り付いたのち、しばらくは冴えない。135円後半での一進一退をたどるなか、抵抗だった136円を超えるとストップロスを巻き込み、一気に136.40円レベルまで吹き上がった。上値確認後はやや上げ渋りとなるも、すでに底堅い。一度も136円を割り込むことはないまま、最終盤にかけてドルは再上昇。16時現在でも、そのままドルは日中最高値圏で推移し、欧米市場を迎えている。

一方、材料的に注視されていたものは、「米金融政策」と「ウクライナ原発問題」について。

前者は、8月のフィラデルフィア連銀景況指数や週間ベースの新規失業保険申請件数といった米経済指標が好数字を記録するなか、サンフランシスコ連銀総裁が「次回9月の利上げは0.5%か0.75%の利上げが妥当」と発言。その後も、セントルイス連銀総裁から「9月会合での0.75%の利上げを支持」、ミネアポリス連銀総裁「高いインフレを緊急に低下させる必要がある」といった強気の発言が相次いでいた。それらを受け、金融市場では一時萎んでいた「次回9月FOMCでの0.75%利上げ」見通しが再び優勢になりつつあるようだ。

対して後者は、ゼレンスキー大統領が、ウクライナを訪問したトルコのエルドアン大統領と国連のグテレス事務総長と3者会談を開催。ロシア制圧下にあるザポロジエ原子力発電所に対するIAEAの視察の条件で合意したほか、グテレス氏からは「ウクライナ原発非武装化」などが呼びかけられていた。しかし、そうした一連の動きに対しロシア外務省は早々に拒否反応。「受け入れれば、ザポロジエ原発は一段と脆弱になる」などと指摘するなど、依然として前途多難な様相だ。

<< 欧米市場の見通し >>

ドル/円は、昨日NYで過去2週間程度推移しているボックス圏の上限(135.58円)を上回ったことに続き、本日東京時間にはさらに続伸。136円台へと乗せてきた。テクニカルにはさらなる上値の展望が広がった。なお、高値139.39円を起点とした下げ幅のフィボナッチでは61.8%戻し(135.95円)を超えており、次のターゲットは76.4%戻しの137.25-30円となる。

日米を中心とした各国金利情勢への関心が依然として高いなか、前記したように一時期後退していた「次回9月FOMCでの0.75%利上げ」見通しが復活しているようだ。それがドル/円などでのドル高を支援している感もある。このあとも引き続き発表される米経済指標や米通貨当局者の発言、そして米株の動きなどには要注意。ただ、それとは別に台湾をめぐる中国情勢をはじめとする「アジアの地政学リスク」は波乱要因として警戒を要する。

テクニカルに見た場合、ドル/円は続伸すると7月28日以来となる136円台へ。移動平均では上抜けた21日線(134円半ば)をサポートに、ジャンプアップしてきた格好だ。そして、さらなるドル高進行にも一応要注意。ここから先は、一目均衡表や移動平均などで目立った上値メドが見られず、137.20-25円のフィボナッチポイントも超えていくようだと、薄っすらとだが年初来高値が視界内に再び捉えられるだろう。

一方、本日は目立った米経済指標の発表が予定されていないなか、米リッチモンド連銀総裁による討論会に参加などが実施される予定だ。要人発言には本日にも一応要注意。

そんな本日欧米時間のドル/円予想レンジは136.00-137.20円。ドル高・円安方向は東京高値の136円半ばが最初の上値メド。上抜ければ137円台乗せ、137.20-25円の攻防に注目か。

対するドル安・円高方向は、本日東京で136円台を回復したあと一度も割り込んでいない136円レベル、あるいはこれまでの抵抗だった135円半ばなどが今度はサポートとして意識されそうだ。

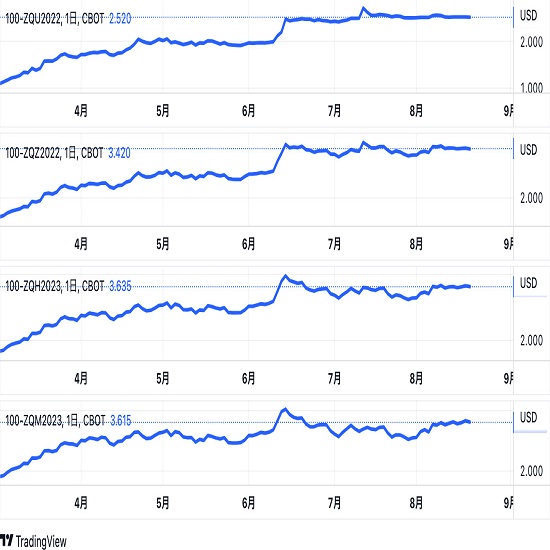

ドル円日足

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2022.08.20

来週の為替相場見通し:『ドル全面高が本格再開。来週はジャクソンホールに注目』(8/20朝)

今週は週を通して「堅調さ」を維持し、8/19に一時137.24(7/27以来、約3週間ぶり高値圏)まで反発しました。

-

米ドル(USD)の記事

Edited by:山中 康司

2022.08.19

ジャクソンホールに向けて(22/8/19)

FF先物はCPI直後に比べ、ピーク金利の上昇とピーク時期の延長が起きています。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。