�h���~�A134�~�䔼���B��T�̕�CPI��̉��������T�ˎ��߂��W�J

�Z�h���~�A�Z���̉����ڔ����A���������A�ǍD�ȕĎw�W�ɕč����ԂɈꎞ134.68�܂ŋ}�L

�Z���[���h���A��ZEW�i���w���̕s�Ⴆ����1.0122�܂ʼn��������1.01��㔼�Ɏ�������

�Z�h���~CPI���\��̉������قڑS�߂��A�]�������㔲���ăe�N�j�J���̒n�������P

�Z�t�@���_�����^���Y���h���~�̑��L�A�z������ޗ�����

�Z�{����7�������蔄�㍂�A��FOMC�c���v�|�ɒ��ځA�h���~�̃A�b�v�T�C�h���X�N�ɗv�x��

�Z�{���̗\�z�����W�F133.50�[135.25

�C�O���Ԃ̃��r���[

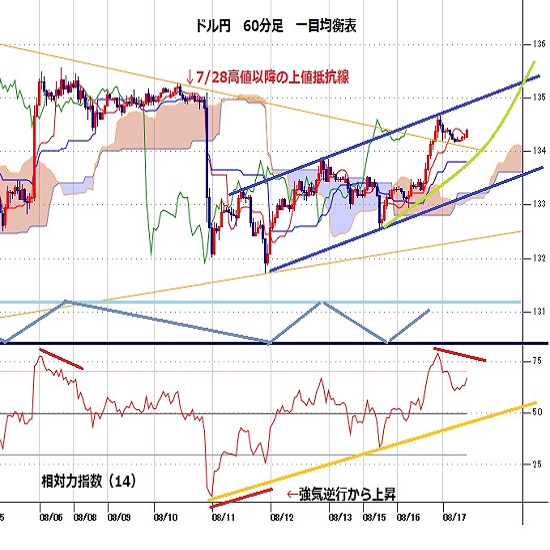

16���i�j�̃h���~����͉�����ɋ}�㏸�B�@�����敨���i�̓���ڂ�A�A�ċ����ቺ�ɔ����h�����舳�́A�B���o���ϊ����̍Ⴆ�Ȃ��������d�ƂȂ�A�A�W�A���Ԓ����ɂ����āA���l132.96�܂ʼn������܂����B�������A����ꏄ��ɉ����a��ƁA�C�Z���ɂ�鉟���ڔ������́i��T�̋}���Ŏs��̉~�V���[�g�E�|�W�V�������啝�Ɍ������V�K�h���~�����O���\�z���₷��������j��A

�D�����s��̎��������i���X�N������[�h��ށ����X�N�I�D�̉~����ĊJ�j�A�E�ċ����㏸�ɔ����h���������́A�F�݂��ً�s�̃}�C�i�X�����K�p���\�i�݂��ً�s������ɗa���Ă��铖���a���̈ꕔ�Ƀ}�C�i�X�����K�p�j�A�G���ߍ��l�i8/12���l�j�˔j�ɔ����d�|���I�ȃh�������E�~����A�H��7�����������i����167.4�����A�\�z165.5�����j�̎s��\�z�����錋�ʁA�I��7���z�H�Ɛ��Y�i����0.6���A�\�z0.2���j�̎s��\�z�����錋�ʁA�J��7���ݔ��ғ����i����80.3���A�\�z80.2���j�̎s��\�z�����錋�ʂ��x���ޗ��ƂȂ�A�č����Ԓ����ɂ����āA���l134.68�܂ŋ}�L���܂����B�����ɂ����ď�������������l�͌����A�{�e���M���_�i���{����8/17�ߑO3��50�����݁j�ł́A134.30�O��Ő��ڂ��Ă���܂��B

16���i�j�̃��[���h������͉�����Ɏ��������W�J�B�@WTI�����敨���i�̓���ځi��6�������Ԃ���l�����C���t����ފ��ҁj��A�A�h�C�c10�N�����ቺ�ɔ������[�����舳�́A�B�h�C�c8��ZEW�i�����w���i���ʁ�55.3�A�O��53.8�j�̍Ⴆ�Ȃ����ʁA�C�ċ����㏸�ɔ����h���������͂��d�ƂȂ�A���B���Q����ɁA���l1.0122�i8/3�ȗ��̈��l���j�܂ʼn������܂����B�������A����ꏄ��ɉ����a��ƁA�D�����s��̌������ځi���X�N�I�D�̃h������E�~���聨�h���E�Ή~�ł̃��[�������j��A�E�h�C�c10�N�����㏸�ɔ������[���������͂��x���ޗ��ƂȂ�A�č����Ԃɂ����āA���l1.0195�܂Ŕ������܂����B�����ɂ����ď�������������l�͌����A�{�e���M���_�i���{����8/17�ߑO3��50�����݁j�ł́A1.0165�O��Ő��ڂ��Ă���܂��B

�{���̌��ʂ�

�h���~�́A8/11�ɋL�^�������l131.73���{�g���ɔ����ɓ]����ƁA����͈ꎞ134.68�܂ŋ}�L���܂����B��CPI��̉������i�C���t���s�[�N�A�E�g���ҁ��ċ����ቺ���ăh������j���T�ˑS�l�߂��ł��Ă��鑼�A���[�\�N������ڋύt�\�]�������㔲������ȂǁA�e�N�j�J���I�Ɍ��āA�n�����̍D�]����ەt����`���[�g�`��ƂȂ����܂��B�ڐ��134.90�t�߂Ɉʒu�����ڋύt�\�����A135.17�t�߂Ɉʒu�����ڋύt�\�_����������������z�肳��܂��B�t�@���_�����^���Y�I�Ɍ��Ă��A�@��FRB�ɂ��^�J�h�X�Ίϑ��i����9��FOMC�ł�75bp���グ�ϑ����������c����CME������FedWatch��75bp���グ�m���͈ˑR�Ƃ���40.5�����x�D�荞�܂�Ă���B�{�����\�����FOMC�c���v�|�̓��e�����75bp���グ�m�����Ăя㏸���鋰�ꂠ��j��A�A����ɂ����Z�ɘa�̌p�����j�i�݂��ً�s������ɗa���Ă��铖���a���̈ꕔ�Ƀ}�C�i�X�������K�p���ꂽ���Ƃ��ޗ����j�A�B��L�@�A��w�i�Ƃ������ċ��Z����̕������̈Ⴂ�i���Ė��ڋ������g��ɔ����h�������E�~����j�A�C�����s��̌������ځi���X�N�I�D�̉~���舳�́��N���X�~�㏸���h���~�A�ꍂ�j�A

�D�Đ��{�E�ē��ǂɂ��C���t���}����ړI�Ƃ����h�����e�F�A�E�~�V���[�g�E�|�W�V���������ɔ����h���~�����O�č\�z�̓����i�|�W�V�������y���Ȃ������ƂŃh���~���㏸���Ղ��j�ȂǁA�h���~����̑��L��A�z������ޗ��������Ă��܂��B�ȏ�܂��A�����ł͈��������A�h�����E�~���g�����h�̌p�������C���V�i���I�Ƃ��ė\�z�������܂��B���A�{���͕�7���������㍂��A��FOMC�c���v�|�ɒ��ڂ��W�܂�܂��B�ĂV���������㍂�i�l����͕�GDP�̂V�����߂邽�߁A�������㍂����������Z�b�V�������O��ނ�ʂ��ă��X�N�I���Ɍq������Z��j���s��\�z������ꍇ��A��FOMC�c���v�|�ɂă^�J�h�I�Ȕ����i9�����グ���Ɋւ����|����j��������ꍇ�ɂ́A�Ċ��㏸�ɔ������X�N�I�D�̉~����ƁA�ċ����㏸�ɔ����h���������g�ݍ��킳�邱�Ƃ���A�h���~���ꂪ��C��135�~�������V�i���I���z�肳��܂��B�{���C�O���Ԃ̓h���~����̃A�b�v�T�C�h���X�N�Ɍx�����K�v�ł��傤�B

�{���̗\�z�����W�F133.50�[135.25

���F�|�C���g�v��͕ҏW��

�h���~����

�I�[�_�[/�|�W�V������

- �L�[���[�h�F

�֘A�L��

-

�ăh���iUSD�j�̋L��

Edited by:�Ɨt �I��

2024.11.23

���T�̈ב֑��ꌩ�ʂ��w�g�����v�g���[�h�Ɖ~�L�����[�̑g�ݍ��킹���h���~�����x���x�i11/23���j

�h���~�́A���T�O���ɂ����āA�ꎞ153.28�܂ŋ}�������ʂ������܂������A�T���ɂ����Ă͈�]154�~��㔼�ւƎ������������ƂȂ�܂����B

-

�ăh���iUSD�j�̋L��

Edited by:�c�� ���V

2024.11.22

�����s��̃h����154�~��㔼�Ő��ځA����ɂ��lj����グ�ϑ����~���̃u���[�L���Ɂi24/11/22�j

�������ԁi���{����8������15���j�̃h���E�~�́A���{���̂�������Ƃ������ڂ��ޗ��ɂ��荂�̓W�J�ƂȂ�154�~��㔼�Ő��ڂ����B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2024.11.22

�h���~�@�l�������̂��̂͌��������A���ʃ����W�����i11/22�[�j

�����s��̓h�����������B��⌃���߂̗����������ǂ�Ȃ��A�ŏI�I�Ƀh���͍��l�����B

-

�ăh���iUSD�j�̋L��

Edited by:�㑺 �a�O

2022.08.17

�h���~���ʂ��@8��15������l����2�~���̏㏸�A8��2���ȍ~�̏o����p���������i22/8/17�j

8��15������l132.54�~�܂Ŕ��������Ƃ��납��16���鍂�l134.67�~�܂�2�~���锽���ƂȂ�A12���鍂�l133.89�~����8��11������l131.72�~�ȍ~�̍��l���X�V�����B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2022.08.16

�V�K�ޗ����R�����A��{�̓����W�p�����i8/16�[�j

16���̓����s��̓h��������������B��������133�~�O���𒆐S�Ƃ��������W����ŁA���������R�����B

-

�݂�Ȃ�FX �g���C�_�[�Y�،�

�݂�Ȃ�FX�̓X���b�v���X�v���b�h���������I�����J�݂Ƃ�����ōő�1,010,000�~�L���b�V���o�b�N�L�����y�[�����I

�����1,000�ʉ݂���OK�A�萔���������IeKYC�ōŒZ1���Ԍ�Ɏ���\

- �uFX���j�Ձv �����p��̒���

- �f�ڂ��Ă�����̐��m���ɂ��Ă͖��S�������Ă���܂����A���̓��e��ۏ�����̂ł͂���܂���B

- �f�ڂ��Ă��鏤�i��T�[�r�X���̏��́A�e���Ǝ҂���������܂��͊e���Ǝ҂̃E�F�u�T�C�g���ɂČ��J����Ă�����莞�_�̏������Ƃɍ쐬�������̂ł��B

- ���T�C�g��FX�Ɋւ�����̒�ړI�Ƃ��Ă��܂��B���T�C�g�́A����̋��Z���i�̔������̊��U��ړI�Ƃ������̂ł͂���܂���B

- FX�Ɋւ����������J�݁A����̎��s���тɎ�������̏ڍׂɂ��Ă̂��⍇���y�т��m�F�́A���p�҂����g���eFX�戵���Ǝ҂ɑ����ڍs���Ă����������̂Ƃ��܂��B�܂��A�����̍ŏI���f�́A���p�҂����g���s���Ă����������̂Ƃ��܂��B

- ���Ђ�FX����Ɋւ����瓖���҂܂��͑㗝�l�ƂȂ���̂ł͂Ȃ��A���p�ҋy�ъeFX�戵���Ǝ҂̂�����ɑ��Ă��A�_������̑㗝�A�}��A���������s���܂���B���������āA���p�҂ƊeFX�戵���Ǝ҂Ƃ̌_��̐��ہA���e�܂��͗��s���Ɋւ��A���Ђ͈�ؐӔC��Ȃ����̂Ƃ��AFX����ɔ����g���u�����̗��p�ҁE�eFX�戵���ƎҊԂ̕����ɂ��Ă͗������ҊԂʼn���������̂Ƃ��܂��B

- ���Ђ́A���T�C�g�ɂ����Ē�����̓��e�̐��m���E�Ó����E�K�@���E�ړI�K�������̑��̂����鎖���ɂ��ĕۏ����A���p�҂������̏��Ɋ֘A�����Q�������ꍇ�ɂ���̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g�ɂ����Ē�����̑S���܂��͈ꕔ�́A���p�҂ɑ��ė\���Ȃ��A�ύX�A���f�A�܂��͒�~�����ꍇ������܂��B

- ���T�C�g�ɂ́A���ЁE���̋@�ւ̃T�C�g�ւ̃����N���ݒu�����ꍇ������܂����A���Ђ͂���烊���N��T�C�g�̓��e�ɂ��Ĉ�؊֒m�����A����̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g��̃R���e���c�Ɋւ��钘�쌠�́A���Ђ������͓��Y�R���e���c��n�삵������҂܂��͒��쌠�҂ɋA�����Ă��܂��B

- ���Ђ́A���Ђ̎��O�̋����Ȃ��A���T�C�g��̃R���e���c�̑S���܂��͈ꕔ���A�����A���ρA�]�ړ��ɂ�藘�p���邱�Ƃ��ւ��܂��B

- ���T�C�g�̂����p�ɓ������Ă͏�L���ӎ��������������������ق��AFX���j���p�K���ɂ����ӂ������������̂Ƃ��܂��B