�w���ċ��Z����i���ƌ����Ȋ����s�ꂪ�h���~�����x���x

�Z���T�̃h���~�A���������A�Ē��������㏸�ɏT���ɂ���23�N8�����Ԃ荂�l136.72�ɏ㏸

�Z�T�㔼�ɂ����Ďw�W�s�Ⴆ�A�ċ����ቺ����134.26�ɋ}�������135�~������ĉz�T

�Z���[���h���A���^�}�A���ߔ������ꓙ�ɏT��1.0468�܂ʼn��������1.05�䔼�Ɏ�������

�Z�h���~�A��v���W�X�^���X�|�C���g�㔲���A�e�N�j�J���̒n�����ɂ߂ċ���

�Z�t�@���_�����^���Y�����ċ��Z����̕������̈Ⴂ�A�č��̃h�����e�F�p�������h���~���T�|�[�g

�Z�h�����E�~���g�����h�̌p�������C���V�i���I�Ƃ��ė\�z�A���T�͓��Ă̕����w�W�v����

�Z���T�̗\�z�����W�iUSDJPY�j�F134.00�[137.00�A�iEURUSD�j�F1.0400�|1.0700

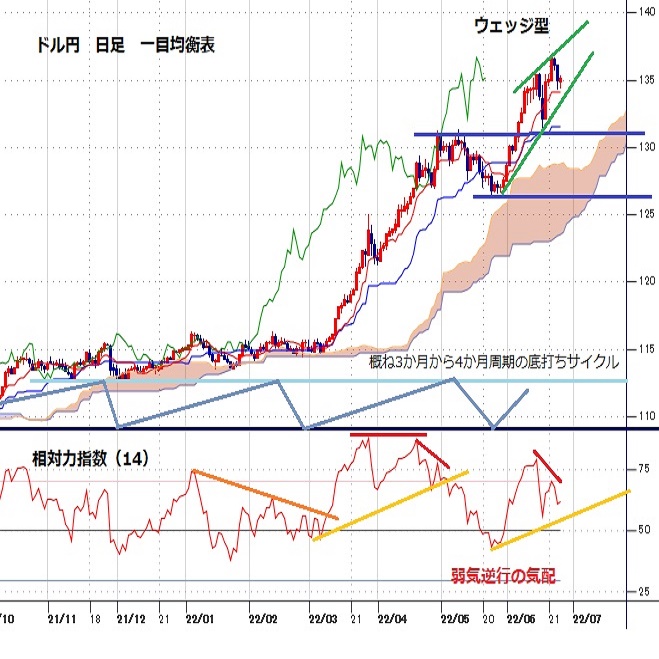

���T�̃��r���[�i6/20�|6/24�j

���h���~���ꁄ

���T�̃h���~����iUSDJPY�j�́A�T��134.90�Ŋ��t������A�@�����s��̌������ځi�A�W�A���≢�Ċ��������ݏ㏸�j��A�A��L�@��w�i�Ƃ������X�N�I�D�̉~���舳�́i�N���X�~�㏸���h���~�A�ꍂ�j�A�B�ċ����㏸�ɔ����h���������́i��10�N����肪�ꎞ3.31���܂ŏ㏸�j�A�C���ߍ��l�i6/15���l135.60�j�˔j�ɔ����d�|���I�ȃh�������E�~���肪�x���ޗ��ƂȂ�A�T���ɂ����āA�T�ԍ��l136.72�i��23�N8�����Ԃ荂�l���j�܂ŋ}�L���܂����B�������A�S���I�ߖ�137.00���o�b�N�ɐL�єY�ނƁA�D�}�s�b�`�ȏ㏸�ɑ��锽������i���H�������V�K�̋t����j��A�E�p�E�G��FRB�c���̔����Ɉ�x�̋c��،���ʉ߂������Ƃɔ����ޗ��o�s�������i�p�E�G��FRB�c����100bp�̗��グ�̉\���Ɋւ��鎿��ɑ��A�u�����Ȃ闘�グ�����r�����Ȃ��v�Ɖ���ȂǁA�C���t�����������ւ̋����R�~�b�g�����߂ċ���������A�^�V�����Ɍ��������Ƃ���ޗ������ꂸ�j�A�F�������������ɂ��u�ב։���̉\���͔r���ł��Ȃ��v�Ƃ̌��\�A

�G�Čo�ώw�W�̍Ⴆ�Ȃ����ʁi�ĐV�K���ƕی��\���������6�������ƁE�T�[�r�X��PMI����l�������ݗ\�z�䈫���j�A�G�ċ����ቺ�ɔ����h�����舳�́i��10�N������6/16�ɋL�^����3.49������킸��1�T�Ԃ�3.00���܂ŋ}�ቺ�j���d�ƂȂ�A�T�㔼�ɂ����āA�T�Ԉ��l134.26�܂ŋ}�����܂����B�����Ƃ��A����ꏄ��ɉ����a��ƁA�H�p�E�G��FRB�c���ɂ��u�C���t���}���ɑ���FRB�͖������ɃR�~�b�g�v�Ƃ̃^�J�h�I�Ȕ�����A�I�{�E�}��FRB�����ɂ��u7����ł�75bp�̗��グ���{�Ƃ��̌㐔��̉�ł̏��Ȃ��Ƃ�50bp�̗��グ���{���K�ƂȂ邱�Ƃ�z��v�Ƃ̃^�J�h�I�Ȕ����A�J�Ď�v�����w���̑啝�㏸�i�ă_�E���ϊ�����2�T�ԂԂ荂�l���}�����s��S�����P�����X�N�I�D�̉~���舳�́j�A�K�Ē��������̎��������i��10�N������3.00������3.13���}�㏸�j���x���ޗ��ƂȂ�A�{�e���M���_�i���{����6/25�ߑO6��00�����݁j�ł́A135.20�O��܂Ŏ������������ƂȂ��Ă���܂��B

�����[���h�����ꁄ

���T�̃��[���h������iEURUSD�j�́A�T��1.0472�Ŋ��t������A�@�T���Ɏ��{���ꂽ�t�����X���@�I���̌��I���[�Ń}�N�����哝�̗�����^�}�A�����ߔ�����傫�����荞���Ɓi�O���350�c�Ȃɑ��č���͉ߔ�����289�c�Ȃ�啝�Ɋ��荞��245�c�Ȃ܂ő啝�����j��A�A���V�A�E�E�N���C�i������n���w�I���X�N�̈������O�i�E�N���C�i�̃[�����X�L�[�哝�̂́u���V�A�ɂ��U������������\��������v�Ƃ̌����\�j�A�B���B�o�ς̐�s���s�������i�X�^�O�t���[�V�������O�����钆�ł̋��Z�������ߓ]���͌i�C�ւ̋t���j�A�C���B�����ቺ�ɔ������[�����舳�͂��d�ƂȂ�A�T���ɂ����āA�T�Ԉ��l1.0468�܂ʼn������܂����B

�������A����ꏄ��ɉ����a��ƁA�D�ċ����ቺ�ɔ����h�����舳�́i�Ē����������}�ቺ�����E�I�ȃh�����ɔg�y�j��A�D�����s��̎��������i�s��S�����P�����X�N�I�D�̃h�����舳�́j�A�E�Z���̃V���[�g�J�o�[���x���ޗ��ƂȂ�A�T�㔼�ɂ����āA�T�ԍ��l1.0606�܂Ŕ������܂����B�����Ƃ��A�����ꏄ��ɐL�єY�ނƁA�F�ē��ǎ҂ɂ�鑊�����^�J�h�����i�p�E�G��FRB�c����V�J�S�A��G�o���Y���قȂǁj��A�G���[����6������ҐM�����w���i���ʁ�23.6�A�\�z��20.5�j�̍Ⴆ�Ȃ����ʁA�H���[����PMI����l�i�t�����X6��PMI����l�A�h�C�c6��PMI����l�A���[����6��PMI����l�j�̍Ⴆ�Ȃ����ʁA�I�h�C�c���{�ɂ�鍑���K�X�������X�N���x���̏���C���i�ォ��Q�Ԗڂ́u�x��v���x���ւ̈����グ�j�A�J�h�C�c6��IFO��ƌi�����w���i����92.3�A�\�z92.9�j�̕s��Ȍ��ʂ��d�ƂȂ�A�{�e���M���_�i���{����6/25�ߑO6��00�����݁j�ł́A1.0555�O��Ő��ڂ��Ă���܂��B

���T�̌��ʂ��i6/27�|7/1�j

���h���~���ꁄ

�h���~��5/24�ɋL�^�������߈��l126.36���{�g���ɔ����ɓ]����ƁA���T���ɂ����āA��23�N8�����Ԃ荂�l�ƂȂ�136.72�܂ŋ}�L���܂����i�킸��1������10�~����㏸�����L�^�j�B���̊ԁA��v���W�X�^���X�|�C���g�i��ڋύt�\�]���������A�{�����W���[�~�b�h�o���h��21���ړ����ϐ��Ȃǁj�������ݏ㔲���������A���������V�O�i������������u��ڋύt�\�O���D�]�A���C�̃p�[�t�F�N�g�I�[�_�[�A�_�E���_�̏㏸�g�����h�v����������ȂǁA�e�N�j�J���I�Ɍ��āA�n�����́u�ɂ߂ċ����v�Ɣ��f�ł��܂��B

�t�@���_�����^���Y�I�Ɍ��Ă��A�@��FRB�ɂ����Z�������߃X�^���X�̖��m���i��T�̕�FOMC�Ő��������75bp�����グ����Ƌ��Ƀh�b�g�`���[�g���啝����C���B���T�̋c��،��Ńp�E�G��FRB�c���̓C���t���}���ւ̋����R�~�b�g�����߂ċ����j��A�A����ɂ����Z�ɘa�̒������p���i�s��̓x�d�Ȃ�ɘa�C���Ñ��ɂ��W��炸�A���c���ق͐�T�̓�����Z�����Ń[���j�A�B��L�@�A��w�i�Ƃ������ċ��Z����̕������̈Ⴂ�i���Ė��ڋ������g��ɔ����h�������E�~����j�A�C�{�M�o����x�����ɔ����\���I�ȉ~���舳�́A�D���E�e���Ɠ��{�Ƃ̋��Z����i���i�č��݂̂Ȃ炸�A�p���E�J�i�_�E�j���[�W�[�����h�E�I�[�X�g�����A�E��A�t���J�E���L�V�R�E�`���E�|�[�����h�E�}���[�V�A�E�y���[�E�t�B���s���E�n���K���[�E�؍��E���[�����E�X�C�X�Ȃǂ������̍������Z�������ߐ���ɓ]�������{�Ɛ��E�̖��ڋ������g�偨�N���X�~�㏸���h���~�A�ꍂ�j�A

�E�č��ɂ��h�����e�F�X�^���X�i�č����Ȃ���T���\���������ב֕��ʼn~���ɑ��邯�͐��荞�܂ꂸ���č��ɂ��C���t���}���Ɍq���蓾��h�����e�F�X�^���X�����m���B�ꕔ�s��W�҂̒��ň����~���ւ̑Ώ��Ƃ��ē���ɂ��h������E�~����������x������Ă���܂����A�Ⴆ����Z�ςȂǂōႦ�Ȃ��������o�Ă����Ƃ��Ă��A�č��ւ̔z������ב։���ɂ͓��ݐ�Ȃ��Ɛ����j�ȂǁA�h���~����̏㏸��A�z������ޗ��������Ă��܂��B�ȏ�܂��A�����ł͈��������A�h�����E�~���g�����h�̌p�������C���V�i���I�Ƃ��ė\�z�������܂��i�ڐ��1998�N10��1���ɋL�^�������l136.93��A�S���I�ߖ�137.00�A1998�N9��24�����l137.24�����V�i���I��z��j�B���A���T�͓��Ă̕����w�W�i6/30�̕�5��PCE�f�t���[�^�A7/1�̖{�M6������ҕ����w���A��6��ISM�����ƌi���w���̌ٗp���ځj�ɒ��ڂ��W�܂�܂��B�č��̃C���t���������m�F�����ꍇ�Ȃǂɂ́A�Ē��������㏸��ʂ��āA�h���~�ɋ����㏸���͂�����鋰������邽�߁A���T�㔼�̓A�b�v�T�C�h���X�N�ɒ��ӂ�v���鎞�ԑт����������ł��B

���T�̗\�z�����W�iUSDJPY�j�F134.00�[137.00

�����[���h�����ꁄ

���[���h�������5/30�ɋL�^�������ߍ��l1.0788���g�b�v�ɔ����ɓ]����ƁA6/15�Ɉꎞ1.0359�܂ʼn��������L���܂������A���T�͍Ăю������������ƂȂ�܂����B�A���A����Ɉ�ڋύt�\�̕������_�������킳���Ă��Ă��邱�Ƃ�A�����x�[�X�ŋ�������V�O�i���i��C�̃p�[�t�F�N�g�I�[�_�[�j���_�����Ă��邱�ƂȂǂ܂���ƁA�e�N�j�J���I�Ɍ��āA�n�����͎ア�i���L�]�n�͌���I�j�Ɣ��f�ł��܂��B�܂��A�t�@���_�����^���Y�I�Ɍ��Ă��A�@���V�A������n���w�I���X�N�̒��������O�i�G�l���M�[��@�ւ̌x�������偨�h�C�c���{�͍����K�X�������X�N���x�����ォ��Q�Ԗڂ́u�x��v���x���ֈ����グ�j��A�A���B�o�ς̐�s���s�������i�X�^�O�t���[�V�������O�����钆�ł̋��Z�������ߓ]���͉��B�o�ςւ̋����t���B���T���\���ꂽ���B�o�ώw�W�������ݍႦ�Ȃ����ʁj�A

�B��FRB�ɂ��^�J�h�X�Ίϑ��i�ĉ����ڋ������g��ɒ��ڂ������[������E�h���������́j�A�C�t�����X�̐��Ǖs�������i�}�N�����哝�̗�����^�}�A�����ߔ�����傫�����荞���Ɓj�ȂǁA���[���h������̃_�E���T�C�h���X�N��A�z������ޗ��������Ă��܂��B�ȏ�܂��A�����ł͈��������A���[���h������̉��������C���V�i���I�Ƃ��ė\�z�������܂��B���A���T��6/29�ɗ\�肳��Ă���h�C�c6������ҕ����w����A7/1�̃��[����6������ҕ����w���ɒ��ڂ��W�܂�܂��B�s��\�z������ꍇ�́AECB�ɂ��X�Ȃ���Z�������߃X�^���X���������B�o�ςւ̋����t�����X�^�O�t���[�V�������O�����B�����������[������̌o�H���ӎ�����邽�߁A�T���ȍ~�̓��[���h���̉������X�N�ɒ��ӂ�v���鎞�ԑт����������ł��B

���T�̗\�z�����W�iEURUSD�j�F1.0400�|1.0700

���F�|�C���g�v��͕ҏW��

�h���~����

�I�[�_�[/�|�W�V������

- �L�[���[�h�F

�֘A�L��

-

�ăh���iUSD�j�̋L��

Edited by:�ҏW�lK

2024.11.22

�h���~154�~��O���A�{�MCPI���~�܂蓙�ňꎞ154�~���� (11/22�ߑO)

22���ߑO�̓����s��Ńh���~�́u�����ė����v�B

-

�ăh���iUSD�j�̋L��

Edited by:�㑺 �a�O

2024.11.22

�h���~���ʂ��@21���邩��̔����ňꎞ154�~����A����ق�12�����グ�̉\���r������(24/11/22)

�h���~��21���[��ɂ�153.90�~�܂ň��l��艺�����B

-

�ăh���iUSD�j�̋L��

Edited by:�Ɨt �I��

2024.11.22

�h���~�A������ɔ�������Ȃǒꌘ�������B�㏸�g�����h�̌p����z��i11/22���j

21���i�j�̃h���~����͉�����Ɏ��������W�J�B

-

�ăh���iUSD�j�̋L��

Edited by:�㑺 �a�O

2022.06.27

�h���~���ʂ��@6��16���ւ̋}������u�������ň�i���������◐���ȓW�J�i�T��6����4�T�j

�h���~�́A��◐���Ȃ�����˂����Ƃ�����E���Ĉ�i�����J��Ԃ��Ă���A���̗���͂܂��b�����������Ȉ�ۂ��B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2022.06.24

�h������p�����ڐ�͍Ăђ����ǖʓ��肩(6/24�[)

24���̓����s��̓h�����������B��{��134�~��㔼�𒆐S�Ƃ�����i��ނ����ǂ�Ȃ��A�I�Ղ͂��h�����肪�ڂɕt�����B

-

�݂�Ȃ�FX �g���C�_�[�Y�،�

�݂�Ȃ�FX�̓X���b�v���X�v���b�h���������I�����J�݂Ƃ�����ōő�1,010,000�~�L���b�V���o�b�N�L�����y�[�����I

�����1,000�ʉ݂���OK�A�萔���������IeKYC�ōŒZ1���Ԍ�Ɏ���\

- �uFX���j�Ձv �����p��̒���

- �f�ڂ��Ă�����̐��m���ɂ��Ă͖��S�������Ă���܂����A���̓��e��ۏ�����̂ł͂���܂���B

- �f�ڂ��Ă��鏤�i��T�[�r�X���̏��́A�e���Ǝ҂���������܂��͊e���Ǝ҂̃E�F�u�T�C�g���ɂČ��J����Ă�����莞�_�̏������Ƃɍ쐬�������̂ł��B

- ���T�C�g��FX�Ɋւ�����̒�ړI�Ƃ��Ă��܂��B���T�C�g�́A����̋��Z���i�̔������̊��U��ړI�Ƃ������̂ł͂���܂���B

- FX�Ɋւ����������J�݁A����̎��s���тɎ�������̏ڍׂɂ��Ă̂��⍇���y�т��m�F�́A���p�҂����g���eFX�戵���Ǝ҂ɑ����ڍs���Ă����������̂Ƃ��܂��B�܂��A�����̍ŏI���f�́A���p�҂����g���s���Ă����������̂Ƃ��܂��B

- ���Ђ�FX����Ɋւ����瓖���҂܂��͑㗝�l�ƂȂ���̂ł͂Ȃ��A���p�ҋy�ъeFX�戵���Ǝ҂̂�����ɑ��Ă��A�_������̑㗝�A�}��A���������s���܂���B���������āA���p�҂ƊeFX�戵���Ǝ҂Ƃ̌_��̐��ہA���e�܂��͗��s���Ɋւ��A���Ђ͈�ؐӔC��Ȃ����̂Ƃ��AFX����ɔ����g���u�����̗��p�ҁE�eFX�戵���ƎҊԂ̕����ɂ��Ă͗������ҊԂʼn���������̂Ƃ��܂��B

- ���Ђ́A���T�C�g�ɂ����Ē�����̓��e�̐��m���E�Ó����E�K�@���E�ړI�K�������̑��̂����鎖���ɂ��ĕۏ����A���p�҂������̏��Ɋ֘A�����Q�������ꍇ�ɂ���̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g�ɂ����Ē�����̑S���܂��͈ꕔ�́A���p�҂ɑ��ė\���Ȃ��A�ύX�A���f�A�܂��͒�~�����ꍇ������܂��B

- ���T�C�g�ɂ́A���ЁE���̋@�ւ̃T�C�g�ւ̃����N���ݒu�����ꍇ������܂����A���Ђ͂���烊���N��T�C�g�̓��e�ɂ��Ĉ�؊֒m�����A����̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g��̃R���e���c�Ɋւ��钘�쌠�́A���Ђ������͓��Y�R���e���c��n�삵������҂܂��͒��쌠�҂ɋA�����Ă��܂��B

- ���Ђ́A���Ђ̎��O�̋����Ȃ��A���T�C�g��̃R���e���c�̑S���܂��͈ꕔ���A�����A���ρA�]�ړ��ɂ�藘�p���邱�Ƃ��ւ��܂��B

- ���T�C�g�̂����p�ɓ������Ă͏�L���ӎ��������������������ق��AFX���j���p�K���ɂ����ӂ������������̂Ƃ��܂��B