5月24日の日足陰線レンジ内での下げ渋りだが、調整続く動き

〇ドル円、5/24に126.35まで下げるも以後は下げ渋り、127円台前半で越週

〇ユーロドル、ECBのマイナス金利脱却姿勢に底割れを回避、下落一巡からの買戻しに1.0764まで反発

〇ユーロ以外のポンド、A$、N$も対ドルで上げ、ドル全面高修正がドル円を調整局面入りへ向かわせたか

〇米長期金利は大上昇一巡で低下傾向、4月PCEも1年半ぶりに前月比低下してインフレにピークアウト感も

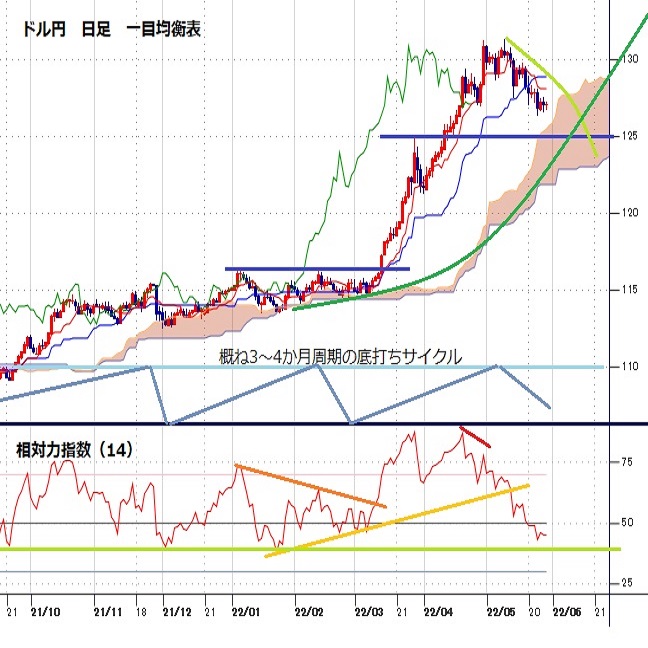

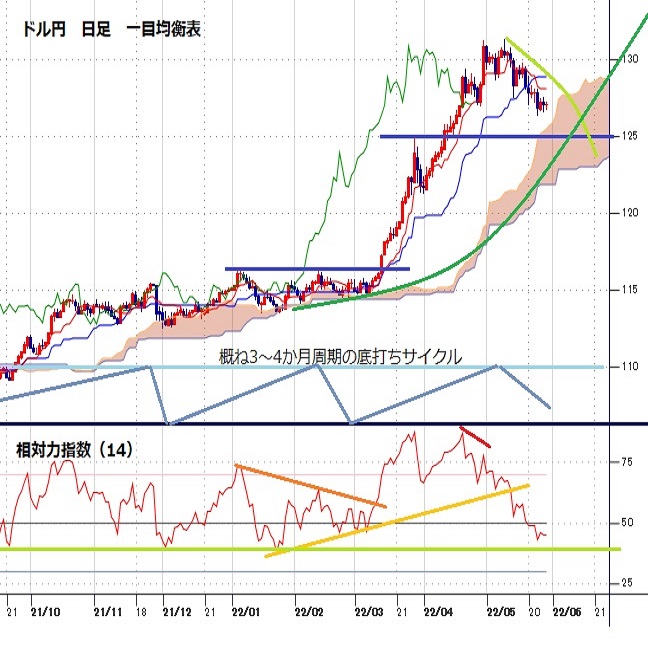

〇テクニカルなドル円の強気巻き返しには、基準線上抜けと遅行スパンの好転が必要

〇127.58を超えないうちは下向き、126.35割れから125円台半ばを目指す

〇127.58を超える場合は5/24高値128.08試し、米長期債利回り上昇が勢いづく場合等には128円台中盤へ

【概況】

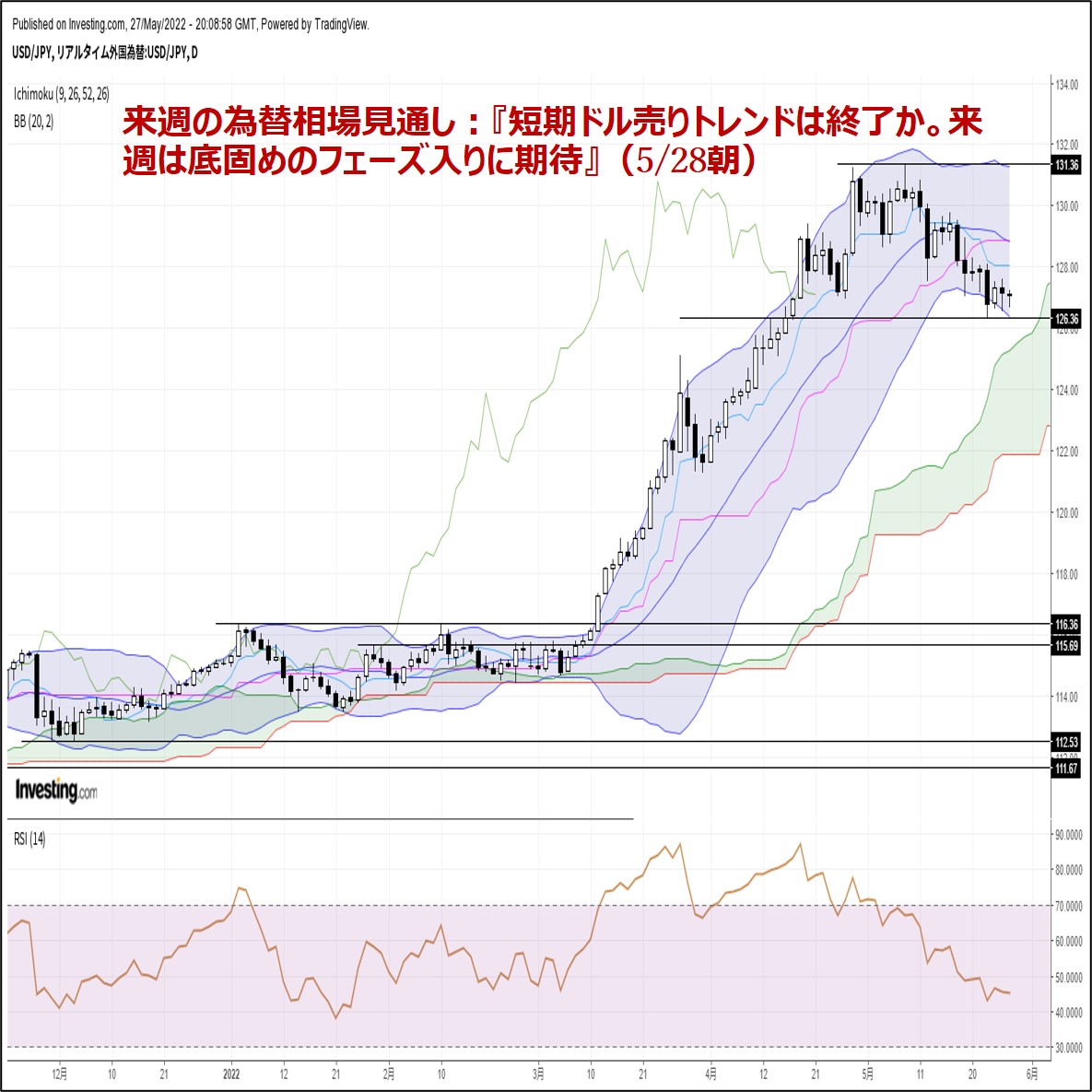

ドル円は4月28日の日銀金融政策決定会合の上昇時と5月9日に米10年債利回りが3.20%を付けてパンデミック発生以降の最高値を付けた局面で二度の131円台を付けたが、そこをダブルトップ型として下落に転じている。5月24日夜に126.35円まで下落した後は新たな安値更新を回避しているものの127円台前半へ戻したところは売られ戻り高値切り下がり基調にあり、5月27日は126.66円から127.25円までの小動きで日足チャートでは5月26日の陰線レンジ内にとどまって下げ渋りのまま週を終えた。

【ユーロドル反騰入りでドル安を助長】

ユーロドルは5月13日安値で1.0348ドルを付けて昨年1月6日高値1.2349ドル以降の安値を更新、2017年1月3日安値1.0341ドルに迫ったものの底割れを回避して5月27日高値で1.0764ドルまで反発した。2015年3月13日安値1.0461ドル、2017年1月安値と1.050ドル以下の水準が長期的な下値支持帯となっており、今回もこの水準に達したことでひとまず下落一巡感から買い戻し優勢となっている。米連銀が大幅利上げで先行してきたが、ECBも7月の利上げ再開からマイナス金利脱却へ動き始める姿勢を強めたこともユーロ買いを助長している。

ポンドドルも5月13日安値で1.2155ドルまで下げたところから反騰入りして1.260ドル台前半へ戻し、豪ドル米ドルも4月5日高値0.7660ドルからの大幅下落が5月12日安値0.6828ドルで一巡、5月27日高値で0.7166ドルまで戻している。NZドル米ドルも5月25日のNZ中銀による利上げを通過して5月13日安値からの反騰を継続している。

米連銀による大幅利上げというドル高テーマが一巡したところで他の中銀による利上げ継続や利上げ開始見込み等へと市場の関心もシフトしており、それが5月序盤までのドル全面高に対する修正を招き、日銀が金融緩和継続から抜け出せないもののドル円も大上昇一巡で調整局面入りへと向かわせたと言えそうだ。

【ドル円は大上昇への支えが外れた状況での調整局面】

ドル円が131円台まで上昇した背景は米連銀による大幅利上げ継続姿勢を背景とした米長期債利回りの上昇によるドル全面高が背景だったが、米10年債利回りは5月9日に3.20%を付けて2018年10月の3.26%以来の高値水準に達し、2年債利回りも5月11日に2.86%を付けて2018年10月の2.92%以来の高水準に達したが、いずれもその後は大上昇一巡で低下に転じている。

米連銀は3月に0.25%利上げ、5月に0.50%利上げを行い、6月と7月についても0.50%ずつの大幅利上げを継続する姿勢を示したが、一方では米インフレ高進にもピークアウト感が見られること、金融引き締めが始まったことでパンデミックからの景気回復基調にもブレーキがかかり米経済指標も鈍化し始めたことで、米連銀も連続大幅利上げを実施した後はいったん様子見に入るのではないかとの見方が強まっており、これらが米長期債利回りの調整局面を長引かせ始めている。

米商務省が5月27日に発表した4月の個人消費支出(PCE)物価指数は前年同月比6.3%上昇となり3月の6.6%上昇から低下したが、前月からの低下は2020年11月以来1年半ぶりである。また食品とエネルギーを除いたコア指数では前年同月比4.9%上昇で2月の5.3%、3月の5.2%上昇から2か月連続の低下となった。

米ミシガン大による5月の消費者景況感指数確報値は58.4で4月の65.2から低下、速報値及び市場予想の59.1を下回った。このうち現況指数の5月は63.3で前月の69.4から低下、期待指数は55.2で前月の62.5から低下、期待インフレ率見通しは1年先が5.3%で前月の5.4%から低下した。

今後のウクライナ情勢とロシア制裁の影響により資源エネルギーや小麦など穀物、飼料や肥料、非鉄金属やレアメタル、水産物等の価格高騰がエスカレートすれば世界規模のインフレがかつてのオイルショック時並みに高進する可能性はあるが、今のところは情勢も落ち着いており国際商品市場は高止まりからやや修正的な動きもみられる。また中国のゼロコロナ政策規制による景気減速、欧州でのロシア制裁の影響、金融引き締めによる米景気への影響等を踏まえれば、ひとまずインフレにピークアウト感が出ても不思議ないところであり、米連銀の金融引き締め姿勢をある程度織り込んだことで米長期債利回りも現状からさらに低下する可能性も考えられる。

日銀によるゼロ金利と量的金融緩和の継続、毎営業日の指値オペによる長期金利抑制といった姿勢が黒田総裁在任中は継続するとの見通しに加え、輸入インフレによる経常収支悪化、賃金が上がらない状況での物価上昇による消費低迷等により、一部の円安メリットを享受する大企業以外は不況感が強まりかねず、低成長で金融緩和から抜け出せない「弱い円」という印象は変わらないだろう。しかし米長期債利回りの大上昇による押し上げが一服しているためにやや過剰な円安で推移してきた流れに修正が入っている状況と思われる。

【日足の一目均衡表では遅行スパン悪化】

日足の一目均衡表では5月18日の下落で26日基準線を割り込み、その後は9日転換線を上抜き返せない範囲での推移が続いている。5月24日への一段安で遅行スパンは1月末以来の悪化=実線を割り込んだ。

先行スパンにはまだ達していないものの、このまま横這いか軟調な推移なら先行スパンへ潜り込み始めるため、先行スパンの中心値のある125円から先行スパン下限の123円前後へと下値目途が切り下がる可能性も考えられる。強気転換にはまず26日基準線を上抜き返し、その後に遅行スパンが好転してくるような上昇が必要と思われ、26日基準線を超えないうちは戻り売り有利の展開が続くのではないかと思われる。

【一段安後の持ち合い下放れ注意と当面のポイント】

5月24日に当日高値128.08円から安値126.35円まで大幅下落となる日足陰線を付けた後はこの陰線レンジ内での横ばい推移にとどまっている。

5月19日に127.01円まで一段安した後も5月23日の下落時は127.13円にとどまって安値更新を回避ししつつ128円台へ戻したところを売られてレンジ縮小型の持ち合いを形成していたが、5月24日夜に一段安となった。その前も5月12日夜安値で127.50円を付けたところから129円台へ戻した後はやや安値を切り上げつつも130円に届かずに持ち合いとなって一段安している。5月24日夜以降も5月26日安値126.54円へと底上げをしているが戻り高値は切り下がってレンジ縮小型の持ち合いにとどまっている。

4月28日と5月9日の二度の131円台高値をダブルトップとし、一段安後の戻り高値を切り下げてまた一段安という下落基調にあるため、この流れから脱却するには第一関門として5月20日高値128.29円を超える上昇が必要と考えられる。

以上を踏まえて当面のポイントを示す。

(1)当初、5月24日夜安値126.35円を下値支持線、5月26日高値127.58円を上値抵抗線とする。

(2)127.58円を超えないうちは下向きとし、126.35円割れからは125円台中盤(125.70円から125.30円)を試すとみる。125.50円以下は反発注意とするが、126.35円を割り込んだ後も127円を下回っての推移が続くうちは一段安警戒とする。

(3)127.58円を超える場合は5月24日高値128.08円を試すとみるが、米長期債利回りの上昇が勢い付くなど円安ドル高材料を伴う場合は128円台中盤(128.30円から128.70円)を目指す流れとみる。

【当面の主な予定】

5/30(月)

休場、米国

EU首脳特別会合(5/31まで)

13:30 (日) 桜田経済同友会代表幹事、会見

15:00 (独) 4月 輸入物価指数 前月比 (3月 5.7%、予想 1.5%)

15:00 (独) 4月 輸入物価指数 前年同月比 (3月 31.2%、予想 31.3%)

18:00 (欧) 5月 経済信頼感 (4月 105.0)

18:00 (欧) 5月 消費者信頼感確定値 (速報 -21.1)

21:00 (独) 5月 消費者物価指数速報値 前月比 (4月 0.8%)

21:00 (独) 5月 消費者物価指数速報値 前年同月比 (4月 7.4%)

24:00 (米) ウォラーFRB理事、講演

5/31(火)

EU首脳特別会合(最終日)

07:45 (NZ) 4月 住宅建設許可件数 前月比 (3月 5.8%)

08:30 (日) 4月 失業率 (3月 2.6%、予想 2.6%)

08:50 (日) 4月 小売業販売額 前年同月比 (3月 0.9%、予想 2.6%)

08:50 (日) 4月 鉱工業生産 前年同月比 (3月 -1.7%、予想 -3.7%)

10:00 (NZ) 5月 ANZ企業信頼感 (4月 -42.0)

10:30 (中) 5月 国家統計局製造業PMI (4月 47.4、予想 48.9)

10:30 (豪) 1-3月期 経常収支 (10-12月 127億豪ドル)

10:30 (豪) 4月 住宅建設許可件数 前月比 (3月 -18.5%、予想 -4.0%)

14:00 (日) 5月 消費者態度指数・一般世帯 (4月 33.0)

14:00 (日) 4月 新設住宅着工戸数 前年同月比 (3月 6.0%、予想 3.4%)

16:55 (独) 5月 失業者数 前月比 (4月 -1.30万人)

16:55 (独) 5月 失業率 (4月 5.0%)

18:00 (欧) 5月 消費者物価・HICP速報値 前年同月比 (4月 7.4%)

18:00 (欧) 5月 消費者物価・HICPコア指数速報値 前年同月比 (4月 3.5%)

22:00 (米) 3月 米連邦住宅金融局住宅価格指数 前月比 (2月 2.1%、予想 2.1%)

22:00 (米) 3月 ケース・シラー住宅価格指数 前年同月比 (2月 20.2%、予想 19.7%)

22:45 (米) 5月 シカゴ購買部協会景況指数 (4月 56.4、予想 57.0)

23:00 (米) 5月 コンファレンス・ボード消費者信頼感指数 (4月 107.3、予想 103.9)

6/1(水)

08:50 (日) 1-3月期 全産業設備投資額 前年同期比 (10-12月 4.3%、予想 3.4%)

10:30 (豪) 1-3月期 GDP 前期比 (10-12月 3.4%)

10:30 (豪) 1-3月期 GDP 前年同期比 (10-12月 4.2%)

10:45 (中) 5月 財新製造業PMI (4月 46.0、予想 49.6)

15:00 (英) 5月 ネーションワイド住宅価格 前月比 (4月 0.3%)

16:55 (独) 5月 製造業PMI改定値 (速報 54.7)

17:00 (欧) 5月 製造業PMI改定値 (速報 54.4)

17:30 (英) 5月 製造業PMI改定値 (速報 54.6)

18:00 (欧) 4月 失業率 (3月 6.8%)

20:00 (欧) ラガルドECB総裁、中国人民銀総裁らとオンラインイベント討論会

22:45 (米) 5月 製造業PMI改定値 (速報 57.5)

23:00 (加) カナダ銀行 政策金利 (現行 1.00%、予想 1.50%)

23:00 (米) 5月 ISM製造業景況指数 (4月 55.4、予想 55.0)

23:00 (米) 4月 建設支出 前月比 (3月 0.1%、予想 0.7%)

24:30 (欧) レーンECB理事、講演

24:30 (英) 英中銀ハウザー理事、講演

24:30 (米) ウィリアムズ・ニューヨーク連銀総裁、挨拶

26:00 (米) ブラード・セントルイス連銀総裁、講演

27:00 (米) 米地区連銀経済報告(ベージュブック)

6/2(木)

休場、英国

08:50 (日) 5月 マネタリーベース 前年同月比 (4月 6.6%)

10:30 (豪) 4月 貿易収支 (3月 93.14億豪ドル)

18:00 (欧) 4月 生産者物価指数 前月比 (3月 5.3%)

18:00 (欧) 4月 生産者物価指数 前年同月比 (3月 36.8%)

21:15 (米) 5月 ADP非農業部門民間就業者数 前月比 (4月 24.7万人、予想 30.6万人)

21:30 (米) 1-3月期 非農業部門労働生産性改定値 前期比 (速報 -7.5%、予想 -7.5%)

21:30 (米) 新規失業保険申請件数 (前週 21.0万件)

21:30 (米) 失業保険継続受給者数 (前週 134.6万人)

23:00 (米) 4月 製造業新規受注 前月比 (3月 2.2%、予想 0.8%)

24:00 (米) エネルギー省週間石油在庫統計

25:00 (米) ローガン・ニューヨーク連銀副総裁(ダラス連銀次期総裁予定)、挨拶

26:00 (米) メスター・クリーブランド連銀総裁、講演

6/3(金)

休場、中国、香港、英国

15:00 (独) 4月 貿易収支 (3月 32億ユーロ)

16:55 (独) 5月 サービス業PMI改定値 (速報 56.3)

17:00 (欧) 5月 サービス業PMI改定値 (速報 56.3)

18:00 (欧) 4月 小売売上高 前月比 (3月 -0.4%)

18:00 (欧) 4月 小売売上高 前年同月比 (3月 0.8%)

21:30 (米) 5月 非農業部門就業者数 前月比 (4月 42.8万人、予想 33.2万人)

21:30 (米) 5月 失業率 (4月 3.6%、予想 3.5%)

21:30 (米) 5月 平均時給 前月比 (4月 0.3%、予想 0.4%)

21:30 (米) 5月 平均時給 前年同月比 (4月 5.5%、予想 5.2%)

22:45 (米) 5月 サービス業PMI改定値 (速報 53.5)

22:45 (米) 5月 総合PMI改定値 (速報 53.8)

23:00 (米) 5月 ISMサービス業景況指数 (4月 57.1、予想 57.4)

23:30 (米) ブレイナードFRB副議長、講演

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2022.05.30

ドル円 米雇用統計などに注目、ドル再上昇も(週報5月第5週)

先週のドル/円相場は、ドルが続落しさらに下値を探る展開。週足は9週連続陽線を示現したのち、3週続けての陰線引けを記録している。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2022.05.28

来週の為替相場見通し:『短期ドル売りトレンドは終了か。来週は底固めのフェーズ入りに期待』(5/28朝)

ドル円は5/9に記録した約20年ぶり高値131.36をトップに反落に転じると、今週は一時126.36(4/18以来の安値圏)まで急落しました

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。