�w�Z���h������g�����h�͏I�����B���T�͒�ł߂̃t�F�[�Y����Ɋ��ҁx

�Z�h���~�A�T���č��̑Β��ň�������������w�i�ɂ��������A�ċ����㏸��128.09�܂ŏ㏸

�Z�����ꏄ��͕Ďw�W�̕s�Ⴆ�A�ċ����ቺ�A���[�����Ɉ�]126.36�܂ŋ}��

�Z�T���ɂ��������a��A���X�N�I�D�A�Ē��W���P���ғ���127�~��ɖ߂��ĉz�T

�Z���[���h���AECB�W�҂̃^�J�h�����A�Ďw�W�̕s�Ⴆ���ɏT���ɂ���1.0765�܂ŋ}�L

�Z�h���~�A�e�N�j�J���̒n���������������ʑ��ł͔����V�O�i���p���A�����]�n�͖R������

�Z�t�@���_�����^���Y��FOMC�c���v�|�ŕ�FRB�̋��Z�������߃X�^���X�Ċm�F

�Z�h���~�A�����ǖʂ��I�����\���������A���T�͂��悢���ł߂̃t�F�[�Y���肩

�Z���T�̗\�z�����W�iUSDJPY�j�F126.00�[129.50�A�iEURUSD�j�F1.0550�|1.0900

���T�̃��r���[�i5/23�|5/27�j

���h���~���ꁄ

���T�̃h���~����iUSDJPY�j�́A�T��127.93�Ŋ��t������A�@�o�C�f���đ哝�̂ɂ��u�Β��ł̈����������������Ă���v�Ƃ̔�����A�A��L�@��w�i�Ƃ��������s��̌������ځi���X�N�I�D�̉~���舳�́j�A�B�ċ����㏸�ɔ����h���������͂��x���ޗ��ƂȂ�A��5/24�ɂ����āA�T�ԍ��l128.09�܂ŏ㏸���܂����B�������A�����ꏄ��ɐL�єY�ނƁA�C�Čo�ώw�W�̍Ⴆ�Ȃ����ʁi��5������PMI����l�A��5���T�[�r�X��PMI����l�A��4���V�z�Z��̔������A��5�����b�`�����h�A����ƌi�C�w���Ȃǁj��A�D�ċ����ቺ�ɔ����h�����舳�́A�E���[���ł̃h�����舳�͂��d�ƂȂ�A��]���ďT�Ԉ��l126.36�i4/18�ȗ��A��1�����Ԃ���l���j�܂ŋ}�������ʂ������܂����B

�����Ƃ��A����ꏄ��ɉ����a��ƁA�F�{�M5�E10���v���ɗ��ތ��\���ꌈ��ɂ����Ẵh�������E�~�����A�G�u���C�i�[�hFRB���c���ɂ��uFRB�͍�������C���t�����̗}���Ɍ����ċ��Z�������߂ɂ�������Ǝ��g��ł����v�Ƃ̃^�J�h�I�Ȕ����A�H�Ď�v�����w���̎��������i���X�N�I�D�̉~����ĊJ�j�A�I��FOMC�c���v�|�i5/3�[5/4�J�Õ��j�ɂ�����u�唼�̎Q���҂��U���E�V���̉�Ŋe�X50bp�̒lj����グ���s�����Ƃ��K�v�u�Q���҂̑S�����č��o�ς͔��ɗ͋����J���s��͋ɂ߂ă^�C�g�ŃC���t�����͔��ɍ����Ƃ����_�ň�v�v�u�E�N���C�i�푈�⒆���ɂ�����V�^�R���i�E�C���X�����g��Ȃǂ̉e���ŃC���t�����X�N�͏�����ɕ��Ă���v�u�C���t�����s�[�N�ɒB�����Ɗm�M����ɂ͎��������v�Ƃ̃^�J�h�I�ȓ��e�A�J�u�����P���č��������ɂ��u�����Ƃ̗���]��ł��Ȃ��v�Ƃ̔����i�Ē��W�̉��P���ҁj�A�K��4��PCE�f�t���[�^�i����6.3���A�\�z6.2���j�̎s��\�z�����錋�ʂ��x���ޗ��ƂȂ�A�{�e���M���_�i���{����5/28�ߑO5��45�����݁j�ł́A127.10�O��Ő��ڂ��Ă���܂��B

���A���c����ق͍��T�A�O�@�\�Z�ψ���ł̗�������}�]�c���ւ̔����̒��ŁA�u���Z�s��̈�����m�ۂ��Ȃ���i�o���헪���j�K�ɐ��s����̂͏\���\���v�Ƃ̃R�����g�������܂������A�u����ɂ��o���헪�z�N���~�����v�ł̔����͈ꎞ�I�Ȃ��̂ɗ��܂�܂����B

�����[���h�����ꁄ

���T�̃��[���h������iEURUSD�j�́A�T��1.0572�Ŋ��t������A���X�ɏT�Ԉ��l1.0558�܂œ���܂����B�������A21���ړ����ϐ����ڋύt�\�]�����ɉ��x�������ƁA�@�h�C�c5��Ifo��ƌi�����w���i����93.0�A�\�z91.4�j�̗ǍD�Ȍ��ʂ�A�A���K���hECB���قɂ��u���Z����͐��퉻�Ɍ������Ă���v�u��3�l�������܂łɃ}�C�i�X�����E�p�̉\����v�Ƃ̃^�J�h�I�Ȕ����A�B�I�[�X�g���A����z���c�}�����قɂ��u7�����50bp�̗��グ���K��������Ȃ��v�Ƃ̃^�J�h�I�Ȕ����A�C���g�r�A����J�U�[�N�X���قɂ��uECB��50bp�̗��グ��r�����ׂ��ł͂Ȃ��v�Ƃ̃^�J�h�I�Ȕ����A�D��L�A�B�C��w�i�Ƃ���ECB�ɂ�鑁�����グ�ϑ��̑䓪�i���B�����㏸�����[�������j�A�E�Čo�ώw�W�̍Ⴆ�Ȃ����ʁi�ă��Z�b�V�������O���ăh������j�A�F�ċ����ቺ�ɔ����h�����舳�͂��x���ޗ��ƂȂ�A�T���ɂ����āA�T�ԍ��l1.0765�i4/25�ȗ��A��1�����Ԃ荂�l���j�܂ŋ}�L���܂����B

�����ɂ����Ĕ�����������l�͌����A�{�e���M���_�i���{����5/28�ߑO5��45�����݁j�ł́A1.0730�O��Ő��ڂ��Ă���܂��B���A���T��ECB���Z������ɂāu���[�����o�ό��ʂ��͎�̉����Ă���v�u���Y�s�ꂪ�}���ɒ�������郊�X�N������v���̃l�K�e�B�u�Ȍ��������\����܂������A�s��̔����͌���I�ƂȂ�܂����B

���T�̌��ʂ��i5/30�|6/3�j

���h���~���ꁄ

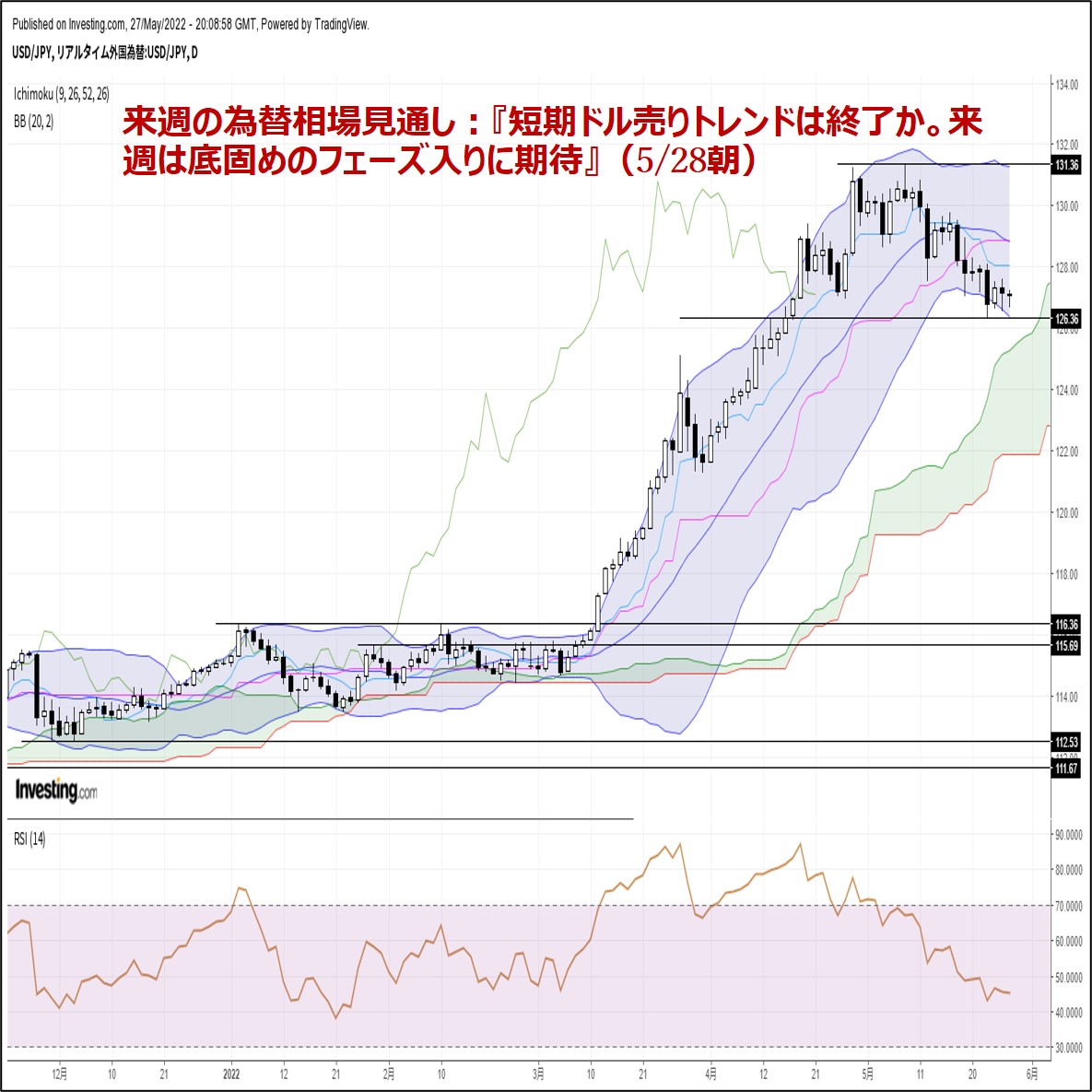

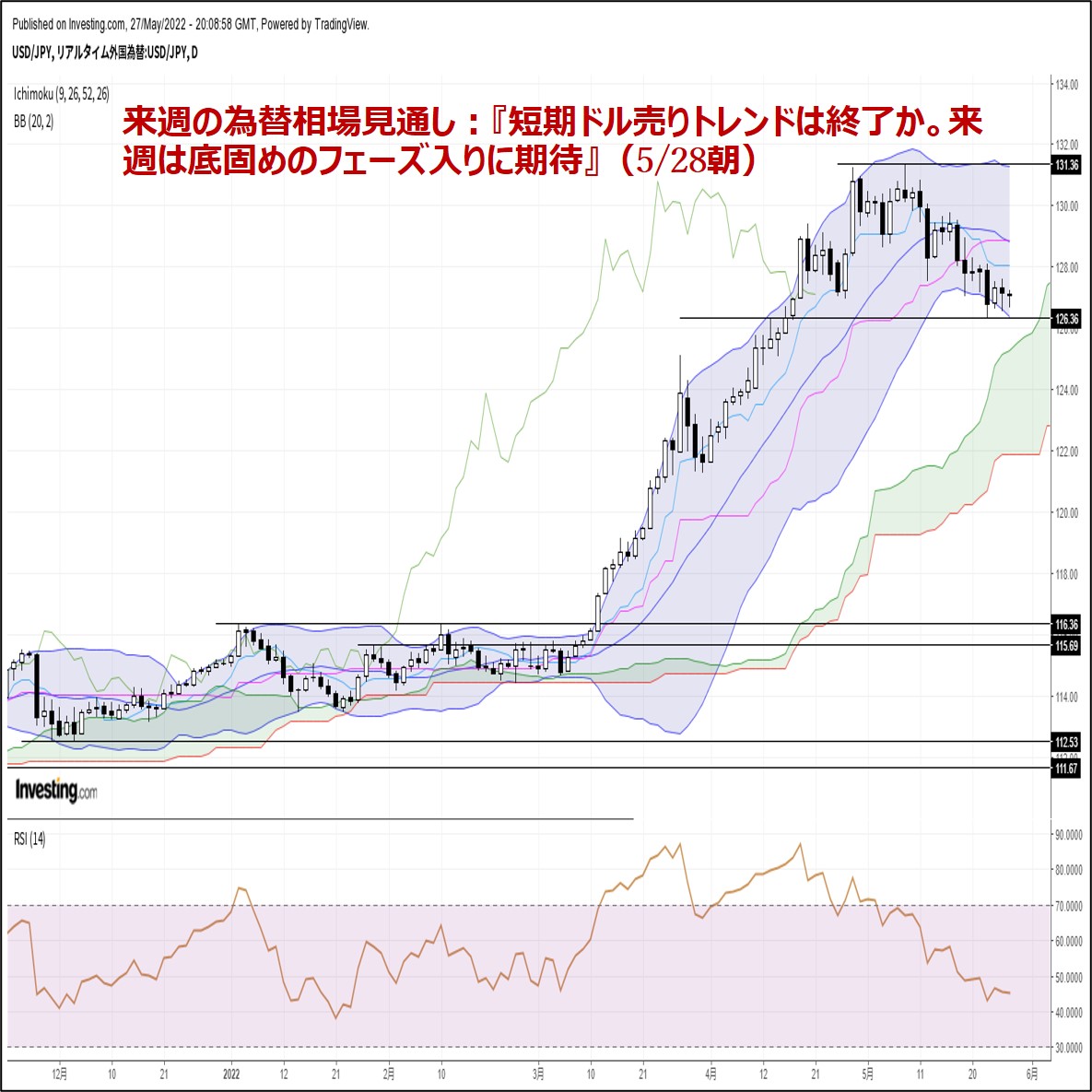

�h���~��5/9�ɋL�^������20�N�Ԃ荂�l131.36���g�b�v�ɔ����ɓ]����ƁA���T�͈ꎞ126.36�i4/18�ȗ��̈��l���j�܂ŋ}�����܂����i��5.00�~�̑啝�����j�B���̊ԁA��ڋύt�\�]���������A�{�����W���[�~�b�h�o���h��21���ړ����ϐ����������������A���������V�O�i������������O���D�]����������ȂǁA�e�N�j�J���I�Ɍ��āA�n�����̈�������ەt����`���[�g�`��ƂȂ����܂��B�A���A�_�E���T�C�h�Ɉ�ڋύt�\�̕������_���҂��\���Ă���_�A�T���ȂǏ�ʑ��x�[�X�ŋ��������V�O�i�����p�����Ă���_�Ȃǂ܂���ƁA��������̍X�Ȃ鉺���͗e�Ղł͖����ƍl�����܂��i�����̉����͒������㏸�g�����h�̉ߒ��Ō�����ꎞ�I�ȃ|�W�V���������Ɛ����B1/24�ɋL�^�����N�������l113.47��5/9�ɋL�^�����N�������l131.36�̃t�B�{�i�b�`38.2���������ʒu����124.52�ߕӂ܂ł̉����]�n�������݂��A���������͒�ł߂̃t�F�[�Y�ɓ����Ă���Ɨ\�z�j�B

�܂��A�t�@���_�����^���Y�I�Ɍ��Ă��A�@��FRB�ɂ����Z�������߃X�^���X�̖��m���i�p�E�G��FRB�c���͐�T�u�K�v�Ȃ��FRB�͂���ɐϋɓI�ȍs������������K�v������v�Ɣ����B���T���\���ꂽ��FOMC�c���v�|�ł����Z�������߃X�^���X�̌p�����Ċm�F�j��A�A����ɂ����Z�ɘa�X�^���X�̖��m���i���c����ق͍��T�A�u���Z�s��̈�����m�ۂ��Ȃ��灃�o���헪�����K�ɐ��s����̂͏\���\���v�Ɣ������܂������A������Ȃ��āA���Z�ɘa�E�p�����Ƒ�����͎̂��������j�A�B��L�@�A��w�i�Ƃ������ċ��Z����̕������̈Ⴂ�A�C�������i�㏸�ɔ����{�M�f�ՐԎ��̊g�匜�O�i�o����x�����ɔ����\���I�ȉ~���舳�́j�ȂǁA�h���~����̔�����A�z������ޗ��������Ă��܂��B�ȏ�܂��A�����ł͈��������A�h���~����̏㏸�����C���V�i���I�Ƃ��ė\�z�������܂��B

���A���T��5/31�ɗ\�肳��Ă����5���J���t�@�����X�{�[�h����ҐM�����w����A6/1�̕�5��ISM�����ƌi���w���A�j���[���[�N�A��E�B���A���Y���ٔ����A6/2�̕�5��ADP�ٗp���v�A�N���[�u�����h�A��X�^�[���ٔ����A6/3�̕�5���ٗp���v�A��5��ISM���ƌi���w���Ȃǂɒ��ڂ��W�܂�܂��B�s��̃e�[�}���u�č��̋��Z����v����u�ă��Z�b�V�������O�v�Ɉڂ��Ă��邽�߁A�Čo�ώw�W���s��\�z������ꍇ�ɂ́A�f���Ƀh�������Ŕ�������\���������Ɣ��f�ł��܂��B���T�͕Čo�ς̃��Z�b�V�������O�����܂钆�A�A�g�����^�A��{�X�e�B�b�N���ق��u6����7����50bp�̗��グ���s������́A�C���t���ƌo�ςւ̉e�������邽�߁A�������グ���~���邱�Ƃ͗��ɂ��Ȃ��v��9���ȍ~�̗��グ�ł��~�߂��������锭�������߂ĕē��ǎ҂�蔭�����܂����i�s�ꂪ�D�荞�މߓx�ȗ��グ���҂������Ē��������ቺ���ăh�����聨�h���~�����Ɍq����W�J�j�B

�A���A���T���\�����č��̏d�v�o�ώw�W���s��\�z�����錋�ʂƂȂ�A�ă��Z�b�V�������O��ނɔ����h�������E�~����ɉ����āA�ė��グ�ł��~�ߊϑ��̌�ނɔ����h�������������܂�邱�Ƃ���A�h���~�ɂ͋����㏸���͂������Ɨ\�z����܂��B�T���x�[�X��8�T�A���A�����`�����Ă����ă_�E���ϊ��������T�͂悤�₭��z���ɓ]����ȂǁA���ޗ��o�s�����ɔ����n�����̍D�]���ӎ�����܂��B�h���~����������ǖʂ��I�����\���������A���T�͂��悢���ł߂̃t�F�[�Y����Ɋ��҂��W�܂肻���ł��B

���T�̗\�z�����W�iUSDJPY�j�F126.00�[129.50

�����[���h�����ꁄ

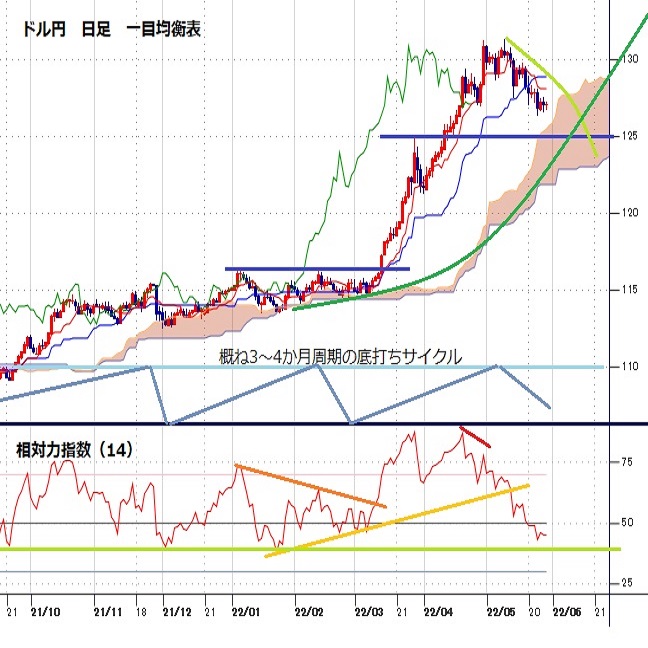

���[���h�������5/13�ɋL�^������5�N4�����Ԃ���l1.0350�i2017�N1���ȗ��̈��l���j���{�g���ɔ����ɓ]����ƁA���T�͈ꎞ1.0765�܂ŋ}�L���܂����B���̊ԁA��v���W�X�^���X�|�C���g�i��ڋύt�\�]���������A�{�����W���[�~�b�h�o���h��21���ړ����ϐ��j���㔲������ȂǁA�e�N�j�J���I�Ɍ��āA�n�����̍D�]����ەt����`���[�g�`��ƂȂ����܂��B�A���A�������ڋύt�\�̉_�����ꉺ�����Ă���_�A��������V�O�i������������p�[�t�F�N�g�I�[�_�[���p�����Ă���_�Ȃǂ܂���ƁA���L�]�n�͖R�����Ɣ��f�ł��܂��B���T�͈ꏄ��ɔ������X�N�Ɍx�����K�v�ł��傤�i���T�̏㏸�͉����g�����h�̉ߒ��Ō�����ꎞ�I�Ȓ����ǖʂƐ����B�ꏄ��͍Ăу��[�����肪���܂�\������j�B

�t�@���_�����^���Y�I�Ɍ��Ă��A�@���V�A������n���w�I���X�N�̒��������O�i���V�A�E�E�N���C�i���݂̂Ȃ炸�A�t�B�������h��X�E�F�[�f���ւ̔�щ��X�N���c���j��A�A���B�o�ς̐�s���s�������i�C���t���V�i�ƌi�C��ނ������i�s����X�^�O�t���[�V���������ւ̌x�����j�A�B��FRB�ɂ��^�J�h�X�^���X�̖��m���i���T���\���ꂽ��FOMC�c���v�|�ŋ��Z�������߃X�^���X���ēx���m���j�ȂǁA���[���h������̉�����A�z������ޗ��������Ă��܂��B���T�̓��K���hECB���قɂ��u��3�l�������܂łɃ}�C�i�X�����E�p�̉\����v�Ƃ̔������T�v���C�Y�ƂȂ�A7��ECB�ł�25bp���グ�A9��ECB�ł�25bp���グ���D�荞�܂��W�J�ƂȂ�܂����i���s�̗a���t�@�V���e�B������0.5����9�����܂łɃ[���ɕ��シ��Ƃ̎v�f���}�C�i�X�����E�p�j�B�A���A���B�o�ς̐�s���s���������l������A�ϋɗ��グ�̌p����D�荞�ނ��Ƃ͗e�Ղł͂Ȃ��AECB�ɂ����Z�������ߓ]�����ޗ��Ƃ������[�������̏ܖ������͈ĊO�Z���Ɨ\�z����܂��B

�ȏ�܂��A�����ł͈��������A���[���h������̔��������C���V�i���I�Ƃ��ė\�z�������܂��B���A���T��5/30���[����5����ƌi�����w����A5/31�̃��[����5��HICP����l�A6/1�̃��K���h ECB ���ٔ����A���[��ECB�ꖱ���������A6/2�̃t�����X����r�������h�K�����ٔ����A6/3�̃��[����4���������㍂�Ȃǂɒ��ڂ��W�܂�܂��iHICP���s��\�z�������ꍇ�́AECB�ɂ��ϋɗ��グ�ϑ��̌�ނ�ʂ��āA���[���h���ɉ��������͂������鋰�ꂠ��B����AHICP���s��\�z������ꍇ�́A7��50bp���グ�����ĕ��シ��\�������邽�߁A���T��HICP�Ƃ��̌�̉��B���ǎҔ����Ɏs��Q���҂̊S���ڂ肻���ł��j�B

���T�̗\�z�����W�iEURUSD�j�F1.0550�|1.0900

���F�|�C���g�v��͕ҏW��

�h���~����

�I�[�_�[/�|�W�V������

- �L�[���[�h�F

�֘A�L��

-

�ăh���iUSD�j�̋L��

Edited by:�c�� ���V

2024.11.22

�����s��̃h����154�~��㔼�Ő��ځA����ɂ��lj����グ�ϑ����~���̃u���[�L���Ɂi24/11/22�j

�������ԁi���{����8������15���j�̃h���E�~�́A���{���̂�������Ƃ������ڂ��ޗ��ɂ��荂�̓W�J�ƂȂ�154�~��㔼�Ő��ڂ����B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2024.11.22

�h���~�@�l�������̂��̂͌��������A���ʃ����W�����i11/22�[�j

�����s��̓h�����������B��⌃���߂̗����������ǂ�Ȃ��A�ŏI�I�Ƀh���͍��l�����B

-

�ăh���iUSD�j�̋L��

Edited by:�ҏW�lK

2024.11.22

�h���~154�~��O���A�{�MCPI���~�܂蓙�ňꎞ154�~���� (11/22�ߑO)

22���ߑO�̓����s��Ńh���~�́u�����ė����v�B

-

�ăh���iUSD�j�̋L��

Edited by:�㑺 �a�O

2022.05.30

�h���~���ʂ��@5��24���̓����A�������W���ł̉����a�肾���A�������������i�T��5����5�T�j

�ď����Ȃ�5��27���ɔ��\����4���̌l����x�o�����w���͑O�N������6.3���㏸�ƂȂ�3����6.6���㏸����ቺ�������A�O������̒ቺ��2020�N11���ȗ�1�N���Ԃ�ł���B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2022.05.27

�Ċ����L����A�h�����A�ꍂ���ڂ�(5/27�[)

27���̓����s��͏������B127�~���݂̃����W�������ˑR�Ƃ��Ĕ����o�����A���������R���������B

-

�݂�Ȃ�FX �g���C�_�[�Y�،�

�݂�Ȃ�FX�̓X���b�v���X�v���b�h���������I�����J�݂Ƃ�����ōő�1,010,000�~�L���b�V���o�b�N�L�����y�[�����I

�����1,000�ʉ݂���OK�A�萔���������IeKYC�ōŒZ1���Ԍ�Ɏ���\

- �uFX���j�Ձv �����p��̒���

- �f�ڂ��Ă�����̐��m���ɂ��Ă͖��S�������Ă���܂����A���̓��e��ۏ�����̂ł͂���܂���B

- �f�ڂ��Ă��鏤�i��T�[�r�X���̏��́A�e���Ǝ҂���������܂��͊e���Ǝ҂̃E�F�u�T�C�g���ɂČ��J����Ă�����莞�_�̏������Ƃɍ쐬�������̂ł��B

- ���T�C�g��FX�Ɋւ�����̒�ړI�Ƃ��Ă��܂��B���T�C�g�́A����̋��Z���i�̔������̊��U��ړI�Ƃ������̂ł͂���܂���B

- FX�Ɋւ����������J�݁A����̎��s���тɎ�������̏ڍׂɂ��Ă̂��⍇���y�т��m�F�́A���p�҂����g���eFX�戵���Ǝ҂ɑ����ڍs���Ă����������̂Ƃ��܂��B�܂��A�����̍ŏI���f�́A���p�҂����g���s���Ă����������̂Ƃ��܂��B

- ���Ђ�FX����Ɋւ����瓖���҂܂��͑㗝�l�ƂȂ���̂ł͂Ȃ��A���p�ҋy�ъeFX�戵���Ǝ҂̂�����ɑ��Ă��A�_������̑㗝�A�}��A���������s���܂���B���������āA���p�҂ƊeFX�戵���Ǝ҂Ƃ̌_��̐��ہA���e�܂��͗��s���Ɋւ��A���Ђ͈�ؐӔC��Ȃ����̂Ƃ��AFX����ɔ����g���u�����̗��p�ҁE�eFX�戵���ƎҊԂ̕����ɂ��Ă͗������ҊԂʼn���������̂Ƃ��܂��B

- ���Ђ́A���T�C�g�ɂ����Ē�����̓��e�̐��m���E�Ó����E�K�@���E�ړI�K�������̑��̂����鎖���ɂ��ĕۏ����A���p�҂������̏��Ɋ֘A�����Q�������ꍇ�ɂ���̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g�ɂ����Ē�����̑S���܂��͈ꕔ�́A���p�҂ɑ��ė\���Ȃ��A�ύX�A���f�A�܂��͒�~�����ꍇ������܂��B

- ���T�C�g�ɂ́A���ЁE���̋@�ւ̃T�C�g�ւ̃����N���ݒu�����ꍇ������܂����A���Ђ͂���烊���N��T�C�g�̓��e�ɂ��Ĉ�؊֒m�����A����̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g��̃R���e���c�Ɋւ��钘�쌠�́A���Ђ������͓��Y�R���e���c��n�삵������҂܂��͒��쌠�҂ɋA�����Ă��܂��B

- ���Ђ́A���Ђ̎��O�̋����Ȃ��A���T�C�g��̃R���e���c�̑S���܂��͈ꕔ���A�����A���ρA�]�ړ��ɂ�藘�p���邱�Ƃ��ւ��܂��B

- ���T�C�g�̂����p�ɓ������Ă͏�L���ӎ��������������������ق��AFX���j���p�K���ɂ����ӂ������������̂Ƃ��܂��B