�w���ċ��Z����i���Ńh���~�͖�20�N�Ԃ荂�l���ցx

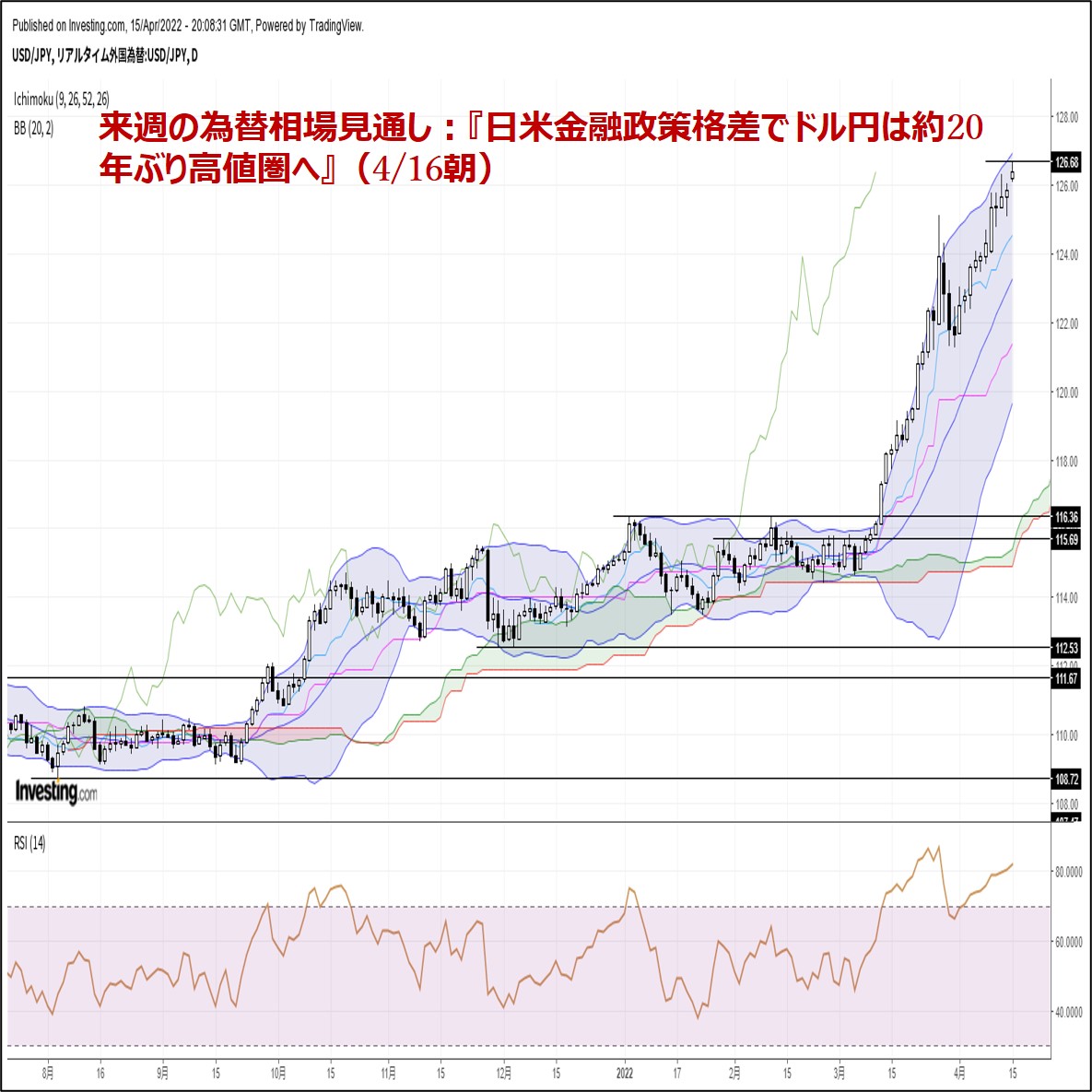

�Z���T�̃h���~�A�T���ɂ����āA2002�N�T���ȗ��A��20�N�Ԃ荂�l�ƂȂ�126.68�܂ŋ}�L

�Z����̊ɘa�p���A�~�����e�p����FRB�̃^�J�h�p������̕ċ����㏸�A�Ďw�W�ǍD�Ȍ��ʂ��w�i

�Z���[���h���T����1.0935�܂ŏ㏸��AECB������K���h���ق̃n�g�h�p������1.0757�܂ŋ}��

�Z�h���~�e�N�j�J���̒n�����ɂ߂ċ����A�t�@���_�����^���Y���h�����E�~���g�����h�̌p���ޗ�����

�Z���������A�h���~����̑��L�����C���V�i���I�Ƃ��ė\�z

�Z���T�̓��V�A�E�E�N���C�i��A�C�[�X�^�[�x�ɖ����̕č��A���i�s��A�ē��ǎҔ����v����

�Z���T�̗\�z�����W�iUSDJPY�j�F124.50�[128.50�A�iEURUSD�j�F1.0600�|1.1000

���T�̃��r���[�i4/11�|4/15�j

���h���~���ꁄ

���T�̃h���~����iUSDJPY�j�́A�T��124.06�Ŋ��t������A���X�ɏT�Ԉ��l124.00�܂œ���܂����B�������A����ꏄ��ɉ����a��ƁA�@���c����قɂ��u�K�v�Ȃ��S�O�Ȃ��lj��ɘa�v�Ƃ̃n�g�h�I�Ȕ�����A�A������x�X������ѓ��▼�É��x�X���ɂ��u�~���͑S�̓I�Ƀv���X�v�Ƃ̉~���e�F�����A�B��3������ҕ����w���i���ʁ{8.5���A�\�z�{8.4���A���O�N��j�̍X�Ȃ�㏸�i1981�N12���ȗ��A��40�N4�����Ԃ荂�����j�A�C�u���C�i�[�hFRB�����ɂ��u�U���Ƀo�����X�V�[�g�k���ɒ��肷��\��������v�Ƃ̃^�J�h�I�Ȕ����A�D���c�V�[�����O�Ƃ��Ĉӎ�����Ă���125.86��˔j�������Ƃɔ����d�|���I�ȃh�������E�~����A�E���{���ǎ҂ɂ��~�������X�^���X�̗\�z�O�̎コ�i��؍������⏼�슯�[��������ʓI�ȉ~���e�F�����͌�������̂́A�{�C�x�����ݏo�鋭�͂Ȍ��������͌���ꂸ�j�A

�F��3���A�������w���i���ʁ{2.6���A���ʁ{2.3���A���O����j�̐L�ї��V�i�A�G��4���~�V�K�������ҐM�����w���i����65.7�A�\�z59.0�j�̗͋������ʁA�H�j���[���[�N�A��E�B���A���Y���قɂ��u50bp�����܂߂����グ�y�[�X�̉����͑Ó��ȑI�����v�Ƃ̃^�J�h�I�Ȕ����A�I�Ē��������̋}�㏸�i��10�N������2018�N12���ȗ��ƂȂ�2.83���}�㏸�j�A�J�����敨���i�̋}�㏸�i�f�Վ��x�����ɔ����~���舳�́j���x���ޗ��ƂȂ�A�T���ɂ����āA2002�N�T���ȗ��A��20�N�Ԃ荂�l�ƂȂ�126.68�܂ŋ}�L���܂����B�����ɂ����ď�������������l�͌����A�{�e���M���_�i���{����4/16�ߑO5��00�����݁j�ł́A126.40�O��Ő��ڂ��Ă���܂��B

�����[���h�����ꁄ

���T�̃��[���h������iEURUSD�j�́A�T��1.0935�Ŋ��t������A�@4/10�Ɏ��{���ꂽ�t�����X�哝�̑I�Ō��E�̃}�N�����哝�̂���ʂ��ێ��������Ƃ��D������`�ŁA�T�������X�ɏT�ԍ��l1.0951�܂ŏ㏸���܂����B�������A�����ꏄ��ɐL�єY�ނƁA�A���V�A�E�E�N���C�i������n���w�I���X�N�̒��������O�i�v�[�`���I�哝�̂ɂ��u�E�N���C�i�Ƃ̌��͍s���l�܂��Ă���v�Ƃ̔����j��A�B��L�A��w�i�Ƃ������B�o�ς̐�s���s�������i�G�l���M�[���i�㏸�ɔ������B�o�ςւ̉��������́j�A�B��FRB�ɂ��^�J�h�X�Ίϑ��i�ċ����㏸�ɔ����h�������́j�A�C���[����ZEW�i���w���i���ʁ�43.0�A�O��39.3�j�̍Ⴆ�Ȃ����ʁA�D3/7�ɋL�^�������߈��l1.0805�������������Ƃɔ����Z���̃��X�J�b�g�A�EECB������̃n�g�h�I�Ȍ��ʁiECB�͐�������̐����u�������肷��Ƌ��ɁA���Y��������I�������ɂ��Ă��]�����j���ێ��B����ɗ��グ�ɂ��Ă͎��Y��������I��������Ԃ��o�������Ƃɒ��肷��������������j�A

�F���K���hECB���قɂ��u�����ԂƂ́A���Y��������I����A���T�Ԃ��琔�J���ɂȂ�\��������v�u�ʓI�������߂ɂ��Ă̋c�_�͎��������v�Ƃ̃n�g�h�I�Ȕ����A�G��L�E�F��w�i�Ƃ������Z����̑������퉻�ϑ��̑啝��ށi���グ���}���Ȃ��p���̖��m���j�A�H���ċ��Z����̕������̈Ⴂ�i���Ė��ڋ������g��ɔ������[������E�h�������j���d�ƂȂ�A�T�㔼�ɂ����āA2020�N4���ȗ��A��2�N�Ԃ���l�ƂȂ�1.0757�܂ŋ}�����܂����B�C�[�X�^�[�x�ɓ˓��ɔ����|�W�V���������Ŋ��������������߂�͓݂��A�{�e���M���_�i���{����4/16�ߑO5��00�����݁j�ł́A1.0810�O��Ő��ڂ��Ă���܂��B

���T�̌��ʂ��i4/18�|4/22�j

���h���~���ꁄ

�h���~��1/24�ɋL�^�����N�������l113.47���{�g���ɔ����ɓ]����ƁA���T���ɂ����āA��20�N�Ԃ荂�l�ƂȂ�126.68�܂ŋ}�L���܂����B�킸��3�������13.21�~�㏸����ȂǁA���j�I�}�����������Ă���܂��B���̊ԁA��v�e�N�j�J���|�C���g�������ݓ˔j�������i���s��Q���҂ɒ��ڂ���Ă����A�x�m�~�N�X��̍��l�ł��鍕�c�V�[�����O���˔j�j�A���������V�O�i�������������ڋύt�\�O���D�]��ړ����ϐ��̃p�[�t�F�N�g�I�[�_�[�������E�T���E�����̑S�ĂŌp������ȂǁA�e�N�j�J���I�Ɍ��āA�n�����͋ɂ߂ċ����Ɣ��f�ł��܂��B

�t�@���_�����^���Y�I�Ɍ��Ă��A�@���V�A�E�E�N���C�i������n���w�I���X�N�̒��������O�i�L���̃h�������j��A�A��L�@�ɔ����������i�̋}�㏸�i�����A�����ł�����{�̖f�Վ��x�������~����j�A�B��FRB�ɂ��^�J�h�X�Ίϑ��i��FOMC�ł̘A���E�啝���グ�ϑ�����уo�����X�V�[�g�̑������k�ϑ��j�A�C����ɂ����Z�ɘa�̒������ϑ��i���c���ق͋��Z�ɘa�̒��������j�������j�A�D��L�B�C��w�i�Ƃ������ċ��Z����̕������̈Ⴂ�i���Ė��ڋ������g��ɔ����h�������E�~����j�ȂǁA�h�����E�~���g�����h�̌p����A�z������ޗ��������Ă��܂��B�ȏ�܂��A�����ł͈��������A�h���~����̑��L�����C���V�i���I�Ƃ��ė\�z�������܂��i�č��T�C�h����h���������������o�Ă��Ă��Ȃ����Ƃ��~������S���������炷���ʂɁj�B

���A���T�̓��V�A�E�E�N���C�i��ɉ����āA�C�[�X�^�[�x�ɖ����̕č��s�ꂨ��э��ۏ��i�s��A�ē��ǎҔ����i�Z���g���C�X�A��u���[�h���فA�V�J�S�A��G�o���X���فA�T���t�����V�X�R�A��f�C���[���فA�A�g�����^�A��{�X�e�B�b�N���فA�p�E�G�� FRB �c���Ȃǁj�Ȃǂɒ��ڂ��W�܂�܂��B�ē��ǎ҂��^�J�h�I�Ȕ������������ꍇ�i�Ē��������㏸���ăh�������j��A�����敨���i��������i��l��L���ꍇ�i�{�M�f�Վ��x�������O���~����j�Ȃǂɂ́A�h���~����ɋ����㏸���͂������ƌ����邱�Ƃ���A���T�̓h���~����̍X�Ȃ�㏸�ɒ��ӂ�v����P�T�ԂƂȂ肻���ł��i�����T��G20�������E������s���ى�c����č�������k���\�肳��Ă���܂����A�C���t���ɋꂵ�ޕĐ��{�E�ē��ǂ���̓h���������Ɍq���锭���͏o�Ă��Ȃ��Ǝv���j�B

���T�̗\�z�����W�iUSDJPY�j�F124.50�[128.50

�����[���h�����ꁄ

���[���h�������3/31�ɋL�^�������ߍ��l1.1185���g�b�v�ɔ����ɓ]����ƁA���T�㔼�ɂ����āA��2�N�Ԃ���l�ƂȂ�1.0757�܂ŋ}�����܂����B���̊ԁA��ڋύt�\�]���������A�{�����W���[�~�b�h�o���h��21���ړ����ϐ��Ȃǂ̎�v�T�|�[�g�|�C���g�������݉������������A��������V�O�i�������������ڋύt�\�O���t�]��A�ړ����ϐ��̎�C�̃p�[�t�F�N�g�I�[�_�[����������ȂǁA�e�N�j�J���I�Ɍ��āA�n�����́u�ɂ߂Ďア�v�Ɣ��f�ł��܂��B

�t�@���_�����^���Y�I�Ɍ��Ă��A�@���V�A�E�E�N���C�i������n���w�I���X�N�̒��������O��A�A��L�@�ɔ������B�o�ς̐�s���s�������i���B�e���̓��V�A�Y�����̋֗A�Ώۊg����j�����B���ɂ�����G�l���M�[�s���ƃC���t���V�i�����B�o�ςւ̉��������́j�A�BECB�ɂ��n�g�h�I�ȃX�^���X�i���グ���}���Ȃ��p���̖��m���j�A�C��FRB�ɂ��^�J�h�X�Ίϑ��A�D��L�B�C��w�i�Ƃ������ċ��Z����̕������̈Ⴂ�i���Ė��ڋ������g��ɔ������[������E�h���������́j�ȂǁA���[���h������̍X�Ȃ鉺����A�z������ޗ��������Ă��܂��B�ȏ�܂��A�����ł͈��������A���[������E�h�������g�����h�̌p�������C���V�i���I�Ƃ��ė\�z�������܂��B

���A���T�̓��[�����o�ώw�W�i�z�H�Ɛ��Y��f�Վ��x�A����ҐM�����w����PMI����l�Ȃǁj�ɉ����āA���B���ǎҔ����i�t�B�������h����[�����فA�h�C�c�A��i�[�Q�����فA���K���hECB���قȂǁj�ɒ��ڂ��W�܂�܂��B���[�����o�ώw�W���s��\�z�������Ⴆ�Ȃ����ʂ��L�^����ꍇ��A���B���ǎ҂�藘�グ�ɐT�d�ȃX�^���X��������ꍇ�ɂ́A�C�[�X�^�[�x�ɖ����̃|�W�V�����V�K�\�z�ӗ~����`���āA���[���h����������i���������g�傷��W�J���\�z����܂��B���T�̓��[���h������̑������X�N�ɒ��ӂ��K�v�ł��傤�B

���T�̗\�z�����W�iEURUSD�j�F1.0600�|1.1000

���F�|�C���g�v��͕ҏW��

�h���~����

�I�[�_�[/�|�W�V������

- �L�[���[�h�F

�֘A�L��

-

�ăh���iUSD�j�̋L��

Edited by:�㑺 �a�O

2024.11.27

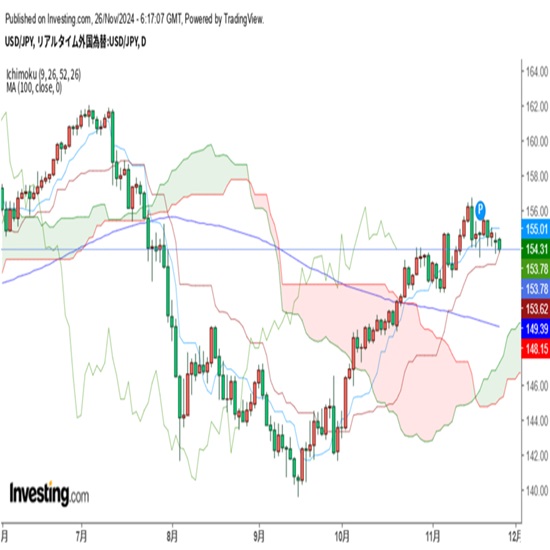

�h���~���ʂ��@�g�����v���������l����Ő���~�����D���A11��19�����l���荞�ށi24/11/27�j

�h���~��27��������153�~���Ăъ��荞�ނȂǓ�Ȑ��ڂ������Ă���B

-

�ăh���iUSD�j�̋L��

Edited by:�Ɨt �I��

2024.11.27

�h���~�A�g�����v�����哝�̂ɂ��u�ň����グ�v���������铊�e���đ����i11/27���j

26���i�j�̃h���~����͏�l�̏d���W�J�B

-

�ăh���iUSD�j�̋L��

Edited by:�c�� ���V

2024.11.26

�����s��̃h���̓g�����v����������ʼn����AFOMC�c���^���\�̃^�C�~���O�Ɍx��(24/11/26)

�������Ԃ̃h���E�~�́A�g�����v�����哝�̂ɂ��Ŕ������e�����ăh���ƕ����̓W�J�ƂȂ������A�����s��̉����Ȃǂ��d���ƂȂ�153�~�䔼�܂Ŕ���ꂽ�B

-

�ăh���iUSD�j�̋L��

Edited by:�㑺 �a�O

2022.04.18

�h���~���ʂ��@�Ē�������葱�L�Ɠ���̉~���e�F�ɂ����j�I�ȉ~���p���i�T��4����3�T�j

4��1������͘A���̂悤�ɍ��l���X�V���A���̌�̉������ł���グ����ێ����Ă����B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2022.04.15

�x�ꑽ���������̂Ȃ��r���ۂ��ϓ��ɗv����(4/15�[)

15���̓����s��̓h�����������B�l���͌����čL���Ȃ��������A�ꎞ126.60�~��A�N�������l���ĂэX�V���Ă���B

-

�݂�Ȃ�FX �g���C�_�[�Y�،�

�݂�Ȃ�FX�̓X���b�v���X�v���b�h���������I�����J�݂Ƃ�����ōő�1,010,000�~�L���b�V���o�b�N�L�����y�[�����I

�����1,000�ʉ݂���OK�A�萔���������IeKYC�ōŒZ1���Ԍ�Ɏ���\

- �uFX���j�Ձv �����p��̒���

- �f�ڂ��Ă�����̐��m���ɂ��Ă͖��S�������Ă���܂����A���̓��e��ۏ�����̂ł͂���܂���B

- �f�ڂ��Ă��鏤�i��T�[�r�X���̏��́A�e���Ǝ҂���������܂��͊e���Ǝ҂̃E�F�u�T�C�g���ɂČ��J����Ă�����莞�_�̏������Ƃɍ쐬�������̂ł��B

- ���T�C�g��FX�Ɋւ�����̒�ړI�Ƃ��Ă��܂��B���T�C�g�́A����̋��Z���i�̔������̊��U��ړI�Ƃ������̂ł͂���܂���B

- FX�Ɋւ����������J�݁A����̎��s���тɎ�������̏ڍׂɂ��Ă̂��⍇���y�т��m�F�́A���p�҂����g���eFX�戵���Ǝ҂ɑ����ڍs���Ă����������̂Ƃ��܂��B�܂��A�����̍ŏI���f�́A���p�҂����g���s���Ă����������̂Ƃ��܂��B

- ���Ђ�FX����Ɋւ����瓖���҂܂��͑㗝�l�ƂȂ���̂ł͂Ȃ��A���p�ҋy�ъeFX�戵���Ǝ҂̂�����ɑ��Ă��A�_������̑㗝�A�}��A���������s���܂���B���������āA���p�҂ƊeFX�戵���Ǝ҂Ƃ̌_��̐��ہA���e�܂��͗��s���Ɋւ��A���Ђ͈�ؐӔC��Ȃ����̂Ƃ��AFX����ɔ����g���u�����̗��p�ҁE�eFX�戵���ƎҊԂ̕����ɂ��Ă͗������ҊԂʼn���������̂Ƃ��܂��B

- ���Ђ́A���T�C�g�ɂ����Ē�����̓��e�̐��m���E�Ó����E�K�@���E�ړI�K�������̑��̂����鎖���ɂ��ĕۏ����A���p�҂������̏��Ɋ֘A�����Q�������ꍇ�ɂ���̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g�ɂ����Ē�����̑S���܂��͈ꕔ�́A���p�҂ɑ��ė\���Ȃ��A�ύX�A���f�A�܂��͒�~�����ꍇ������܂��B

- ���T�C�g�ɂ́A���ЁE���̋@�ւ̃T�C�g�ւ̃����N���ݒu�����ꍇ������܂����A���Ђ͂���烊���N��T�C�g�̓��e�ɂ��Ĉ�؊֒m�����A����̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g��̃R���e���c�Ɋւ��钘�쌠�́A���Ђ������͓��Y�R���e���c��n�삵������҂܂��͒��쌠�҂ɋA�����Ă��܂��B

- ���Ђ́A���Ђ̎��O�̋����Ȃ��A���T�C�g��̃R���e���c�̑S���܂��͈ꕔ���A�����A���ρA�]�ړ��ɂ�藘�p���邱�Ƃ��ւ��܂��B

- ���T�C�g�̂����p�ɓ������Ă͏�L���ӎ��������������������ق��AFX���j���p�K���ɂ����ӂ������������̂Ƃ��܂��B