米経済指標などにらみつつ円安基調は継続か

〇先週のドル円、ドルが大きく続伸、週間高値122.44まで上昇、122円台をキープし越週

〇先週だけで3円を超える変動、基本的なリスクはドル高・円安方向、さらなる上値トライの見込みも

〇FRB議長は5月に0.5%利上げの可能性に言及、日銀は現在の金融緩和維持の姿勢示す

〇ウクライナ情勢・雇用統計など米経済指標をにらみつつ、基本的にドル高の流れ継続の見通し

〇今週のドル/円予想レンジは120.60-123.60、先週高値122.44をめぐる攻防にまずは注目

〇ドル安・円高方向は、先週末に示現した安値121.18が目先のサポート

<< 先週の回顧 >>

先週のドル/円相場は、ドルが大きく続伸。一時122円台、2015年12月以来の高値までドル高が進展する局面も観測されていた。

前週末は、国連安保理が開いた会合で「欧米諸国vsロシア」によるやりとりが観測されるなか、20日には北朝鮮が今度は「多連装短距離ロケット砲」と思しき物体を発射したと報じられていた。

そうした状況下、ドル/円は119.15円レベルで寄り付いたのち、しばらくは119円前半を中心とした一進一退。しかしレンジを上抜けすると、その勢いを維持したまま120円も突破した。再び上げ渋り、一旦レンジ取引の様相を呈するも週末にかけてドルは再騰。週間高値の122.44円まで上昇している。結局、週間で3円を超えるなかなかの激しい値動きをたどるなか、週末NYもギリギリ122円台をキープしたまま取引を終え、越週となった。

一方、週間を通して注視されていた材料は、「ウクライナ情勢」と「日米金融政策」について。

前者は、トータルでは5度目となる、ロシアとウクライナが1時間半にも及ぶ停戦協議を行うも「大きな進展はなし」。ウクライナを取り巻く環境は停戦どころか、むしろ厳しさを増しつつあるようにも感じられ、実際ロシアのペスコフ報道官が「自国の存在が脅かされた場合にのみ核兵器を使用する」と述べるなど、核や化学・生物兵器の使用懸念が急速に高まっている感を否めない。そうしたなか、G7首脳会議で「平和と安定の回復への決意で団結」を盛り込んだ声明が発表されるなど、世界のロシア包囲網はさらに強まりつつある。ただ一方で、ロシアもプーチン大統領が「非友好国」に対し、天然ガスの支払いをルーブル建てで行うよう要求するなど、対抗措置と思しき動きも観測されており泥沼化の様相だ。

対して後者は、16日の米FOMCで「年内に合計7回利上げ実施」の可能性が示されるなか、先週は米金融大手のゴールドマンサックスが「5月と6月、2ヵ月連続の0.5%利上げ」との見通しを発表し話題に。また、パウエルFRB議長も実施した講演で、「必要なら5月に0.5%利上げする用意がある」との考えを示し、物議を醸していたようだ。そんな利上げに「前のめり」は米国に対し、日本は25日に黒田日銀総裁が出席した衆院財務金融委で「現在の強力な金融緩和を粘り強く続け、経済好循環の下での物価目標達成を目指す」と発言。対照的に利上げには消極的なスタンスを改めて示している。

<< 今週の見通し >>

今年のドル/円は、年初来2ヵ月でわずか2.88円しか動いてなかったものが、先週だけでなんと3.34円の変動。もちろん今年一番の変動幅で、上方向のテクニカルポイントも次々と突破している。基本的なリスクは間違いなくドル高・円安方向か。さらなる上値トライを見込む向きもある。しかし、先週末に掛けては一連の流れのなかで初めて1円を超える下落、本格的な調整の兆しもうかがえるだけに、若干の風向きの変化を警戒する声も聞かれ始めている。いよいよ本格的な調整が入る展開にも一応要注意。

いわゆる日米の金利差を考えると、利上げに消極的な日本と、積極的な米国という両国のスタンスの差もあり、為替市場では円を積極的に買いにくい。また、先週末に黒田総裁が「円安が全体として日本経済にプラスとの構造は変わらない」と述べ、足もとの円安基調を容認したことも市場筋に円売り安心感を与えている面がある。停戦交渉が難航しているウクライナ情勢や、発表される雇用統計などの重要な米経済指標をにらみつつ、ドル高の流れそのものは基本的に継続する見通しだ。

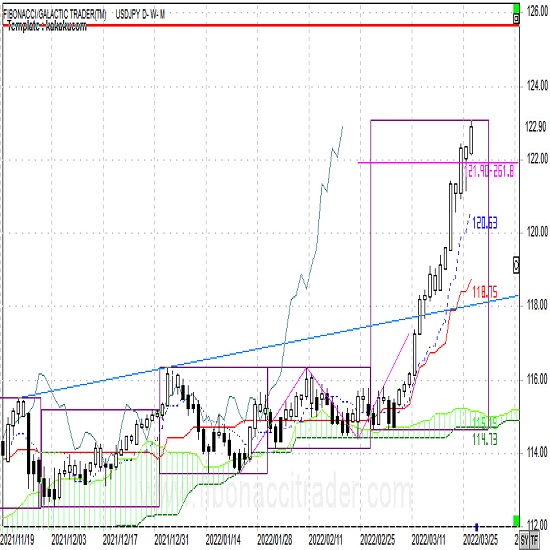

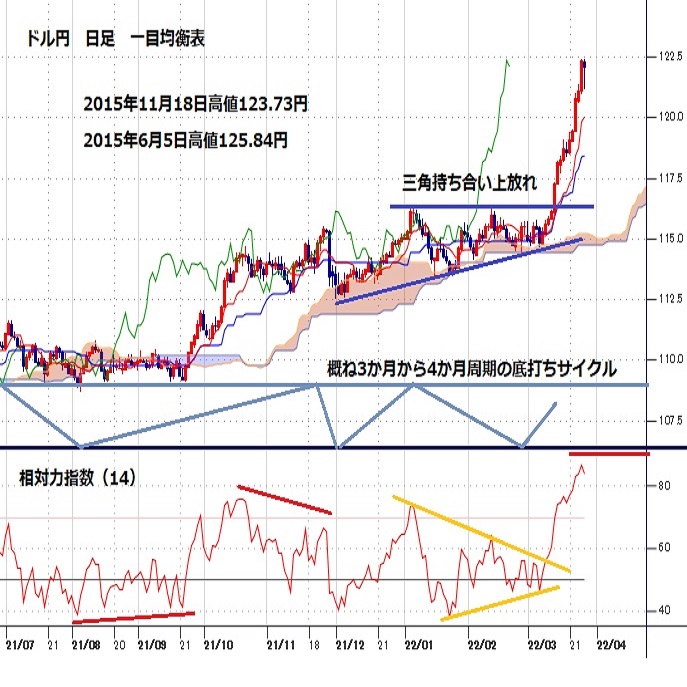

テクニカルに見た場合、ドル/円は2016年12月高値118.66円に続き、120円や121.70円など上値メドを次々に突破。一時122.44円までドルは上昇している。チャートを見ても、ここから先の明確なテクニカルポイントは見当たらないものの、強いてあげれば123.60-80円レベルか。本来であれば、中期的な上値メドということになるのだが、先週のような「1週間で3円強のドル高進行」ということもありうる。意外に到達は速いのかもしれない。

対するドルの下値メドは、取り敢えず週末安値の121.18円になる。

材料的に見た場合、中長期的には、親ロシアそして親北朝鮮という根本的なスタンスに変化はまったくみられない「中国情勢」、ブルームバーグが米CDCのデータをもとに「オミクロン変異株の派生型、米国でも拡大傾向」と報じ一部で話題となっていた「新型コロナ・オミクロン株蔓延問題」、「エネルギー・穀物相場への懸念」、−−などに注目。

そうしたなか今週は、10-12月期のGDP確定値や3月の雇用統計といった注目の米経済指標が発表されるほか、31日に実施されるOPECプラスを注視している向きが多い。全会一致が原則のなか、果たして増産が打ち出されることになるのだろうか。また、27日から実施されているアディエモ財務次官による訪欧なども、若干気掛かりだ。

そんな今週のドル/円予想レンジは、120.60-123.60円。ドル高・円安については先週高値の122.44円をめぐる攻防にまずは注目。抜ければ再びドル高加速、123円台乗せ否定できない。

対するドル安・円高方向は、先週末に示現した安値121.18円が目先のサポート。その下だと121円前後、さらに120.60円レベルとなる。上げ幅も急激だったため、サポートも追い付いておらず、本格的に下がればなかなかの深押しも。

ドル円日足

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

米ドル(USD)の記事

Edited by:山中 康司

2022.03.28

ドル円 止められない円安へまっしぐら(週報3月第4週)

先々週は117円台半ばから119円台半ばへ、先週は119円台前半から122円台前半へと既にこの2週間で5円近い円安進行です。

-

米ドル(USD)の記事

Edited by:上村 和弘

2022.03.28

ドル円見通し 3週連続の大上昇、125円の黒田ラインへ徐々に迫る(週報3月第4週)

ドル円は3月25日午前に122.43円をつけて2015年12月以来の高値水準に到達した。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。