米連邦公開市場委員会(FOMC)政策金利について

NY時間3月16日14時(水曜日)にFOMC会合の記者発表要旨が公表され、その後パウエルFRB議長の定例記者会見が予定(同14時半)されています。

今回の市場予想は以下の通りになっています。

( 1 )政策金利(3月16日 9時00分現在の予想)

現在のFFレート「0.0~0.25%」⇒0.25%利上げし「0.25~0.50%」

(レンジは下限0.00~0.50%{上限0.25~0.75%}で、据え置きから2回利上げを予想)

既にパウエルFRB議長は議会証言で3月会合時での利上げを示唆しているので、今回は利上げ確実になっています。

従い、今回のFOMC会合での議論は以下が注目されています。

① 利上げが25ベーシスか50ベーシス以上になるか。

② 仮に今回会合で25ベーシスの場合、次回会合以降での利上げスケジュールの具体策を明示するか。

③ ドットプロットが前回からどの様に変化したか。下記のCMEFedwatchと比較して、その利上げペースが上か下か。今回のCMEFedwatchはかなり前のめりの利上げ予想になっています。ドットプロットがそれ以下ですと、10年債金利に影響がでそうです。

④ バランスシート調整は利上げ開始プロセス公表後に縮小が始まるとしているが(下記ご参照願います)、今回の利上げ実施後にその具体的時期をある程度示唆するか。あるいは示唆しなくても条件付きで資産縮小開始を示唆するか。

⑤ ウクライナ紛争の影響で、経済やインフレ見通しが変化したか。既に欧州はマイルドなリセッションに入り掛けているとの見方が出てきており、ここから米国への波及がどの位起こるかが注目されます。もしこの影響が大きいと利上げへの道のりに釘を刺す可能性があります。

以上が予想される項目と思われます。

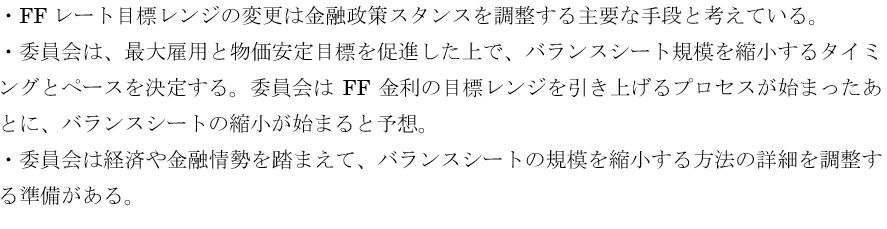

前回1月FOMC会合で、FRBのバランスシートの保有縮小に関する原則を別紙にて公表しています。その内容の一部を箇条書きにて下記します。

前回1月FOMC会合議事要旨

FRBバランスシートの保有縮小に関する原則

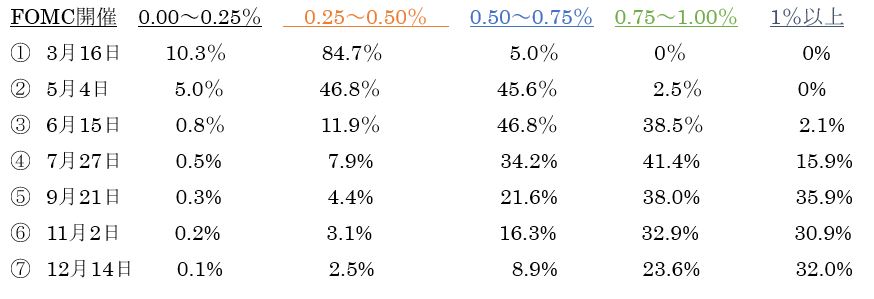

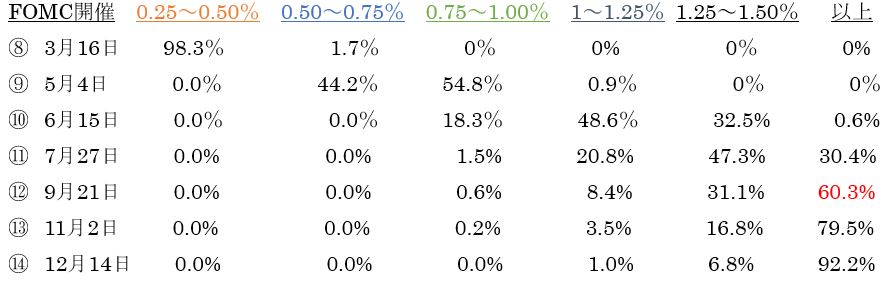

( 2 )CME Fedwatch

市場は前回1月下旬時点の予想から大きく利上げに傾いています。既に9月21日の会合で、1.50%以上(6回利上げ)が60.3%(下表赤字)になっています。

(1月25日時点:前回FOMC前)

(3月16日時点:今回)

( 3 )最近のFRB関係者の主な発言(最近1週間分程度)

3月4日 エバンス・シカゴ連銀総裁「インフレ圧力により、より中立的な金融政策に移行する

必要」「ウクライナ情勢に関しては多くの不確実性がある」

3月4日 ウィリアムズ・NY連銀総裁「複数回の利上げでFF金利を引き挙げるべき」

「今年FF金利を正常な水準に戻し、バランスシート縮小開始へ」

3月4日 パウエルFRB議長 「短期的にエネルギー価格がインフレを押し上げるだろう」

「当面の間、インフレに上向き圧力がかかる」

3月4日 メスター・クリーブランド連銀総裁 「インフレ抑制のため、必要なぺースで緩和措

置を撤去すべき」

「0.25%の利上げに始まり今後数ヶ月で更に利上げすることで良い状況となる」

3月3日 パウエルFRB議長 「ウクライナ戦争を踏まえて慎重に進める」「米経済は非常に

強く、労働市場はタイト」「今月のFOMCで0.25%利上げを支持する方向」

3月3日 ブラード・セントルイス連銀総裁 「今年のGDPは3.5~4%になると予想」

3月2日 ボスティック・アトランタ連銀総裁「2022年のインフレを3%未満にすることを求められている」

2月26日 ブラード・セントルイス連銀総裁 「7月1日までに1.0%の利上げを支持」

2月25日 ウォーラー・FRB理事「物価指数が高ければ3月会合で0.50%利上げの強い根拠」

2月25日 デイリー・SF連銀総裁「前回よりも早く、迅速にバランスシートを縮小できる」

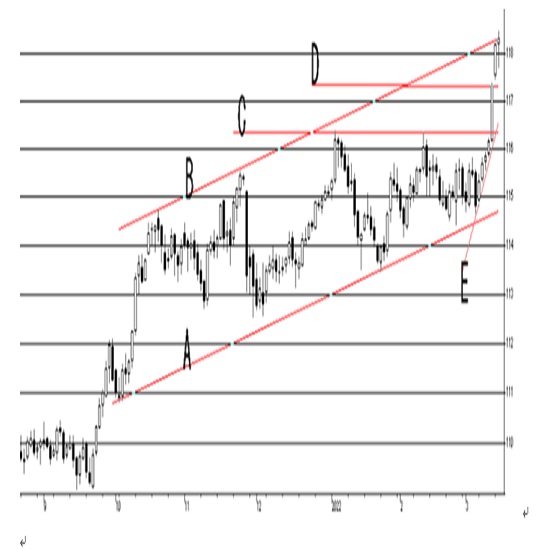

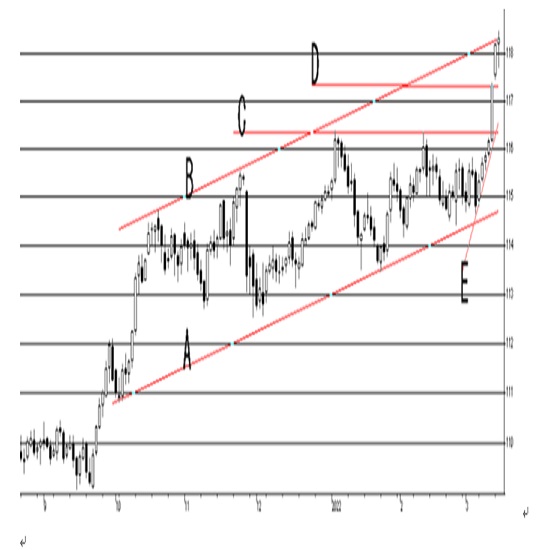

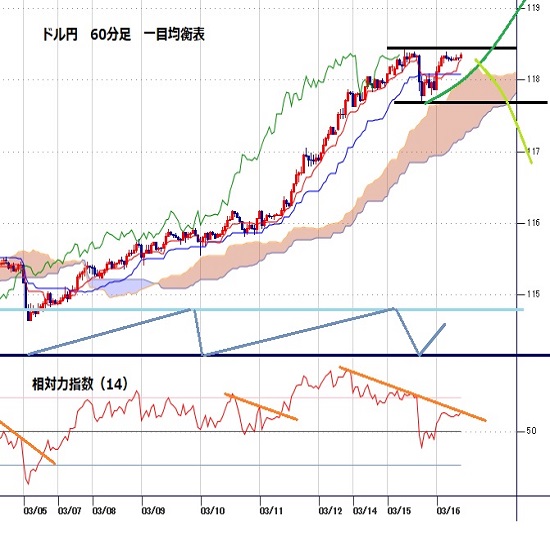

下記はドル円の日足チャートです。昨日NY連銀製造業景況指数時に添付した週足チャートでは118円85銭、120円40銭を目安として上値目途を挙げましたが、日足チャートでも見ておきます。サポートラインA(=114円70銭)から平行に上げたラインB(=118円40銭)でドル高トレンドラインを形成しています。日足でもC(=116円40銭)を越えてからドルが急騰しています。そして昨日はこのラインBに抵触して越えられませんでした。AとBは日に6・7銭程度の上昇になっています。週末には118円60銭付近になります。週足の118円85銭の抵抗線を含め、このゾーン(118円60銭~85銭)が目先の上値ポイントになりそうです。また単に目安ですので、大きくBを越えることもあり得ます。

また日足では既に7連続陽線になり、過去のパターンではいつドル売り調整が入ってもおかしくありません。Dに窓(117円29銭)が空いており、調整が入った場合はこの辺りまでは視野に入れておいた方が良さそうです。更に3月7日底値からのE(=116円60銭)がCと交差するようにサポートとなっています。

(2022年3月16日10:10、1ドル=118円38銭)

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

-

米ドル(USD)の記事

Edited by:上村 和弘

2022.03.16

ドル円見通し 118円割れを切り返し再び2016年12月高値に迫る(22/3/16)

ドル円は3月7日からの米長期債利回り大幅上昇を背景に3月14日夜に118円台に到達、15日午前序盤に118.44円を付けて2016年12月15日高値118.65円に迫った。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。