ドル円見通し 116円台到達でボックス型持ち合いから上放れ始める

〇ドル円、3/10昼116.19へ上昇、その後116円を挟み揉み合うが、3/11午前序盤116.24をつける

〇ボックス型持ち合い形成してきたが、米CPIの上ブレから米長期債利回り上昇、ドル高感強まる

〇昨日発表の米消費者物価上昇率は上昇、40年ぶり高水準、利上げ率引き上げの可能性も

〇ECB、政策金利は据え置いたものの早期の量的緩和終了方針示す

〇米長期債利回りは4連騰、株価は下落、ロシア・ウクライナ戦局の泥沼長期化への懸念強い

〇115.75以上での推移中は上向きとし、116.25超えからは116円台後半を目指すとみる

〇115.75割れからはいったん下落期に入るとみて、115.50から115.20にかけてのゾーンを試すとみる

【概況】

ドル円は3月10日昼に116.19円へ上昇、深夜にかけては116円を挟んで揉み合いを続けていたが、11日午前序盤には116.24円へ高値を切り上げている。ウクライナ戦争とロシア制裁を巡る混乱からリスク回避的な円高とインフレ進行による米長期債利回り上昇による円安が交錯する展開の中で、2月15日以降は116円手前を上値抵抗線として114円台中盤を下値支持線としたボックス型持ち合いを形成してきたが、3月10日夜の米CPIの上ブレを見て米長期債利回りが4日連続の上昇となったことでドル高感が強まった。またECBが早期の量的緩和終了方針を示したことで一時的にユーロが買われたものの深夜以降はウクライナ情勢の混迷継続感で株安となったためにユーロも失速、ドルストレートでのドル高感が強まる展開となったこともドル円を押し上げた。

【米消費者物価上昇率は前年比で7.9%、40年ぶり高水準】

3月10日に米労働省が発表した2月の消費者物価指数は前年同月比7.9%上昇となり1月の7.5%から加速して1982年1月の8.4%以来40年ぶりの高水準となった。食品エネルギーを除くコア指数の前年比も6.4%上昇となり1982年8月の7.1%以来の高水準となった。ガソリンの上昇率は38.0%、中古車等が41.2%と高騰している。

消費者物価の前月比は0.8%で1月の0.6%から加速、コア指数の前月比も1月の0.6%から0.5%へとやや鈍化したものの、ウクライナ情勢とロシア制裁の影響で頭打ち感には至らず今後の原油等の高騰次第ではさらに伸びる可能性がある。

米連銀は3月15-16日に次回のFOMCを開催するが、従来までは0.25%の緩やかな利上げでスタートするとの見方が強まっていたが、あるいは0.50%の引き上げ等の可能性も出てくるかもしれない。

【米長期債利回りは4連騰】

欧州中銀(ECB)は3月10日の理事会で政策金利を据え置いたものの、新型コロナウイルス危機対策として導入した追加の債券購入を3月末で終了し、それ以前から実施してきた量的緩和策については4月に400億ユーロ分を購入し、5月に300億ユーロ、6月に200億ユーロと縮小して7月から9月までに終了するとした。

政策発表後にユーロドルはいったん上昇したものの、その後はウクライナ情勢の先行き不透明感から株安ユーロ安がぶり返す展開となった。

米長期債利回りは総じて上昇。10年債利回りは4日連続の上昇で前日比0.03%高の1.99%、30年債利回りは0.03%高の2.37%、2年債利回りは0.01%上昇の1.70%を付けてパンデミック発生以降の最高値を更新した。

一方でNYダウは前日比112.18ドル安、ナスダック総合指数は125.59ポイント安と下落した。前日は急騰してきた原油が反落したことをきっかけにウクライナ情勢にかかわる売りがひとまず落ち着いて反騰したものの、10日にトルコで行われたロシア・ウクライナの外相会談では停戦へ向けた前向きな結果はなく、戦局の泥沼長期化への懸念が強まっている。原油や金などの急落も落ち着いており、大上昇中の過剰な急騰に対する高値警戒感からの利益確定売りが殺到したことで狼狽的に下げた印象だが、問題解決にはほど遠く、国際商品市場の騰勢は波乱含みとなりながらも継続的と思われる。

ロシア制裁が苛烈となっているものの、ロシアによる外債のルーブル払いによる実質踏み倒しやロシアから撤退する企業の国営化方針等、制裁を発動した国・企業への返り血も大きくなってきており、先行きの通貨危機や金融市場全般の動揺が深刻化する可能性への懸念も続いている。

ドル円としては米長期債利回り上昇局面ではリスク回避的な円高よりもドルストレートでのドル高による押し上げが優勢の展開であり、116円台で足場が固まるようだと上昇感が強まりやすい局面と思われる。

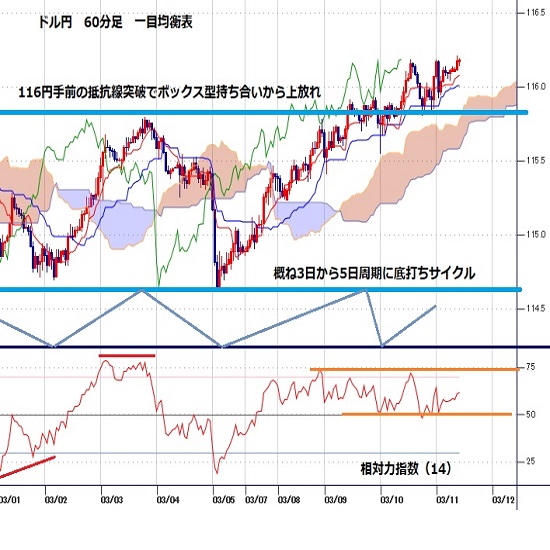

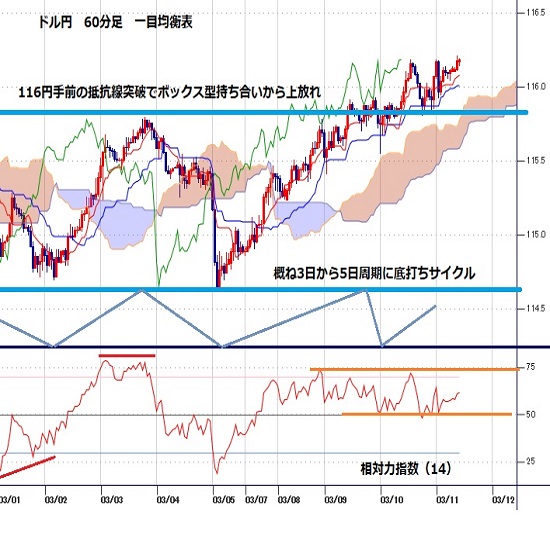

【60分足一目均衡表・サイクル分析】

概ね3日から5日周期の短期的な高値・安値形成サイクルにおいては、3月4日深夜安値で直近のサイクルボトムを付けて強気サイクル入りしたとして高値形成期を8日夜から10日夜にかけての間と想定した。既に10日夜を超えて高値の切り上げが続いているため、4日深夜安値から3日目となる9日深夜の反落時安値を直近のサイクルボトムとして既に新たな強気サイクル入りしている可能性が高まった。このため115.75円以上での推移中は14日夜から16日夜にかけての間への上昇を想定し、115.75円割れからは弱気転換注意とし、9日深夜安値115.54円割れからは弱気サイクル入りとして14日夜から16日深夜にかけての間への下落を想定する。

60分足の一目均衡表では3月8日早朝時点で遅行スパンが好転、先行スパンも上抜いたが、その後も両スパンそろっての好転を維持しているので遅行スパン好転中は高値試し優先とする。遅行スパン悪化からは下落期入り警戒とするが、先行スパンからの転落を回避するうちは遅行スパンが一時的に悪化してもその後に好転するところからは上昇再開とする。先行スパンへ潜り込むところからは弱気転換注意とし、先行スパン転落からは下落期入りとみて遅行スパン悪化中の安値試し優先とする。

60分足の相対力指数は60ポイントを挟んで揉み合いながら相場の高値更新が続く展開となっているので、50ポイント以上での推移か一時的に割り込んでも回復するうちは上昇余地ありとみるが、45ポイント割れからは下落期入りとみて30ポイント割れを目指す流れと考える。

以上を踏まえて当面のポイントを示す。

(1)当初、115.75円を下値支持線、116.25円を上値抵抗線とする。

(2)115.75円以上での推移中は上向きとし、116.25円超えからは116円台後半(116.50円から117.00円)を目指すとみる。116.75円以上は反落注意とするが、116円以上での推移が続くなら週明けも高値試しへ向かう可能性があるとみる。

(3)115.75円割れからはいったん下落期に入るとみて115.50円から115.20円にかけてのゾーンを試すとみる。115.30円以下は反発注意とするが、115.75円以下での推移なら週明けも安値試しへ向かいやすいとみる。

【当面の主な予定】

3/11(金)

16:00 (独) 2月 消費者物価指数改定値 前月比 (速報 0.9%、予想 0.9%)

16:00 (独) 2月 消費者物価指数改定値 前年同月比 (1月 5.1%、予想 5.1%)

16:00 (英) 1月 月次GDP 前月比 (12月 -0.2%、予想 0.2%)

16:00 (英) 1月 鉱工業生産 前月比 (12月 0.3%、予想 0.2%)

16:00 (英) 1月 鉱工業生産 前年同月比 (12月 0.4%、予想 1.9%)

16:00 (英) 1月 製造業生産指数 前月比 (12月 0.2%、予想 0.2%)

16:00 (英) 1月 貿易収支・物品 (12月 -123.54億ポンド、予想 -126.00億ポンド)

16:00 (英) 1月 貿易収支・全体 (12月 -23.37億ポンド、予想 -24.00億ポンド)

24:00 (米) 3月 ミシガン大学消費者信頼感指数速報値 (2月 62.8、予想 61.5)

3/13(日) 北米夏時間開始

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

米ドル(USD)の記事

Edited by:編集人K

2022.03.11

ドル円116円台前半、一時5年2か月ぶりドル高円安水準 (3/11午前)

11日午前の東京市場でドル円は高値更新後伸び悩む。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2022.03.11

ドル円、心理的節目116円の大台回復。米CPIは約40年ぶり高水準に(3/11朝)

10日(木)のドル円相場は堅調な値動き。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。