ドル円見通し ウクライナ情勢での安全資産買いと米長期債利回り低下で急落

〇ドル円、ロシア進撃開始の2/24に114.39へ下落後は114円台半ばから115円後半での騰落続く

〇米2月雇用統計は堅調なるも市場の関心はウクライナ情勢を優先、ドル円は雇用統計前からの下落を継続

〇米長期債利回り、有事の安全資産買いにより利回り低下、3/4のNYダウは179.86ドル安、下げ幅縮小

〇ウクライナ情勢長期化の恐れ、ロシア制裁の日欧への返り血も懸念され円買い弱い

〇2/24安値114.39を割り込む場合11/30以降の三角持ち合い下放れ、113.46、112.52等試す可能性

〇114.39割れ回避、割れても短時間で115円回復の場合115.70-90レベル試し、116円で持ち合い上放れ

【概況】

ドル円はウクライナ情勢と米長期債利回り動向を見ながらの展開が続いている。ロシア軍が実行支配地のドンバス地方からウクライナ本土へと進撃を開始した2月24日にリスク回避感が一段と強まったことでの円買いにより114.39円へ下落し、その後は情勢の緊張激化報道と米長期債利回り動向を見ながら2月28日午前に115.77円へ上昇、3月2日未明に114.68円まで反落してから3月3日夜には115.80円へ反騰と114円台中盤から115円台後半での騰落が続いたが、3月4日は午前にウクライナ南東部の欧州最大規模のザポロジエ原子力発電所をロシア軍が制圧した交戦により火災発生と報じられたことで再び売られ、4日夜の米国市場時間入りから急落して5日未明には114.64円まで失速、115円を割り込んだまま週を終えた。

【米2月雇用統計は堅調だが市場の関心はウクライナ情勢を優先】

3月4日に米労働省が発表した2月雇用統計では非農業部門就業者数が前月比67万8000人増と4か月振りに拡大、1月の48万1000人増及び市場予想の40万人増を上回った。失業率は3.8%となり1月の4.0%から低下して市場予想の3.9%を下回った。

雇用回復の強さを反映したが、インフレ指標である平均時給伸び率は前月比で0.0%となり1月の0.6%から鈍化して市場予想の0.5%を下回り、前年同月比も5.1%となり1月の5.5%及び市場予想の5.8%を下回った。人手不足による賃上げの動きにやや鈍化傾向がみられるところだ。

雇用者の増加と失業率改善は3月FOMCでの0.25%利上げを正当化するものだが、0.50%利上げを催促するほどではなく、ウクライナ情勢による先行きの景気鈍化懸念も抱えていることから市場はウクライナ情勢へ目を向けた状況での推移を継続してユーロ売りが進み、NYダウが下落したことによる株売り債券買いと安全資産としての米債券買いが重なったことで米長期債利回りが前日の上昇を解消する低下となったため、ドル円は雇用統計前からの下落をそのまま継続した。

【米長期債利回り低下、NYダウ反落】

3月4日の米長期債利回りは総じて低下。指標の10年債利回りは前日比0.11%低下の1.73%となり、30年債利回りは0.06%低下の2.16%、2年債利回りは0.05%低下の1.48%となった。

10年債利回りは2月16日に2.06%へ上昇したところからウクライナ情勢を警戒した株安債券買いにより3月1日に1.68%へ低下、その後は株安の落ち着きと3月2日の米連銀議長の四半期議会報告による3月利上げ開始姿勢により1.91%まで反騰していたが、3月3日は上げ渋りで低下、4日も低下して2日の上昇分をほぼ解消している。

先行きの利上げとインフレ進行に対する利回り上昇圧力と、有事の安全資産買いによる利回り低下圧力で揺さぶられているが、ドル円としては米長期債利回りが勢いよく上昇する場面では買われるものの低下に転じるとリスク回避の円高感が優勢となり強弱が日々交錯している。

3月4日のNYダウは前日比179.86ドル安となり3日の96.69ドル安から続落となった。一時は540ドル安を超える下落だったが、安値からは持ち直した。ナスダック総合指数は224.50ポイント安と下落し3日の214.08ポイント安から続落した。ダウ及びナスダックはともに2月24日の露軍進撃開始時に年初来の安値を付けてからは下げ渋っているが上値も重い。

【ウクライナ情勢長期化、ロシア制裁の日欧への返り血】

ロシア制裁が苛烈となりSWIFT(世界規模のドル決済システム)からの締め出し、ロシア企業への制裁、輸出入規制、ロシア中銀の資産凍結等と拡大する一方、欧米によるウクライナへの軍事的資金的支援が拡大している。物量で勝るロシアは個別戦線で苦労しているものの徐々に首都キエフを包囲し、主要都市や原発の制圧等が進んでいる。

今のところロシア産原油の禁輸やノルドストリーム1等によるロシア産天然ガスの欧州向け供給は停止していないが、輸出入決済ができなくなり欧州や日本の自動車メーカー等の生産ストップ、エネルギー産業からの撤退、航空機乗り入れの停止、貨物船発着への支障、ロシア株やルーブルの暴落等、世界経済への影響も日々拡大している。ロシアとウクライナはともに穀物・飼料の輸出国であり、原油は生産・輸出量が世界二位であり、半導体向けのネオンやパラジウムは両国の依存度が高い。

金融市場としては、原油や天然ガス、穀物価格の高騰が昨年来のインフレが一段と進行して長期化すること、それに対する主要国中銀の金融引き締めが強化されてゆくことが直接的な影響となっているが、ロシア制裁が特に欧州や日本への返り血として深刻な影響を与えること、ルーブル暴落に象徴されることが1990年代後半からのアジア・ロシア・中南米の通貨危機等と同様の新興国通貨危機を招きかねないことが大きなプレッシャーとなっている。

ロシアとウクライナは2月28日、3月2日に停戦協議を持ったが合意には至らず、3月5日にはドネツク州のマリウポリとヴォルノヴァーハで攻撃を停止して人道回廊を設置したが、ロシア側とウクライナ側の認識のずれからロシア軍の攻撃が人道回廊でも収まっていない様子であり、人道回廊以外での進撃も進んでいる。

NATOが繰り返しウクライナ上空の飛行禁止区域設定を拒否して参戦しないことを表明しているため、今のところはロシアとNATOによる全面戦争=第三次世界大戦突入は回避されているものの、制裁への対抗や偶発的な軍事衝突等によっては戦局の拡大があり得ないとも言えない状況だ。既に地政学的なリスク度合いの強弱により、ユーロ売りが加速、ポンドも下落する一方で地政学的な距離があり国際商品価格高騰の恩恵を受ける可能性のある豪ドルやNZドルは買われている。円も欧州からの距離感はあるものの北方領土問題も含めてロシアとは隣接していることと低成長による経済力の低下や日ロ間の経済協力関係へのダメージのため、かつてのような有事の円買いというほどの勢いは見られない。

【三角持ち合いの下値支持線を試す】

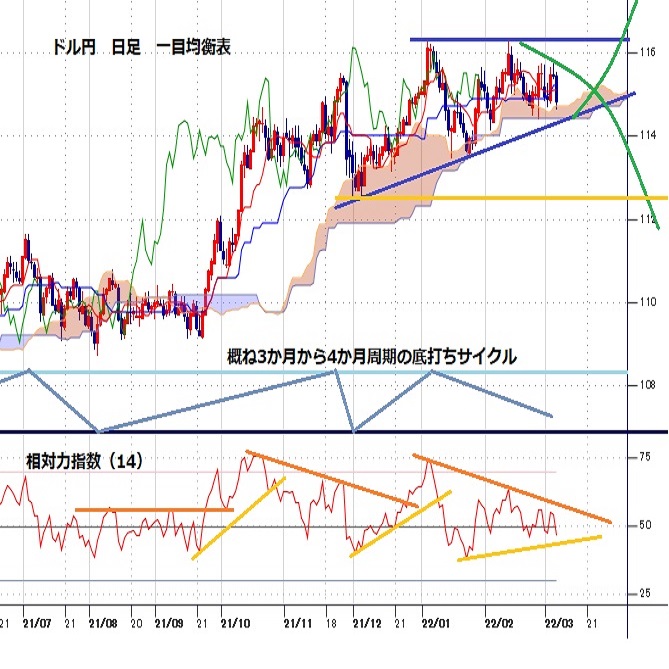

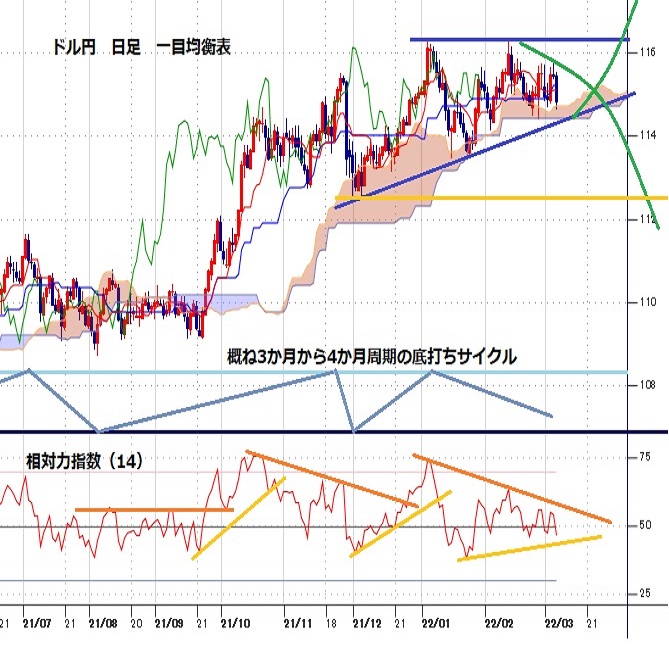

ドル円の日足チャートでは、1月4日高値116.34円と2月16日高値116.33円がダブルトップ型となって上値抵抗線を形成し、11月30日安値と1月24日安値を結ぶ右肩上がりの安値ラインが下値支持線となり緩めの三角持ち合いを形成している。

2月24日安値114.39円の後は、3月2日安値114.68円と3月5日未明安値114.64円で新たな安値更新を回避しており、2月15日夜高値115.87円の後は2月26日早朝の115.76円と2月28日午前の115.77円、3月3日夜の115.80円と115.80円前後で戻り売りにつかまっているため、この3週間はボックス型の持ち合いともいえる。ボックス型持ち合いから上下いずれへ抜け出して、次に11月30日以降の三角持ち合いを上下いずれへ抜けるのかを順次試すところに来ている。

持ち合い放れの方向性を決めるのは、米長期債利回り動向、リスク回避通貨としてのドルと円の優劣、それらを左右するウクライナ情勢の見通し次第となるのだろう。第一に、米長期債が安全資産買い優勢となって利回りが低下ならリスク回避的な円高へ進む可能性が高まると思われる。第二に、米長期債利回りが高止まりでリスク回避的にはユーロ安やポンド安の流れに円安も加わればドル円としては上昇ないし持ち合いにとどまって方向感を探る展開を続けやすくなると思われる。第三に、ウクライナ情勢の収束が見えて株高原油安へと落ち着き始めるならリスク選好でドル円は一段高へ進みやすくなるのだろうと思われる。

以上を踏まえて中勢のポイントを示す。

(1)2月24日安値114.39円を割り込む場合はここ3週間のボックス型持ち合い及び11月30日以降の三角持ち合いからの下放れとなり、1月24日安値113.46円、11月30日安値112.52円等を試してゆく可能性が高まると思われる。

(2)2月24日安値割れを回避するか一時的にわずかに割り込んでも115円以上へ回復する場合は持ち合い継続とし、ここ3週間のボックス型持ち合いの上限である115.70円から115.90円手前の水準を試すと思われる。その際に116円到達まで戻せばボックス型持ち合いからの上放れに入り、1月4日と2月16日のダブル天井ライン突破への挑戦へ進むと思われる。

【当面の主な予定】

3/7(月)

休場 ロシア

エネルギー国際会議(3/11まで、米ヒューストン)

未 定 (中) 2月 貿易収支(米ドル) 944.6億ドル 950.0億ドル

未 定 (中) 2月 貿易収支(人民元) 6046.9億元 4528.0億元

08:50 (日) 2月 外貨準備高 (1月 1兆3859億ドル)

09:30 (豪) 2月 ANZ求人広告件数 前月比 (1月 -0.3%)

16:00 (独) 1月 製造業新規受注 前月比 (12月 2.8%、予想 1.0%)

16:00 (独) 1月 製造業新規受注 前年同月比 (12月 5.5%、予想 5.8%)

16:00 (独) 1月 小売売上高 前月比 (12月 -5.5%、予想 1.9%)

16:00 (独) 1月 小売売上高 前年同月比 (12月 0.0%、予想 9.5%)

29:00 (米) 1月 消費者信用残高 前月比 (12月 189.0億ドル、予想 245.0億ドル)

3/8(火)

休場 ロシア

07:30 (豪) ブロック豪中銀総裁補、講演

08:50 (日) 1月 経常収支・季調前 (12月 -3708億円、予想 -8705億円)

08:50 (日) 1月 経常収支・季調済 (12月 7875億円、予想 3325億円)

08:50 (日) 1月 貿易収支・国際収支ベース (12月 -3187億円、予想 -1兆8728億円)

09:30 (豪) 2月 NAB企業景況感指数 (1月 3)

14:00 (日) 2月 景気ウオッチャー現状判断DI (1月 37.9、予想 38.0)

14:00 (日) 2月 景気ウオッチャー先行判断DI (1月 42.5、予想 43.0)

14:00 (日) 1月 景気先行指数CI速報値 (12月 104.8、予想 103.6)

14:00 (日) 1月 景気一致指数CI速報値 (12月 92.7、予想 92.3)

16:00 (独) 1月 鉱工業生産 前月比 (12月 -0.3%、予想 0.5%)

16:00 (独) 1月 鉱工業生産 前年同月比 (12月 -4.1%、予想 -1.7%)

19:00 (欧) 10-12月期 GDP確定値 前期比 (改定値 0.3%、予想 0.3%)

19:00 (欧) 10-12月期 GDP確定値 前年同期比 (改定値 4.6%、予想 4.6%)

22:30 (米) 1月 貿易収支 (12月 -807億ドル、予想 -874億ドル)

24:00 (米) 1月 卸売売上高 前月比 (12月 0.2%)

27:00 (米) 財務省3年債入札

3/9(水)

休場 韓国(大統領選挙)

06:45 (NZ) 10-12月期 製造業売上高 前期比 (7-9月 -2.2%)

07:15 (豪) ロウ豪中銀総裁、講演

08:30 (豪) 3月 ウエストパック消費者信頼感指数 (2月 100.8) ―

08:50 (日) 2月 マネーストックM2 前年同月比 (1月 3.6%、予想 3.5%)

08:50 (日) 10-12月期 GDP改定値 前期比 (速報 1.3%、予想 1.4%)

08:50 (日) 10-12月期 GDP改定値 年率換算 (速報 5.4%、予想 5.7%)

10:30 (中) 2月 生産者物価指数 前年同月比 (1月 9.1%、予想 8.6%)

10:30 (中) 2月 消費者物価指数 前年同月比 (1月 0.9%、予想 0.9%)

17:00 (豪) ベル豪中銀副総裁、パネル討論会

24:00 (米) 1月雇用動態調査(JOLT)

24:30 (米) エネルギー省週間石油在庫統計

27:00 (米) 財務省10年債入札

3/10(木)

EU非公式首脳会議[11日まで

08:50 (日) 2月 国内企業物価指数 前月比 (1月 0.6%、予想 0.6%)

08:50 (日) 2月 国内企業物価指数 前年同月比 (1月 8.6%、予想 8.6%)

21:45 (欧) 欧州中銀政策金利 (現行 0.00%、予想 0.00%)

22:30 (欧) ラガルド欧州中銀総裁、定例記者会見

22:30 (米) 2月 消費者物価指数 前月比 (1月 0.6%、予想 0.8%)

22:30 (米) 2月 消費者物価指数 前年同月比 (1月 7.5%、予想 7.9%)

22:30 (米) 2月 消費者物価コア指数 前月比 (1月 0.6%、予想 0.5%)

22:30 (米) 2月 消費者物価コア指数 前年同月比 (1月 6.0%、予想 6.4%)

22:30 (米) 新規失業保険申請件数 (前週 21.5万件、予想 22.0万件)

22:30 (米) 失業保険継続受給者数 (前週 147.6万人、予想 142.0万人)

27:00 (米) 財務省30年債入札

28:00 (米) 2月 月次財政収支 (1月 1187億ドル)

3/11(金)

07:15 (豪) ロウ豪中銀総裁、パネル討論会

08:30 (日) 1月 全世帯消費支出 前年同月比 (12月 -0.2%、予想 3.7%)

08:50 (日) 1-3月期 大企業全産業業況判断指数・BSI (10-12月 9.6)

08:50 (日) 1-3月期 大企業製造業業況判断指数・BSI (10-12月 7.9)

16:00 (独) 2月 消費者物価指数改定値 前月比 (速報 0.9%、予想 0.9%)

16:00 (独) 2月 消費者物価指数改定値 前年同月比 (1月 5.1%、予想 5.1%)

16:00 (英) 1月 月次GDP 前月比 (12月 -0.2%、予想 0.2%)

16:00 (英) 1月 鉱工業生産 前月比 (12月 0.3%、予想 0.2%)

16:00 (英) 1月 鉱工業生産 前年同月比 (12月 0.4%、予想 1.9%)

16:00 (英) 1月 製造業生産指数 前月比 (12月 0.2%、予想 0.2%)

16:00 (英) 1月 貿易収支・物品 (12月 -123.54億ポンド、予想 -126.00億ポンド)

16:00 (英) 1月 貿易収支・全体 (12月 -23.37億ポンド、予想 -24.00億ポンド)

24:00 (米) 3月 ミシガン大学消費者信頼感指数速報値 (2月 62.8、予想 61.5)

3/13(日) 北米夏時間開始

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.22

ドル円、下落後に反発するなど底堅い動き。上昇トレンドの継続を想定(11/22朝)

21日(木)のドル円相場は下落後に持ち直す展開。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.21

東京市場のドルは154円台後半で推移、今晩も要人発言で上下に動く可能性アリ(24/11/21)

東京時間(日本時間8時から15時)のドル・円は、時間外の米10年債利回りも上げ一服となったことでドルは一時154円台を付ける場面も見られた。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.21

ドル円 地政学リスクくすぶるも再びレンジの様相に(11/21夕)

東京市場は一転してドルが弱含み。とくに終盤下げ足を速めている。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2022.03.07

米金融政策注目も依然ウクライナ情勢に注意(週報3月第1週)

先週のドル/円相場は、ドルが小安く推移するも方向性は定まらず。週間を通して注目材料目白押しのなか、基本的には115円を挟んだレンジ取引に終始している。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2022.03.05

来週の為替相場見通し:『ロシア・ウクライナ情勢が引き続き市場の注目テーマ』(3/5朝)

ドル円は値幅を伴いながらも方向感に欠ける値動きが続いております。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。