�w�E�N���C�i��ƕċ��Z�����������s��̓��e�[�}�x

�Z�h���~�A���V�A�R�ɂ��E�N���C�i�U�����T�㔼�ɂ����āA114.40�܂ŋ}��

�Z���̌�͏T���ɂ����āA�T�ԍ��l115.76�܂ŋ}�L

�Z�����ق�SWIFT����̒��ߏo��������Ȃ��������ƁA�L���̃h�������̋��܂�A

�ZFRB�W�҂̃^�J�h�����A��1��PCE�R�A�f�t���[�^�̐L�щ����ƕĒ��������㏸�A

�Z���V�A�̃E�N���C�i�Ƃ̌��c�h���̉\�������A�����s��̎������������x��

�Z���[���h���A�n���w�I���X�N�̍��܂��1.1106�܂ʼn�����A�T��1.1263�O��܂Ŏ�����������

�Z�h���~�A�e�N�j�J���̒n���������A�E�N���C�i��ٔ������������i�㏸��ʂ��ċ����ăh���㏸�v����

�Z���T�̓h���~�̃A�b�v�T�C�h���X�N�ɒ��ӂ�v����1�T��

�Z���T�̗\�z�����W�iUSDJPY�j�F114.50�[117.00�A�iEURUSD�j�F1.1125�|1.1375

���T�̃��r���[�i2/21�|2/25�j

���h���~���ꁄ

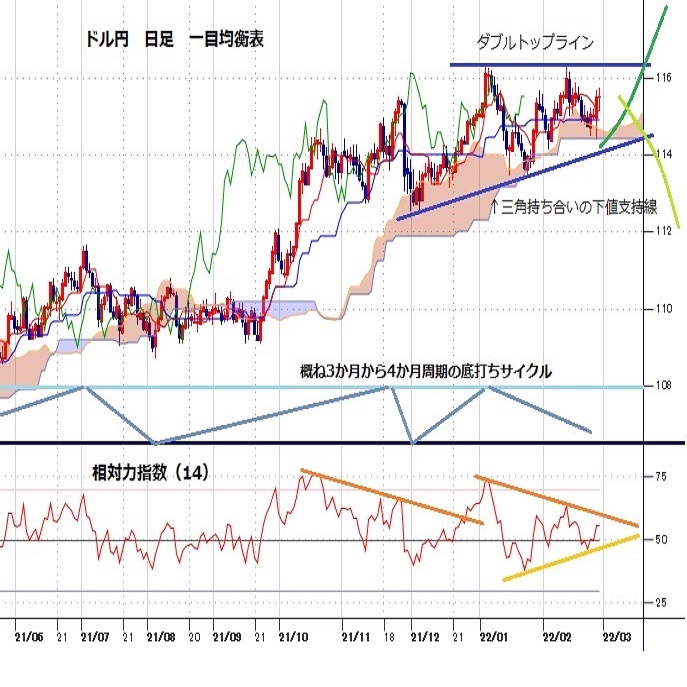

���T�̃h���~����iUSDJPY�j�́A�T��114.93�Ŋ��t������A�@�E�N���C�i������n���w�I���X�N�̍��܂�i�v�[�`���I�哝�̂ɂ��E�N���C�i�e�I�h�n��̃h�l�c�N�l�����a���A���K���X�N�l�����a���̓Ɨ����F���ĘI�O����k�E�ĘI��]��k���~�����Ċe���ɂ��o�ϐ��ٔ��\�����V�A�R�ɂ��E�N���C�i�U���j��A�A��L�@��w�i�Ƃ������E�I�ȃ��X�N������[�h�i������E�������E�~�������ă_�E���ϊ�������N3/25�ȗ��A��11�����Ԃ���l���}���������A��10�N�������ꎞ1.84���}�ቺ�B�O���ב֎s��ł̓��X�N����̉~�����j���d�ƂȂ�A�T�㔼�ɂ����āA2/3�ȗ��A��3�T�ԂԂ���l�ƂȂ�114.40�܂ŋ}�����܂����B

�������A��ڋύt�\�_�������o�b�N�ɑ������j�܂��ƁA�B���V�A�ɑ���o�ϐ��قɍ��ۋ�s�ԒʐM����iSWIFT�j����̒��ߏo�����܂܂�Ȃ��������Ƃ�A�C�u���X�N����̉~�����v����u�L���̃h�������v�ւ̃V�i���I�]���A�D��1���V�J�S�A��S�Ċ����w���y�сA�E�ĐV�K���ƕی��\�������̗ǍD�Ȍ��ʁA�F���b�`�����h�A��o�[�L�����قɂ��u���V�A�ɂ��E�N���C�i�N�U�́AFRB�̗��グ���j�̔w�i�ƂȂ�_���I���t����ς��邱�Ƃ͂Ȃ��v�Ƃ̃^�J�h�I�Ȕ����A�F�T���t�����V�X�R�A��f�C���[���قɂ��uFRB�͐�����������߂�K�v��������v�Ƃ̃^�J�h�I�Ȕ����A�G�A�g�����^�A��{�X�e�B�b�N���قɂ��u��萳�퉻���ꂽ���Z����ɖ߂鏀���͏o���Ă���v�Ƃ̃^�J�h�I�Ȕ����A�H��1��PCE�R�A�f�t���[�^�i����+5.2���A�\�z+5.1���A��1983�N�ȗ��̐L�ї��j�̐L�ї������A�I��L�E�F�G�H��w�i�Ƃ����Ē��������̋}�㏸�i�E�N���C�i������ł��č��ɂ����Z�������ߕ��j�s�ρ���10�N����肪1.84������2.00���}�㏸�j�A

�J���V�A�̓E�N���C�i�ƌ����邽�߃x�����[�V�E�~���X�N�ɑ�\�c�𑗂�p�ӂ�����Ƃ̃w�b�h���C���A�K��L�J��w�i�Ƃ��������s��̎��������i�n���w�I���X�N��ށ��T���ɂ����Ẵ|�W�V���������U���j���x���ޗ��ƂȂ�A�T���ɂ����āA�T�ԍ��l115.76�܂ŋ}�L���܂����B�����ɂ����ď�������������l�͌����A�{�e���M���_�i���{����2/26�ߑO5��00�����݁j�ł́A115.57�O��Ő��ڂ��Ă���܂��B

�����[���h�����ꁄ

���T�̃��[���h������iEURUSD�j�́A�T��1.1315�Ŋ��t������A�@�}�N�������哝�̂���莝�`�ŕĘI��]��k�̌������ӂ����t�����Ƃ̈ꕔ��A�A��L�@��w�i�Ƃ����n���w�I���X�N�̌�ފ��ҁA�B���[�����Q������PMI����l�i����55.8�A�\�z52.7�A�O��52.3�j�̗͋������ʁi5�J���Ԃ荂�����j���x���ޗ��ƂȂ�A�T�������X�ɏT�ԍ��l1.1391�܂ŏ㏸���܂����B�������A�S���I�ߖ�1.1400���o�b�N�ɐL�єY�ނƁA�C�E�N���C�i������n���w�I���X�N�̍��܂�i�v�[�`���I�哝�̂ɂ��E�N���C�i�e�I�h�n��̃h�l�c�N�l�����a���A���K���X�N�l�����a���̓Ɨ����F���ĘI�O����k�E�ĘI��]��k���~�����Ċe���ɂ��o�ϐ��ٔ��\�����V�A�R�ɂ��E�N���C�i�U���j��A

�D��L�C��w�i�Ƃ������E�I�ȃ��X�N������[�h�i���B���}��+�L���̃h�������j�A�E�h�C�c�A��ɂ��u2022�N1�[3�����̃h�C�c�o�ς̓}�C�i�X�����ƂȂ�A��`��̃��Z�b�V��������ƂȂ錩���݁v�Ƃ̌��\�A�F���B�o�ς̐�s���s�������i���V�A����35���̗A���ˑ����Ă���V�R�K�X���i�����������B�o�ςւ̉��������́�ECB�ɂ����Z�������ߊϑ���ށj�A�G�h�C�c3��GFK����ҐM�����w���i���ʁ�8.1�A�\�z��6.3�j�̍Ⴆ�Ȃ����ʁA�H�e�N�j�J���I�Ȕ���V�O�i���_���i�S���I�ߖ�1.1200��1/28�ɋL�^�������߈��l1.1121�������u���C�N���Z���̃X�g�b�vSELL�U���j���d�ƂȂ�A�T�㔼�ɂ����āA2020�N6��1���ȗ��A��1�N9�����Ԃ���l�ƂȂ�1.1106�܂ŋ}�����܂����B

�����Ƃ��A�S���I�ߖ�1.1100���o�b�N�ɉ����a��ƁA�I���V�A�̓E�N���C�i�ƌ����邽�߃x�����[�V�E�~���X�N�ɑ�\�c�𑗂�p�ӂ�����Ƃ̃w�b�h���C����A�J��L�I��w�i�Ƃ����n���w�I���X�N�̌�ށi���Ċ����������j���x���ޗ��ƂȂ�A�{�e���M���_�i���{����2/26�ߑO5��00�����݁j�ł́A1.1263�O��܂Ŏ������������ƂȂ��Ă���܂��B

���T�̌��ʂ��i2/28�|3/4�j

���h���~���ꁄ

�h���~�͈ꎞ114.40�܂ŋ}��������A��ڋύt�\�_�����ɃT�|�[�g�����`�ŁA�T���ɂ����č��l115.76�܂Ŕ������܂����B���̊ԁA��v���W�X�^���X�|�C���g�i��ڋύt�\�_�����21���ړ����ϐ��A��ڋύt�\�����]�����Ȃǁj�������ݏ㔲���������A���������V�O�i������������O���D�]�⋭�C�̃p�[�t�F�N�g�I�[�_�[�A�_�E���_�Ō����㏸�g�����h���p������ȂǁA�e�N�j�J���I�Ɍ��āA�n�����͋����Ɣ��f�ł��܂��B�t�@���_�����^���Y�I�Ɍ��Ă��A�@���V�A�E�E�N���C�i������n���w�I���X�N�̍��܂�i���s��̔��������X�N����̉~��������L���̃h�������֓]���j��A�A�������i�����i�������i��V�R�K�X���i�Ȃǁj��w�i�Ƃ������E�I�ȃC���t���V�i���O�A�B��L�A��w�i�Ƃ�����FRB�ɂ��^�J�h�X�Ίϑ��i���T�͕����̕ē��ǎ҂���^�J�h�I�Ȕ��������������ʁ�����3��FOMC�Ɍ����Ă̍������啝���グ�ϑ�����ё���QT�ϑ��j�A�C����ɂ����Z�ɘa�X�^���X�̖��m���i���c����ق�2/24�Ɂu���Ăƈ���Ē����ɋ��Z�ɘa�̏k���ɓ������Ƃ͂Ȃ��v�ƃn�g�h�I�ȃX�^���X�������j�A

�D��L�B�C��w�i�Ƃ������ċ��Z����̕������̈Ⴂ�i���Ė��ڋ������g��ɔ����h�������E�~���舳�́B�~�L�����[�g���[�h�̕������ҁj�ȂǁA�h�����E�~����A�z������ޗ��������Ă��܂��B�ȏ�܂��A�����ł͈��������A�h���~����̏㏸�����C���V�i���I�Ƃ��ė\�z�������܂��B���A���T�́A���V�A�E�E�N���C�i�����鑱��ɉ����āA3/1�ɗ\�肳��Ă����2��ISM�����ƌi���w����o�C�f���đ哝�̂̈�ʋ��������A3/2�����3/3�̃p�E�G��FRB�c���ɂ�锼���Ɉ�x�̋c��،��A3/4�̕�2���ٗp���v�Ȃǂɒ��ڂ��W�܂�܂��B�Čo�ώw�W�i���ɕČٗp���v�j���O�����l�͋������ʂ������ꍇ��A�p�E�G��FRB�c�����^�J�h�I�ȃX�^���X���������ꍇ�Ȃǂɂ́A����FOMC�ł�3��50bp���グ+�o�����X�V�[�g�̑������k��D�荞�ތ`�ŁA�ċ����㏸���ăh�����̗��ꂪ��������W�J���z�肳��邽�߁A���T�̓h���~�̃A�b�v�T�C�h���X�N�ɒ��ӂ�v����1�T�ԂƂȂ肻���ł��i1/4�ɋL�^�������l116.36��A2/10�ɋL�^�������l116.35�������V�i���I��z��j�B

���T�̗\�z�����W�iUSDJPY�j�F114.50�[117.00

�����[���h�����ꁄ

���[���h�������2/10�ɋL�^������3�����Ԃ荂�l1.1496���g�b�v�ɔ����ɓ]����ƁA���T�㔼�ɂ����āA��1�N9�����Ԃ���l�ƂȂ�1.1106�܂ŋ}�����܂����B���݂�1.12�䔼�Ő��ڂ���ȂǁA��l�̏d���W�J�������Ă��܂��B���̊ԁA���[�\�N������v�T�|�[�g�|�C���g�i90���ړ����ϐ���21���ړ����ϐ��A��ڋύt�\�_�����_�����A��ڋύt�\�]���������Ȃǁj�������݉������������A��������V�O�i������������O���t�]���C�̃p�[�t�F�N�g�I�[�_�[���ē_������ȂǁA�e�N�j�J���I�Ɍ��āA�n�����̈�������ەt����`���[�g�`��ƂȂ����܂��B�t�@���_�����^���Y�I�Ɍ��Ă��A�@�E�N���C�i������n���w�I���X�N�̍��܂��A�A�V�R�K�X���i�����ɔ������B�o�ςւ̉��������́A�BECB�ɂ�鑁�����グ�ϑ��̌�ށi���V�A�E�E�N���C�i������s�m���������钆�AECB�ɂ�闘�グ�ϑ��͌�ށj�A

�C��FRB�ɂ��^�J�h�X�Ίϑ��̍��i�i���T�͕ē��ǎ҂ɂ��^�J�h�I�Ȕ��������������ʁj�A�D��L�B�C��w�i�Ƃ������ċ��Z����̕������̈Ⴂ�i���Ė��ڋ������g�偨���[������E�h�������j�ȂǁA���[���h������̉�����A�z������ޗ�����������܂��B�ȏ�܂��A�����ł̓��[���h������̌��ʂ����u�u���v����u�x�A�v�ɍēx�V�i���I�]���������܂��i���A���T��3/2�����3/3�ɗ\�肳��Ă���p�E�G��FRB�c���ɂ�锼���Ɉ�x�̋c��،���A3/2�̃��[����2��HICP����l�A3/4�̕�2���ٗp���v�Ȃǂɒ��ځB���V�A�E�E�N���C�i�ɗ��ރw�b�h���C����A�V�R�K�X����ѕĒ��������̓������ɂ݂Ȃ���̐_�o���ȓW�J��z��j�B

���T�̗\�z�����W�iEURUSD�j�F1.1125�|1.1375

���F�|�C���g�v��͕ҏW��

�h���~����

�I�[�_�[/�|�W�V������

- �L�[���[�h�F

�֘A�L��

-

�ăh���iUSD�j�̋L��

Edited by:�c�� ���V

2024.11.22

�����s��̃h����154�~��㔼�Ő��ځA����ɂ��lj����グ�ϑ����~���̃u���[�L���Ɂi24/11/22�j

�������ԁi���{����8������15���j�̃h���E�~�́A���{���̂�������Ƃ������ڂ��ޗ��ɂ��荂�̓W�J�ƂȂ�154�~��㔼�Ő��ڂ����B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2024.11.22

�h���~�@�l�������̂��̂͌��������A���ʃ����W�����i11/22�[�j

�����s��̓h�����������B��⌃���߂̗����������ǂ�Ȃ��A�ŏI�I�Ƀh���͍��l�����B

-

�ăh���iUSD�j�̋L��

Edited by:�ҏW�lK

2024.11.22

�h���~154�~��O���A�{�MCPI���~�܂蓙�ňꎞ154�~���� (11/22�ߑO)

22���ߑO�̓����s��Ńh���~�́u�����ė����v�B

-

�ăh���iUSD�j�̋L��

Edited by:�㑺 �a�O

2022.02.27

�h���~���ʂ��@�E�N���C�i����ЂƂ܂��D�荞��Ŗ߂�������s���s����������������i�T��2����4�T�j

25���̓����s��̔����ł�115�~����ێ��A26�������ɂ�115.76�~�܂ō��l���グ��115.50�~��Ő�T���I�����B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2022.02.25

�E�N���C�i���ˑR�g���v���A�r���l������(2/25�[)

25���̓����s��Ńh���͏������B�O�����Ď��Ԃɋt�s�������ǂ����h�����������������A��������ɉ�����Ă���B

-

�݂�Ȃ�FX �g���C�_�[�Y�،�

�݂�Ȃ�FX�̓X���b�v���X�v���b�h���������I�����J�݂Ƃ�����ōő�1,010,000�~�L���b�V���o�b�N�L�����y�[�����I

�����1,000�ʉ݂���OK�A�萔���������IeKYC�ōŒZ1���Ԍ�Ɏ���\

- �uFX���j�Ձv �����p��̒���

- �f�ڂ��Ă�����̐��m���ɂ��Ă͖��S�������Ă���܂����A���̓��e��ۏ�����̂ł͂���܂���B

- �f�ڂ��Ă��鏤�i��T�[�r�X���̏��́A�e���Ǝ҂���������܂��͊e���Ǝ҂̃E�F�u�T�C�g���ɂČ��J����Ă�����莞�_�̏������Ƃɍ쐬�������̂ł��B

- ���T�C�g��FX�Ɋւ�����̒�ړI�Ƃ��Ă��܂��B���T�C�g�́A����̋��Z���i�̔������̊��U��ړI�Ƃ������̂ł͂���܂���B

- FX�Ɋւ����������J�݁A����̎��s���тɎ�������̏ڍׂɂ��Ă̂��⍇���y�т��m�F�́A���p�҂����g���eFX�戵���Ǝ҂ɑ����ڍs���Ă����������̂Ƃ��܂��B�܂��A�����̍ŏI���f�́A���p�҂����g���s���Ă����������̂Ƃ��܂��B

- ���Ђ�FX����Ɋւ����瓖���҂܂��͑㗝�l�ƂȂ���̂ł͂Ȃ��A���p�ҋy�ъeFX�戵���Ǝ҂̂�����ɑ��Ă��A�_������̑㗝�A�}��A���������s���܂���B���������āA���p�҂ƊeFX�戵���Ǝ҂Ƃ̌_��̐��ہA���e�܂��͗��s���Ɋւ��A���Ђ͈�ؐӔC��Ȃ����̂Ƃ��AFX����ɔ����g���u�����̗��p�ҁE�eFX�戵���ƎҊԂ̕����ɂ��Ă͗������ҊԂʼn���������̂Ƃ��܂��B

- ���Ђ́A���T�C�g�ɂ����Ē�����̓��e�̐��m���E�Ó����E�K�@���E�ړI�K�������̑��̂����鎖���ɂ��ĕۏ����A���p�҂������̏��Ɋ֘A�����Q�������ꍇ�ɂ���̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g�ɂ����Ē�����̑S���܂��͈ꕔ�́A���p�҂ɑ��ė\���Ȃ��A�ύX�A���f�A�܂��͒�~�����ꍇ������܂��B

- ���T�C�g�ɂ́A���ЁE���̋@�ւ̃T�C�g�ւ̃����N���ݒu�����ꍇ������܂����A���Ђ͂���烊���N��T�C�g�̓��e�ɂ��Ĉ�؊֒m�����A����̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g��̃R���e���c�Ɋւ��钘�쌠�́A���Ђ������͓��Y�R���e���c��n�삵������҂܂��͒��쌠�҂ɋA�����Ă��܂��B

- ���Ђ́A���Ђ̎��O�̋����Ȃ��A���T�C�g��̃R���e���c�̑S���܂��͈ꕔ���A�����A���ρA�]�ړ��ɂ�藘�p���邱�Ƃ��ւ��܂��B

- ���T�C�g�̂����p�ɓ������Ă͏�L���ӎ��������������������ق��AFX���j���p�K���ɂ����ӂ������������̂Ƃ��܂��B