�w���X�N�I���ĊJ�Ńh���~�����B���ċ��Z����i����������㉟���x

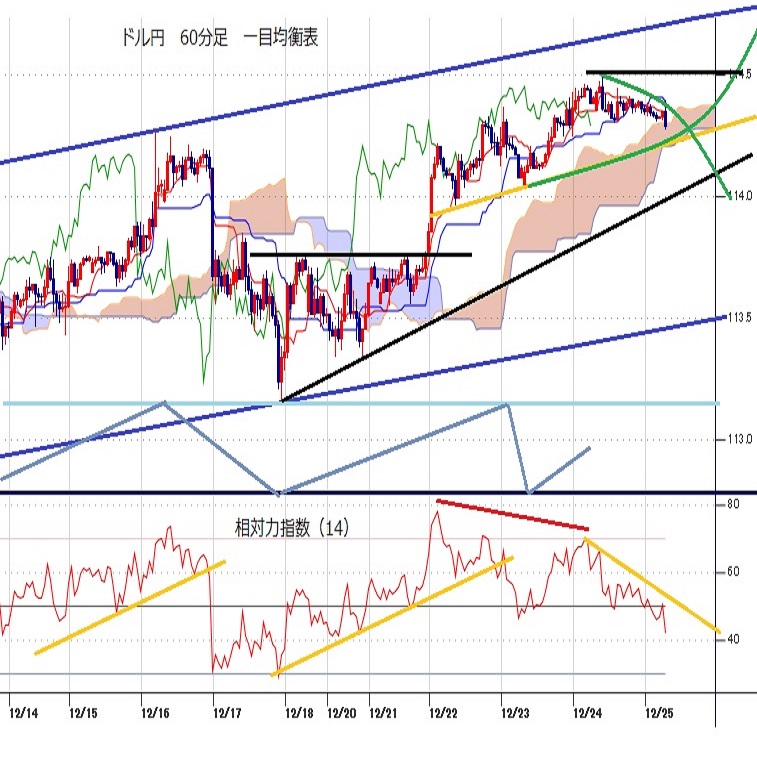

�Z���T�̃h���~�A�T�������X113.32�܂ʼn����������Ԃ��T���ɂ�����ꂩ���Ԃ��114.50�܂ŏ㏸

�Z�I�~�N�������ւ̉ߓx�̌��O��ނ���̊����s��̌������ځA�Ďw�W�̍D�������T�|�[�g

�Z���[���h���T��1.1234�܂ʼn�����A�T���ɂ���1.1344�܂ŏ�L

�Z�O�T�������̔����AECB�̃^�J�h�]���ϑ��A���B���̌������ړ����v��

�Z�h���~�A21�����A�]�����A����㔲��11/24���l115.53����̉�����61.8%�߂����B���n��������

�Z�t�@���_�����^���Y���A�����s��̌������ځA���ċ��Z����̕������̈Ⴂ�����h���~���T�|�[�g

�Z�h���~�㏸�����C���V�i���I�Ȃ���A���T�͔N���N�n�O�ɗ������{�Ɏ��炸�A�ɂ₩�ȏ㏸��

�Z���T�̗\�z�����W�iUSDJPY�j�F113.50�[115.50�A�iEURUSD�j�F1.1200�|1.1400

���T�̃��r���[�i12/20�|12/24�j

���h���~���ꁄ

���T�̃h���~����iUSDJPY�j�́A�T��113.63�Ŋ��t������A�@�V�^�R���i�E�C���X�E�I�~�N�����������銴���g�匜�O�i���E�e���Ŋ����ҋ}�������b�N�_�E���ĊJ���X�N�����E�o�ς̐�s���s���j��A�A��L��w�i�Ƃ������X�N����̉~�������́A�B�ċ����ቺ�ɔ����h�����舳�́A�C�����l����s�ɂ���1�N8�����Ԃ藘��������i���[���v���C�����[�g�P�N����0.05�����������A3.80���ցj�A�D�Ė���}�W���[�E�}���`����@�c���ɂ��1��7500���h���K�͂̑�^�Ώo�@�Ăւ̕s�x���\���Ȃǂ��d�ƂȂ�A�T�������X�ɏT�Ԉ��l113.32�܂ʼn������܂����B

�������A����ꏄ��ɉ����a��ƁA�E���ċ��Z����i����w�i�Ƃ����h�������E�~���舳�͂�A�F�����s��̌������ځi���X�N�I�D�̉~���舳�́j�A�G�S���I�ߖ�114.00��˔j�������Ƃɔ����Z���̃��X�J�b�g�A�H�Čo�ώw�W�̗ǍD�Ȍ��ʁi��7�[9����GDP����l�A��12������ҐM�����w���A��11���ϋv���A��12���~�V�K����w����ҐM�����w���j�A�I�V�^�R���i�E�C���X�E�I�~�N������������ߓx�ȔߊϘ_�̌�ށi�ď����ȍ����ɂ��u�I�~�N�������̓T�v���C�`�F�[���ɒ����I�ȉe����^���Ȃ����낤�v�Ƃ̔����j�A�J��11��PCE�R�A�f�t���[�^�̎s��\�z�����錋�ʁi�ăC���t�������j�A�K�����h���t�B�L�V���O�ɗ��ރh���������͂��x���ޗ��ƂȂ�A�T���ɂ����āA�T�ԍ��l114.50�i11/26�ȗ��A��4�T�ԂԂ荂�l���j�܂ŏ㏸���܂����B�����ɂ����ď�������������l�͌����A�{�e���M���_�i���{����12/25�ߑO2��20�����݁j�ł́A114.35�O��Ő��ڂ��Ă���܂��B

�����[���h�����ꁄ

���T�̃��[���h������iEURUSD�j�́A�T��1.1242�Ŋ��t������A���X�ɏT�Ԉ��l1.1234�܂ʼn������܂����B�������A����ꏄ��ɉ����a��ƁA�@�O�T�����j���̋}���̔����i���������j��A�A�V�^�R���i�E�C���X�E�I�~�N�������̉p���ł̊����}�g��i12/18�ɉp�������h���Ŏs�����d�厖�Ԃ�錾���Ήp�|���h�Ń��[���������������j�A�B���[����10���o����x�i����181�����[���̍����A�O��176�����[���̍����j�̍����z�g��A�C��T��ECB������Łu�����̃����o�[���C���t���̏�U�ꃊ�X�N��F�߂�ׂ��Ǝ咣���Ă����v�Ƃ̈ꕔ�A�D�f�M���h�XECB�����قɂ��u���[�����̃C���t�����i�͓����̑z��قLjꎞ�I�ɂ͂Ȃ�Ȃ��v�Ƃ̔����A�E�X���o�L�A����J�W�~�[�����قɂ��u���[�����̃C���t������ECB�̗\�z��蒷�����~�܂肷��\��������v�Ƃ̔����A�F��L�C�D�E��w�i�Ƃ���ECB�̃^�J�h�]���ϑ��A�G���B���̌������ځi���X�N�I�D�̃h�����舳�́j���x���ޗ��ƂȂ�A�T���ɂ����āA�T�ԍ��l1.1344�܂ŏ㏸���܂����B�����ɂ����ď�������������l�͌����A�{�e���M���_�i���{����12/25�ߑO2��20�����݁j�ł́A1.1315�O��Ő��ڂ��Ă���܂��B

���T�̌��ʂ��i12/27�|12/31�j

���h���~���ꁄ

�h���~��11/30�ɋL�^�������l112.53���{�g���ɔ����ɓ]����ƁA���T���ɂ����āA��1�����Ԃ荂�l�ƂȂ�114.50�܂Ŕ������܂����B���̊ԁA��ڋύt�\�]���������A21���ړ����ϐ���{�����W���[�~�b�h�o���h���㔲���������A11/24�ɋL�^������4�N10�����Ԃ荂�l115.53��11/30���l112.53�̃t�B�{�i�b�`���l�߂�114.03��A��61.8���߂�114.38���u���C�N����ȂǁA�e�N�j�J���I�Ɍ��āA�n�����̍D�]����ەt����`���[�g�`��ƂȂ����܂��B

�t�@���_�����^���Y�I�Ɍ��Ă��A�����s��̌������ځi�V�^�R���i�E�C���X�E�I�~�N������������ߓx�Ȍx�����̌�ށ����X�N�I�D�̉~����j��A���ċ��Z����̕������̈Ⴂ�i������Η��N3���̗��グ�J�n���D�荞�܂��č��ƁA���Z�ɘa�̒������������܂����{�Ƃ̋��Z����i���B�����A�E�H���[��FRB������12/17�Ɂu3��FOMC�ł̗��グ�����蓾��v�ƃ^�J�h�I�Ȍ������B

����A���c����ق�12/20�Ɂu�܂��܂������啝�ȋ��Z�ɘa��S�苭�������Ă����t�F�[�Y�ł͂Ȃ����v�ƃn�g�h�I�Ȕ����ɏI�n�j�A�N���Ɍ����Ẵ��p�g���ϑ��i�ăh���ւ̎����җ��j�ȂǁA�h���~����̑��L��A�z������ޗ�����������܂��B�ȏ�܂��A�����ł͈��������A�h���~����̏㏸�����C���V�i���I�Ƃ��ė\�z�������܂��B�����Ƃ��A���T�̓N���X�}�X�x�ɖ����ŗ������̉��P�����������܂����̂́A�N���E�N�n��O�ɖ{�ɂ͎����Ă��炸�A�܂��A�Čo�ώw�W�̔��\�ɂ��R�������Ƃ���A�h���~����̏㏸���x�͊ɂ₩�Ȃ��̂ɗ��܂�ƍl�����܂��i11/24�ɋL�^������4�N10�����Ԃ荂�l115.53�Ɍ����Ċɂ₩�Ƀh�����E�~�����i�ނƗ\�z�j�B

���T�̗\�z�����W�iUSDJPY�j�F113.50�[115.50

�����[���h�����ꁄ

���[���h�������11/24�ɋL�^������1�N5�J���Ԃ���l1.1185���{�g���ɔ����ɓ]����ƁA���T���ɂ����Ĉꎞ1.1344�܂ŏ㏸���܂����B���̊ԁA��ڋύt�\�]���������A�{�����W���[�~�b�h�o���h��21���ړ����ϐ����㔲������ȂǁA�e�N�j�J���I�Ɍ��āA�n�����̍D�]����ۂÂ���`���[�g�`��ƂȂ����܂��B�Ƃ͌����A����ɕ����̃��W�X�^���X�|�C���g���T���Ă��邱�Ɓi�g�b�v�T�C�h���番�����_�����ꉺ�����Ă��邱�Ɓj��A�ړ����ϐ��̃p�[�t�F�N�g�I�[�_�[�̐����A�_�E���_�̉����g�����h�p���Ȃǂ܂���ƁA��������̍X�Ȃ�㏸�͗e�Ղł͖����ƍl�����܂��i�]���������[�������E�h������ޗ����o�Ă��Ȃ�����A��l�]�n�͌���I�j�B

�t�@���_�����^���Y�I�Ɍ��Ă��A�@���ċ��Z����̕������̈Ⴂ�i������Η��N3���̗��グ�J�n���D�荞�܂��č��ƁA���Z�ɘa�̒������������܂�鉢�B�Ƃ̋��Z����i���j��A�A���B�o�ς������s���s�������i���B���ɂ�����V�^�R���i�E�C���X�����g�匜�O���s�������ċ����̎v�f�j�A�B�E�N���C�i������n���w�I���X�N�ȂǁA���[���h������̏�l��}������ޗ��������c���Ă���܂��B�ȏ�܂��A�����ł͈��������A���[���h������̔��������C���V�i���I�Ƃ��ė\�z�������܂��B���A���T�́A���[�����o�σC�x���g�ɖR�����A�܂��A�N���E�N�n���T���A�s��Q���҂̖߂���݂��Ɨ\������邱�Ƃ���A���[�����E�h������z�肵���A���̑��x�͊ɂ₩�Ȃ��̂ɗ��܂�Ɨ\�z�������܂��B

���T�̗\�z�����W�iEURUSD�j�F1.1200�|1.1400

���F�|�C���g�v��͕ҏW��

�����T�i1/1�j�̃h���E���[���T��͋x�ڂƂ����Ă��������܂��B�����1/8�ɍĊJ�������܂��B

�h���~����

�I�[�_�[/�|�W�V������

- �L�[���[�h�F

�֘A�L��

-

�ăh���iUSD�j�̋L��

Edited by:�c�� ���V

2024.11.22

�����s��̃h����154�~��㔼�Ő��ځA����ɂ��lj����グ�ϑ����~���̃u���[�L���Ɂi24/11/22�j

�������ԁi���{����8������15���j�̃h���E�~�́A���{���̂�������Ƃ������ڂ��ޗ��ɂ��荂�̓W�J�ƂȂ�154�~��㔼�Ő��ڂ����B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2024.11.22

�h���~�@�l�������̂��̂͌��������A���ʃ����W�����i11/22�[�j

�����s��̓h�����������B��⌃���߂̗����������ǂ�Ȃ��A�ŏI�I�Ƀh���͍��l�����B

-

�ăh���iUSD�j�̋L��

Edited by:�ҏW�lK

2024.11.22

�h���~154�~��O���A�{�MCPI���~�܂蓙�ňꎞ154�~���� (11/22�ߑO)

22���ߑO�̓����s��Ńh���~�́u�����ė����v�B

-

�ăh���iUSD�j�̋L��

Edited by:�㑺 �a�O

2021.12.27

�h���~���ʂ��@�N������̏㏸�����낻��1�N�A�ω���T��i�T��12����4�T�j

�h���~�̏㏸��͍��N1��6�����l102.57�~���N�_�Ɏn�܂����B���ɔN���ł���㏸��1�N���o�߂���B

-

�ăh���iUSD�j�̋L��

Edited by:�ҏW�lK

2021.12.24

�h���~114�~��O���A�N���X�}�X����Ŏs��ՎU�̂Ȃ��A���肶��Ə�l���g��@(12/24�ߑO)

24���ߑO�̓����s��Ńh���~��114�~��O�����S�̓����B

-

�݂�Ȃ�FX �g���C�_�[�Y�،�

�݂�Ȃ�FX�̓X���b�v���X�v���b�h���������I�����J�݂Ƃ�����ōő�1,010,000�~�L���b�V���o�b�N�L�����y�[�����I

�����1,000�ʉ݂���OK�A�萔���������IeKYC�ōŒZ1���Ԍ�Ɏ���\

- �uFX���j�Ձv �����p��̒���

- �f�ڂ��Ă�����̐��m���ɂ��Ă͖��S�������Ă���܂����A���̓��e��ۏ�����̂ł͂���܂���B

- �f�ڂ��Ă��鏤�i��T�[�r�X���̏��́A�e���Ǝ҂���������܂��͊e���Ǝ҂̃E�F�u�T�C�g���ɂČ��J����Ă�����莞�_�̏������Ƃɍ쐬�������̂ł��B

- ���T�C�g��FX�Ɋւ�����̒�ړI�Ƃ��Ă��܂��B���T�C�g�́A����̋��Z���i�̔������̊��U��ړI�Ƃ������̂ł͂���܂���B

- FX�Ɋւ����������J�݁A����̎��s���тɎ�������̏ڍׂɂ��Ă̂��⍇���y�т��m�F�́A���p�҂����g���eFX�戵���Ǝ҂ɑ����ڍs���Ă����������̂Ƃ��܂��B�܂��A�����̍ŏI���f�́A���p�҂����g���s���Ă����������̂Ƃ��܂��B

- ���Ђ�FX����Ɋւ����瓖���҂܂��͑㗝�l�ƂȂ���̂ł͂Ȃ��A���p�ҋy�ъeFX�戵���Ǝ҂̂�����ɑ��Ă��A�_������̑㗝�A�}��A���������s���܂���B���������āA���p�҂ƊeFX�戵���Ǝ҂Ƃ̌_��̐��ہA���e�܂��͗��s���Ɋւ��A���Ђ͈�ؐӔC��Ȃ����̂Ƃ��AFX����ɔ����g���u�����̗��p�ҁE�eFX�戵���ƎҊԂ̕����ɂ��Ă͗������ҊԂʼn���������̂Ƃ��܂��B

- ���Ђ́A���T�C�g�ɂ����Ē�����̓��e�̐��m���E�Ó����E�K�@���E�ړI�K�������̑��̂����鎖���ɂ��ĕۏ����A���p�҂������̏��Ɋ֘A�����Q�������ꍇ�ɂ���̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g�ɂ����Ē�����̑S���܂��͈ꕔ�́A���p�҂ɑ��ė\���Ȃ��A�ύX�A���f�A�܂��͒�~�����ꍇ������܂��B

- ���T�C�g�ɂ́A���ЁE���̋@�ւ̃T�C�g�ւ̃����N���ݒu�����ꍇ������܂����A���Ђ͂���烊���N��T�C�g�̓��e�ɂ��Ĉ�؊֒m�����A����̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g��̃R���e���c�Ɋւ��钘�쌠�́A���Ђ������͓��Y�R���e���c��n�삵������҂܂��͒��쌠�҂ɋA�����Ă��܂��B

- ���Ђ́A���Ђ̎��O�̋����Ȃ��A���T�C�g��̃R���e���c�̑S���܂��͈ꕔ���A�����A���ρA�]�ړ��ɂ�藘�p���邱�Ƃ��ւ��܂��B

- ���T�C�g�̂����p�ɓ������Ă͏�L���ӎ��������������������ق��AFX���j���p�K���ɂ����ӂ������������̂Ƃ��܂��B