���T�̃��r���[�i11/22�|11/26�j

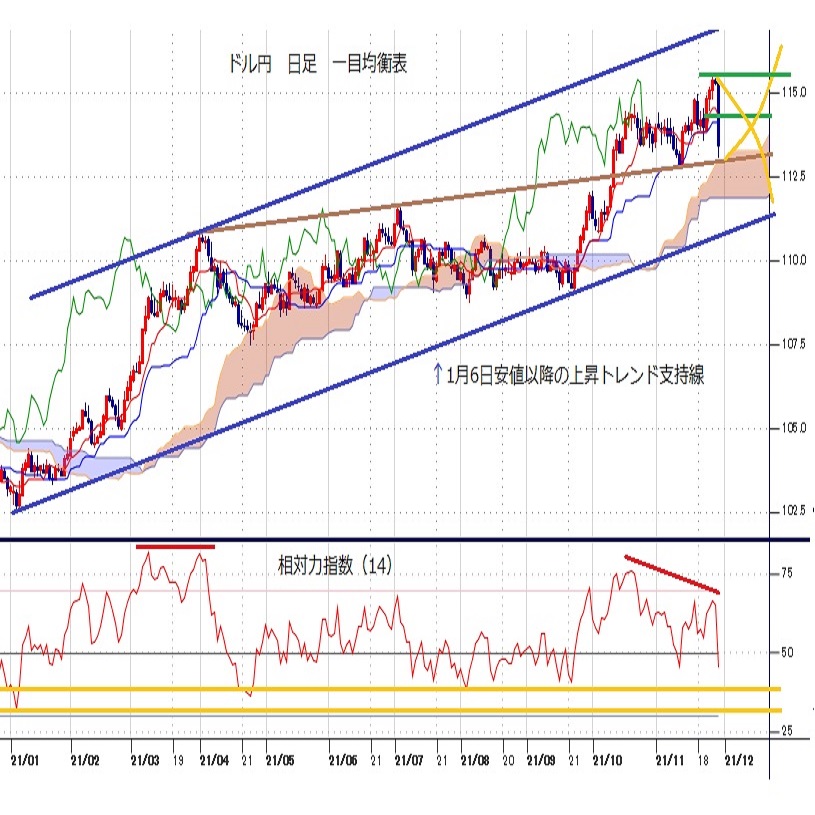

�Z���T�̃h���~�A�Ďw�W�D���A�p�E�G���c���̍ĔC�ɕĒ����������}�㏸�A�h���~���ꎞ115.52�܂ŏ㏸

�Z�T�㔼�ɂ����Ă͓�A�Ō��o���ꂽ�R���i�V�ψي��ւ̌x������113.06�܂ŋ}��

�Z���[���h���A���B�n��ł̊����Ċg��ƕăh�����Ɉꎞ1.1185�܂ʼn�����A�T���ɂ���1.1321�܂ŋ}�L

�Z�h���~�A���T4�N10�����Ԃ荂�l115.52�܂ŏ�L������T���ɂ����Ă̋}���Ńe�N�j�J���̒n��������

�Z�A���A���Ɉ�ڋύt�\�́u�_�v�T���A�ړ����ς̃p�[�t�F�N�g�I�[�_�[���ێ��A�����]�n�R������

�Z���T�͍��T���̃p�j�b�N����̔�����ʂ��āA�h���~���ꂪ�����Ɏ��������W�J��\�z

�Z���T�̗\�z�����W�iUSDJPY�j�F112.00�[115.00�A�iEURUSD�j�F1.1100�|1.1400

���h���~���ꁄ

���T�̃h���~����iUSDJPY�j�́A�T��113.96�Ŋ��t������A�@���ċ��Z����̕������̈Ⴂ�ɒ��ڂ����h�������E�~���舳�͂�A�A�����s��̌������ڂ�w�i�Ƃ������X�N�I�D�̉~���舳�́A�B�Čo�ώw�W�̗͋������ʁi��10�����ÏZ��̔������Ȃǁj�A�C�p�E�G��FRB�c���̍ĔC����уu���C�i�[�hFRB�����̕��c�����i����ɔ����ċ��Z����̐�s���s������ށi�s��ł̓n�g�h�̋}��N�ƕ]������Ă���u���C�i�[�h�����c���ɏ��i����̂ł͂Ȃ����Ƃ̌��������������Ƃ���A�p�E�G�����������肪���^�J�h�I�Ƒ�����ꂽ���ʂ���j�A�D�Ē��������̋}�㏸�i��10�N�����͐�T�����j���ɋL�^����1.51�����獡�T���ɂ�1.69���}�㏸�j�A�E�S���I�ߖ�115.00�˔j�ɔ����Z���̃X�g�b�vBUY�A�F�T���t�����V�X�R�A��f�C���[���قɂ��e�[�p�����O�̉������x�����锭���A�G��FOMC�c���v�|�̃^�J�h�I�ȓ��e�i�����̐����S���҂��u���C���t�����p������A����������v���O�����̏k���y�[�X������������Ƌ��ɁA���v���ɗ��グ�̎��{�ɓ��ݐ邱�Ɓv�ɑO�����j�Ȃǂ��x���ޗ��ƂȂ�A

�T���ɂ����āA2017�N1��19���ȗ��A��4�N10�����Ԃ荂�l�ƂȂ�115.52�܂ŋ}�L���܂����B�����Ƃ��A�����ꏄ��ɐL�єY�ނƁA�H��A�t���J�Ō��o���ꂽ�V�^�R���i�E�C���X�̕ψي��i�Ɖu��������鐫���⍂�������͂�������j��A�I��L�H��w�i�Ƃ������E�I�ȃ��X�N�I�t�����i�Ċ��ӍՂ���уu���b�N�t���C�f�[���Ԓ��̒ᗬ�����̌���˂���Ċ����s�ꂪ��\�����L���s�^���t���C�g�̕č�������10�N����肪1.69������1.48���}�ቺ���ăh���}���j���d�ƂȂ�A�T���ɂ����āA�T�Ԉ��l113.06�܂ŋ}�����܂����B�����ɂ����ď�����������߂�͓݂��A�{�e���M���_�i���{����11/27�ߑO3��50�����݁j�ł́A113.25�O��Ő��ڂ��Ă���܂��B

�����[���h�����ꁄ

���T�̃��[���h������iEURUSD�j�́A�T��1.1292�Ŋ��t������A�@���ċ��Z����̕������̈Ⴂ�ɒ��ڂ������[������E�h���������͂�A�A�����P���Ǝɂ��u�i�h�C�c�����̐V�^�R���i�E�C���X�̊����g��́j����܂ł��������v�Ƃ̔ߊϓI�Ȕ����A�B�p�E�G��FRB�c���̍ĔC����уu���C�i�[�hFRB�����̕��c�����i����i�ċ��Z����������s���s���������@���ăh�����j�A�C�Ē��������̋}�㏸�A�D��11��IFO��ƌi�����w���i����96.5�A�\�z96.6�A�O��97.7�j�̍Ⴆ�Ȃ����ʁi5�����A���̒ቺ�j�A�E���V�A�E�E�N���C�i������n���w�I���X�N�̍��܂�i�������R�����K�����{�j�A�F���B���ɂ�����V�^�R���i�E�C���X�̊����g�僊�X�N�i�h�C�c�Ń��b�N�_�E�����ĊJ�����Ƃ�Rumor�j�A

�G�S���I�ߖ�1.1200�����荞���Ƃɔ����Z���̃��X�J�b�g���d�ƂȂ�A�T���ɂ����āA2020�N7��1���ȗ��A��1�N5�����Ԃ���l�ƂȂ�1.1185�܂ŋ}�����܂����B�������A����ꏄ��ɉ����a��ƁA�H�Z���Ԃʼn������������i�����������V���[�g�J�o�[�U���j��A�I��A�t���J�Ō��o���ꂽ�V�^�R���i�E�C���X�̕ψي��̊����g�匜�O�i���X�N����̍��������Ē��������}�ቺ���ăh������j���x���ޗ��ƂȂ�A�T���ɂ����āA�T�ԍ��l1.1321�܂ŋ}�L���܂����B�����ɂ����ď�������������l�͌����A�{�e���M���_�i���{����11/27�ߑO3��50�����݁j�ł́A1.1310�O��Ő��ڂ��Ă���܂��B

���T�̌��ʂ��i11/29�|12/3�j

���h���~���ꁄ

�h���~�͏T���ɂ����Ė�4�N10�����Ԃ荂�l115.52�܂ŏ�l��L�����A�T���ɂ�����113.06�܂ŋ}�����܂����B���̊ԁA��ڋύt�\�]���������A�{�����W���[�~�b�h�o���h���������������A���������V�O�i������������O���D�]���I������ȂǁA�e�N�j�J���I�Ɍ��āA�n�����̈�������ۂÂ���`���[�g�`��ƂȂ����܂��B�A���A�_�E���T�C�h�Ɉ�ڋύt�\�̉_���T���Ă��鑼�A�ړ����ϐ��̃p�[�t�F�N�g�I�[�_�[��A�_�E���_�Ō����㏸�g�����h���p�����Ă��邽�߁A��������̍X�Ȃ鉺���͗e�Ղł͖����Ɣ��f�ł��܂��i�T���ɂ����Ẳ����͂����܂ŋ}�s�b�`�ŏ㏸�����h���~�̃|�W�V���������Ɛ��������T�͉��l�]�n��T�����ł߂���Ɨ\�z�j�B

�t�@���_�����^���Y�I�Ɍ��Ă��A�@���ċ��Z����̕������̈Ⴂ�i���グ�O�|���ϑ������܂�č��ƁA���Z�ɘa�̒��������D�荞�܂����{�Ƃ̋��Z����i���B�ăS�[���h�}���T�b�N�X��FRB�����N6���A9���A12���ɗ��グ����Ɨ\�z�j��A�A���E�I�ȃC���t�����O�i�V��������č��ւ̎����җ�����i�̕ăh�����Ɍq���鋰��j�A�B���c����قɂ��~���e�F�����i���c���ق͐挎28���A�u�����_�Ŏ�̉~�������A���ꂪ�����~���Ƃ����{�o�ςɂƂ��ă}�C�i�X�ɂȂ�Ƃ������Ƃ͂Ȃ��v�u���{�o�ςɑ����I�Ƀv���X�ł��邱�Ƃ͊m���v�Ɣ����j�A�C�ē��ǎ҂ɂ�鑊�����^�J�h�I�Ȕ����iFRB�ɂ��e�[�p�����O�y�[�X�����̎v�f�j�ȂǁA�h�����E�~����A�z������ޗ�����������܂��B

�ȏ�܂��A�����ł͈��������A�h���~����̏㏸�����C���V�i���I�Ƃ��ė\�z�������܂��B���A���T��11/30�ɗ\�肳��Ă����11���R���t�@�����X�{�[�h����ҐM�����w����A12/1�̕�11��ADP�ٗp���v�A��11��ISM�����ƌi���w���A12/3�̕�11���ٗp���v�A��11��ISM���ƌi���w���ɒ��ڂ��W�܂�܂��B�s��\�z�����錋�ʂƂȂ�A�ė��グ�O�|���ϑ��ɍĂяœ_��������A�h���~�ɂ͏㏸���͂��������̂Ɛ��@����܂��B���T���͓�A�t���J�Ō��o���ꂽ�V���ȐV�^�R���i�E�C���X�ψي��ɌW������X�N����̉~�����i�����}�����h���~�}���j�������܂������A�Ċ��ӍՂ���уu���b�N�t���C�f�[�Ƃ������ᗬ�������̌���˂���ăI�[�o�[�V���[�g���Ă���_���ۂ߂��A���T�͍��T���̃p�j�b�N����̔�����ʂ��āA�h���~���ꂪ�����Ɏ��������W�J��\�z�������܂��B

���T�̗\�z�����W�iUSDJPY�j�F112.00�[115.00

�����[���h�����ꁄ

���[���h�������9/3�ɋL�^�������ߍ��l1.1910���g�b�v�ɔ����ɓ]����ƁA���T���ɂ����āA��N7��1���ȗ��A��1�N5�����Ԃ���l�ƂȂ�1.1185�܂ŋ}�����܂����B���[�\�N������v�`���[�g�|�C���g�������݉������������A��������V�O�i�������������ڋύt�\�O���t�]��A�ړ����ϐ��̃p�[�t�F�N�g�I�[�_�[���p������ȂǁA�e�N�j�J���I�Ɍ��āA�n�����͎ア�Ɣ��f�ł��܂��i�T���ɂ����Ď�����������l�]�n�͌���I�B�����܂ʼn����g�����h�̉ߒ��Ō�����ꎞ�I�Ȕ����ǖʂƐ����j�B

�t�@���_�����^���Y�I�Ɍ��Ă��A�@���ċ��Z����̕������̈Ⴂ��A�A���B��������V�^�R���i�E�C���X�̊����Ċg�匜�O�i�h�C�c�̐V�^�R���i�E�C���X�����Ґ����ߋ��ő����L�^�������A��A�t���J�Ŋ������L�����Ă���V�^�R���i�E�C���X�̐V���ȕψي��uB.1.1.529�v���x���M�[�ł��m�F�j�A�B��L�A��w�i�Ƃ������B�o�ς̐�s���s�������A�C�k�A�C�������h�c�菑������p���E���B�A���Ԃ̊m�����O�A�D���V�A�E�E�N���C�i�E�|�[�����h�E�x�����[�V������n���w�I���X�N�ȂǁA���[���h���̏�l��}������ޗ��������R�̏ƂȂ��Ă���܂��B

�ȏ�܂��A�����ł͈��������A���[���h������̉��������C���V�i���I�Ƃ��ė\�z�������܂��B���A���T��11/30�ɗ\�肳��Ă��郆�[����11������ҕ����w������l��A12/2�̃��[����10�����Y�ҕ����w���A���[����10���ٗp���v�A12/3�̃��[����10���������㍂�A��11���ٗp���v�Ȃǂɒ��ڂ��W�܂�܂��B���[�����o�ώw�W���s��\�z�������ꍇ��A�Čٗp���v���s��\�z������ꍇ�ɂ́A���߂ĉ��ċ��Z����i�����ӎ�����邱�Ƃ���A���T�̓��[���h���̃_�E���T�C�h���X�N�ɒ��ӂ�v����1�T�ԂƂȂ肻���ł��B

���T�̗\�z�����W�iEURUSD�j�F1.1100�|1.1400

���F�|�C���g�v��͕ҏW��

�h���~����

�I�[�_�[/�|�W�V������

- �L�[���[�h�F

�֘A�L��

-

�ăh���iUSD�j�̋L��

Edited by:�Ɨt �I��

2024.11.23

���T�̈ב֑��ꌩ�ʂ��w�g�����v�g���[�h�Ɖ~�L�����[�̑g�ݍ��킹���h���~�����x���x�i11/23���j

�h���~�́A���T�O���ɂ����āA�ꎞ153.28�܂ŋ}�������ʂ������܂������A�T���ɂ����Ă͈�]154�~��㔼�ւƎ������������ƂȂ�܂����B

-

�ăh���iUSD�j�̋L��

Edited by:�c�� ���V

2024.11.22

�����s��̃h����154�~��㔼�Ő��ځA����ɂ��lj����グ�ϑ����~���̃u���[�L���Ɂi24/11/22�j

�������ԁi���{����8������15���j�̃h���E�~�́A���{���̂�������Ƃ������ڂ��ޗ��ɂ��荂�̓W�J�ƂȂ�154�~��㔼�Ő��ڂ����B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2024.11.22

�h���~�@�l�������̂��̂͌��������A���ʃ����W�����i11/22�[�j

�����s��̓h�����������B��⌃���߂̗����������ǂ�Ȃ��A�ŏI�I�Ƀh���͍��l�����B

-

�ăh���iUSD�j�̋L��

Edited by:�㑺 �a�O

2021.11.29

�h���~���ʂ��@�N�����ő�̓�����A���A�����������͐����̌��ɂ߁i�T��11����5�T�j

�h���~��11��26���������l115.37�~����27���������l113.03�~�܂œ����̍����Ƃ���2.34�~�̉~���h�����ƂȂ�}������ƂȂ�A���l���ɗ��܂����܂�113.38�~�Ŏ�����I��

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2021.11.26

�V�^�R���i�A�בւ̃��X�N�v���Ƃ��ċ}����(11/26�[)

26���̓����s��̓h�����}�����B��������90�|�C���g�߂��A�������u���t�����E��������v�̗l���ŁA�h���̎コ���ۗ����Ă����B

-

�݂�Ȃ�FX �g���C�_�[�Y�،�

�݂�Ȃ�FX�̓X���b�v���X�v���b�h���������I�����J�݂Ƃ�����ōő�1,010,000�~�L���b�V���o�b�N�L�����y�[�����I

�����1,000�ʉ݂���OK�A�萔���������IeKYC�ōŒZ1���Ԍ�Ɏ���\

- �uFX���j�Ձv �����p��̒���

- �f�ڂ��Ă�����̐��m���ɂ��Ă͖��S�������Ă���܂����A���̓��e��ۏ�����̂ł͂���܂���B

- �f�ڂ��Ă��鏤�i��T�[�r�X���̏��́A�e���Ǝ҂���������܂��͊e���Ǝ҂̃E�F�u�T�C�g���ɂČ��J����Ă�����莞�_�̏������Ƃɍ쐬�������̂ł��B

- ���T�C�g��FX�Ɋւ�����̒�ړI�Ƃ��Ă��܂��B���T�C�g�́A����̋��Z���i�̔������̊��U��ړI�Ƃ������̂ł͂���܂���B

- FX�Ɋւ����������J�݁A����̎��s���тɎ�������̏ڍׂɂ��Ă̂��⍇���y�т��m�F�́A���p�҂����g���eFX�戵���Ǝ҂ɑ����ڍs���Ă����������̂Ƃ��܂��B�܂��A�����̍ŏI���f�́A���p�҂����g���s���Ă����������̂Ƃ��܂��B

- ���Ђ�FX����Ɋւ����瓖���҂܂��͑㗝�l�ƂȂ���̂ł͂Ȃ��A���p�ҋy�ъeFX�戵���Ǝ҂̂�����ɑ��Ă��A�_������̑㗝�A�}��A���������s���܂���B���������āA���p�҂ƊeFX�戵���Ǝ҂Ƃ̌_��̐��ہA���e�܂��͗��s���Ɋւ��A���Ђ͈�ؐӔC��Ȃ����̂Ƃ��AFX����ɔ����g���u�����̗��p�ҁE�eFX�戵���ƎҊԂ̕����ɂ��Ă͗������ҊԂʼn���������̂Ƃ��܂��B

- ���Ђ́A���T�C�g�ɂ����Ē�����̓��e�̐��m���E�Ó����E�K�@���E�ړI�K�������̑��̂����鎖���ɂ��ĕۏ����A���p�҂������̏��Ɋ֘A�����Q�������ꍇ�ɂ���̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g�ɂ����Ē�����̑S���܂��͈ꕔ�́A���p�҂ɑ��ė\���Ȃ��A�ύX�A���f�A�܂��͒�~�����ꍇ������܂��B

- ���T�C�g�ɂ́A���ЁE���̋@�ւ̃T�C�g�ւ̃����N���ݒu�����ꍇ������܂����A���Ђ͂���烊���N��T�C�g�̓��e�ɂ��Ĉ�؊֒m�����A����̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g��̃R���e���c�Ɋւ��钘�쌠�́A���Ђ������͓��Y�R���e���c��n�삵������҂܂��͒��쌠�҂ɋA�����Ă��܂��B

- ���Ђ́A���Ђ̎��O�̋����Ȃ��A���T�C�g��̃R���e���c�̑S���܂��͈ꕔ���A�����A���ρA�]�ړ��ɂ�藘�p���邱�Ƃ��ւ��܂��B

- ���T�C�g�̂����p�ɓ������Ă͏�L���ӎ��������������������ق��AFX���j���p�K���ɂ����ӂ������������̂Ƃ��܂��B