ドル円見通し 10月20日高値以降の調整期続く

〇ドル円、雇用統計発表後、一旦114.02まで戻すも、その後は下落に転じ113.28まで安値拡大

〇米雇用統計はNFP+53.01万人、9月分も大幅上方修正、失業率は4.6%に大きく低下

〇市場はFRBに利上げを前倒しさせるほどのインパクトは無いと判断、米長期金利低下に伴いドル円反落

〇主要国中銀、総じてインフレを気にし量的緩和終了へ舵を切りつつ、利上げは急がない方針が明らかに

〇欧米長期金利低下でドル円、クロス円の上値抑えられやすい状況か

〇113円前後から0.5円以上の反発の場合、持ち合い下限固め反騰、114円台前半は売りに捉まり易いか

〇113.24割れからは112.80、112.50試し、下げ足が速まる場合112.25-112.00へ下値目途引き下げ

【概況】

ドル円は、11月4日夕高値114.27円では11月1日夕高値114.44円に届かず4日安値113.49円へ下落、その時点では11月2日夕安値113.45円割れを回避して下げ渋りの観測で5日夜の米雇用統計へ向かった。

10月の米雇用統計で失業率が予想以上に改善、就業者数も予想以上の増加となったことで発表直後にはいったんドル高反応がみられたものの、米連銀による「利上げを急がない姿勢」を変えるほどではないとして早々にドル安へと風向きが変わったため、ドル円は発表直後に114.02円まで戻したところから5日深夜に113.28円まで下落して4日夜安値及び2日夕安値を割り込んだ。

【米雇用統計は予想以上に堅調な内容】

米労働省が11月5日夜に発表した10月雇用統計では、非農業部門就業者数が前月比53万100人増となり市場予想の45万人増を上回った。9月分も当初の19万4000人増から31万2000人増へと大幅上方修正された。また失業率は4.6%となり9月の4.8%から低下して市場予想の4.7%を下回る改善となった。

米国の失業率は2019年を3.5%から4.0%の範囲で推移、2020年のパンデミック発生直前の2月に3.5%、コロナショックの影響が出始めた3月に4.4%へ悪化、コロナショックが直撃した4月に14.7%へと一挙に悪化した。その後は徐々に改善傾向をたどって2021年5月に6%を割り込み、9月に5%を割り込むところまで改善してきた。パンデミックの影響を完全に解消するにはもう少しの改善で3%台へ戻す必要がある。

非農業部門就業者数は2020年3月に70.1万人減少、4月に2050万人減少で大規模な失業者を発生させたが、その後の回復によりパンデミック前の水準まではあと140万人程度の就業者増加が必要なところに至っている。

【米雇用統計発表直後にドル高、早々にドル安に転じる】

今回の10月米雇用統計は市場の事前予想よりは良かったものの、米連銀が11月4日未明に声明を発表したFOMCの金融政策姿勢(11月にテーパリング開始して2022年半ばには終了するが、利上げは急がない)を利上げ前倒し姿勢へと変えるほどのインパクトは無かったとして、発表直後のドル高反応は限定的となり、米長期債利回り低下からドル安へ進んだ。しかし物価上昇と金融緩和からの正常化問題は欧米等で共通であり、最近は欧米長期債利回りがともに上昇、ともに下落と同期した動きを示しているため、11月5日は米長期債利回り低下と共に独英豪等の主要国利回りも大幅低下したことでドル安が勢い付くほどの反応はなかった。一方でドル円にとっては米長期債利回り低下が売り圧力となり、クロス円全般においても円高要因となっている。

株式市場は楽観的な反応でNYダウは前日比203.72ドル高と上昇して2日ぶりに史上最高値を更新、ナスダック総合指数は31.28ポイント高の上昇で連日の史上最高値更新となった。

米10年債利回りは前日比0.08%低下の1.45%となり10月21日の1.70%以降の最低となった。30年債利回りも0.08%低下の1.45%、2年債利回りも0.02%低下の0.41%となった。

独10年債利回りも一時マイナス0.28%を付けて9月末以来の最低となり、週間ベースの低下幅は2020年6月以来の大きさとなった。また、イタリア10年債利回りも0.06%低下の0.88%で週間ベースでは2020年5月以来最大の低下となった。

英10年債利回りも0.83%へ低下して10月21日の1.22%以降の最低となり、豪10年債利回りも1.72%へ低下して11月2日に2.00%を付けるまで大きく上昇してきた流れに急ブレーキがかかった。

10月28日の日銀金融政策決定会合、28日夜のECB理事会、11月2日の豪中銀理事会、4日未明の米FOMC、4日夜の英中銀MPCと主要国の金融政策決定会合が相次いだが、総じて物価上昇を気にしつつ量的緩和縮小やYCCの停止等により緩和終了へと舵を切りながらも市場が警戒して金利市場で織り込んできた利上げの前倒しを否定して「利上げを急がない姿勢」を強調するものとなった。今後の物価上昇が一段と加速するなら「利上げを急がない」という余裕も奪われる可能性があるが、当面は利上げ時期を意識してきた欧米長期債利回りの低下傾向でドル円及びクロス円全般の上値も抑えられやすい状況と思われる。

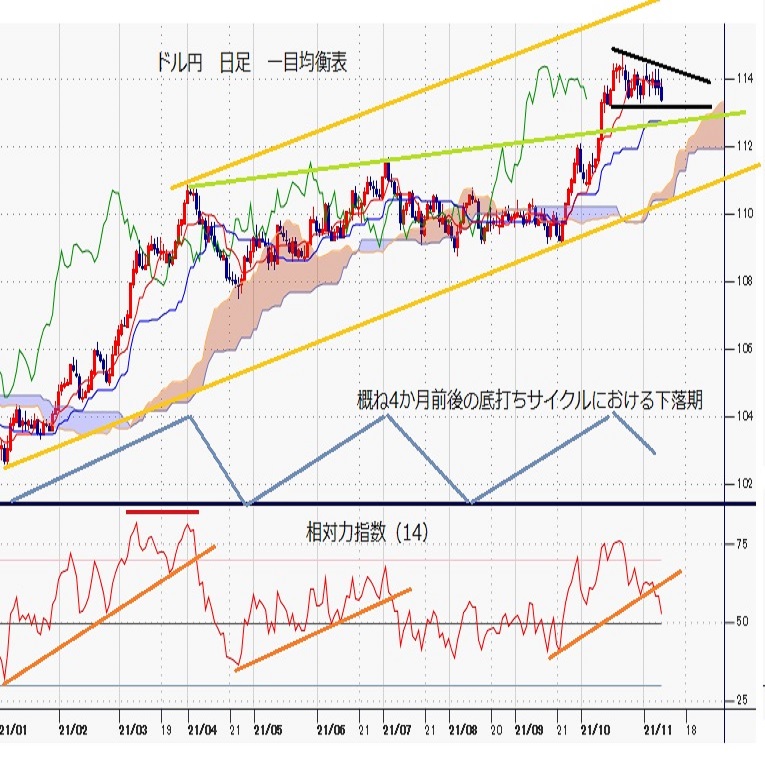

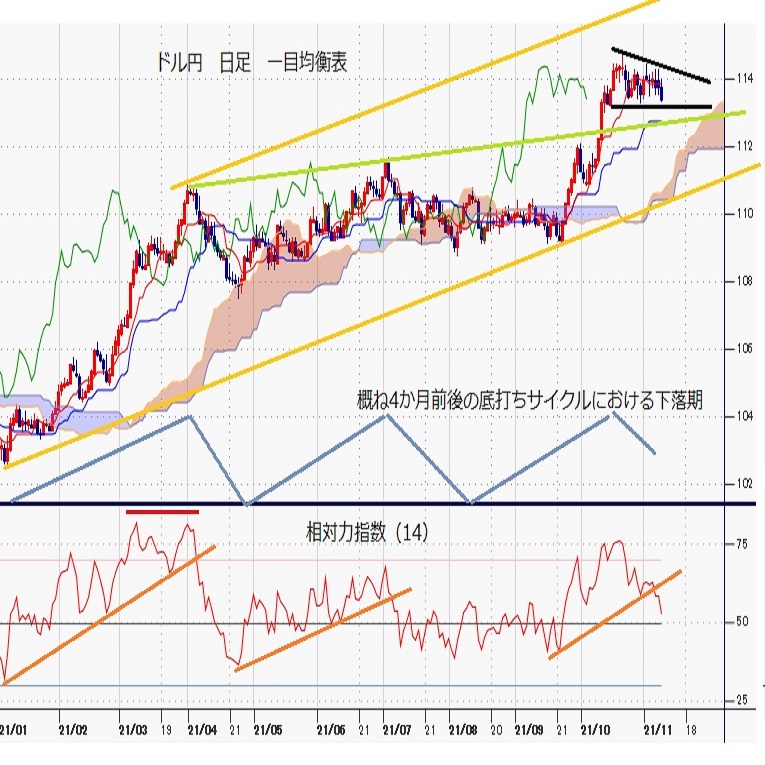

【8月4日と9月15日のダブル底からの上昇一巡による調整期】

ドル円は8月4日安値108.71円を付けた後、9月15日へ再び下落したところでは109.09円にとどまり、9月21日安値109.17円も含めてダブル底型を形成して大上昇に入った。米長期債利回り上昇がその背景だったが、9月15日安値から10月20日高値114.69円まで5.60円の上昇幅を実現したところで上昇一巡となって調整期に入っている。

10月23日未明安値113.39円の後は10月28日深夜安値113.24円とやや安値ラインは切り下がり11月5日深夜安値113.28円で安値切り下げへ進みやすい位置まで下げている。一方で高値は10月20日の114.69円から11月1日夕高値114.44円へと切り下がっており、11月4日夕高値114.27円から11月5日夜高値114.02円へと切り下がりの範囲で推移している。

現状は113円台序盤を下値支持帯とし、114円台前半を上値抵抗帯とした持ち合い相場であり、若干高値も安値も切り下がりつつも緩やかな調整期でやり過ごす可能性もあるが、3週にわたって高値切り上げへ進めずにいるところを踏まえると、113円台序盤の下値支持帯を維持できるのかどうか試され、あるいは支持帯から転落して調整安が深まる可能性もあるところと思われる。

日足チャートでは26日移動平均まで下げているところだが、同線割れからは52日移動平均(現在111.70円から上昇中)を試す可能性も出てくると思われる。9月15日安値から10月20日までの上昇幅に対する3分の1押しが112.82円、半値押しが111.89円にあるため、10月28日深夜安値113.24円割れから続落に入る場合はこれらを試す可能性があると考える。

以上を踏まえて当面のポイントを示す。

(1)当初、113.00円を下値支持線、11月5日夜反騰時の高値114.02円を上値抵抗線とする。

(2)10月28日安値113.24円割れからは113円試しとし、113円割れ回避かわずかに割り込んだところから0.50円以上の反発を入れる場合はやや右肩下がりの持ち合いの範囲で下限を試したところからの反騰として11月5日夜高値114.02円を試すとみる。114.02円を超えれば持ち合い上限の114円台前半試しとして11月4日夕高値114.27円から11月1日夕高値114.44円試しを想定するが、ドル全面高へ新たな情勢変化がない場合は114円台序盤は戻り売りにつかまりやすいとみる。

(3)113円割れからは112.80円前後、112.50円前後を段階的に試し、下げ足が速まる場合は112円台序盤(112.25円から112.00円)へ下値目途を引き下げる。(了)<7日15:30>

【当面の主な予定】

11/8(月)

米国冬時間入り 11月7日から

中国共産党第19期中央委員会第6回総会(北京、11月11日まで)

APEC閣僚会議(オンライン、11月9日まで)

08:50 (日) 日銀金融政策決定会合(10/27-28開催分)の「主な意見」

14:00 (日) 9月 景気先行指数CI速報値 (8月 101.3、予想 99.8)

14:00 (日) 9月 景気一致指数CI速報値 (8月 91.3、予想 87.9)

15:00 (米) モンゴメリ・ボストン連銀暫定総裁、会合挨拶

22:10 (欧) レーンECB理事、講演

23:00 (米) クラリダFRB副議長、講演

24:30 (米) パウエル米連銀議長、会議冒頭挨拶

26:00 (米) ハーカー・フィラデルフィア連銀総裁、講演

27:00 (米) 財務省3年債入札

27:50 (米) エバンス・シカゴ連銀総裁、講演

11/9(火)

08:50 (日) 9月 国際収支・経常収支・季調前 (8月 1兆6656億円、予想 1兆601億円)

08:50 (日) 9月 国際収支・経常収支・季調済 (8月 1兆426億円、予想 8472億円)

08:50 (日) 9月 国際収支・貿易収支 (8月 -3724億円、予想 -3601億円)

09:01 (英) 10月 英小売連合(BRC)小売売上高 前年同月比 (9月 -0.6%)

09:30 (豪) 10月 NAB企業景況感指数 (9月 5)

14:00 (日) 10月 景気ウオッチャー現状判断DI (9月 42.1、予想 48.0)

14:00 (日) 10月 景気ウオッチャー先行判断DI (9月 56.6、予想 57.0)

16:00 (独) 9月 貿易収支 (8月 107億ユーロ、予想 160億ユーロ)

16:00 (独) 9月 経常収支 (8月 118億ユーロ)

19:00 (独) 11月 ZEW景況感 (10月 22.3、予想 20.0)

19:00 (欧) 11月 ZEW景況感 (10月 21.0)

21:50 (米) ブラード・セントルイス連銀総裁、講演

22:00 (欧) ラガルドECB総裁、フォーラムの開会挨拶

22:30 (米) 10月 生産者物価指数 前月比 (9月 0.5%、予想 0.6%)

22:30 (米) 10月 生産者物価指数 前年同月比 (9月 8.6%、予想 8.6%)

22:30 (米) 10月 生産者物価コア指数 前月比 (9月 0.2%、予想 0.5%)

22:30 (米) 10月 生産者物価コア指数 前年同月比 (9月 6.8%、予想 6.8%)

23:00 (米) ブラード・セントルイス連銀総裁、討論会参加

23:00 (米) パウエル米連銀議長、講演

25:00 (英) ベイリー英中銀総裁、討論会参加

25:35 (米) デーリー・サンフランシスコ連銀総裁、討論会参加

27:00 (米) 財務省10年債入札

27:30 (米) カシュカリ・ミネアポリス連銀総裁、討論会参加

11/10(水)

08:30 (豪) 11月 ウエストパック消費者信頼感指数 (10月 104.6)

08:50 (日) 10月 マネーストックM2 前年同月比 (9月 4.2%、予想 4.0%)

10:30 (中) 10月 消費者物価指数 前年同月比 (9月 0.7%、予想 1.4%)

10:30 (中) 10月 生産者物価指数 前年同月比 (9月 10.7%、予想 12.0%)

16:00 (独) 10月 消費者物価指数改定値 前月比 (9月 0.5%、予想 0.5%)

16:00 (独) 10月 消費者物価指数改定値 前年同月比 (9月 4.5%、予想 4.5%)

18:30 (欧) エルダーソンECB理事、講演

22:30 (米) 10月 消費者物価指数 前月比 (9月 0.4%、予想 0.5%、予想 0.6%)

22:30 (米) 10月 消費者物価指数 前年同月比 (9月 5.4%、予想 5.8%)

22:30 (米) 10月 消費者物価コア指数 前月比 (9月 0.2%、予想 0.4%)

22:30 (米) 10月 消費者物価コア指数 前年同月比 (9月 4.0%、予想 4.3%)

22:30 (米) 新規失業保険申請件数 (前週 26.9万件、予想 26.6万件)

22:30 (米) 失業保険継続受給者数 (前週 210.5万人)

24:00 (米) 9月 卸売売上高 前月比 (8月 -1.1%)

27:00 (米) 財務省30年債入札

28:00 (米) 10月 月次財政収支 (9月 -615億ドル)

11/11(木)

休場、米国(ベテランズデー、政府・為替・債券は休場、株式・商品は通常取引)

休場、カナダ(戦没者追悼日、株式通常取引、商品、債券休場))

中国、「独身の日」ネット通販バーゲンセール

08:50 (日) 10月 国内企業物価指数 前月比 (9月 0.3%、予想 0.4%)

08:50 (日) 10月 国内企業物価指数 前年同月比 (9月 6.3%、予想 7.0%)

09:00 (NZ) 11月 ANZ企業信頼感 (10月 -13.4)

09:01 (英) 10月 英RICS住宅価格指数 (9月 68、予想 65))

09:30 (豪) 10月 新規雇用者数 (9月 -13.80万人、予想 5.00万人)

09:30 (豪) 10月 失業率 (9月 4.6%、予想 4.7%)

16:00 (英) 9月 月次GDP 前月比 (8月 0.4%、予想 0.4%)

16:00 (英) 7-9月期 GDP速報値 前期比 (4-6月 5.5%、予想 1.5%)

16:00 (英) 7-9月期 GDP速報値 前年同期比 (4-6月 23.6%、予想 6.8%)

16:00 (英) 9月 鉱工業生産 前月比 (8月 0.8%、予想 0.1%)

16:00 (英) 9月 鉱工業生産 前年同月比 (8月 3.7%、予想 3.2%)

16:00 (英) 9月 製造業生産指数 前月比 (8月 0.5%、予想 0.1%)

16:00 (英) 9月 貿易収支・物品 (8月 -149.27億ポンド、予想 -143.00億ポンド)

16:00 (英) 9月 貿易収支・全体 (8月 -37.16億ポンド、予想 -31.00億ポンド)

25:00 (欧) シュナーベルECB理事、講演

28:00 (メ) メキシコ中銀、政策金利 (現行 4.75%、予想 5.00%)

11/12(金)

国連気候変動枠組み条約第26回締約国会議(COP26)閉幕

19:00 (欧) 9月 鉱工業生産 前月比 (8月 -1.6%、予想 -0.2%)

19:00 (欧) 9月 鉱工業生産 前年同月比 (8月 5.1%、予想 4.5%)

22:50 (欧) レーンECB理事、講演

23:00 (英) ハスケル英中銀委員、講演

24:00 (米) 9月雇用動態調査(JOLT)

24:00 (米) 11月 ミシガン大学消費者信頼感指数速報値 (10月 71.7、予想 72.5)

26:10 (米) ウィリアムズ・ニューヨーク連銀総裁裁、講演

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2021.11.08

ドル円 米FOMCこなすも方向性定まらず、今週も変わらずか(週報11月第2週)

先週のドル/円相場はドルが小安い。一時114.44円まで上昇し、年初来高値114.69円に迫るも超えられず。週末に掛けてはむしろドル売りに押されている。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2021.11.06

来週の為替相場見通し:『米CPIと米当局者発言に注目。ドル高リスクに引き続き警戒』(11/6朝)

ドル円は週明け11/1に約2週間ぶり高値114.46まで上値を伸ばすも、10/20に記録した約4年ぶり高値114.71に届かず失速すると、週末にかけて再び113.31まで反落しました。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。