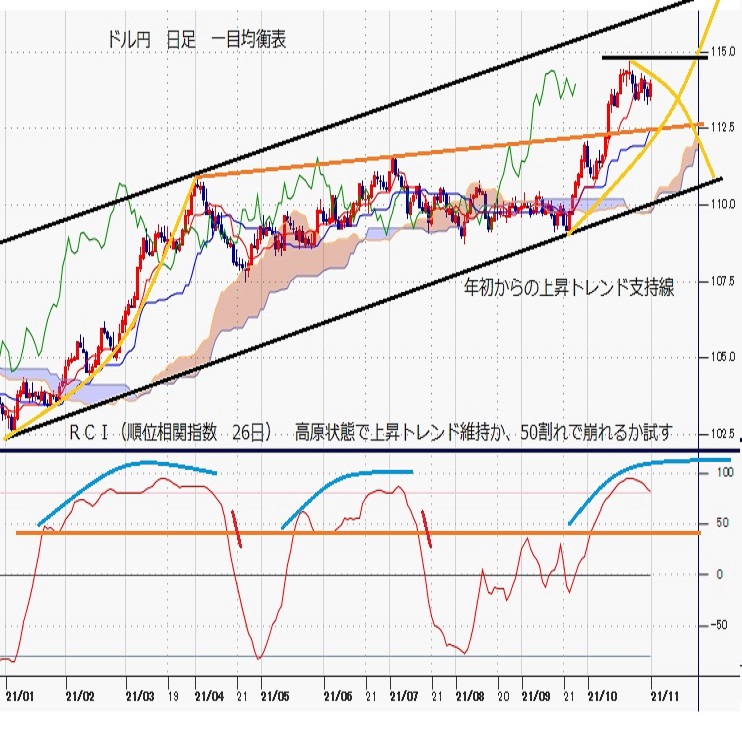

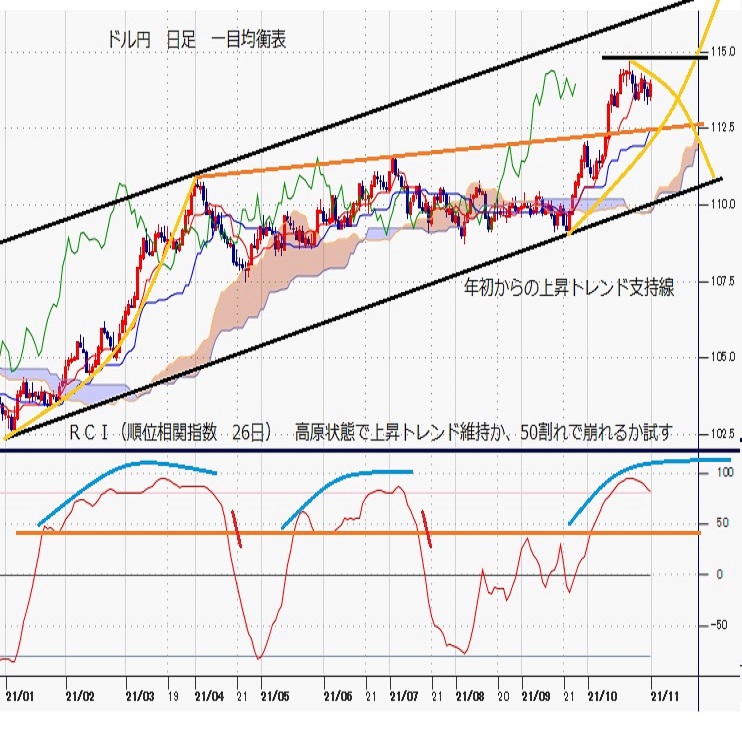

ドル円見通し 114円を回復して週を終え、FOMCへ向かう

〇先週のドル円、10/29深夜に114.09をつけ114円台で越週

〇ECB総裁の会見でのタカ派姿勢、米3QGDPの不冴えで28日にはドル安進行に113.24の安値をつける

〇その後は29日の米指標が軒並み強く、週末にかけ急反発

〇今週は米FOMC、雇用統計と重要イベントが続き、年末への流れを決定づける重要な週

〇米10年債利回り、調整的な低下を入れて一段高を繰り返す、年末にかけ3月の1.77%越えの可能性も

〇FOMC4日未明に声明と議長会見、今回テーパリング開始の有無はドル円相場への影響も大

〇113円台後半で確りのうちは114.30、114.69を試し、FOMC後高値更新の場合115円台を目指す

〇113.24割れの場合調整安継続、112.82、112.50、112円台序盤を試す流れに

【概況】

ドル円は10月29日深夜に114.09円へ上昇、取引終了時も114.00円を維持して週を終えた。

10月28日はECBのラカルド総裁会見内容が予想よりはハト派ではないと市場が受け止めたことと米7-9月期GDP速報値が予想を下回ったことでユーロ買いを先導役としてドル安が進行したため、ドル円も28日深夜安値で113.24円まで下げて10月20日午前高値114.69円以降の安値を更新した。しかし113.50円割れに対する突っ込み警戒感と、ユーロやポンドの28日深夜の反騰も続かなかったことで29日の日中をジリ高の推移とし、29日夜は米経済指標が軒並み強かったことで前夜とは真逆にユーロドルが急落、ポンドドルも連鎖安となったことでドル高感が強まったためにドル円も114円台を回復した。

10月28日の日銀金融政策決定会合、28日夜のECB理事会に続いて週明けの11月2日には豪中銀理事会、4日未明に米連銀FOMC結果発表、4日夜には英中銀MPCと主要中銀の金融政策発表が続く時期にあるが、特に米FOMC及び11月5日夜の米10月雇用統計に対する市場反応から年末への流れも決まるところとして重要な週となりそうだ。

【米長期債利回りの低下一服】

米10年債利回りは10月21日に1.70%へ上昇して8月4日の1.12%以降の高値を更新したが、22日から27日にかけて連日の低下で1.52%まで下げた。しかし28日は下げ渋り29日は一時1.62%まで戻した。8月以降の利回り上昇期においては3日5日規模の調整的な低下を入れては一段高を繰り返しており、先週の下落もそれらと同様の流れと思われる。FOMCから上昇なら騰勢はさらに継続となり年末にかけて3月の1.77%超えへ進む可能性も考えられるところだ。

利上げ時期に敏感な米2年債利回りは10月28日に0.56%へ上昇、29日は一時0.46%へ反落したものの0.50%へ戻して高値圏を維持している。昨年夏から0.10%前後の水準で横ばいだったところから急上昇に入ってきているのは米連銀の利上げ接近を反映したものだが、FOMCを通過してさらに利回りの高値更新へ進むようだと中期債利回り及び長期債利回りの両面からの金利上昇感が強まってドル円には大きな押し上げ要因となりやすいと思われる。

【ユーロとポンドは一転して反落】

ユーロドルは10月28日深夜に1.1692ドルへ上昇して10月12安値1.1524ドル以降の高値を切り上げたが29日の反落で28日の上昇を解消して1.1534ドルまで下げて底割れへ余裕が乏しくなっている。またポンドドルも9月29日からの反騰が10月21日未明高値1.3833ドルで頭打ちとなっていたところから失速しており、凡そ1か月弱の戻り一巡による下落再開感がみられる。

10月1日以降、総じてドル安基調に入った中でユーロドルは反騰入りに出遅れていたが、29日の反落から週明けも続落して10月12日安値を割り込むようだと、今年1月と5月のダブル天井形成からの中期的な下落基調の継続感が強まると思われる。またポンドドルも1か月近くの反騰で行き詰まっているところだが、6月1日天井から戻り高値を切り下げての下落トレンドの範囲内の戻りにとどまっての失速であり、FOMCを通過してユーロやポンドが下落する場合はドル高感が強まる展開で進みやすくなると思われる。特に11月4日の英中銀MPCでは利上げの可能性も取り沙汰されてきたため、利上げ見送りになるとポンド売りも加速しやすくなると思われる。

【米FOMCでのテーパリング開始、利上げへの姿勢】

11月2-3日に米FOMCが開催され4日未明には声明と議長会見がある。前回会合までに米連銀としては11月ないしは12月の会合でテーパリングを開始し、その際は米国債の買い入れを月額で100億ドル、MBSを同50億ドルずつ減額して来年夏までには買い入れを終了する見通しを示している。FOMCメンバーによる利上げ想定時期については以前の2024年開始から2023年へと前倒しされたが、その後の議長発言等では量的緩和終了=利上げ開始ではなくさほど急がない姿勢が強調されてきた。

前2回の米雇用統計では就業者数の伸びが鈍化し、7-9月期の米GDP速報も鈍化しているが、原油や天然ガス価格の高騰等によるインフレ継続懸念は世論の米連銀への対処要請圧力を強めている印象もあるため、今回のFOMCでテーパリング開始を決定して着手に入る可能性が高いと思われる。仮に決定が延期されればドルにとっては弱気サプライズとなることも考えられる。

【ドル円は113円台維持から上昇再開・一段高へ進めるか試される】

ドル円は10月20日高値114.69円から10月日深夜安値113.24円まで1.45円の下落となったところから持ち直しつつある。今年1月6日安値102.57円からの上昇期においては2月17日高値106.21円まで3.64円の上昇後から2月28日安値104.91円まで1.30円安の下落を入れたところを押し目としてその後に急伸している。4月23日底からの上昇途中でも1円を超える規模の調整安を入れながら騰勢を継続した。9月15日安値から現状への上昇においても9月30日高値112.07円から10月4日安値110.81円まで1.26円の下落を押し目形成として一段高している。これらを踏まえれば10月28日深夜安値割れを回避して114円台での高値切り上げへ進めば既に押し目形成から一段高へ進む流れとなりやすい。

ただし、FOMCに対する反応次第ではもう一段安の調整を余儀なくされる可能性も残るところだ。10月28日深夜安値を割り込む場合は9月15日からの上昇幅に対する3分の1押しとなる112.82円や112.50円弱の水準などをいったん試してからでないと次の上昇へ進めないかもしれない。

【当面のポイント】

米FOMC前を小動きで推移し、FOMC結果発表から大きく動意付くというイメージだが、流れとしては10月20日高値からの右肩下がりの展開から抜け出せるかどうかが大事だ。FOMCを強気反応し、5日の米雇用統計が強気のブースターとなる場合はドル円の上昇もかなり勢い付くと思われるが、逆の場合は失望感が増してドル円の下落も厳しくなると思われる。

(1)当初、10月28日深夜安値113.24円を下値支持線、10月26日深夜高値114.30円を上値抵抗線とする。

(2)113円台後半で確りするうちは114.30円超えから10月20日午前高値114.69円試しへ向かい、FOMC等をきっかけに高値更新へ進めば115円台を目指す流れと考える。またその際は10月20日からの調整安を消化しての一段高入りとして、先行きは2016年12月天井118.65円を目指す可能性も出てくると考える。

(3)10月28日深夜安値を割り込む場合は10月20日高値からの調整安はまだ継続となり、9月15日以降の上昇に対する3分の1押し112.82円、112.50円、さらに112円台序盤を試す流れへ進みやすくなるとみる。(了)<31日11:10執筆>

【当面の主な予定】

11/1(月)

09:30 (豪) 10月 求人広告件数 前月比 (9月 -2.8%)

09:30 (豪) 9月 持家住宅ローン件数 前月比 (8月 1.5%)

10:45 (中) 10月 財新製造業PMI (9月 50.0、予想 50.1)

17:55 (独) 10月 製造業PMI改定値 (速報 58.2)

18:00 (欧) 10月 製造業PMI改定値 (速報 58.5)

18:30 (英) 10月 製造業PMI改定値 (速報 57.7)

23:00 (米) 10月 ISM製造業景況指数 (9月 61.1、予想 60.2)

23:00 (米) 9月 建設支出 前月比 (8月 0.0%、予想 0.5%)

23:45 (米) 10月 製造業PMI改定値 (速報 59.2)

25:00 (米) イエレン米財務長官、講演

11/2(火)

休場、メキシコ

米連邦公開市場委員会(FOMC)初日

06:45 (NZ) 9月 住宅建設許可件数 前月比 (8月 3.8%)

08:50 (日) 10月 マネタリーベース 前年同月比 (9月 11.7%)

08:50 (日) 日銀・金融政策決定会合議事要旨

12:30 (豪) 豪中銀 政策金利 (現行 0.10%、予想 0.10%)

12:30 (豪) 豪中銀 債券購入 (現行 週40億豪ドル)

14:50 (豪) デベル豪中銀副総裁、パネル討論会参加

11/3(水)

休場、日本

英中銀金融政策委員会(MPC)初日

06:45 (NZ) 7-9月期 就業者数 前期比 (4-6月 1.0%)

06:45 (NZ) 7-9月期 就業者数 前年同期比 (4-6月 1.7%)

06:45 (NZ) 7-9月期 失業率 (4-6月 4.0%)

09:30 (豪) 9月 住宅建設許可件数 前月比 (8月 6.8%)

10:45 (中) 10月 財新サービス業PMI (9月 53.4、予想 53.9)

16:00 (英) 10月 ネーションワイド住宅価格 前月比 (9月 0.1%、予想 0.3%)

17:55 (独) 10月 サービス業PMI改定値 (速報 52.4)

18:00 (欧) 10月 サービス業PMI改定値 (速報 54.7)

18:30 (英) 10月 サービス業PMI改定値 (速報 58.0)

19:00 (欧) 9月 失業率 (8月 7.5%)

21:15 (米) 10月 ADP非農業部門民間就業者数 前月比 (9月 56.8万人、予想 36.5万人)

23:00 (米) 10月 ISMサービス業景況指数 (9月 61.9、予想 61.8)

23:00 (米) 9月 製造業新規受注 前月比 (8月 1.2%、予想 -0.3%)

23:45 (米) 10月 サービス業PMI改定値 (9月 58.2)

23:30 (米) EIA週間石油在庫統計

27:00 (米) 米FOMC 政策金利 (現行 0.00-0.25%、予想 0.00-0.25%)

27:00 (米) 米FOMC 債券購入 (現状 月次1200億ドル、うち国債800億ドル、MBS400億ドル)

27:30 (米) パウエル米連銀(FRB)議長、定例記者会見

11/4(木)

休場、シンガポール

OPECプラス閣僚級会合

09:30 (豪) 9月 貿易収支 (8月 150.77億豪ドル)

16:00 (独) 9月 製造業新規受注 前月比 (8月 -7.7%)

16:00 (独) 9月 製造業新規受注 前年同月比 (8月 11.7%)

19:00 (欧) 9月 生産者物価指数 前月比 (8月 1.1%)

19:00 (欧) 9月 生産者物価指数 前年同月比 (8月 13.4%)

21:00 (英) 英中銀 政策金利 (現行 0.10%、予想 0.10%)

21:00 (英) 英中銀 債券購入 (現行 8950億ポンド うち国債8750億ポンド、社債200億ポンド)

21:30 (米) 9月 貿易収支 (8月 -733億ドル、予想 -729億ドル)

21:30 (米) 新規失業保険申請件数 (前週 28.1万件)

21:30 (米) 失業保険継続受給者数 (前週 224.3万人)

21:30 (米) 7-9月期 非農業部門労働生産性速報値 前期比 (4-6月 2.1%、予想 -1.3%)

21:30 (米) 7-9月期 単位労働コスト速報値 前期比年率 (4-6月 1.3%、予想 5.5%)

21:45 (欧) ラガルドECB総裁とシュナーベルECB専務理事、講演

25:50 (英) カンリフ英中銀副総裁、講演

11/5(金)

08:30 (日) 9月 全世帯消費支出 前年同月比 (8月 -3.0%)

09:30 (豪) 豪中銀、四半期金融政策報告

16:00 (独) 9月 鉱工業生産 前月比 (8月 -4.0%)

16:00 (独) 9月 鉱工業生産 前年同月比 (8月 1.7%)

19:00 (欧) 9月 小売売上高 前月比 (8月 0.3%)

19:00 (欧) 9月 小売売上高 前年同月比 (8月 0.0%)

21:15 (英) ラムスデン英中銀副総裁、ピル英中銀理事、講演

21:30 (米) 10月 非農業部門就業者数 前月比 (9月 19.4万人、予想 39.5万人)

21:30 (米) 10月 失業率 (9月 4.8%、予想 4.7%)

21:30 (米) 10月 平均時給 前月比 (9月 0.6%、予想 0.4%)

21:30 (米) 10月 平均時給 前年同月比 (9月 4.6%、予想 4.9%)

22:00 (米) テンレイロ英中銀委員、講演

28:00 (米) 9月 消費者信用残高 前月比 (8月 143.8億ドル、予想 162.0億ドル)

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2021.11.01

FOMCなど材料目白押し、レンジ脱却に要注意(週報11月第1週)

先週のドル/円相場はおおむねレンジ取引。ドル高の調整で上値は重いが下値も堅く、結局114円挟みの一進一退に終始している。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2021.10.30

来週の為替相場見通し:『FOMCと米雇用統計に注目。ドル高トレンド再開か』(10/30朝)

ドル円は10/20に記録した約4年ぶり高値114.71をトップに反落に転じると、今週後半にかけて、約2週間ぶり安値となる113.25まで下落しました。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。