�w�Ē����������ɂ݂Ȃ���̐_�o���ȓW�J���p�����x

�Z���T�̃h���~�A�Ċ��ACPI�A�Ē��������̏㏸�ɏT���ɂ���110.71�܂ŏ㏸

�Z���̌�̓p�E�G���c���c��،��̃n�g�h�I���e�ɏT�㔼��109.71�܂Ŕ���

�Z�T���͕ď������㍂���s��\�z������110.10���x���Ɏ��������ĉz�T

�Z���[���h���T��1.1881�܂ŏ㏸��A�Ē��������㏸��ECB�W�҂̃n�g�h������1.1772�܂ʼn���

�Z�T���ɂ����Ă̓p�E�G�������ɂ��Ē��������ቺ��1.1806�܂Ŏ��������ĉz�T

�Z�h���~���T�͍ޗ������㉺���������������o���ɂ͎��炸

�Z�e�N�j�J���Ȓn���������A�t�@���_�����^���Y���s��̔N���e�[�p�����O�ϑ��������A�㏸�ޗ�����

�Z�h���~�㏸�����C���V�i���I�Ƃ��ė\�z

�Z���T�̗\�z�����W�iUSDJPY�j�F109.50�[111.50�A�iEURUSD�j�F1.1700�|1.1900

���T�̃��r���[�i7/12�|7/16�j

���h���~���ꁄ

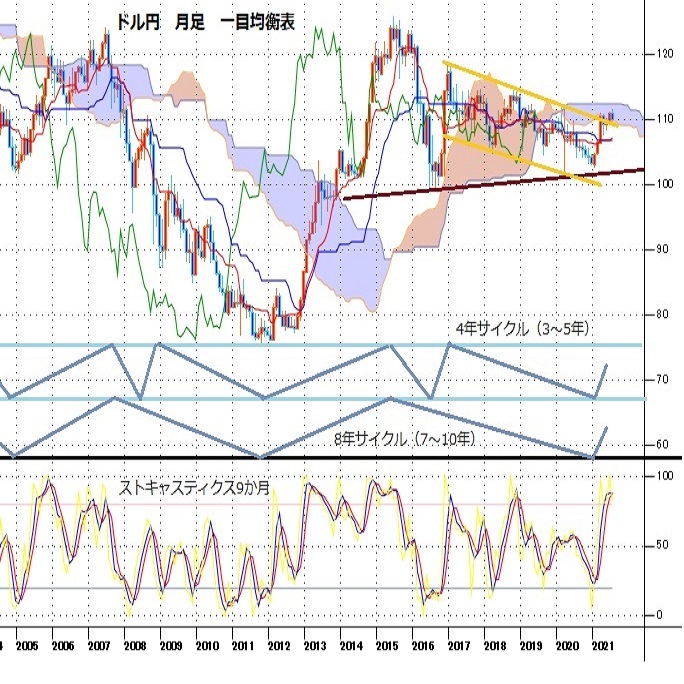

���T�̃h���~����iUSDJPY�j�́A�T��110.17�Ŋ��t������A�@�Ď�v�����w���̏㏸��w�i�Ƃ������X�N�I�D�̉~���舳�́i�Ď�v3�w���������Ďj��ō��l���X�V�j��A�A��6������ҕ����w���i����5.4%�A�\�z4.9%�A���O�N������j����сA�B���R�A�w���i����4.5%�A�\�z4.0%�A���O�N������j�̋}�㏸�A�C��L�A�B��w�i�Ƃ����ăe�[�p�����O�ϑ��̍ĔR�Ƃ���ɔ����Ē��������̋}�㏸�i��10�N�����͈ꎞ1.42���}�㏸�j�A�D��30�N���D�̕s���Ȍ��ʁA�E�T���t�����V�X�R�A��f�C���[���قɂ��^�J�h�I�Ȕ����i�e�[�p�����O�ɂ��ċc�_����͓̂K�B�N���Ȃ����͔N�������X�Ƀe�[�p�����O�̏������j�Ȃǂ��x���ޗ��ƂȂ�A�T���ɂ����āA�T�ԍ��l110.71�܂ŋ}�L���܂����B

�������A7/8�ɋL�^�������ߍ��l�Ɠ������i110.71�j�Ŏ�������ƁA�F�p�E�G��FRB�c���ɂ�锼���Ɉ�x�̋c��،��i���@���Z�T�[�r�X�ψ���j���n�g�h�I�ȓ��e�ƂȂ������Ɓi���O�Ɍ��\���ꂽ�،����e�ɃT�v���C�Y�������Ȃ��������A�p�E�G��FRB�c��������u�C���t���ɂ��Ă͈ꎞ�I�v�u�ʓI�ɘa�k���͂܂���v�u�i�C����������܂ŋ��͂Ȏx�������v���̐T�d�p�����m�F�j��A�G��L�F��w�i�Ƃ����đ����e�[�p�����O�ϑ��̌�ށA�H�Ē��������̋}�ቺ�i��10�N������1.42%����1.29%�}�ቺ�j���d�ƂȂ�A�T�㔼�ɂ����āA�T�Ԉ��l109.71�܂Ŕ������܂����B�����Ƃ��A����ꏄ��ɉ����a��ƁA�I���ڂ��ꂽ��6���������㍂���s��\�z�����������ƂȂǂ��x���ޗ��ƂȂ�A����110.10�ߕӂ܂Ŏ��������Ẳz�T�ƂȂ��Ă���܂��B

�����[���h�����ꁄ

���T�̃��[���h������iEURUSD�j�́A�T��1.1872�Ŋ��t������A���X�ɏT�ԍ��l1.1881�܂ŏ㏸���܂����B�������A��T�����j���i7/9�j�ɋL�^�������l1.1882���o�b�N�ɐL�єY�ނƁA�@�����敨���i�̉�����w�i�Ƃ������[���ł̃h���������͂�A�A�f�M���h�XECB�����قɂ��n�g�h�I�Ȕ����i�C���t�����ʂ��͏���������A�V�^�R���i�E�C���X�ψي��̊������L�����Ă��邽�߁AECB�͌i�C�x�����p�����Ȃ���Ȃ�Ȃ��j�A�B�ăC���t�����O�ĔR�����đ����e�[�p�����O�ϑ��̑䓪�i��6������ҕ����w�����s��\�z��啝�ɏ��錋�ʂƂȂ������ƂŕĒ��������㏸���h�����̗��ꂪ�ĊJ�j�A�C��30�N���D�̕s���Ȍ��ʁA�D�|���g�K������Z���e�m���قɂ��n�g�h�I�Ȕ����iECB�͌i�C�h����̉����ɂ��Ȃ�̒��ӂ��K�v�j�A�E���B���ɂ�����V�^�R���i�E�C���X�ψي��̊����g�匜�O�i���B�o�ς̐�s���s�������j���d�ƂȂ�A�T���ɂ����āA�T�Ԉ��l1.1772�܂ʼn������܂����i4/5�ȗ��A��3�����Ԃ���l���j�B

�����Ƃ��A����ꏄ��ɉ����a��ƁA�F�p�E�G��FRB�c���ɂ��n�g�h�ȋc��،������đ����e�[�p�����O�ϑ��̌�ނ�A�G��L�F��w�i�Ƃ����Ē��������̋}�ቺ�i��10�N�����͋c��،��O�ɋL�^����1.42%����1.29���}�ቺ�j���x���ޗ��ƂȂ�A����1.1806�O��܂Ŏ��������Ẳz�T�ƂȂ��Ă���܂��B

���T�̌��ʂ��i7/19�|7/23�j

���h���~���ꁄ

���T�̃h���~�͏㉺���������������o���ɂ͎���܂���ł����i��6������ҕ����w�����p�E�G��FRB�c���̋c��،�����6���������㍂�Ƃ����d�v�C�x���g�E�B�[�N�������ɂ��W��炸�A���Ǎ��l�ƈ��l�̍���1�~�ɗ��܂�Ⴆ�Ȃ��W�J�j�B�A���A�e�N�j�J���I�Ɍ���ƁA�_�E���T�C�h�ɋ��͂ȃT�|�[�g�Ƃ��Ĉӎ�������ڋύt�\�_�����90���ړ����ϐ����T���Ă��鑼�A���������V�O�i������������p�[�t�F�N�g�I�[�_�[��A�_�E���_�̏㏸�g�����h���p�����Ă���A�S�̓I�Ɍ���A�n�����͋����Ɣ��f�ł��܂��i�h�����E�~���g�����h�͌p�����B�]�������h������ޗ����o�Ă��Ȃ�����A���l�]�n�͌���I�j�B

�t�@���_�����^���Y�I�Ɍ��Ă��A�@�������đ����e�[�p�����O�ϑ��i���T�̋c��،��Ńp���G��FRB�c���͐T�d�ȃX�^���X���������܂������A���T���\���ꂽ�C���t���w�W��CPI�APPI���ɗ͋����L�т��L�^���Ă��鑼�A�ĐV�K���ƕی��\�������A�ď������㍂���ɗǍD�Ȍ��ʂƂȂ������Ƃ���A�s��Q���҂̊Ԃł͕ĔN���e�[�p�����O�ϑ��͍������B�p�E�G�����������ċ��Z���ǎ҂�����^�J�h�I�Ȕ��������������j��A�A���Y���������v�̃h���������X�N�i�ăe�[�p�����O�ϑ����ߏ藬��������t�������Y���������v�̃h�������j�A�B�Čo�ς̉��ҁi�i�C���ٗp���P���C���t�����i�j�ȂǁA�h���~����̏㏸��z�N������ޗ�����������܂��B

�ȏ�܂��A�����ł͈��������A�h���~����̏㏸�����C���V�i���I�Ƃ��ė\�z�������܂��i���ۂ̌o�σf�[�^�ƃp�E�G��FRB�c���̃X�^���X�ɕs�������������邽�߁A�s�ꂪ�Ñ�����Ɉڍs���鋰�ꂠ�聨�ꏄ��̃h�������ĊJ�ɗv�x���j�B���T�́A7/20�ɗ\�肳��Ă����6���Z��H������A7/22�̕ĐV�K���ƕی��\�������A��6�����ÏZ��̔������Ȃǂɒ��ڂ��W�܂�܂��B�ǍD�Ȍ��ʂ��������A�đ����e�[�p�����O�ϑ��ĔR���Ē��������㏸���ăh�����̌o�H�ŁA�Ăуh���~���ꂪ�S���I�ߖ�111.00�Ɍ����ď㏸����V�i���I���z�肳��邱�Ƃ���A�A�b�v�T�C�h���X�N�ɒ��ӂ��K�v�ł��傤�B���A�{���i7/17�j���u���b�N�A�E�g���Ԃɓ˓��������Ƃ���A���T�͕ē��ǎҔ������\�肳��Ă���܂���i�ē��ǎ҂ɂ�錡���������Â炭�Ȃ邽�߁A�Ñ�����Ɉڂ�₷���A�Ē����������ɂ݂Ȃ���̐_�o���ȓW�J���\�z�����j�B

���T�̗\�z�����W�iUSDJPY�j�F109.50�[111.50

�����[���h�����ꁄ

���T�̃��[���h������͏T���ɂ����Ēl������A�ꎞ��3�����Ԃ���l�ƂȂ�1.1772�܂ʼn������܂����B��������V�O�i�������������ڋύt�\�E�O���t�]�ɉ����āA�ړ����ϐ��̃p�[�t�F�N�g�I�[�_�[�i90������200������7/5�Ƀf�b�h�N���X�j����������ȂǁA�e�N�j�J���I�Ɍ��āA�n�����̎コ����ەt����`���[�g�`��ƂȂ��Ă���܂��B�ڐ��3/31�ɋL�^�����N�������l1.1703�������V�i���I���z�肳��܂��B�t�@���_�����^���Y�I�Ɍ��Ă��A�@���ċ��Z����i����w�i�Ƃ������[������E�h���������́i�N���e�[�p�����O�J�n���ӎ������č��ƁA�T�d�p���𑱂���ECB�Ƃ̋��Z����i���B���T���\���ꂽ���B���ǎҔ����͌����݃n�g�h�I�ȃX�^���X�j��A�A���B���ɂ�����V�^�R���i�E�C���X�̊����Ċg�僊�X�N�A�B��L�A��w�i�Ƃ������B�o�ς̐�s���s�������ȂǁA���[���h������̉������ӎ�������ޗ��������c���Ă���܂��B

�ȏ�܂��A�����ł͈��������A���[���h������̉��������C���V�i���I�Ƃ��ė\�z�������܂��B���A���T��7/22�ɗ\�肳��Ă���ECB������ƁA7/23�̃��[����7��PMI����l�ɒ��ڂ��W�܂�܂��B�O�҂ɂ��ẮA��T���\���ꂽ�헪�I�������Ŏ����ꂽ�ʂ�A�u�t�H���[�h�K�C�_���X���ǂ̂悤�Ȍ`�ōĒ�`�����̂��i���j�v�u���N3���������Ƃ���p���f�~�b�N�ً}�w���v���O�����iPEPP�j�̏I�������ɂ��Ă̋c�_���ǂ̒��x�i��ł���̂��v�ɊS���W�܂��Ă���܂��B

���Ƀn�g�h�I�Ɏ~�߂���ꍇ�ɂ́A���[�����肪��i�Ƌ��܂�\�������蒍�ӂ��K�v�ł��傤�i��ECB�̓t�H���[�h�K�C�_���X�̕ύX�������Ĉӌ����Η����Ă���Ƃ̈ꕔ����j�B��҂ɂ��Ă��A�V�^�R���i�E�C���X�̊����Ċg�匜�O��w�i�ɃZ���`�����g�̈������x������钆�A���w�W�i���[������PMI����l�j�����U��錋�ʂƂȂ�A���B�o�ς̐�s���s��������w�i�Ƀ��[���h���ɋ������������͂���������\��������A�_�E���T�C�h���X�N�Ɉ����������ӂ��K�v�ł��傤�B

���T�̗\�z�����W�iEURUSD�j�F1.1700�|1.1900

���F�|�C���g�v��͕ҏW��

�h���~����

�I�[�_�[/�|�W�V������

- �L�[���[�h�F

�֘A�L��

-

�ăh���iUSD�j�̋L��

Edited by:�Ɨt �I��

2024.11.23

���T�̈ב֑��ꌩ�ʂ��w�g�����v�g���[�h�Ɖ~�L�����[�̑g�ݍ��킹���h���~�����x���x�i11/23���j

�h���~�́A���T�O���ɂ����āA�ꎞ153.28�܂ŋ}�������ʂ������܂������A�T���ɂ����Ă͈�]154�~��㔼�ւƎ������������ƂȂ�܂����B

-

�ăh���iUSD�j�̋L��

Edited by:�c�� ���V

2024.11.22

�����s��̃h����154�~��㔼�Ő��ځA����ɂ��lj����グ�ϑ����~���̃u���[�L���Ɂi24/11/22�j

�������ԁi���{����8������15���j�̃h���E�~�́A���{���̂�������Ƃ������ڂ��ޗ��ɂ��荂�̓W�J�ƂȂ�154�~��㔼�Ő��ڂ����B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2024.11.22

�h���~�@�l�������̂��̂͌��������A���ʃ����W�����i11/22�[�j

�����s��̓h�����������B��⌃���߂̗����������ǂ�Ȃ��A�ŏI�I�Ƀh���͍��l�����B

-

�ăh���iUSD�j�̋L��

Edited by:�㑺 �a�O

2021.07.19

�h���~���ʂ��@�T���͊���قړ����A�Ē�������茩�Ȃ���̓W�J�����i�T��7����3�T�j

�h���~�͑O�T����110.14�~�ŏI���A7��12������110.09�~�ŊJ�n���ďT����110.08�~�ŏI�����Ă���A�T���͏㉺�Ƀq�Q��t���Ăقڊ���������������B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2021.07.16

�T�ԃ����W�͖�1�~�A�������������Z��(7/16�[)

16���̓����s��̓h��������������B�O�����荞��ł���110�~����ꎞ����ǖʂ�����ꂽ����l�͏d���A�����Ȃ������B

-

�݂�Ȃ�FX �g���C�_�[�Y�،�

�݂�Ȃ�FX�̓X���b�v���X�v���b�h���������I�����J�݂Ƃ�����ōő�1,010,000�~�L���b�V���o�b�N�L�����y�[�����I

�����1,000�ʉ݂���OK�A�萔���������IeKYC�ōŒZ1���Ԍ�Ɏ���\

- �uFX���j�Ձv �����p��̒���

- �f�ڂ��Ă�����̐��m���ɂ��Ă͖��S�������Ă���܂����A���̓��e��ۏ�����̂ł͂���܂���B

- �f�ڂ��Ă��鏤�i��T�[�r�X���̏��́A�e���Ǝ҂���������܂��͊e���Ǝ҂̃E�F�u�T�C�g���ɂČ��J����Ă�����莞�_�̏������Ƃɍ쐬�������̂ł��B

- ���T�C�g��FX�Ɋւ�����̒�ړI�Ƃ��Ă��܂��B���T�C�g�́A����̋��Z���i�̔������̊��U��ړI�Ƃ������̂ł͂���܂���B

- FX�Ɋւ����������J�݁A����̎��s���тɎ�������̏ڍׂɂ��Ă̂��⍇���y�т��m�F�́A���p�҂����g���eFX�戵���Ǝ҂ɑ����ڍs���Ă����������̂Ƃ��܂��B�܂��A�����̍ŏI���f�́A���p�҂����g���s���Ă����������̂Ƃ��܂��B

- ���Ђ�FX����Ɋւ����瓖���҂܂��͑㗝�l�ƂȂ���̂ł͂Ȃ��A���p�ҋy�ъeFX�戵���Ǝ҂̂�����ɑ��Ă��A�_������̑㗝�A�}��A���������s���܂���B���������āA���p�҂ƊeFX�戵���Ǝ҂Ƃ̌_��̐��ہA���e�܂��͗��s���Ɋւ��A���Ђ͈�ؐӔC��Ȃ����̂Ƃ��AFX����ɔ����g���u�����̗��p�ҁE�eFX�戵���ƎҊԂ̕����ɂ��Ă͗������ҊԂʼn���������̂Ƃ��܂��B

- ���Ђ́A���T�C�g�ɂ����Ē�����̓��e�̐��m���E�Ó����E�K�@���E�ړI�K�������̑��̂����鎖���ɂ��ĕۏ����A���p�҂������̏��Ɋ֘A�����Q�������ꍇ�ɂ���̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g�ɂ����Ē�����̑S���܂��͈ꕔ�́A���p�҂ɑ��ė\���Ȃ��A�ύX�A���f�A�܂��͒�~�����ꍇ������܂��B

- ���T�C�g�ɂ́A���ЁE���̋@�ւ̃T�C�g�ւ̃����N���ݒu�����ꍇ������܂����A���Ђ͂���烊���N��T�C�g�̓��e�ɂ��Ĉ�؊֒m�����A����̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g��̃R���e���c�Ɋւ��钘�쌠�́A���Ђ������͓��Y�R���e���c��n�삵������҂܂��͒��쌠�҂ɋA�����Ă��܂��B

- ���Ђ́A���Ђ̎��O�̋����Ȃ��A���T�C�g��̃R���e���c�̑S���܂��͈ꕔ���A�����A���ρA�]�ړ��ɂ�藘�p���邱�Ƃ��ւ��܂��B

- ���T�C�g�̂����p�ɓ������Ă͏�L���ӎ��������������������ق��AFX���j���p�K���ɂ����ӂ������������̂Ƃ��܂��B