�w�ăC���t�����O�ĔR�ŋ��Z�s��͕s���艻�x

�Z���T�̃h���~�O�T�̕Čٗp���v�̒ᒲ�̗]�g�ŏT�O����108.35�܂ʼn���

�Z���̌��CPI�̗\�z�O�̏㏸�Ƀe�[�p�����O�ϑ��ĔR�A���l109.79�܂ŏ㏸��109.40�ʼnz�T

�Z���[���h���Ǝw�W���P����1.2182�܂ŏ㏸��A�ăC���t�����O�ɂ��ċ����㏸��1.2050�܂ŋ}��

�Z���̌�͏T���̕Ďw�W�s�Ⴆ�Ńh�����芈����1.2140�܂Ŏ��������ĉz�T

�Z�h���~�e�N�j�J���̒n���������A�ڐ�ߖڂ�110.00��ڎw���W�J

�Z�t�@���_�����^���Y���e�[�p�����O�ϑ��Ăы��܂�h���~�㏸�ޗ�������

�Z�h���~�㏸�����C���V�i���I�A����FOMC�Ɍ����Ẵq���g��T���T��

�Z���T�̗\�z�����W�iUSDJPY�j�F108.25�[110.75�A�iEURUSD�j�F1.2000�|1.2250

���T�̃��r���[�i5/10�|5/14�j

���h���~���ꁄ

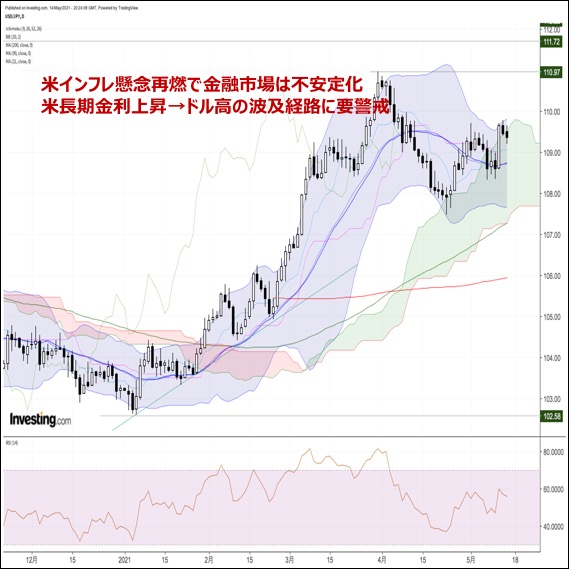

���T�̃h���~����iUSDJPY�j�́A�T��108.67�Ŋ��t������A�@�O�T�����j���ɔ��\���ꂽ�ᒲ�ȕČٗp���v��w�i�Ƃ����đ����e�[�p�����O�ϑ��̌�ށi�h�����舳�́j��A�A�Ċ��҃C���t�����̋}�㏸�i�ăh���̗\�z���������ቺ�j�A�B��L�A��w�i�Ƃ������Z�s��̕s���艻�i���o���ϊ������ꎞ��980�~���ƍ��N2�Ԗڂ̉��������L�^�����X�N����̉~�������́j���d�ƂȂ�A��5/11�ɂ����āA�T�Ԉ��l108.35�܂ʼn������܂����B�������A�O�T�����j���ɋL�^�������l108.35�Ɠ������i�ʼn����~�܂�ƁA�C��4������ҕ����w���i����4.2%�A�\�z3.6%�A���O�N������j�̗\�z�O�̋}�㏸�i2008�N9���ȗ��A��12�N8�����Ԃ荂�����j��A�D��L�C��w�i�Ƃ����đ����e�[�p�����O�ϑ��̍ĔR�i�ăC���t�����O�䓪���đ����e�[�p�����O�ϑ��ĔR����10�N�����}�㏸�����E�I�ȃ��X�N�A�Z�b�g�}�������Y���������v�̃h�������ĔR�j���x���ޗ��ƂȂ�A�T�㔼�i5/13�A�W�A���ԁj�ɂ����āA�T�ԍ��l109.79�i4/9�ȗ��A��1�����Ԃ荂�l���j�܂ŏ㏸���܂����B�T���ɂ����ď�������������l�͌����A����109.40�ߕӂł̉z�T�ƂȂ��Ă���܂��B

�����[���h�����ꁄ

���T�̃��[���h������iEURUSD�j�́A�T��1.2161�Ŋ��t������A�@�V���p�[���ƕی����ɂ��u�ăW�����\���E�G���h�E�W�����\�����̐V�^�R���i���N�`���̑S���l�ւ̐ڎ��F�߂�v�Ƃ̔�����A�A�h�C�c5��ZEW�i���������i����84.4�A�\�z72.0�j�̗͋������ʁA�B�I�����_����N�m�b�g���قɂ��u���ʂ��͂��Ȃ薾�邢�v�u�p���f�~�b�N�ً}�w���v���O�����I���������Ȏx���𑱂���v�Ƃ̔������x���ޗ��ƂȂ�A��5/11�ɂ����āA�T�ԍ��l1.2182�i��2�������Ԃ荂�l���j�܂ŏ㏸���܂����B�������A2/26�ɋL�^�������ߍ��l1.2185���o�b�N�ɐL�єY�ނƁA�C�h�C�c�̘A���^�}�u�L���X�g�����哯���iCDU�j�v�Ɓu�L���X�g���Љ���iCSU�j�v�̎x�������ߋ��Œᐅ���ɗ��������Ƃ�A�D���[����3���z�H�Ɛ��Y�i����10.9%�A�\�z11.6%�A���O�N������j�̍Ⴆ�Ȃ����ʁA�E�ăC���t�����O�䓪��w�i�Ƃ����đ����e�[�p�����O�ϑ��̍ĔR�i�Ē��������㏸���h�����j�A�F��L�E��w�i�Ƃ������Y���������v�̃h���������́i�ߏ藬��������t�����X�N�j���d�ƂȂ�A�T�㔼�i5/13�j�ɂ����āA�T�Ԉ��l1.2050�܂ŋ}�����܂����B

�����Ƃ��A�G�T���ɔ��\���ꂽ�Čo�ώw�W�i��4���������㍂���4���~�V�K�������ҐM�����w���j���s��\�z�������ƁA�Ύ�v�ʉ݂Ńh������̗��ꂪ���������A����1.2140�ߕӂ܂Ŏ��������Ẳz�T�ƂȂ��Ă���܂��B

���T�̌��ʂ��i5/17�|5/21�j

���h���~���ꁄ

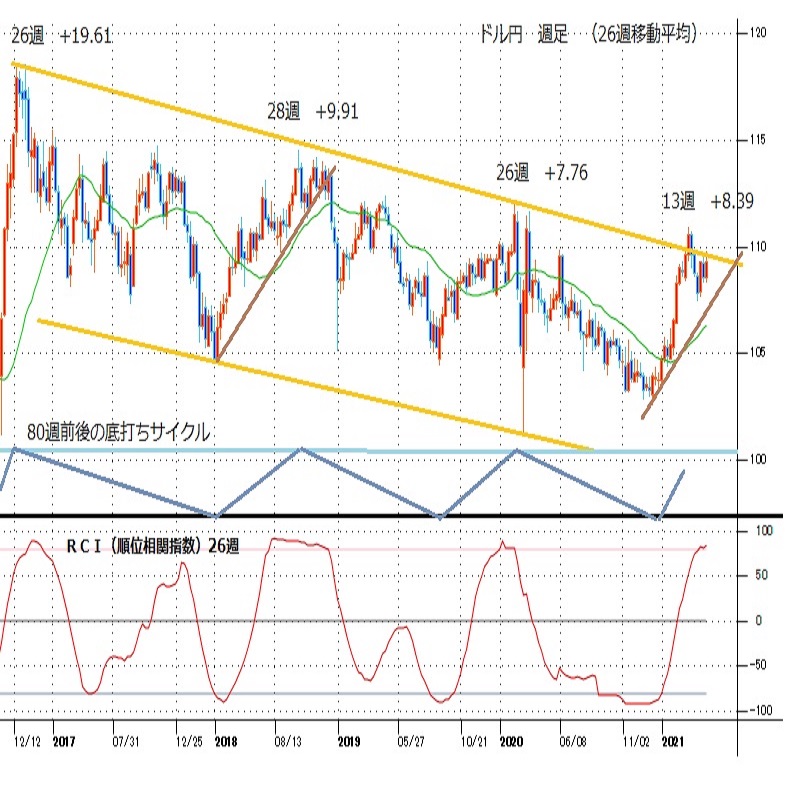

�h���~��4/23�ɋL�^�������l107.47���{�g���ɔ����ɓ]����ƁA���T�㔼�i5/13�j�ɂ����āA��1�����Ԃ荂�l�ƂȂ�109.79�i4/9�ȗ��̍��l�j�܂ŏ㏸���܂����B���̊ԁA��ڋύt�\�]���������A�{�����W���[�~�b�h�o���h���㔲���������A3/31���l110.97��5/3���l109.71�������W�X�^���X�̓˔j�ɂ���������ȂǁA�e�N�j�J���I�Ɍ��āA�n�����̋�������ەt����`���[�g�`��ƂȂ����܂��i�ڐ�͐S���I�ߖ�110.00��˔j�ł��邩�ۂ��ɒ��ځB���������㔲������A3/31���l110.97�������V�i���I���z��j�B

�t�@���_�����^���Y�I�Ɍ��Ă��A�@�ăC���t�����O�̑䓪�i���T���\���ꂽ��4������ҕ����w���A��4�����Y�ҕ����w���͋��Ɏs��\�z��啝�ɏ��錋�ʁj��A�A�đ����e�[�p�����O�ϑ���D�荞�ޓ����i6��FOMC�ɂ�����h�b�g�`���[�g��A8���W���N�\���z�[���Ńe�[�p�����O�錾���s�Ȃ���Ƃ̌������������B�Ē��������㏸���h�����̔g�y�o�H�j�A�B��L�@�A��w�i�Ƃ������Z�s��̕s���艻�i�ߏ藬��������̋t�����X�N�����Y���������v�̃h�������j�ȂǁA�h���~����̏㏸���ӎ�������ޗ�����������܂��B

�ȏ�܂��A�����ł͈��������A�h���~����̏㏸�����C���V�i���I�Ƃ��ė\�z�������܂��i���X�N����ǖʂɂ����ẮA�h�������Ɖ~�������j������ԂƂȂ�₷�����A�ڐ�͓��Ė��ڋ������̊ϓ_�ŕăh���ɌR�z���オ��Ɨ\�z�B�A���A���Z�s��̕s���艻���g���K�[�Ƃ������Y���������v�̃h�������́A�N���X�~�̉����Ɍq����₷���A�ꏄ��̓h���~�̏�l���d������v���ɂ��Ȃ蓾��_�ɒ��ӂ��K�v�j�B���A���T��5/17�̕�5���j���[���[�N�A��i�����w����A5/18�̕�4���Z��H�����A5/20�̕�5���t�B���f���t�B�A�A��i���w���A5/21�̕�4�����ÏZ��̔������ɒ��ڂ��W�܂鑼�A5/17�̃N�����_FRB���c���u���A5/19�̃_���X�A��J�v�������ٍu���A�Z���g���C�X�A��u���[�h���ٓ��_��A5/20�̃A�g�����^�A��{�X�e�B�b�N���ٍu���Ȃǂ̗v�l�����������\�肳�ꂨ��A����FOMC�Ɍ����Ẵq���g�i�h�b�g�`���[�g�̒����l�̏���C���̗L���j��T���ŏd�v��1�T�ԂƂȂ肻���ł��B

���T�̗\�z�����W�iUSDJPY�j�F108.25�[110.75

�����[���h�����ꁄ

���[���h�������3/31�ɋL�^�������l1.1703���{�g���ɔ����ɓ]����ƁA���T�O���i5/11�j�ɂ����āA��2�������Ԃ荂�l�ƂȂ�1.2182�܂ŏ㏸���܂����B���̊ԁA��v�`���[�g�|�C���g�i��ڋύt�\�����]�����A200���ړ����ϐ���90���ړ����ϐ��Ȃǁj�������ݏ㔲���������A���������V�O�i������������O���D�]����������ȂǁA�e�N�j�J���I�Ɍ��āA�n�����̋�������ەt����`���[�g�`��ƂȂ��Ă���܂��i�S���I�ߖ�1.2000���㑤�ł̒l�������ێ��j�B

�A���A�t�@���_�����^���Y�I�Ɍ���ƁA�@���B�o�ς̉��ҁi�V�^�R���i�E�C���X�̗}�����ҁ����b�N�_�E���̉����ϑ��j��A�AECB�ɂ�鑁���e�[�p�����O�ϑ��Ƃ��������[�������ޗ������������A�B�đ����e�[�p�����O�ϑ��̍ĔR��w�i�Ƃ������Z�s��̕s���艻���X�N�i�Ē��������㏸�����X�N����̃h�����������[���h���E���[���~�����j��A�C���K���hECB���قɂ�郆�[���������p���i5/14�ɔ��\���ꂽECB������c���v�|�ł��u�בփ��[�g�̂���Ȃ�㏸�̓C���t�����ʂ��Ɉ��e����^����\��������v�Ƃ̌��������j�A�D�h�C�c�����鐭�Ǖs�������ȂǁA���[���h���̏㏸��}������ޗ�����������܂��B

�ȏ�܂��A�����ł́A���[���h�����ꂪ�L�єY�ޓW�J�𗈏T�̃��C���V�i���I�Ƃ��ė\�z�������܂��B�i���A���T��5/21�ɗ\�肳��Ă��郆�[����5��������PMI����l�A���T�[�r�X��PMI����l�A������ҐM�����w������l�ɒ��ڂ��W�܂鑼�A5/18�̃t�����X����r�������h�K���[���ٍu���A5/20�̃��[��ECB�ꖱ�����u���A���K���hECB���ٍu���Ȃǂ̗v�l�����ɂ����ځB���{���e�B���e�B�����܂�\������j�B

���T�̗\�z�����W�iEURUSD�j�F1.2000�|1.2250

���F�|�C���g�v��͕ҏW��

�h���~����

�I�[�_�[/�|�W�V������

- �L�[���[�h�F

�֘A�L��

-

�ăh���iUSD�j�̋L��

Edited by:�Ɨt �I��

2024.04.27

���T�̈ב֑��ꌩ�ʂ��F�w�h���~��157�~��㔼�ւƋ}�㏸�B���T�͕�FOMC�����C���C�x���g�x�i4/27���j

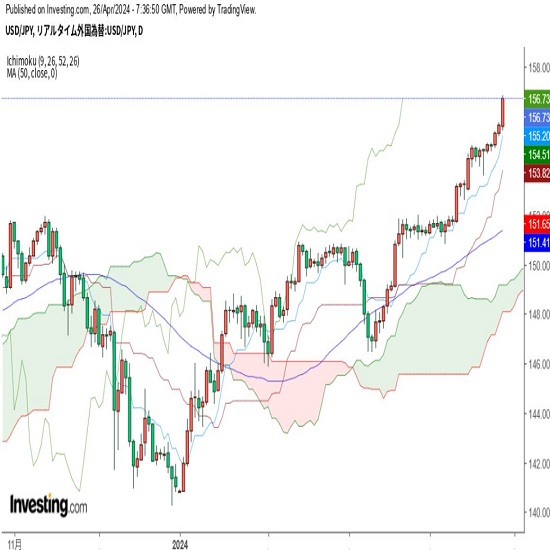

�h���~�iUSDJPY�j�͍�N12/28�ɋL�^�������l140.25���{�g���ɐ�Ԃ��ƁA���T���ɂ����āA��34�N�Ԃ荂�l�ƂȂ�157.79�i1990�N5���ȗ��̍��l���j�܂ŋ}�L���܂����B

-

�ăh���iUSD�j�̋L��

Edited by:�c�� ���V

2024.04.26

�����s��̃h����156�~��悹�A�C�O���Ԃł�157�~��悹�������W�J��(24/4/26)

�������ԁi���{����8������15���j�̃h���E�~�́A�����̌��ʂ��A�z����Łu�^�J�h�v�ȓ��e���m�F�ł��Ȃ��������Ƃʼn~�����������A156�~��ɓ˓������B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2024.04.26

�h���~�@�����o�ĉ~�������A����Ñ�����̗l��(4/26�[)

�����s��̓h�������L��156�~��B�������A�s��ŊS���W�߂Ă���~��������͈ˑR�Ƃ��Ċϑ�����Ă��Ȃ��B

-

�ăh���iUSD�j�̋L��

Edited by:�㑺 �a�O

2021.05.17

�h���~���ʂ��@���l�X�V��̏グ�a��A����łߊ��i�T��5����3�T�j

�h���~����i�����Ă䂭���߂ɂ́A�Ē�������肪��i�Ə㏸���邱�ƁA���邢�͉~�̓ƕ������K�v���B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2021.05.14

�h���̏�l�g���C�A�܂�����u�_�}�V�v�ɏI��邩(5/14�[)

14���̓����s��́A�Ăсu�s���ė����v�B������l�A�ꎞ�h���������D���ƂȂ���������A���ǃh���͏��������Ă���B

-

�݂�Ȃ�FX �g���C�_�[�Y�،�

�݂�Ȃ�FX�̓X���b�v���X�v���b�h���������I�����J�݂Ƃ�����ōő�1,010,000�~�L���b�V���o�b�N�L�����y�[�����I

�����1,000�ʉ݂���OK�A�萔���������IeKYC�ōŒZ1���Ԍ�Ɏ���\

- �uFX���j�Ձv �����p��̒���

- ���T�C�g��FX�Ɋւ�����̒�ړI�Ƃ��Ă��܂��B���T�C�g�́A����̋��Z���i�̔������̊��U��ړI�Ƃ������̂ł͂���܂���B

- FX�Ɋւ����������J�݁A����̎��s���тɎ�������̏ڍׂɂ��Ă̂��⍇���y�т��m�F�́A���p�҂����g���eFX�戵���Ǝ҂ɑ����ڍs���Ă����������̂Ƃ��܂��B�܂��A�����̍ŏI���f�́A���p�҂����g���s���Ă����������̂Ƃ��܂��B

- ���Ђ�FX����Ɋւ����瓖���҂܂��͑㗝�l�ƂȂ���̂ł͂Ȃ��A���p�ҋy�ъeFX�戵���Ǝ҂̂�����ɑ��Ă��A�_������̑㗝�A�}��A���������s���܂���B���������āA���p�҂ƊeFX�戵���Ǝ҂Ƃ̌_��̐��ہA���e�܂��͗��s���Ɋւ��A���Ђ͈�ؐӔC��Ȃ����̂Ƃ��AFX����ɔ����g���u�����̗��p�ҁE�eFX�戵���ƎҊԂ̕����ɂ��Ă͗������ҊԂʼn���������̂Ƃ��܂��B

- ���Ђ́A���T�C�g�ɂ����Ē�����̓��e�̐��m���E�Ó����E�K�@���E�ړI�K�������̑��̂����鎖���ɂ��ĕۏ����A���p�҂������̏��Ɋ֘A�����Q�������ꍇ�ɂ���̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g�ɂ����Ē�����̑S���܂��͈ꕔ�́A���p�҂ɑ��ė\���Ȃ��A�ύX�A���f�A�܂��͒�~�����ꍇ������܂��B

- ���T�C�g�ɂ́A���ЁE���̋@�ւ̃T�C�g�ւ̃����N���ݒu�����ꍇ������܂����A���Ђ͂���烊���N��T�C�g�̓��e�ɂ��Ĉ�؊֒m�����A����̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g��̃R���e���c�Ɋւ��钘�쌠�́A���Ђ������͓��Y�R���e���c��n�삵������҂܂��͒��쌠�҂ɋA�����Ă��܂��B

- ���Ђ́A���Ђ̎��O�̋����Ȃ��A���T�C�g��̃R���e���c�̑S���܂��͈ꕔ���A�����A���ρA�]�ړ��ɂ�藘�p���邱�Ƃ��ւ��܂��B

- ���T�C�g�̂����p�ɓ������Ă͏�L���ӎ��������������������ق��AFX���j���p�K���ɂ����ӂ������������̂Ƃ��܂��B