ドル円見通し 高値更新後の上げ渋り、足場固め期

〇先週のドル円前週の雇用統計不冴えの108.32までの下げからCPI上昇による全面高に109.78まで上昇

〇週末にかけては米小売売上高の不冴えで109.18に反落して越週

〇米長期金利は再び上昇、10年債利回りは傾向3/30のピーク1.77%に迫る動き、上昇トレンド再開か

〇80週サイクルでの上昇トレンドは継続中の可能性、3/31高値110.96を上抜けば、上値目途切り上がる

〇ドル円上昇のためには米債利回りの一段の上昇、五輪、感染抑制失敗による円独歩安のどちらかが必要

〇109円割れから108.50方向へ値を下げる場合、5/7安値108.32試し、割れた場合は107.46試すか

〇5/13高値109.78超えからは110円、111円台を目指す流れに

【概況】

ドル円は5月3日に109.69円へ上昇して4月23日夜安値107.46円以降の高値を更新した後は5月7日の米雇用統計前までは109円割れを買い戻されつつ109.50円に届かない範囲の持ち合いで推移していたが、米雇用統計がさえない内容だったことで米連銀のテーパリング(利上げ前の量的緩和縮小開始)議論は先送りされるとしてドル全面安となり108.32円まで下落した。5月11日夜にも108.34円まで下げたものの底割れを回避し、12日夜の米消費者物価上昇率発表前までは108.50円割れを買い戻されつつ109円前後で戻り売りにつかまる展開で、前週から一段下がった状況での持ち合いとなっていた。

5月12日の4月米消費者物価上昇率は予想を大幅に超える上ブレとなり、5月7日の米雇用統計後の反応とは真逆にテーパリングの前倒し懸念が強まったとしてドル全面高、ドル円は13日午前には109.78円へ上昇して5月3日高値をわずかに上抜いた。しかし、この流れは勢い付かず、13日の米生産者物価上昇率が消費者物価上昇率と同様に上ブレしたものの市場の反応は限定的なものに留まり、14日は米小売売上高がさえなかったことでドル安が継続してドル円も109.18円まで下げて終えた。

【米10年債利回りは4連騰後に2日続落、トレンドは再上昇基調か】

5月13日に5月3日高値を超えたとはいえ、わずかな高値更新だったことでダブルトップ形成に終わる可能性もあるところだが、その後の下落はユーロドル等の反騰と比較すると緩やかなものであり、当面の買い材料出尽くしによるダブルトップ形成から下落に転じたというほどではなかった。米10年債利回りは5月13日に1.70%まで再上昇してから14日夜には1.62%台まで低下してドル安要因となったことがドル円には重石ではあったが、5月7日の米雇用統計発表直後に1.50%を割り込んだところから反騰して3月30日のピークである1.77%に迫ったことは米長期債利回り再上昇感を強めるものとしてドル円を高止まりさせている。ユーロ等の上昇が相対的に勢い付いたのは米長期債利回りが14日夜へ低下するとともにNYダウが2連騰で世界連鎖株安にブレーキを掛けたことによるリスクオン的な投機通貨買いが押し上げたためと思われる。

米10年債利回りが5月7日から12日まで4連騰し、13日と14日は続落したが、これを小調整として5月7日からの上昇基調を継続するならドル円ももう一段高へ進みやすくなり、1.60%を割り込んで続落するようだともう一度108円台序盤で足場固めを強いられる可能性もあるところだ。

コロナショック対策としての利下げ及び量的金融緩和の拡大について、カナダ中銀は量的緩和規模の縮小を表明、英中銀は量的緩和の目標規模は据え置いたものの週次の買い付けを減少させた。景気回復に伴い利上げへ進むのはまだ相当先としても物価上昇の上ブレを見て量的緩和縮小によりインフレにブレーキを掛ける動きが出てきている。米連銀もインフレ目標の2%を継続的に超えないうちは景気回復時の需給ギャップによる一時的な物価上昇に過ぎないという姿勢を継続しているが、4月の米消費者物価が前年比で4.2%、コア指数でも3.0%へ上昇し、先行する生産者物価は全体で前年比6.2%、コア指数でも4.1%へと上ブレしたことは一時的現象と言い切れなくなる可能性もあるところだ。市場が徐々にテーパリングへの意識を強め、今後も続く米国債の大量発行を踏まえれば、いったん頭打ちとなった米長期債利回りが再上昇に入る、ないしはすでに入っている可能性もあるところであり、ドル円も目先の米経済指標で下ブレしたとしてもそこを足場固めとして一段高を伺う状況に進むのではないかと思われる。

【1月6日底以降の1直線での下値支持線】

ドル円は3月31日高値から4月23日安値へ反落したが、年初からの上昇幅8.39円に対して3.50円の下落幅であり、3分の1押しとなる108.16円を割り込んだが半値押しの106.76円には至らなかった。

4月23日安値は1月6日、1月21日、2月10日、2月23日の安値をほぼ1直線で結ぶ下値支持線にちょうど到達したところで下げ止まった。5月3日高値からの反落においても5月7日及び5月11日の108.30円台の安値もこの支持線にちょうど支えられて、5月13日にはわずかながら5月3日高値を上抜いている。このため、右肩上がりの下値支持線に確り支えられて4月23日安値を押し目底として新たな上昇期に入ってきている可能性が考えられる。もちろん、この下値支持線に対する余裕が乏しいことを踏まえれば、支持線割れから4月23日安値試しへ向かい、底割れからは3月31日高値を起点とした下落が二段下げに発展するケースもあり得るだろうが、5月7日安値を割り込まないうちは上向きとみて5月13日高値を超えるところからは3月31日高値試し、さらに高値更新へ向かう流れと考えたい。

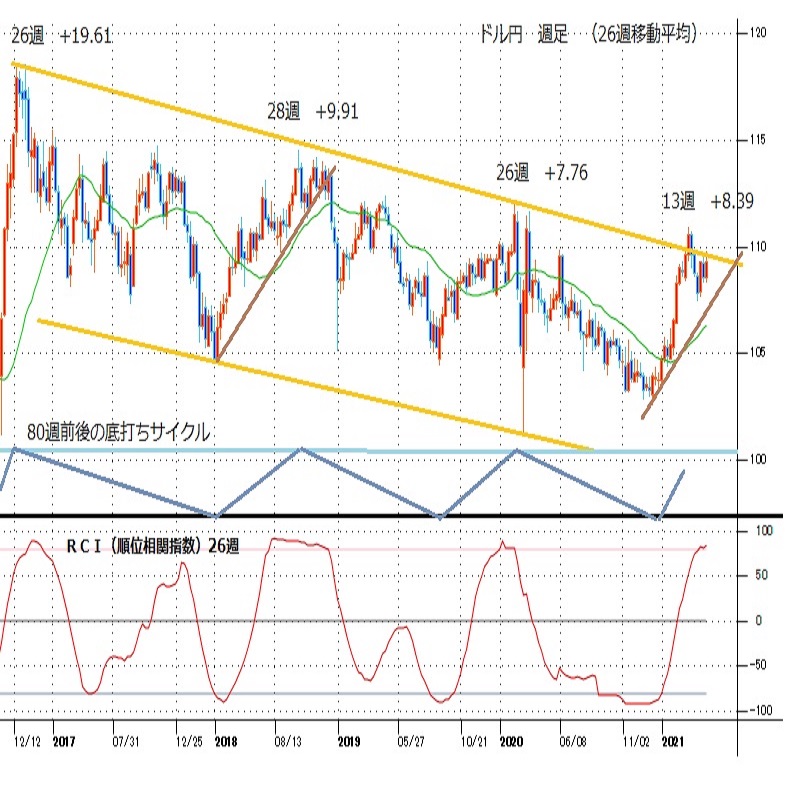

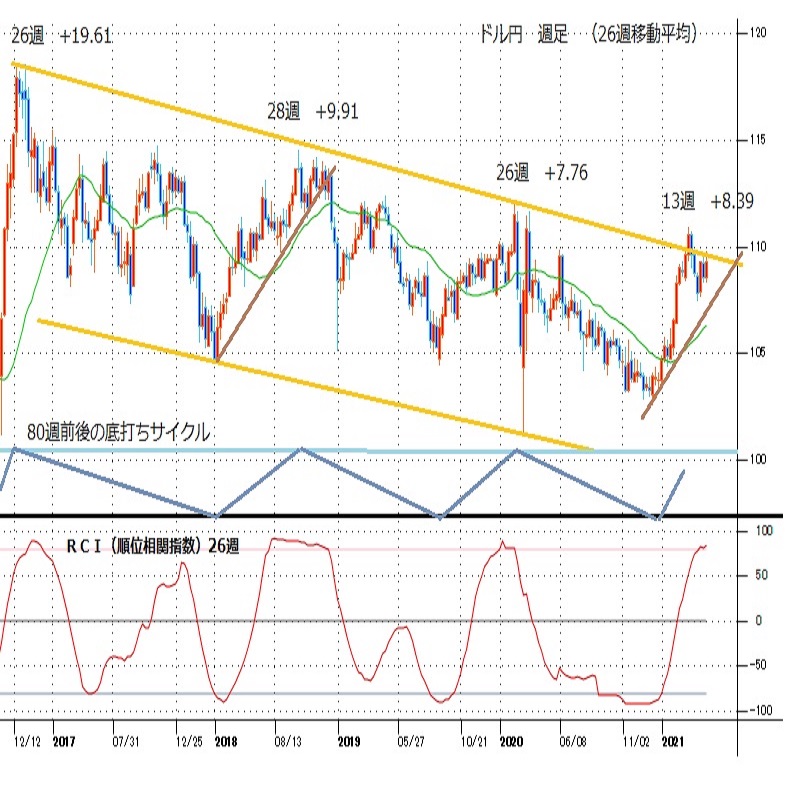

【80週サイクルによる上昇、2016年12月からの下降チャンネル突破への挑戦まだ続く】

1月6日安値からの反騰は週足レベルで見れば概ね80週前後の底打ちサイクルにおける底打ち反騰と考えられる。このサイクルの底打ちは2011年10月31日底以降では2013年6月13日、2014年12月16日底、2016年6月24日底、2018年3月26日底、2019年8月26日底であり、2019年8月底から72週目の今年1月6日安値でやや短めに底を付けたと思われる。

2016年12月天井以降は2016年12月高値と2018年10月4日高値及び2020年2月20日高値がほぼ1直線であり、2018年3月26日底と2020年3月9日底を結ぶ安値ラインとほぼ平行となる下降チャンネルを形成してきた。この下降チャンネルの抵抗線は3月末時点で110円に来ており、3月31日高値110.96円で到達しわずかに超えたところからいったん反落した状況にある。現状もまだ下降チャンネルに支配されているとすれば、80週サイクルにおける反騰もこのチャンネルの上限に到達したところでピークアウトしたとしても不思議ではない。

しかし、80週サイクルにおける前回の上昇期は2019年8月26日底から2020年2月20日天井まで26週、2018年3月26日底から同年10月4日天井までの28週、2016年6月24日底から同年12月15日天井までが26週であり概ね半年規模の上昇を繰り返しており、1月6日底から3月31日高値までの上昇が13週となっていることを踏まえれば、今回の上昇では下降チャンネルの突破による一段高へ向かう可能性もまだ残していると思われる。

仮に3月31日高値を上抜けば下降チャンネル突破からの伸び代はまだあるとみて上値目途は2020年2月20日高値112.21円、2018年10月4日高値114.54円等へ切り上がってゆく可能性が期待される。

ドル円が一段高してゆくためには、米長期債利回りが一段と上昇すること、あるいは円の独歩安が必要だ。現実味のあるシナリオとしては、米国の物価上昇率が上ブレするも米連銀はテーパリングを急がずという姿勢を鮮明にし、米国の景気回復が進む中でNYダウの史上最高値更新が続いて株買い債券売りによる利回り上昇圧力も重なり、米10年債利回りが2%を超えて行き、日米長期金利差とリスクオン心理を背景にクロス円全般が上昇、ドル円も一段高へ進むという可能性はあるだろう。あるいは五輪と感染抑制の失敗による日本売り、という可能性もゼロではないと思う。

【当面のポイント】

(1)当面、5月13日高値109.78円を上抜いて一段高入りの再確認から騰勢を強めるのか、5月7日夜安値108.32円を割り込んで4月24日安値107.46円試しへ向かうのかにより、今後の方向性を見定めたい。

(2)109円割れから108.50円へ徐々に迫る下落となる場合は5月7日安値試しとするが、5月13日高値からの下げ幅に対する半値戻し以上へ切り返すところからは5月13日試しへ向かうとみる。ただし5月7日安値を割り込む場合は下値目途が108円弱から4月23日安値107.46円へ迫る可能性が出てくると注意する。

(3)5月13日高値109.78円超えからはダブルトップ破りによる一段高入りとして110円台到達、さらに111円台を目指す流れへ乗るとみる。5月7日夜安値を割り込まずに高値更新へ進む場合、4月24日安値から5月3日高値への上昇幅並みの二段上げとすれば110.55円、5月3日高値109.69円からの下げ幅の倍返しなら111.06円が当面の上値目途と考えられる。(了)<16日16:30執筆>

【当面の主な予定】

5/17(月)

休場 ノルウェー(憲法記念日)

08:01 (英) 5月 ライトムーブ住宅価格 前月比 (4月 2.1%)

08:50 (日) 4月 国内企業物価指数 前月比 (3月 0.8%、予想 0.5%)

08:50 (日) 4月 国内企業物価指数 前年同月比 (3月 1.0%、予想 3.1%)

11:00 (中) 4月 小売売上高 前年同月比 (3月 34.2%、予想 25.0%)

11:00 (中) 4月 鉱工業生産 前年同月比 (3月 14.1%、予想 10.0%)

21:30 (米) 5月 ニューヨーク連銀製造業景況指数 (4月 26.3、予想 23.7)

23:00 (米) 5月 NAHB住宅市場指数 (4月 83、予想 83)

23:05 (米) クラリダFRB副議長、講演

23:30 (米) ボスティック・アトランタ連銀総裁、講演

26:00 (米) 財務省20年債入札

29:00 (米) 3月 対米証券投資 (2月 726億ドル)

29:00 (米) 3月 対米証券投資・短期債除く (2月 42億ドル)

5/18(火)

08:50 (日) 1-3月期 GDP速報値 前期比 (10-12月 2.8%、予想 -1.2%)

08:50 (日) 1-3月期 GDP速報値 年率換算 (10-12月 11.7%、予想 -4.5%)

10:30 (豪) 豪中銀、金融政策会合議事要旨公表

13:30 (日) 3月 第三次産業活動指数 前月比 (2月 0.3%予想 0.9%)

15:00 (英) 4月 失業保険申請件数 (3月 1.01万件)

15:00 (英) 4月 失業率 (3月 7.3%)

15:00 (英) 3月 失業率・ILO方式 (2月 4.9%、予想 4.9%)

18:00 (欧) 3月 貿易収支・季調済 (2月 184億ユーロ、予想 191億ユーロ)

18:00 (欧) 3月 貿易収支・季調前 (2月 177億ユーロ)

18:00 (欧) 1-3月期 GDP改定値 前期比 (速報 -0.6%、予想 -0.6%)

18:00 (欧) 1-3月期 GDP改定値 前年同期比 (速報 -1.8%、予想 -1.8%)

21:30 (米) 4月 住宅着工件数 年率換算件数 (3月 173.9万件、予想 171.0万件)

21:30 (米) 4月 住宅着工件数 前月比 (3月 19.4%、予想 -1.7%)

21:30 (米) 4月 住宅着工許可件数・年率換算件数 (3月 176.6万件、予想 177.0万件)

21:30 (米) 4月 建設許可件数 前月比 (3月 2.7%、予想 0.6%)

24:00 (米) ボスティック・アトランタ連銀総裁、講演

24:05 (米) カプラン・ダラス連銀総裁、講演

5/19(水)

休場、トルコ(青年とスポーツの日)、香港(仏誕節)

07:45 (NZ) 1-3月期 生産者物価指数 前期比 (10-12月 0.4%)

09:30 (豪) 5月 ウエストパック消費者信頼感指数 (4月 118.8)

13:30 (日) 3月 鉱工業生産・確報値 前月比 (速報 2.2%)

13:30 (日) 3月 鉱工業生産・確報値 前年同月比 (速報 4.0%)

13:30 (日) 3月 設備稼働率 前月比 (2月 -2.8%)

15:00 (英) 4月 消費者物価指数 前月比 (3月 0.3%、予想 0.6%)

15:00 (英) 4月 消費者物価指数 前年同月比 (3月 0.7%、予想 1.4%)

15:00 (英) 4月 消費者物価コア指数 前年同月比 (3月 1.1%、予想 1.3%)

15:00 (英) 4月 小売物価指数 前月比 (3月 0.3%、予想 0.8%)

15:00 (英) 4月 小売物価指数 前年同月比 (3月 1.5%、予想 2.4%)

18:00 (欧) 4月 消費者物価指数・改定値 前年同月比 (速報 1.6%、予想 1.6%)

18:00 (欧) 4月 消費者物価コア指数・改定値 前年同月比 (速報 0.8%、予想 0.8%)

23:00 (米) ブラード・セントルイス連銀総裁、講演

23:30 (米) EIA週間石油在庫統計

24:35 (米) ボスティック・アトランタ連銀総裁、イベント参加

26:00 (米) 財務省20年債入札

27:00 (米) 米連邦公開市場委員会(FOMC)議事要旨

5/20(木)

未 定 (南) 南ア中銀 政策金利 (現行 3.50%)

08:50 (日) 4月 通関貿易収支・季調前 (3月 6637億円、予想 1439億円)

08:50 (日) 4月 通関貿易収支・季調済 (3月 2978億円、予想 704億円)

08:50 (日) 3月 機械受注 前月比 (2月 -8.5%、予想 5.0%)

08:50 (日) 3月 機械受注 前年同月比 (2月 -7.1%、予想 -3.3%)

10:30 (豪) 4月 新規雇用者数 (3月 7.07万人、予想 2.00万人)

10:30 (豪) 4月 失業率 (3月 5.6%、予想 5.6%)

15:00 (独) 4月 生産者物価指数 前月比 (3月 0.9%、予想 0.8%)

17:00 (欧) 3月 経常収支・季調済 (2月 259億ユーロ)

17:00 (欧) 3月 経常収支・季調前 (2月 133億ユーロ)

18:00 (欧) 3月 建設支出 前月比 (2月 -2.1%)

18:00 (欧) 3月 建設支出 前年同月比 (2月 -5.8%)

20:50 (欧) ラガルド欧州中央銀行(ECB)総裁、講演

21:30 (米) 週間 新規失業保険申請件数 (前週 47.3万件、予想 46.0万件)

21:30 (米) 週間 失業保険継続受給者数 (前週 365.5万人、予想 364.0万人)

21:30 (米) 5月 フィラデルフィア連銀製造業景況指数 (4月 50.2、予想 41.9)

23:00 (米) 4月 景気先行指数 前月比 (3月 1.3%、予想 1.3%)

26:00 (米) 財務省インフレ指数連動10年債入札

5/21(金)

米韓首脳会談[ワシントン

07:05 (米) カプラン・ダラス連銀総裁、討論会参加

08:01 (英) 5月 GFK消費者信頼感 (4月 -15、予想 12)

08:30 (日) 4月 全国消費者物価指数 前年同月比 (3月 -0.2%、予想 -0.5%)

08:30 (日) 4月 全国消費者物価指数・生鮮除く 前年同月比 (3月 -0.1%、予想 -0.2%)

08:30 (日) 4月 全国消費者物価指数・生鮮・エネルギー除く 前年同月比 (3月 0.3%、予想 -0.1%)

10:30 (豪) 4月 小売売上高 前月比 (3月 1.4%、予想 0.5%)

15:00 (英) 4月 小売売上高 前月比 (3月 5.4%、予想 4.5%)

15:00 (英) 4月 小売売上高 前年同月比 (3月 7.2%、予想 36.8%)

15:00 (英) 4月 小売売上高・除自動車 前月比 (3月 4.9%、予想 4.4%)

15:00 (英) 4月 小売売上高・除自動車 前年同月比 (3月 7.9%、予想 31.7%)

16:15 (仏) 5月 製造業PMI速報値 (4月 58.9、予想 58.5)

16:15 (仏) 5月 サービス業PMI速報値 (4月 50.3、予想 53.0)

16:30 (独) 5月 製造業PMI速報値 (4月 66.2、予想 66.0)

16:30 (独) 5月 サービス業PMI速報値 (4月 49.9、予想 52.0)

17:00 (欧) 5月 製造業PMI速報値 (4月 62.9、予想 62.5)

17:00 (欧) 5月 サービス業PMI速報値 (4月 50.5、予想 52.5)

17:30 (英) 5月 製造業PMI速報値 (4月 60.9、予想 60.7)

17:30 (英) 5月 サービス業PMI速報値 (4月 61.0、予想 62.2)

22:45 (米) 5月 製造業PMI速報値 (4月 60.5、予想 60.2)

22:45 (米) 5月 サービス業PMI速報値 (4月 64.7、予想 64.5)

23:00 (欧) 5月 消費者信頼感速報値 (4月 -8.1、予想 -6.7)

23:00 (米) 4月 中古住宅販売件数・年率換算件数 (3月 601万件、予想 608万件)

23:00 (米) 4月 中古住宅販売件数 前月比 (3月 -3.7%、予想 1.2%)

25:15 (米) アトランタ連銀主催会合

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2021.05.17

ドルは上抜け失敗か、週間通し強保ち合いか(週報5月第3週)

先週のドル/円相場は、ドルが小じっかり。110円は超えられなかったが、ドルは直近の戻り高値を一時更新する局面も観測されている。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2021.05.15

来週の為替相場見通し:『米インフレ懸念再燃で金融市場は不安定化』(5/15朝)

ドル円は4/23に記録した安値107.47をボトムに反発に転じると、今週後半(5/13)にかけて、約1ヶ月ぶり高値となる109.79(4/9以来の高値)まで上昇しました。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。