�Ē����������ɂ݂Ȃ���̓W�J�B�h�����n�������p����

�Z���T�̃h���~�A�đ�^�C���t�������ւ̊��Ҋ��A�Ďw�W�̍D���A�����������~�܂�ŏ㏸

�Z�S���I�ߖ�110�~��˔j���A�ꎞ110.97�܂ŏグ��110.70���x���ʼnz�T

�Z���[���h���A���B�ł̃E�C���X��3�g�ւ̌x�����AECB�̒lj��ɘa�ϑ����ʼn����ꎞ1.1703������

�Z���̌�͌����t���[�A�C�[�X�^�[�O�|�W�V����������1.1760�t�߂܂Ŏ��������ĉz�T

�Z�h���~�e�N�j�J���ɂ͒n�����̋����������A���T��90������200�������S�[���f���N���X���錩����

�Z�T���ٗp���v�̌��ʂ��ǍD�Ńt�@���_�����^���Y������

�Z�h���~���L�A���[���h�����������C���V�i���I�@

�Z���T�̗\�z�����W�iUSDJPY�j�F109.50�[112.00�A�iEURUSD�j�F1.1600�|1.1850

���T�̃��r���[�i3/29�|4/2�j

���h���~���ꁄ

���T�̃h���~����iUSDJPY�j�́A�T��109.65�Ŋ��t������A���X�ɏT�Ԉ��l109.37�܂ʼn������܂����B�������A��ڋύt�\�]�����ɑ�����j�܂��ƁA�@�Đ��{�ɂ���^�C���t�������v��ւ̊��Ҋ��i�o�C�f���đ哝�̂�3/31��8�N�Ԃ�2.25���h���K�͂̃C���t�������v��\�j��A�A�Čo�ώw�W�i��3���_���X�A����Ɗ����w�����3���R���t�@�����X�{�[�h����ҐM�����w���j�̗͋������ʁA�B�s��ł����Ԃ鍪�����đ����e�[�p�����O�ϑ��A�C��L�B��w�i�Ƃ����Ē��������̍��~�܂�i��10�N�����͍�N1/22�ȗ��A��1�N2�����Ԃ荂�����ƂȂ�1.776%�}�㏸�j�A�D�S���I�ߖ�110.00�˔j�ɔ������X�J�b�g�i�X�g�b�vBUY�j�A�E�{�M�E�l���������\����̎����v���i�h���s���j���x���ޗ��ƂȂ�A�T���ɂ����āA��N3/26�ȗ��A��1�N�Ԃ荂�l�ƂȂ�110.97�܂ŋ}�L���܂����B�T���ɂ����Ĕ�����������l�͌����i�F����Z�ςɂ�������ƁE�����Ƃ̌i�����̃v���X�������A�G��3���ٗp���v�̗͋������ʂ��ޗ����j�A����110.70�ߕӂł̉z�T�ƂȂ��Ă���܂��B

�����[���h�����ꁄ

���T�̃��[���h������iEURUSD�j�́A�T��1.1795�Ŋ��t������A�@���B���ɂ�����V�^�R���i�E�C���X��3�g�ւ̌x�����i���N�`���ڎ�̐i���݉������b�N�_�E�����������O�����B�o�ς̐�s���s�������j��A�AECB�ɂ��lj��ɘa���ҁiPEPP�g���ł̎��Y��������y�[�X�̉����j�A�B�Ē��������̏㏸���́i�����e�[�p�����O�ϑ����h�������j�A�C�h�C�c�ɂ��A�X�g���[�l�J�����N�`���̎g�p�����Ɋւ��锭�\�A�D�Čo�ώw�W�̗͋������ʂ��d�ƂȂ�A�T���ɂ����āA��N11/4�ȗ��A��5�����Ԃ���l�ƂȂ�1.1703�܂ʼn������܂����B�������A�S���I�ߖ�1.1700���o�b�N�ɑ�����j�܂��ƁA�E���������h���t�B�L�V���O�Ɍ������h�����舳�͂�A�F�C�[�X�^�[�x�ɑO�̃|�W�V���������i�Z���̃V���[�g�J�o�[�j���x���ޗ��ƂȂ�A����1.1760�ߕӂ܂Ŏ��������Ẳz�T�ƂȂ��Ă���܂��B���A�}�N�������哝�̂�3/31�ɁA�u�V�^�R���i�E�C���X�̊����g����ăt�����X�S�y�Ń��b�N�_�E�����v��v�u���b�N�_�E���̉��������蓾��v�Ɣ������܂������A�s��̔����͌���I�ƂȂ�܂����B

���T�̌��ʂ��i4/5�|4/9�j

���h���~���ꁄ

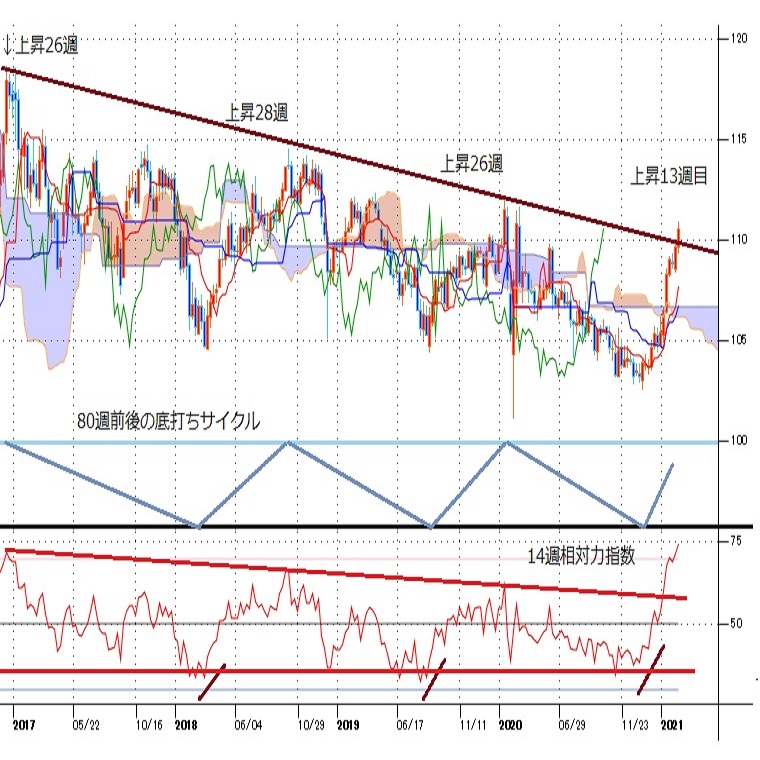

�h���~�͐S���I�ߖ�110.00�����ɓ˔j���A��1�N�Ԃ荂�l�ƂȂ�110.97�܂ŋ}�L���܂����i�{�N1/6�ɋL�^�������l102.58����͂�3������8.2���̏㏸���j�B���̊ԁA��ڋύt�\�����]�����A90���ړ����ϐ���200���ړ����ϐ����㔲���������A���������V�O�i������������O���D�]��o���h�E�H�[�N���p������ȂǁA�e�N�j�J���I�Ɍ��āA�n�����̋�������ەt����`���[�g�`��ƂȂ��Ă���܂��i���T��90���ړ����ϐ���200���ړ����ϐ��̃S�[���f���N���X�Ɋ��ҁB����������������V�O�i������������p�[�t�F�N�g�I�[�_�[���_���j�B���A�I�V���[�^�n�C���W�P�[�^�ɉߔM������������̂́A�n�����̋����������ȑ���W�J�ł���ׁA���ՂȃV���[�g���C�N�͔��������Ƃ���B

�t�@���_�����^���Y�I�Ɍ��Ă��A�@��FRB�ɂ�鑁���e�[�p�����O�ϑ��i���p�E�G��FRB�c���́u�C���t�����͈͂ꎞ�I�v�ƌJ��Ԃ�������FRB�̃f���A���}���f�[�g�̓��A�ٗp�ւ̒��ړx�E�S���㏸���T���ɔ��\���ꂽ�Čٗp���v���͋������ʂ����������T�͎s�ꂪ�Ăѕđ����e�[�p�����O��D�荞�މ\����j��A�A��L�@��w�i�Ƃ����Ē��������̏㏸���ҁA�B�o�C�f�������ɂ���^�C���t�������v��ȂǁA�h���~����̏㏸���ӎ�������ޗ�����������܂��B

�ȏ�̒ʂ�A�h���~����́A�e�N�j�J���I�ɂ��A�t�@���_�����^���Y�I�ɂ��A�A�b�v�T�C�h���X�N���x������܂��B�Ē��������̓�����A�Čo�ώw�W�̌��ʁi4/5�̕�3��ISM���ƌi���w����A4/7�̕�2���f�Վ��x�A��FOMC�c���v�|�Ȃǁj�A�ē��ǎҔ����i4/7�̃V�J�S�A��G�o���Y���ق�_���X�A��J�v�������فA4/8�̃Z���g���C�X�A��u���[�h���قȂǁj���ɂ݂Ȃ�����A�����ł͈��������A�h���~����̑��L�����C���V�i���I�Ƃ��ė\�z�������܂��i�Čٗp���v�̗͋������ʂ��āA�ē��ǎ҂̃X�^���X���ω����邩�ۂ��ɒ��ځB�đ����e�[�p�����O��D�荞�ޓ����ƂȂ�A�Ē��������㏸���h�����̗����ʂ��āA�h���~����i�Ə㏸����\������j�B

���T�̗\�z�����W�iUSDJPY�j�F109.50�[112.00

���F�|�C���g�v��͕ҏW��

�����[���h�����ꁄ

���[���h���͏T���ɂ����Ēl������A�ꎞ��5�����Ԃ���l�ƂȂ�1.1703�܂ŋ}�����܂����B�s��Q���҂ɒ��ڂ���Ă���200���ړ����ϐ����������������A��������V�O�i������������O���t�]���p������ȂǁA�e�N�j�J���I�Ɍ��āA�n�����͎ア�Ɣ��f�ł��܂��B�t�@���_�����^���Y�I�Ɍ��Ă��A�@�đ����e�[�p�����O�ϑ���w�i�Ƃ����Ē��������̏㏸���͂�A�AECB�ɂ��lj��ɘa�ϑ��iPEPP�̘g���ł̎��Y�w���y�[�X�����j�A�B���B�t�@���_�����^���Y�̐�s���s�������i���B���ɂ�����V�^�R���i�E�C���X��3�g�̊g�匜�O�����b�N�_�E���ċ����j�A�C�h�C�c��C�^���A�ł����Ԃ鐭�Ǖs���ȂǁA���[���h������̉������ӎ�������ޗ�����������܂��B

�ȏ�̒ʂ�A���[���h������́A�e�N�j�J���I�ɂ��A�t�@���_�����^���Y�I�ɂ��A�_�E���T�C�h���X�N���x������܂��B�V�^�R���i�E�C���X�Ɋւ���w�b�h���C���i���B�e���̊�����b�N�_�E�����j�j��AECB�ɂ�鎑�Y��������A���[�����o�ώw�W�̌��ʁi4/7�̃��[����3���T�[�r�X����PMI����l�A4/8�̃h�C�c2�������ƐV�K�A���[����2�����������w���Ȃǁj�A�Ē��������̓����i���T���ɔ��\���ꂽ�͋����Čٗp���v���ĕđ����e�[�p�����O�ϑ����ĔR���邩�ۂ��ɒ��ځj���ɂ݂Ȃ�����A�����ł͈��������A���[���h������̉��������C���V�i���I�Ƃ��ė\�z�������܂��B���A�T����4/5�̓C�[�X�^�[�}���f�[�Ńh�C�c��t�����X�͏j���ƂȂ�܂��B

���T�̗\�z�����W�iEURUSD�j�F1.1600�|1.1850

�h���~����

�I�[�_�[/�|�W�V������

�֘A�L��

-

�ăh���iUSD�j�̋L��

Edited by:�Ɨt �I��

2024.11.23

���T�̈ב֑��ꌩ�ʂ��w�g�����v�g���[�h�Ɖ~�L�����[�̑g�ݍ��킹���h���~�����x���x�i11/23���j

�h���~�́A���T�O���ɂ����āA�ꎞ153.28�܂ŋ}�������ʂ������܂������A�T���ɂ����Ă͈�]154�~��㔼�ւƎ������������ƂȂ�܂����B

-

�ăh���iUSD�j�̋L��

Edited by:�c�� ���V

2024.11.22

�����s��̃h����154�~��㔼�Ő��ځA����ɂ��lj����グ�ϑ����~���̃u���[�L���Ɂi24/11/22�j

�������ԁi���{����8������15���j�̃h���E�~�́A���{���̂�������Ƃ������ڂ��ޗ��ɂ��荂�̓W�J�ƂȂ�154�~��㔼�Ő��ڂ����B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2024.11.22

�h���~�@�l�������̂��̂͌��������A���ʃ����W�����i11/22�[�j

�����s��̓h�����������B��⌃���߂̗����������ǂ�Ȃ��A�ŏI�I�Ƀh���͍��l�����B

-

�ăh���iUSD�j�̋L��

Edited by:�㑺 �a�O

2021.04.05

�h���~���ʂ��@�Ē��������㏸�Ɠ�������h���~�̋��C�n�����i�T��4����1�T�j

�ĘJ���Ȃ�4��2���锭�\����3���̌ٗp���v�ł́A��_�ƕ���A�ƎҐ����O����91��6000�l���ƂȂ�s��\�z��64.7���l����啝�ɏ������B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2021.04.02

�������Ŋ�{�̓����W�A�Čٗp���v�ɗv����(4/2�[)

2���̓����s��̓h�����������B�l���͋������A�I�Ղɂ����ĉ��������g�傳����W�J�ŁA�������͈��������B

-

�݂�Ȃ�FX �g���C�_�[�Y�،�

�݂�Ȃ�FX�̓X���b�v���X�v���b�h���������I�����J�݂Ƃ�����ōő�1,010,000�~�L���b�V���o�b�N�L�����y�[�����I

�����1,000�ʉ݂���OK�A�萔���������IeKYC�ōŒZ1���Ԍ�Ɏ���\

- �uFX���j�Ձv �����p��̒���

- �f�ڂ��Ă�����̐��m���ɂ��Ă͖��S�������Ă���܂����A���̓��e��ۏ�����̂ł͂���܂���B

- �f�ڂ��Ă��鏤�i��T�[�r�X���̏��́A�e���Ǝ҂���������܂��͊e���Ǝ҂̃E�F�u�T�C�g���ɂČ��J����Ă�����莞�_�̏������Ƃɍ쐬�������̂ł��B

- ���T�C�g��FX�Ɋւ�����̒�ړI�Ƃ��Ă��܂��B���T�C�g�́A����̋��Z���i�̔������̊��U��ړI�Ƃ������̂ł͂���܂���B

- FX�Ɋւ����������J�݁A����̎��s���тɎ�������̏ڍׂɂ��Ă̂��⍇���y�т��m�F�́A���p�҂����g���eFX�戵���Ǝ҂ɑ����ڍs���Ă����������̂Ƃ��܂��B�܂��A�����̍ŏI���f�́A���p�҂����g���s���Ă����������̂Ƃ��܂��B

- ���Ђ�FX����Ɋւ����瓖���҂܂��͑㗝�l�ƂȂ���̂ł͂Ȃ��A���p�ҋy�ъeFX�戵���Ǝ҂̂�����ɑ��Ă��A�_������̑㗝�A�}��A���������s���܂���B���������āA���p�҂ƊeFX�戵���Ǝ҂Ƃ̌_��̐��ہA���e�܂��͗��s���Ɋւ��A���Ђ͈�ؐӔC��Ȃ����̂Ƃ��AFX����ɔ����g���u�����̗��p�ҁE�eFX�戵���ƎҊԂ̕����ɂ��Ă͗������ҊԂʼn���������̂Ƃ��܂��B

- ���Ђ́A���T�C�g�ɂ����Ē�����̓��e�̐��m���E�Ó����E�K�@���E�ړI�K�������̑��̂����鎖���ɂ��ĕۏ����A���p�҂������̏��Ɋ֘A�����Q�������ꍇ�ɂ���̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g�ɂ����Ē�����̑S���܂��͈ꕔ�́A���p�҂ɑ��ė\���Ȃ��A�ύX�A���f�A�܂��͒�~�����ꍇ������܂��B

- ���T�C�g�ɂ́A���ЁE���̋@�ւ̃T�C�g�ւ̃����N���ݒu�����ꍇ������܂����A���Ђ͂���烊���N��T�C�g�̓��e�ɂ��Ĉ�؊֒m�����A����̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g��̃R���e���c�Ɋւ��钘�쌠�́A���Ђ������͓��Y�R���e���c��n�삵������҂܂��͒��쌠�҂ɋA�����Ă��܂��B

- ���Ђ́A���Ђ̎��O�̋����Ȃ��A���T�C�g��̃R���e���c�̑S���܂��͈ꕔ���A�����A���ρA�]�ړ��ɂ�藘�p���邱�Ƃ��ւ��܂��B

- ���T�C�g�̂����p�ɓ������Ă͏�L���ӎ��������������������ق��AFX���j���p�K���ɂ����ӂ������������̂Ƃ��܂��B