8日ぶりの日足陰線だが、押し目形成しつつ二段上昇の期待続く

〇ドル円金曜105.76まで高値更新するも雇用統計前後の乱高下で下落8日ぶりに陰線引け

〇2/5までの上昇は3円を超え、右肩下がりの下降トレンドの周期的な反発の域は抜け出した印象も

〇2/5金曜は米株高、米債券利回り上昇の中、ドルは主要通貨に対して下落

〇金利上昇によるドル買いに、株高によるリスク選好のドル売りが勝る状況へ再び変化しつつある

〇ドル円はリスク選好の投機通貨買いのクロス円上昇経由での円安、米長期金利上昇で上げやすいか

〇ドル円目先は調整に入りやすいが2/5高値105.76超えからは上昇期入り

〇105.76を上抜けないうちは105円前後への下落を想定105円、104円半ばでは買いが入りやすい

〇105.76超えからは106円超え、106円後半を目指す上昇を想定

【概況】

ドル円は2月5日夜に105.76円まで上昇して1月6日安値102.59円以降の高値を更新したが、米雇用統計発表を前後して乱高下した後は高値更新へ進めずに6日早朝にかけて下落した。日足は1月27日から2月4日まで7日連続陽線での上昇だったが8日ぶりに陰線引けとなった。

1月6日安値からの上昇は1月28日に1月11日高値を上抜いたことで二段上昇となり、2月5日高値までの上昇幅は3.17円、昨年3月24日天井以降の下落期におけるリバウンドとしては、5月7日安値105.98円から6月5日高値109.84円へ3.86円の上昇幅となって以来最大となった。また今週の3月24日高値と6月5日高値を結んだ抵抗線を1月28日に突破し、1月29日からの続伸で一目均衡表の先行スパンも上抜いた。このため6月5日への反騰時を除けば、これまでの右肩下がりの下降トレンドの中での周期的な反発において3円に満たない程度の戻りにとどまってきた流れからは抜け出してきた印象だ。

【米長期債利回り上昇基調続くが、為替市場は株高同調のリスク選好的ドル安へ戻る?】

NYダウは2月5日に前日比92.38ドル高の上昇で5連騰、ナスダック総合指数は78.56ポイント高の上昇で2日連続終値ベースの史上最高値を更新した。1月の米雇用統計では非農業部門就業者数が前月比4万9000人増で市場予想の5万人増を下回り12月分も当初の14万人減から22.7万人減へと大幅下方修正されたが、これを悲観することなく逆に追加経済対策実現へ期待を高める催促材料として強気された。バイデン政権が1兆9000億ドル規模の経済対策を共和党抜きでも可決する動きが進んでいることも支援材料とされた。

株高債券安により米10年債利回りは2月5日に一時1.18%へ上昇して1月12日の1.19%へ迫り、やや乱高下気味に1.14%まで下げたものの終盤の上昇で前日比0.03%高の1.17%となった。しかし、為替市場はドル高へは進まず、ユーロドルは5日昼安値1.1952ドルまで年初来の安値を切り下げたところから反騰入りし、米雇用統計を通過して1.2050ドルに迫るところへ戻した。ポンド/ドルも4日夜に1.3560ドルまで下げて1月27日に付けた昨年3月来高値1.3758ドル以降の安値を更新したが、英中銀がマイナス金利導入はまだ先としたことで反騰に転じて2月5日も続騰、豪ドル米ドルも2月2日深夜安値割れを回避して5日深夜の上昇で2月4日高値を上抜いて右肩下がりの展開から抜けてきた。新興国通貨でも南アランド、メキシコペソ、トルコリラ等が上昇しており、米長期債利回り上昇によるドル高圧力よりも株高によるリスク選好的な投機通貨買い=ドル安感が勝る状況へと変化してきた印象がある。

ドル円にとっては株高による為替市場のリスク選好的な投機通貨買いがクロス円の上昇となり円安感が高まること、米長期債利回り上昇基調による日米長期金利差面からのドル買い円売り圧力が意識されることにより上昇しやすい環境となりつつあるのではないかと思われる。また為替市場が米長期債利回り上昇を嫌って投機通貨売りとなる場合はクロス円での下落感からの円高とドルストレートでのドル高の力比べとなるもののドル全面高によりドル円は上昇しやすいと思われる。2月5日の日足陰線を連騰一服での小反落とすれば、目先は調整安に入る可能性もあるところだが、104円台中盤までで押し目を形成して持ち直せば1月6日以降の高値更新へ進む可能性も維持されていると思われる。

【80週サイクルの底打ちとなるか?】

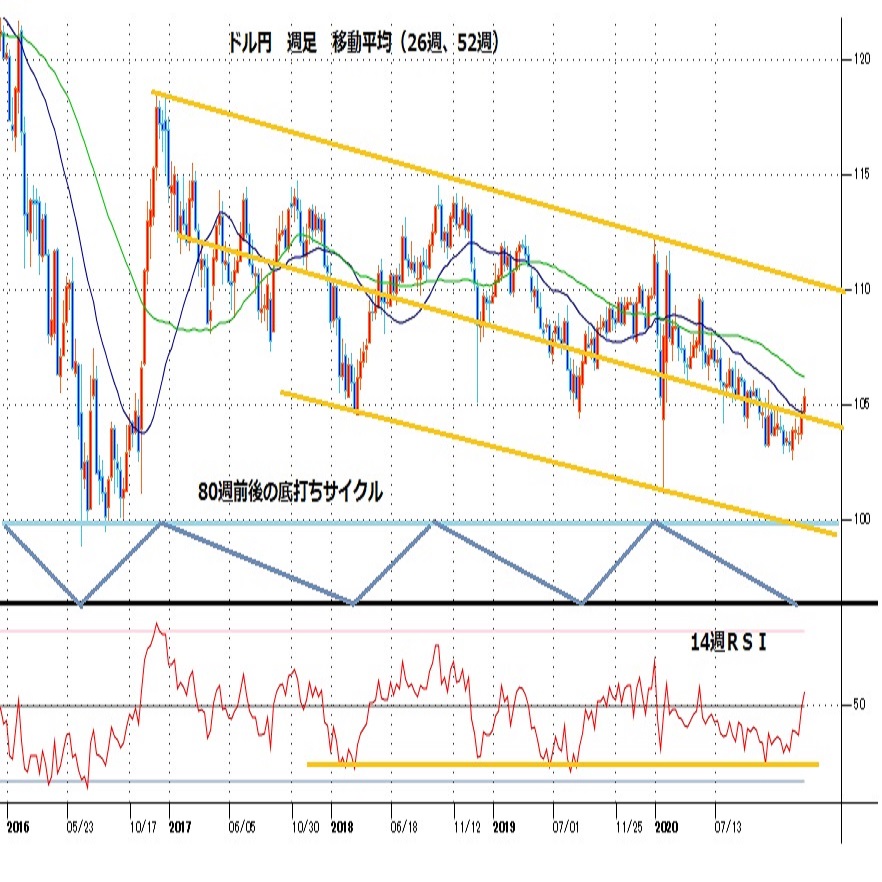

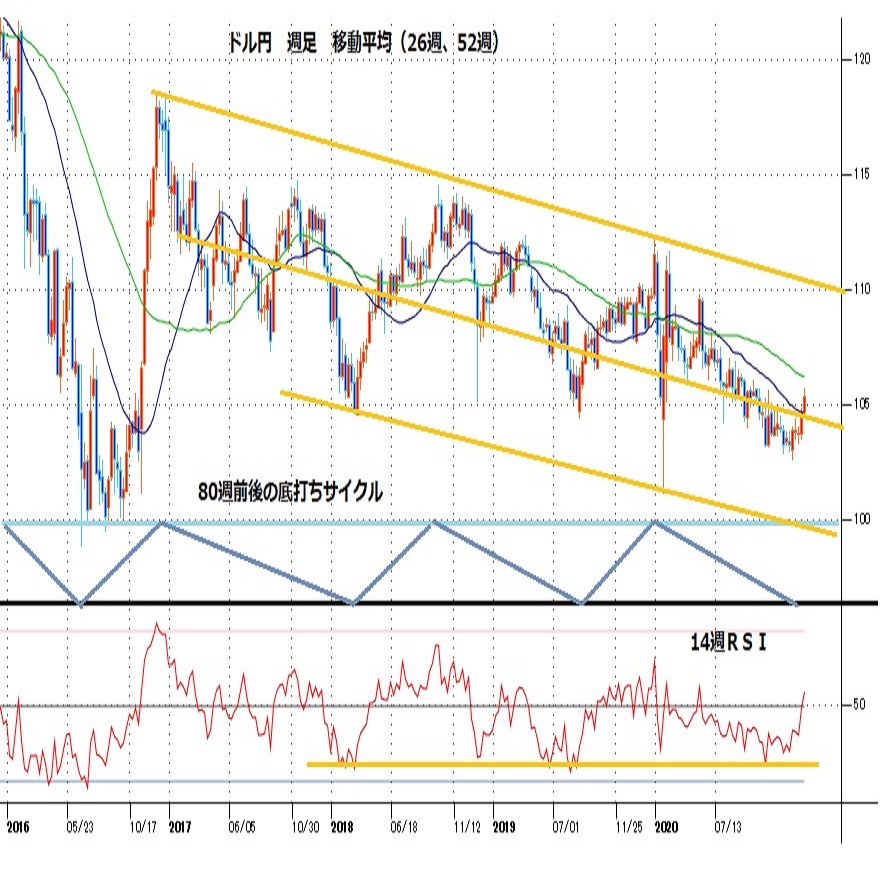

2011年10月に75.57円の最安値を付けて以降、ドル円の週足における底打ちサイクルは概ね40週前後の周期と80週前後の周期により構成されてきた。40週サイクルが2セットで80週サイクルを作ってきたが、2011年10月31日底以降は85週目、84週目、76週目と推移し、2016年6月24日底から93週目に2018年3月26日底、75週目で2019年8月26日底、そこから今年1月6日安値までが72週目となっているため、1月6日安値でやや短いものの80週サイクルの底を付けた可能性がある。

1月6日安値を付けた当週から2月5日までは5週連続の週足陽線であり、前週比では2週連続の上昇、また26週移動平均を超えて14週相対力指数も50ポイントを超えており、80週サイクルの底打ちとなっても不思議ない印象、ただ底打ち感を強めるには106円台へ乗せてゆく続伸が欲しいところだ。

【当面のポイント】

(1)2月5日夜高値105.76円から反落気味に週を終えたため、目先はやや調整的に下げやすいところとみるが、2月5日夜高値超えからは106円超えを目指す上昇期に入るとみる。

(2)2月5日夜高値を上抜けないうちは105円前後への下落を想定する。105円前後は押し目買いも入りやすいとみるが、下げ足が速まる場合は104.75円から104.50円にかけてのゾーンへ下値目途を引き下げる。米長期債利回り上昇が落ち着いてリスク選好的なドル全面安が進む場合はこのケースとみるが、104円台中盤はバーゲン買いされやすい水準とみる。

(3)2月5日夜高値超えからは106円超えを目指す上昇を想定する。昨年5月7日から6月5日への上昇時並みとして上値目途は106.45円前後と想定する。106.40円以上は反落注意とするが、106円台を固めるようだと106円台後半へ上値目途も切り上がってゆく可能性が出てくると思われる。(了)<7日11:00執筆>

【当面の主な予定】

2/8(月)

北朝鮮、人民軍創建日

休場、ニュージーランド(ワイタンギ条約記念日)

08:50 (日) 12月 経常収支・季調前 (11月 1兆8784億円、予想 1兆830億円)

08:50 (日) 12月 経常収支・季調済 (11月 2兆3393億円、予想 2兆2017億円)

08:50 (日) 12月 貿易収支・国際収支ベース (11月 6161億円、予想 9475億円)

14:00 (日) 1月 景気ウオッチャー現状判断DI (12月 35.5、予想 30.0)

14:00 (日) 1月 景気ウオッチャー先行判断DI (12月 37.1、予想 35.0)

16:00 (独) 12月 鉱工業生産 前月比 (11月 0.9%、予想 0.3%)

16:00 (独) 12月 鉱工業生産 前年同月比 (11月 -2.6%、予想 -0.8%)

25:00 (欧) ラガルドECB総裁、ECB年次報告に関する欧州議会参加

26:00 (米) メスター・クリーブランド連銀総裁、講演

2/9(火)

米上院、トランプ前大統領の弾劾裁判開始予定

08:50 (日) 1月 マネーストックM2 前年同月比 (12月 9.2%、予想 9.2%)

09:30 (豪) 1月 NAB企業景況感指数 (12月 14)

16:00 (独) 12月 貿易収支 (11月 172億ユーロ、予想 140億ユーロ)

16:00 (独) 12月 経常収支 (11月 213億ユーロ、予想 233億ユーロ)

26:00 (米) ブラード・セントルイス連銀総裁、講演

2/1(水)

08:30 (豪) 2月 ウエストパック消費者信頼感指数 (1月 107.0)

08:50 (日) 1月 国内企業物価指数 前月比 (12月 0.5%、予想 0.4%)

08:50 (日) 1月 国内企業物価指数 前年同月比 (12月 -2.0%、予想 -1.6%)

10:30 (中) 1月 生産者物価指数 前年同月比 (12月 -0.4%、予想 0.3%)

10:30 (中) 1月 消費者物価指数 前年同月比 (12月 0.2%、予想 -0.1%)

16:00 (ト) 11月 失業率 (10月 12.7%)

16:00 (独) 1月 消費者物価指数改定値 前月比 (速報 0.8%、予想 0.8%)

16:00 (独) 1月 消費者物価指数改定値 前年同月比 (速報 1.0%、予想 1.0%)

22:00 (欧) ラガルドECB総裁、講演

22:00 (欧) パネッタECB理事、講演

22:30 (米) 1月 消費者物価指数 前月比 (12月 0.4%、予想 0.3%)

22:30 (米) 1月 消費者物価指数 前年同月比 (12月 1.4%、予想 1.5%)

22:30 (米) 1月 消費者物価コア指数 前月比 (12月 0.1%、予想 0.2%)

22:30 (米) 1月 消費者物価コア指数 前年同月比 (12月 1.6%、予想 1.5%)

24:00 (米) 12月 卸売在庫 前月比 (11月 0.0%、予想 0.1%)

24:00 (米) 12月 卸売売上高 前月比 (11月 0.2%)

28:00 (米) 1月 月次財政収支 (12月 -1436億ドル)

28:00 (米) パウエル米連邦準備理事会(FRB)議長、講演

2/11(木)

国際エネルギー機関(IEA)月報、OPEC月報

休場、中国(旧正月)、日本(建国記念日)

22:30 (米) 週間 新規失業保険申請件数 (前週 77.9万件、予想 77.0万件)

22:30 (米) 週間 失業保険継続受給者数 (前週 459.2万人)

28:00 (メ) メキシコ中銀、政策金利 (現行 4.25%、予想 4.00%)

2/12(金)

休場、中国、香港、シンガポール(旧正月)

16:00 (ト) 12月 経常収支 (11月 -40.6億ドル、予想 -36.8億ドル)

16:00 (ト) 12月 鉱工業生産 前月比 (11月 1.3%、予想 0.9%)

16:00 (英) 12月 月次GDP 前月比 (11月 -2.6%、予想 1.0%)

16:00 (英) 10-12月期 GDP速報値 前期比 (7-9月 16.0%、予想 0.5%)

16:00 (英) 10-12月期 GDP速報値 前年同期比 (7−9月 -8.6%、予想 -8.1%)

16:00 (英) 12月 鉱工業生産指数 前月比 (11月 -0.1%、予想 0.6%)

16:00 (英) 12月 鉱工業生産指数 前年同月比 (11月 -4.7%、予想 -3.7%)

16:00 (英) 12月 貿易収支・物品 (11月 -160.12億ポンド、予想 150.00億ポンド)

16:00 (英) 12月 貿易収支・全体 (11月 -49.95億ポンド、予想 -57.50億ポンド)

19:00 (欧) 12月 鉱工業生産 前月比 (11月 2.5%)

19:00 (欧) 12月 鉱工業生産 前年同月比 (11月 -0.6%)

24:00 (米) 2月 ミシガン大学消費者信頼感指数 速報値 (1月 79.0、予想 80.9)

24:00 (米) ウィリアムズ・ニューヨーク連銀総裁、講演

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.12.18

東京市場のドルは153円台半ばでのもみ合い、FOMC結果次第では米株下落の可能性も(24/12/18)

東京時間(日本時間8時から15時)のドル・円は、日米中銀会合を前に様子見姿勢が強まり、153円台半ばでのもみ合いとなった。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.12.18

ドル円 米FOMCに注目、荒れた値動きにも要注意(12/18夕)

東京市場は往来相場。このあとNY市場で注目の米FOMCによる結果発表が予定されていることで、レンジ内での一進一退に終始している。

-

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2021.02.08

ドル高基調継続か、ただ中国春節の影響注視(週報2月第2週)

先週のドル/円相場は、ドルが一段高。連日のようにドルは上値を更新する展開で、週末には昨年11月高値(105.68円)を超える105.76円まで一時上昇している。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2021.02.06

来週の為替相場見通し:『ドル高基調は一服か。米追加経済対策の行方に注目』(2/6朝)

ドル円は週末にかけて上値を伸ばし、一時約4ヵ月ぶり高値となる105.77まで急伸しました。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。