ドル円見通し 米長期債利回り急上昇続く、2〜3か月周期のリバウンドに留まるか

〇ドル円、米長期債利回り急上昇を背景に1/6午前安値から反騰、1/11深夜104.39まで高値を伸ばす

〇米長期債利回り急上昇、米10年債利回りは1/11に1.15%へ、30年債利回りも1.89%へと上昇

〇ユーロ・ポンド・豪ドル・新興国通貨も対ドルで下落基調、為替市場がドル全面高へ急旋回の様相

〇国債大量発行による債券需給緩和見通しが債券売りを加速させた結果、長期債利回りが急上昇

〇長期債利回り上昇に対し、米連銀がどのような政策スタンスをとるか注目

〇103.60を割り込まないうちは一段高余地あり、104.39超えからは104円台後半を目指す上昇を想定

〇103.60割れからはいったん下落期に入るとみて、103.35から103.00を試すとみる

【概況】

ドル円は米長期債利回りの急上昇を背景に1月6日午前安値102.59円から反騰に転じていたが、1月8日夕刻には104円台に到達した。8日夜に発表された米12月雇用統計では非農業部門就業者数が7.1万人増の市場予想に反して前月比14万人減となったものの1月6日の米ADP民間統計で就業者数が12.3万人減だったことでサプライズ感がなく、足元の感染拡大問題よりもワクチン普及と経済対策による景気回復期待が優先される市場反応となり、NYダウは前日に付けた取引時間中の最高値更新には至らなかったものの前日比56.84ドル高で終値ベースの史上最高値を更新し、ナスダック総合指数は前日比134.50ポイントの上昇で取引時間中及び終値ベースでの史上最高値を更新した。11日はNYダウが上昇一服で前日比89.28ドル安、ナスダック総合指数が同165.54ポイント安と反落したが、米長期債利回りの上昇基調は続いたために深夜にかけてはドル全面高も継続した。

1月11日は深夜に104.39円まで高値を伸ばし、1月6日以降の上昇幅は1.80円に拡大した。昨年3月以降は概ね2か月から3か月の周期で底打ち反騰を繰り返してきたが、昨年6月5日への反騰時を除いて戻り幅は3円に満たずに戻り高値を切り下げて一段安を繰り返してきた。現状も今のところはそうしたリズムの範囲にある。

【米長期債利回り急上昇を無視できずにドル高】

米雇用統計が悪化したところではいったん103.60円まで反落したが早々に切り返し、11日は104円台序盤へ一段高している。

年明けまでは株高を背景に為替市場はリスクオン優勢で投機通貨買いが進んでドル全面安の様相だった。米長期債利回りも昨年8月からはジリ高基調で上昇してきたが、絶対的な水準も低かったことで為替市場は株高=リスクオンでドル安というシンプルな図式で推移してきた。しかし1月4日時点で0.90%台だった米10年債利回りが1月5日に0.96%、6日に1.05%、7日に1.08%、8日には1.12%へと急上昇し始めたことで為替市場の受け止め方も変わった。米10年債利回りは11日に1.15%へ上昇、30年債利回りも1.89%へと上昇している。

ユーロドルは1月6日夜高値をピークに下落に転じた。ポンド/ドルは1月4日夜高値をピークに下落していたが6日夜と7日夜に一段安に入り11日もさらに安値を切り下げてきた。感染抑制に成功しているとしてリスク選好感も強かった豪ドル米ドルも1月6日夕高値で上昇にブレーキがかかって8日深夜の戻り高値を切り下げて11日へ一段安となっている。メジャー通貨の加重平均であるドル指数は1月6日に昨年3月20日以降の安値を更新したが、7日から11日までは3連騰で反発している。

新興国通貨も南ア型変異種の感染急増問題もあった南アランドは12月後半から下落基調に入っていたところ1月8日にかけては大幅続落状態となり、メキシコペソも7日未明から下落に転じた。為替市場がドル全面高へ急旋回する中でドル円も反騰入りしている状況だ。

主要国の実質ゼロ金利及び量的金融緩和規模拡大の長期化が過剰流動性を生み出して投機マネーを捻出していること、コロナ禍での富裕層が金余りで株買いや投機通貨、ビッドコイン等の仮想通貨買い等に向かっており、日米欧共に感染拡大による足元の景気不安が日々深刻化しているものの株式市場は我関せずで高値追及の流れを続けてきた。日本における緊急事態宣言でも株高は収まらず、米国でも2200万人を超える累計感染者でICUが満床だと言われてもNYダウは史上最高値を更新した。ブレグジットのハードランディングは回避されたものの英国型変異種で感染急増となりロンドンが重大インシデント宣言を出してもFT100株価指数は8日に昨年3月以降の最高値を更新している。

年初まではこのリスク選好の流れで株高と共にユーロもポンドも豪ドルも新興国通貨も買われてきた。しかし米ジョージア州での上院議員決選投票で2議席を民主党が獲得したことで米上下院のねじれが解消、バイデン新政権による巨額の財政出動見込みが強まると株高がさらに進行する一方で国債大量発行による債券需給緩和見通しが債券売りを加速させた結果、長期債利回りが急上昇した。米10年債利回りが1%台に乗せてきたことで為替市場のスタンスも利回り格差を意識した動きを強いられてドル買い戻しの動きに入ったといえる。この動きは特にゴールドの急落で顕著だった。金利のつかないゴールドにとっては米長期債利回りの急上昇が大きなプレッシャーとなる。

【米連銀の長期債利回り上昇に対する姿勢は?】

米雇用統計が予想外に悪かったことは感染拡大がやまないことで景気回復にブレーキがかかっていることを示す。本来なら株売り要因となるところだが、悪い雇用統計は景気対策・財政出動拡大期待へ転じてアフターコロナの株高期待に押し切られる。総額9000億ドル規模の追加経済対策の成立が遅れて12月末になったことで12月中の失業者増につながったともいえるが、この先にはバイデン政権による一層の経済対策も進んでゆくとの期待がある。大統領選においてバイデン氏は3兆ドル規模の経済刺激・インフラ策等を公約している。

米財務省は1月11日に3年債580億ドル、12日に10年債380億ドル、13日に30年債240億ドルの入札を行う。大量発行による債券売りが進むようだと長期債利回りがさらに上昇する可能性もあるところだが、その際は米連銀がどのような政策スタンスをとるのか注目される。

米連銀のFOMCは1月26−27日に開催されるが、クラリダ副議長は8日の講演で「ワクチンの実用化で景気見通しが明るくなり、下振れリスクは後退した」との認識を示し、「春以降にワクチン接種が普及すれば米経済は恐らく今年下半期にコロナ危機前の水準に回復する」と楽観的だ。これまでのFOMCではYCC(イールドカーブコントロール)に対してはネガティブ姿勢と思われるが、最近の長期債利回り急上昇へのブレーキを掛けるような口先介入等がみられるかどうか、地区連銀総裁らの発言にも注目したい。

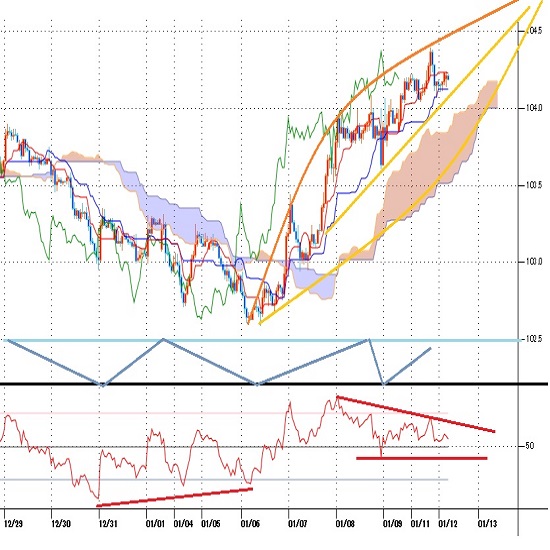

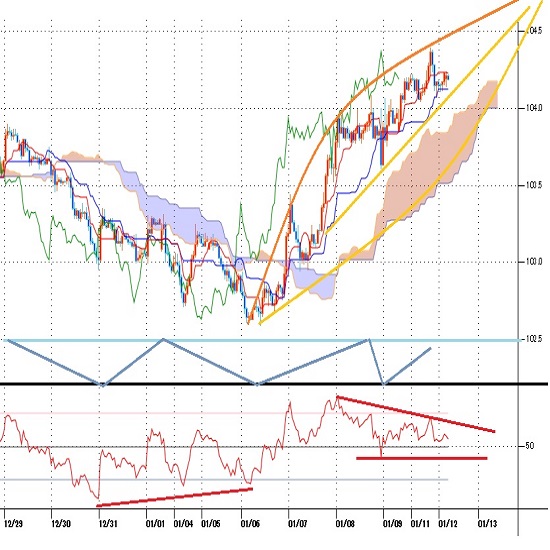

【60分足一目均衡表・サイクル分析】

概ね3日から5日周期の短期的な高値・安値形成サイクルでは、1月6日深夜の反騰で4日深夜高値を上抜いたために7日午前時点では6日午前安値を直近のサイクルボトムとした強気サイクル入りとした。また102.75円以上での推移中は上昇余地ありとし、6日深夜高値超えからは11日朝にかけての間への上昇を想定するとした。

8日夜に小反落してから一段高しているため、8日夜安値を直近のサイクルボトムとして新たな強気サイクル入りしている可能性がある。このため8日夜安値103.60円を割り込まないうちは上昇余地ありとし、8日夜安値割れからは弱気サイクル入りとみて12日の日中から13日午前にかけての間への下落を想定する。

60分足の一目均衡表では6日深夜の反騰で遅行スパンが好転、先行スパンも上抜いたがその後も両スパン揃っての好転を維持している。このため遅行スパン好転中は高値試し優先とするが、遅行スパン悪化からは下げ再開を警戒、先行スパン転落からは上昇一巡による調整安に入るとみて遅行スパン悪化中の安値試し優先とする。

60分足の相対力指数は7日深夜高値から8日夕、11日夜へと高値を切り上げてくる中で指数のピークが連続して切り下がる弱気逆行となっている。50ポイント以上での推移か一時的に割り込んでも切り返して60ポイントを超えるところからは上昇継続とするが、45ポイント割れからはいったん下げに入るとみて30ポイント前後への低下を伴う下落を想定する。

以上を踏まえて当面のポイントを示す。

(1)当初、1月8日夜安値103.60円を下値支持線、1月11日深夜高値104.39円を上値抵抗線とする。

(2)8日夜安値を割り込まないうちは一段高余地ありとし、11日深夜高値超えからは104円台後半を目指す上昇を想定する。104.70円以上は反落警戒とするが、104円以上での推移なら13日も高値試しへ向かいやすいとみる。

(3)8日夜安値割れからはいったん下落期に入るとみて103円台序盤(103.35円から103.00円)を試すとみる。103.25円以下は買われやすいとみるが、104円以下での推移なら13日も安値試しへ向かいやすいとみる。

【当面の主な予定】

1/12(火)

14:00 (日) 12月 景気ウオッチャー調査-現状判断DI (11月 45.6、予想 36.8)

14:00 (日) 12月 景気ウオッチャー調査-先行判断DI (11月 36.5、予想 30.5)

25:00 (米) ローゼングレン・ボストン連銀総裁、カプラン・ダラス連銀総裁、カシュカリ・ミネアポリス連銀総裁、講演

26:00 (米) メスター・クリーブランド連銀総裁、ビデオ会議参加

1/13(水)

08:50 (日) 12月 マネーストックM2 前年同月比 (11月 9.1%、予想 9.2%)

18:00 (欧) ラガルド欧州中央銀行(ECB)総裁、発言

19:00 (欧) 11月 鉱工業生産 前月比 (10月 2.1%、予想 0.3%)

19:00 (欧) 11月 鉱工業生産 前年同月比 (10月 -3.8%、予想 -3.2%)

22:30 (米) 12月 消費者物価指数 前月比 (11月 0.2%、予想 0.4%)

22:30 (米) 12月 消費者物価指数 前年同月比 (11月 1.2%、予想 1.3%)

22:30 (米) 12月 消費者物価コア指数 前月比 (11月 0.2%、予想 0.1%)

22:30 (米) 12月 消費者物価コア指数 前年同月比 (11月 1.6%、予想 1.6%)

24:30 (米) EIA週間石油在庫統計

27:00 (米) ブレイナードFRB理事、講演

28:00 (米) ハーカー・フィラデルフィア連銀総裁、講演

28:00 (米) 12月 月次財政収支 (11月 -1453億ドル)

28:00 (米) 米地区連銀経済報告(ベージュブック)

1/14(木)

未 定 (中) 12月 貿易収支・米ドル建て (11月 754.2億ドル、予想 700.0億ドル)

未 定 (中) 12月 貿易収支・人民元建て (11月 5071.0億元、予想 4664.0億元)

06:45 (NZ) 11月 住宅建設許可件数 前月比 (10月 8.8%)

08:50 (日) 11月 機械受注 前月比 (10月 17.1%、予想 -6.7%)

08:50 (日) 11月 機械受注 前年同月比 (10月 2.8%、予想 -15.5%)

08:50 (日) 12月 国内企業物価指数 前月比 (11月 0.0%、予想 0.2%)

08:50 (日) 12月 国内企業物価指数 前年同月比 (11月 -2.2%、予想 -2.2%)

22:30 (米) 12月 輸入物価指数 前月比 (11月 0.1%、予想 0.7%)

22:30 (米) 12月 輸出物価指数 前月比 (11月 0.6%、予想 0.6%)

22:30 (米) 週間新規失業保険申請件数 (前週 78.7万件、予想 78.5万件)

22:30 (米) 週間失業保険継続受給者数 (前週 507.2万人、予想 494.0万人)

23:00 (米) ローゼングレン・ボストン連銀総裁、講演

25:00 (米) ボスティック・アトランタ連銀総裁、パネル討論会司会

26:30 (米) パウエル米FRB議長、プリンストン大学で講演

1/15(金)

13:30 (日) 11月 第三次産業活動指数 前月比 (10月 1.0%、予想 0.3%)

16:00 (英) 11月 月次GDP 前月比 (10月 0.4%、予想 -4.8%)

16:00 (英) 11月 鉱工業生産指数 前月比 (10月 1.3%、予想 0.4%)

16:00 (英) 11月 鉱工業生産指数 前年同月比 (10月 -5.5%、予想 -4.2%)

16:00 (英) 11月 製造業生産指数 前月比 (10月 1.7%、予想 1.0%)

16:00 (英) 11月 貿易収支・商品 (10月 -119.99億ポンド、予想 -109.76億ポンド)

16:00 (英) 11月 貿易収支・全体 (10月 -17.38億ポンド、予想 -16.18億ポンド)

19:00 (欧) 11月 貿易収支・季調済 (10月 259億ユーロ、予想 220億ユーロ)

19:00 (欧) 11月 貿易収支・季調前 (10月 300億ユーロ)

22:30 (米) 12月 小売売上高・除自動車 前月比 (11月 -0.9%、予想 -0.2%)

22:30 (米) 12月 生産者物価指数 前月比 (11月 0.1%、予想 0.4%)

22:30 (米) 12月 生産者物価指数 前年同月比 (11月 0.8%、予想 0.7%)

22:30 (米) 12月 生産者物価コア指数 前月比 (11月 0.1%、予想 0.1%)

22:30 (米) 12月 生産者物価コア指数 前年同月比 (11月 1.4%、予想 1.3%)

22:30 (米) 1月 ニューヨーク連銀製造業景況指数 (12月 4.9、予想 5.6)

23:15 (米) 12月 鉱工業生産 前月比 (11月 0.4%、予想 0.4%)

23:15 (米) 12月 設備稼働率 (11月 73.3%、予想 73.5%)

24:00 (米) 11月 企業在庫 前月比 (10月 0.7%、予想 0.5%)

24:00 (米) 1月 ミシガン大学消費者信頼感指数速報 (12月 80.7、予想 80.0)

1/18(月)

休場、米国(キング牧師生誕日)

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

-

米ドル(USD)の記事

Edited by:照葉 栗太

2021.01.12

ドル円、米長期金利の上昇とリスク回避のドル買いで一時1ヵ月ぶり高値圏へ(1/12朝)

11日(月)の外国為替市場でドル円は上昇(本邦は「成人の日」で祝日)。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。