��{�́u�����v�\�z�A�Ē��ԑI�����g���v��

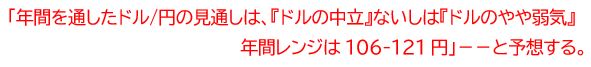

5�N�A���Łu���N�̃h��/�~�̑��ꌩ�ʂ��v�����|�[�g�����Ă��������B��N�̔@�����N���܂��́u���_�i���C���V�i���I�j�v���w�E���������ŁA�u���̂����������_�ɂȂ����̂��v�Ƃ������R�ɂ��ĕĂ݂����B�ł́A���N�̔N�Ԍ��ʂ��́u���_�v����B

.

�@�e�N�j�J��

�u��N�ԂɈב֑��ꂪ�ǂ̒��x�����̂��v�|�|�𐔒l�������u�N�ԕϓ����v�Ƃ����l����������B����ɂ��ƁA�h��/�~�͔N�Ԃ�ʂ���15.5���قǓ������Ƃ��u���ρv�ł���悤���B

�܂�A����1�h����100�~�Ŋ��t�����Ƃ��āA������ɓ����Ƃ���ΔN����115�~���A���邢��84�~���ɒB���Ă��s�v�c�ł͂Ȃ����ƂɂȂ�B

�������A���߂Ďw�E����܂ł��Ȃ��A�ʏ�͂����܂ň�����݂̂ɓ������Ƃ͂Ȃ��B

�M�҂̎g�p���Ă���f�[�^�ō��N�̎�����J�n���ꂽ115.15�~���N�_�Ƃ��A���g�̑���ςł���u�����������͎�̃h����C�v���Q�l�ɁA�N�ԕϓ�����15.5������i�h�����j������7���A���i�h�����j������8-9�������|�|�Ɖ��肵�Čv�Z����ƁA���N�̗\�z�����W�̓U�b�N���u105-123�~�v�ƂȂ�B

�����A���m�̂悤�ɁA�h��/�~�͍�N�܂�5�N�A���̏������B�N�ԕϓ�����2017�N����2019�N�܂�3�N������10���ȉ��ł��������A��N�͂���Ɣ�ׂ�Α傫�����������̂́A����ł��ϓ�����12.5���ɂƂǂ܂�A�u���ρv�ɂ�͂�y�Ȃ������B

���������āA�O�i�ɂ����āu�ߋ��̔N�ԕϓ���15.5���v�����ƂɎZ�o�����u18�~���v�Ƃ����N�ԃ����W�\�z�́A���L������Ƃ����邩������Ȃ��B�����ŁA�����W�̏㉺�����ꂼ��k��������15�~�����W�A�u106-121�~�v�����N�̔N�ԗ\�z�����W�Ƃ��Ďw�E���Ă����B

�Ȃ��A���H�Ɏ��{�����u�Ē��ԑI���v�Ƃ��킹�A�ꕔ�s�����́u�Ē��ԑI�����{�N�͈בւ̕ϓ����������Ȃ�X���ɂ���v�|�|�Ƃ�����������������邪�A���ׂĂ݂��Ƃ���K�����������Ƃ͌��������ɂȂ��B�m���ɑO��2018�N�̓h��/�~�ϓ���9.91�~�A�ϓ���8.80���Ƃ��Ȃ�̏��ϓ����������A1990�N��1998�N�̂悤�ȔN�ԕϓ����͂Ƃ���35�~�ȏ�A�ϓ�����25���ȏ���L�^���Ă���N������B

��q����悤�ɁA�u�Ē��ԑI���v�͔��ɑ厖�ȍޗ��Ȃ���A�h��/�~�̔N�ԕϓ����k���ȂǂƂ������ʂł̑����͏������̂ł͂Ȃ��낤���B

�A�ޗ�

�בւ𒆐S�ɍ��N�̋��Z�s��ɉe����^�������ȍޗ����l�����ꍇ�A���i�K�ő傫��4����ƍl���Ă���B

���Ȃ킿�u���ĉ��p�Ȃǂɂ����Z����v�A�u�V�^�R���i�̊����g��p�����O�v�A�u�Ē����邢�͓��ĉ�vs���I�̑Η��[���v�|�|��3�Ɓu���E�I�ɏd�v�ȑI�����������v���Ƃ��B

�ŏ��ɋ������u���Z����v�͕č��𒆐S�Ƃ������e�ł���A�N���̗��グ���Â͈���������������Ă���B����1��26���̕Ăe�n�l�b���ʔ��\�Łu3�����グ���{�v�͂قڊm�肵�������A���グ����芸�����u3��v�܂ł́A�قڃR���Z���T�X���D�荞�ݍς݁B����́u3��v��葽���u4���������5��̗��グ�v�Ƃ���������ɋ��C�ɌX���邱�ƂɂȂ�̂��A�����o�ϏȂǕč��̃t�@���_�����^���Y�v���ɂ����ӂ��Ă��������B

�܂��u�V�^�R���i�v�Ɋւ��ẮA�����Ɛ��E���ő嗬�s���Ă���I�~�N�������̊����͂��ɂ߂č������Ƃ��C�|����̂����A����܂ł̓��������Ă���ƐV�������Ɏ���ψق̃X�s�[�h���Ȃ��Ȃ��ɑ����B���Ƃ��A���݂̃I�~�N��������}�����Ƃ��Ă��A�V���ȕψي��������B���E���ōĂё嗬�s�����ǂ�댯���N����Ȃ��Ƃ����炸�A�����������X�N�v���ƂȂ肩�˂Ȃ����낤�B

�ꍇ�ɂ���ẮA���N���V�^�R���i���݂̘b��ɐU�����N�ƂȂ�댯�����Ȃ��ł͂Ȃ��B

����ɁA�u�Ē����邢�͓��ĉ�vs���I�̑Η��[���v�́A���łɐ��E�l�X�ȂƂ���Ŋ�Ȃ������������n�߂Ă���B

����������Ɓu�E�N���C�i�v��u�k���N�v�ɑ��Ă͌����ɂ��������邾���łȂ��A�u���ĉ�vs�����v�Ɋւ��ẮA������̓y��肾���łȂ��u�E�C�O���⍁�`�A��p���߂���l�����v�ȂǑ���ɂ킽��A������Ք��荇�����������ƂɂȂ肻���B�K���Ȃ��ƂɁA�u��K�͂ȕ��͏Փˁv�Ƃ��������Ԃ͎�芸�����������Ă�����̂́A���N�����͂��悢��\�f�������Ȃ��ւƊׂ���Z������܂ňȏ�ɍ��܂��Ă��邱�Ƃ����͊ԈႢ�Ȃ��B

���Ȃ݂ɁA���_���ב֎s��ւƓ]����A��N�̃��[������Ƃ��Ƀ��[��/�~�͗��j�Ɏc��قǂ̏������������B���ہA���[���������ɒa������1999�N�ȍ~�ŁA��N�͍ŏ��ϓ��������ĕϓ������L�^���Ă���B

���ꂩ�炷��ƁA�u�k���N�v��u�����v��͂Ƃ������A���[������̂������v���ƂȂ肩�˂Ȃ��u�E�N���C�i�v��̐�s���Ƃ������Ƃ͑���̂������v���Ƃ����_������傢�ɒ��ӂ������B��N�̔����Ƃ�������N�Ԃ�ʂ����告������ǂ����ƂȂ肩�˂Ȃ����낤�B

����A�Ō�ɋ������u���E�̏d�v�ȑI���v�͂ƌ����ƁA���{�̎Q�@�I���x���Ƃ��Ă܂łɎ��{�����ق��A�č��Ɗ؍��A�C�^���A��t�����X�ȂǂŔN���ɏd�v�ȑI�����\�肳��Ă���B��Ŏ��グ���u�Ē��Ȃǂ̑Η��[���v�Ƃ͈�����Ӗ��ŁA�e���I���܂��������v�����בւȂNj��Z�s��̔g���v���Ƃ��Ē��ӂ��Ă��������Ƃ��낾�B

���Ȃ݂ɁA�u���E�̏d�v�ȑI���v�̂Ȃ��ł��A�����Ƃ��S���W�߂����Ȃ��̂�11���Ɏ��{����錩���݂́u�Ē��ԑI���v�B4�N�Ɉ�x�̑哝�̑I����A2�N��ɍs���鍑�E�n���̓���I���S�ʂ��w���B

���̂Ȃ��A���Z�s��łƂ��ɒ�������Ă�����̂��A�M�c��I���B��@�i�C��6�N�A�萔100�j�̖�3����1�ɓ�����34�c�ȂƉ��@�i�C��2�N�A�萔435�j�̑S�c�Ȃ������錩���݁B�{�e���M�i�K�Ńo�C�f���đ哝�̂̏������閯��}�͏�@�œ��}�n������2�c�Ȃ��܂�50�c�ȁA���@��221�c�Ȃ�L���Ă���A���@�Ƃ��哱���������Ă�����̂́A���������D�ʐ������ԑI������ێ������̂����ő�̃|�C���g�ƂȂ낤�B

�������ߋ���k��ƁA���ԑI���͗^�}�Ɍ��������ʂƂȂ邱�Ƃ������A���ۂ��܂���4�N�O�A�g�����v�O�����̓��������u��^���Łv�̉��b�Ȃ��^�}�E���a�}�͉��@�ʼnߔ����������Ă���B

���������ۂ̒��ԑI���܂ŁA�܂����N�ȏ�̎��Ԃ�L���Ă���Ƃ͂����A�����̕Đ��_�����Ńo�C�f�������̎x�����}�ቺ�����Ă��邱�Ƃ͋C�|���肾�B�I�����ʂɂ���ẮA�Đ����Ƌc��́u�P���ꌻ�ہv���N�������˂��A�N�㔼���痈�N�ȍ~�Ɋ|���ĕĐ�������s����ȏƂȂ�댯�����Ȃ��͂Ȃ��B���Z�s��ɂ����Ă��傫�Ȕg�����Ăт��˂Ȃ��댯�����߂Ă���B

�����āA�Ō�ɂ����ЂƂB�O�i�ŕM�҂͍��N�̃h��/�~����ɂ��āA�w�h���̒����x�Ȃ����́w�h���̂���C�x�|�|�̌��ʂ��Ǝw�E�������A�ߋ��ɑk���Ă݂��Ƃ���1990�N�ȍ~�O��܂�8��6��́u���ԑI�����{�N�v���u�h�����E�~���v�����ւƐU��Ă������Ƃ́A�S�����x���v�����B

���܌��݂̓��{�́A���Ă̂悤�ȁu�č��̖f�ՓG���v�Ƃ��������ʒu�ł͂Ȃ��B�������A����ł��č��ɂ�����d�v�ȍ����I�����{�N�ɂ͐܂ɕt���A�ב֎s��ɂ����Ă������I�ȁu�~�����́v�����܂�Ƃ������Ƃ��J��Ԃ��Ă����B���N���q���b�Ƃ���ƁA�\�f�������Ȃ��C�����Ă���B

�B���̑�

���N�̊��x���l����ƁA�\�����u�p�i�݂��̂��j�v�ŏ\��x�́u�Ёi�Ƃ�j�v�B�܂�A�u�p�Ёv�ɂȂ�B

�A�z�܍s���ɂ��ƁA�u�p�v�͏\����9�Ԗڂɂ�����A�u���̐�������ޏ����̎�����\���Ă���v�Ƃ����B�܂��A���̈Ӗ�����Ƃ���́u�Î�v��u��v�Ƃ���A���ꂩ�炷��ƍ��N�̋��Z����͑S�ʓI�Ɂu�h���v�����������N�ɂȂ邩������Ȃ��B

����ɑ��āA�\��x�ł���u�Ёv�͎n�܂肩��3�Ԗڂɂ�������̂ŁA�u�a���v��u�n�܂�v��\���Ƃ���Ă���B�Ӗ������Ƃ���ΑO�q�����u�p�v�ɋ߂��j���A���X�����A���������ϋɓI�����邢���e�ɂȂ肻���B���Ƃ��u�����v��u�L���v�Ƃ��������e���܂܂��Ƃ����B

������ɂ��Ă��A����ȍ��N�́u�p�Ёv�Ƃ������x����l�����邱�Ƃ́A2022�N�́u�~����t�Ɍ����Ă̓]�����v�ɂ����邱�ƂɂȂ�̂�������Ȃ��B�ˑR�Ƃ��ĐV�^�R���i�̊����g�傪�����Ă��邱�Ƃ�����A���Z�s����������炭�́u��v���邢�́u�h���v�Ƃ����������ǂ�\����ے�ł��Ȃ����̂́A����͎��Ȃ铮�ӂɌ����������̎��ԑсB

�����āA�N���Ɍ����Ă̓A�N�e�B�u�ȓ��ӂ������ȂǁA���Ȃ�傫�ȗ���Ɍ��������邢�W�]���J���邱�ƂɂȂ�̂ł͂Ȃ��낤���B�N�㔼�Ƃ����K�オ��̓��ӂ����҂��Ă��������Ƃ��낾�B

����ɁA�ߋ��́u�ДN�v��U��Ԃ��Ă݂�ƁA�O��2010�N�ɂ́u�M���V���𒆐S�Ƃ������B����@�v�A�O�X��1998�N�́u���[�}���V���b�N�v�A1986�N�́u�`�F���m�u�C���������́v�A1974�N�u�E�H�[�^�[�Q�[�g�����Ńj�N�\���đ哝�̎��C�v�|�|�Ȃǂ̏d�厖�ۂ��N�����Ă������Ƃ��Q�l�܂łɓ��̕Ћ��ɂƂǂ߂Ă����đ��͂Ȃ��C�����Ă���B

�I�[�_�[/�|�W�V������

- �L�[���[�h�F

�֘A�L��

-

�ăh���iUSD�j�̋L��

Edited by:�R�� �N�i

2022.01.31

2022�N�h���~���ꌩ�ʂ��i22/1/31�j

�������̂ŐV�^�R���i�E�C���X���������琢�E�Ɋg�債��2�N���߂��܂����B

-

�ăh���iUSD�j�̋L��

Edited by:�썇 ���q�q

2022.01.27

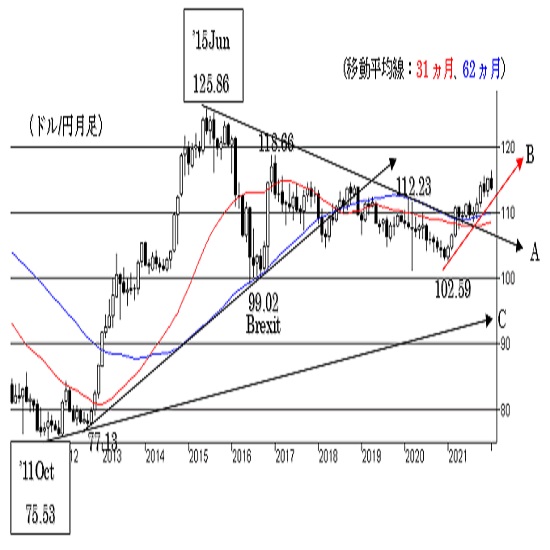

2022�N�̈ב֑���ɂ���

2021�N�̓p���f�~�b�N�Ђł��A�o�ϊ������~�߂邱�ƂȂ����Čo�ς͊ɂ₩�Ȋg�����ێ����܂����B

-

�j���[�W�[�����h�h���iNZD�j�̋L��

Edited by:���{ ����

2022.01.25

2022�N��NZ�h���Εăh���̌��ʂ�(2022/1/25)

���ꂪNZ�̕ω�������邩�A����Ƃ��č��̐₦�ԂȂ���������邩�ŕς��܂��B

-

�ăh���iUSD�j�̋L��

Edited by:���{ ����

2022.01.27

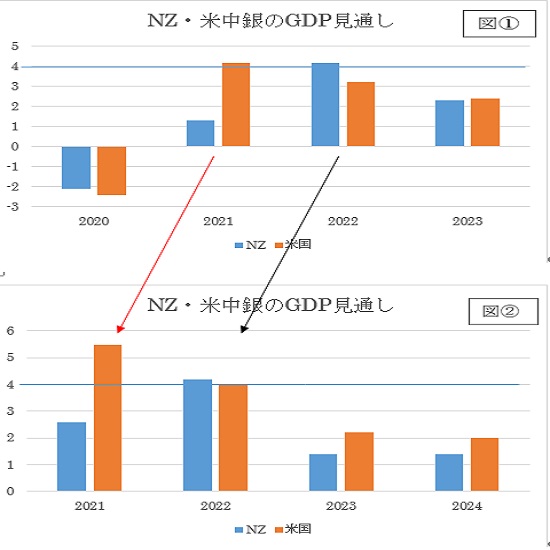

�č���4�l����GDP����l�̗\�z�i22/1/27�j

�{���A�č���4�l����GDP�i4Q�j�����\����܂��B

-

�ăh���iUSD�j�̋L��

Edited by:���{ ����

2022.01.27

�ĘA�M���J�s��ψ���iFOMC�j��������c���v�|(22/1/27�j

����J�Â��ꂽFOMC���Z�����̋L�Ҕ��\�v�|�����\����܂����B

-

�݂�Ȃ�FX �g���C�_�[�Y�،�

�݂�Ȃ�FX�̓X���b�v���X�v���b�h���������I�����J�݂Ƃ�����ōő�1,010,000�~�L���b�V���o�b�N�L�����y�[�����I

�����1,000�ʉ݂���OK�A�萔���������IeKYC�ōŒZ1���Ԍ�Ɏ���\

- �uFX���j�Ձv �����p��̒���

- �f�ڂ��Ă�����̐��m���ɂ��Ă͖��S�������Ă���܂����A���̓��e��ۏ�����̂ł͂���܂���B

- �f�ڂ��Ă��鏤�i��T�[�r�X���̏��́A�e���Ǝ҂���������܂��͊e���Ǝ҂̃E�F�u�T�C�g���ɂČ��J����Ă�����莞�_�̏������Ƃɍ쐬�������̂ł��B

- ���T�C�g��FX�Ɋւ�����̒�ړI�Ƃ��Ă��܂��B���T�C�g�́A����̋��Z���i�̔������̊��U��ړI�Ƃ������̂ł͂���܂���B

- FX�Ɋւ����������J�݁A����̎��s���тɎ�������̏ڍׂɂ��Ă̂��⍇���y�т��m�F�́A���p�҂����g���eFX�戵���Ǝ҂ɑ����ڍs���Ă����������̂Ƃ��܂��B�܂��A�����̍ŏI���f�́A���p�҂����g���s���Ă����������̂Ƃ��܂��B

- ���Ђ�FX����Ɋւ����瓖���҂܂��͑㗝�l�ƂȂ���̂ł͂Ȃ��A���p�ҋy�ъeFX�戵���Ǝ҂̂�����ɑ��Ă��A�_������̑㗝�A�}��A���������s���܂���B���������āA���p�҂ƊeFX�戵���Ǝ҂Ƃ̌_��̐��ہA���e�܂��͗��s���Ɋւ��A���Ђ͈�ؐӔC��Ȃ����̂Ƃ��AFX����ɔ����g���u�����̗��p�ҁE�eFX�戵���ƎҊԂ̕����ɂ��Ă͗������ҊԂʼn���������̂Ƃ��܂��B

- ���Ђ́A���T�C�g�ɂ����Ē�����̓��e�̐��m���E�Ó����E�K�@���E�ړI�K�������̑��̂����鎖���ɂ��ĕۏ����A���p�҂������̏��Ɋ֘A�����Q�������ꍇ�ɂ���̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g�ɂ����Ē�����̑S���܂��͈ꕔ�́A���p�҂ɑ��ė\���Ȃ��A�ύX�A���f�A�܂��͒�~�����ꍇ������܂��B

- ���T�C�g�ɂ́A���ЁE���̋@�ւ̃T�C�g�ւ̃����N���ݒu�����ꍇ������܂����A���Ђ͂���烊���N��T�C�g�̓��e�ɂ��Ĉ�؊֒m�����A����̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g��̃R���e���c�Ɋւ��钘�쌠�́A���Ђ������͓��Y�R���e���c��n�삵������҂܂��͒��쌠�҂ɋA�����Ă��܂��B

- ���Ђ́A���Ђ̎��O�̋����Ȃ��A���T�C�g��̃R���e���c�̑S���܂��͈ꕔ���A�����A���ρA�]�ړ��ɂ�藘�p���邱�Ƃ��ւ��܂��B

- ���T�C�g�̂����p�ɓ������Ă͏�L���ӎ��������������������ق��AFX���j���p�K���ɂ����ӂ������������̂Ƃ��܂��B