FOMC(1月30日-31日開催)のポイント: 「サプライズ無しで無風通過か」

【今回のポイント】

〇 政策金利は据え置き

〇 3月利下げ観測をけん制

〇 週末に雇用統計を控えているため積極的な売買は手控え

【市場コンセンサスは何?】

2024年最初の米連邦準備制度理事会(FRB)による米連邦公開市場委員会(FOMC)が、1月30日‐31日に開催される。東京時間1月28日18時時点のFOMCコンセンサスは下記の通りである。

・政策金利5.25%(下限)−5.50%(上限)据え置き

・利下げ時期に関しては明言せず

【何がサプライズになる?】

今回のFOMCは、ドット・チャートの発表が無いこともあり、無風での通過を想定する市場関係者が多い。FOMC後のパウエルFRB議長の記者会見でも利下げ時期に関する明言は無いだろう。

CMEグループが算出するFed Watchでは、利下げ開始のタイミングを3月頃と見ている割合が約5割となっており、2024年中に6回の利下げを織り込んでいる。

昨年12月会合で、FRBは2024年は3回の利下げを見ており、Fed Watchとの乖離は大きい。あくまでも金利先物市場の関係者の思惑が詰まったことを考慮すると、Fed Watchの見方は「参考程度」と考えておいた方が良さそうだ。

FRBが目指す2%のインフレ率は、一部の指標ではすでに達成している。コア価格指数は6カ月間の年率ベースで12月に1.9%上昇と2カ月連続で2%を下回った。これは、雇用やインフレ率などFRBが注目しているデータの一つにしか過ぎないことから、このデータのみでFRBの方向性が決まるわけではない。

足元では、大寒波によって米シェールオイル採掘量が減少しており、原油価格はじりじりと上昇。エネルギー価格の上昇を気にするコメントは出るだろうが、今時点で24年のインフレ率にどのような影響を与えるかまで言及はしないだろう。

つまり、今回のFOMCは、無風通過でサプライズはない、と考えている。

【では、ドルはどう動く?】

今回はサプライズ無しの見通しなので、コンセンサス通りのパターンのみ想定する。

米当局高官からは「早期の利下げは時期尚早」といった発言もあることから、Fed Watchが見込んでいる3月利下げ開始へのけん制コメントが出ると想定。

グールズビー・シカゴ連銀総裁の「投資家は利下げについて先走っており本末転倒だ」というコメントに、パウエルFRB議長を筆頭に米当局高官の思いが詰まっている気がする。

パウエルFRB議長は12月会合の発言とほぼ同じ、もしくは、3月利下げ開始へのけん制発言が想定線だ。米10年債利回りは瞬間的に動くだろうが、4.0%から4.1%のレンジに留まると考える。

発表後、数日、ドルは主要通貨に対して上下に1%弱動くかもしれないが、現在の対円での147円前後、対ユーロでの1.09ドル前後に収れんすると想定する。

FOMC通過後も、2日に米雇用関連の重要経済指標が発表されることから、短期的な売買に留まり様子見ムードが強くなると考える。

【最近のFOMC関係者の発言は?】

ここ最近でFOMC関係者の発言を拾った。もっとも、ブラックアウト期間の関係上、FOMC関係者による最後の発言は1月20日となる。

※ブラックアウト期間とは、主に中央銀行会合の前々週の土曜日から開始される。例えば FOMCが火曜日と水曜日に開催される場合は、会合翌日の木曜日まで計13日間続くこととなる 。

デイリー・サンフランシスコ連銀総裁(1月20日)

「利下げが近いと考えるのは時期尚早」

「政策金利を調整する自信を得るにはより多くの証拠が必要」

ボスティック・アトランタ連銀総裁(1月20日)

「利下げ前にインフレ率が2%に向かっていることを確認したい」

「インフレとデータが改善すれば利下げ見通しを変更することに前向き」

グールズビー・シカゴ連銀総裁(1月19日)

「物価のインフレは正常に戻り、サービスインフレも驚くべき進展を見せている」

「住宅インフレのさらなる進展を見る必要」

「市場は経済データに注目すべき」

「FRBは労働市場からの差し迫った脅威に直面していない」

「インフレの進行が逆転すれば利上げする可能性も」

「インフレに関して良い進展があれば、それを政策金利に反映させなければならない」

ボスティック・アトランタ連銀総裁(1月18日)

「インフレは2%目標に向けた軌道にあるもよう」

「最悪の結果は利下げしてから再び利上げしなければいけないこと」

「インフレ進展が鈍化した場合、金利を高水準に長期間維持することが望ましい」

米地区連銀経済報告(ベージュブック)(1月18日)

「全体として、米経済活動は前回の報告書以降ほぼ変わらず、もしくは全く変化がなかった」

「差があった4地区のうち、3地区は緩やかな成長を報告し、1地区は緩やかな減少を報告」

「ほぼすべての地区で、製造活動が減少」

「6地区では僅かな、もしくは緩やかな価格上昇が報告され、2地区では穏やかな価格上昇が報告された」

「3地区の企業は、価格上昇が今後1年間でさらに緩和されると予想。また、4地区の企業はほとんど変化がないと予想」

グールズビー・シカゴ連銀総裁(1月15日)

「投資家は利下げについて先走っており本末転倒だ」

「金利に関する決定を左右するのはデータ次第」

グールズビー・シカゴ連銀総裁(1月12日)

「利下げ前にさらなるデータを確認する必要がある」

バーキン・リッチモンド連銀総裁(1月12日)

「本日の米CPIはほぼ予想通りであり、全体としては緩やかな推移を示唆」

メスター・クリーブランド連銀総裁(1月12日)

「12月CPIの結果は我々の仕事がまだ終わっていないことを示唆」

「今年もインフレ率は引き続き低下するとの予測」

「今年は2%の目標に届かないだろう」

「3月は利下げには早すぎる」

「まだ利下げするには至っていない、経済が予想通りに進んでいるというより多くの証拠が欲しい」

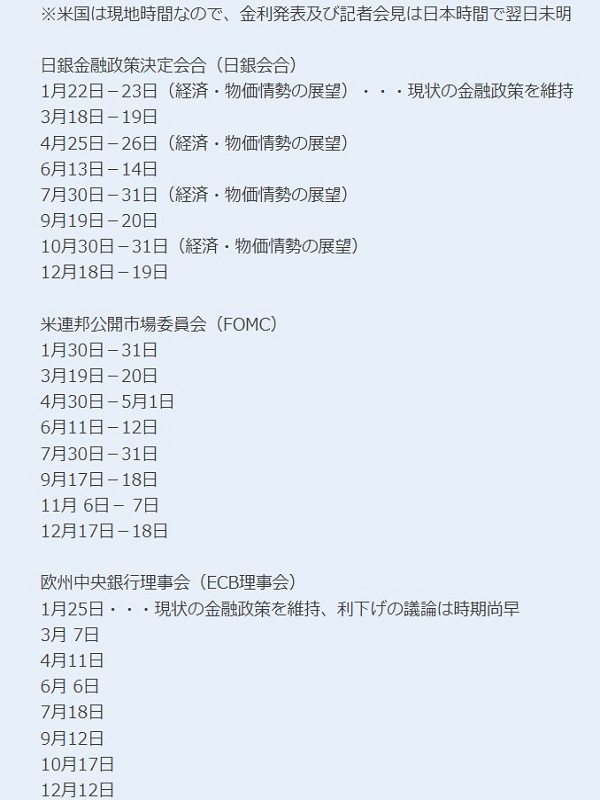

【2024年スケジュール】

.

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.11

FOMC結果のポイント:パウエル議長の発言は想定線だが、トランプ氏とのバトルに注目(24/11/11)

連邦準備制度理事会(FRB)は、11月6日−7日の連邦公開市場委員会(FOMC)において、政策金利を下限4.50%、上限4.75%とそれぞれ0.25%引き下げた。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.04

FOMCのポイント: 0.25%利下げ実施の公算大、次期大統領に配慮した声明及び記者会見に(24/11/4)

連邦準備制度理事会(FRB)による連邦公開市場委員会(FOMC)が、11月6日‐7日に開催され、東京時間11月8日未明に結果が伝わる。

-

日本円(JPY)の記事

Edited by:田代 昌之

2024.11.04

日銀会合結果のポイント:植田総裁はややタカ派、米イベント前で小動きに留まる(24/11/4)

政策金利は、市場想定通り「金融政策の現状維持」。

-

米ドル(USD)の記事

Edited by:山中 康司

2024.01.29

ドル円 FOMC後に利食いのドル売りか(週報1月第5週)

先週の最大の注目は、コンセンサスは現状維持ではあったものの日銀会合であったことは間違いありません。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.01.29

ドル円 米FOMCを注視、ドル高再燃なるか要注意(週報1月第5週)

先週のドル/円相場は結果揉み合い。週間を通した値幅も2円程度にとどまったうえ、週足は寄り付きと大引けがほぼ同じ水準、「寄り引き同時線」の様相だった。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。