植田総裁はややタカ派、米イベント前で小動きに留まる

【今回のポイント】

〇 金融政策の現状維持を決定

〇 植田総裁は記者会見でややタカ派な発言

〇 ドル・円はやや円高推移も米イベント待ち

【日銀会合の結果】

今回、日銀金融政策決定会合(日銀会合)の内容が公表されたのは11時48分頃。政策金利は、市場想定通り「金融政策の現状維持」。同時に発表された「経済・物価情勢の展望(展望レポート)」において、2025年度の生鮮食品を除いた消費者物価指数の見通しは+1.9%となり、前回の見通しと比べて0.2ポイント低下。2026年度は+1.9%と、前回7月の見通しと同じ水準となった。

15時30分から16時30分の約1時間開催された植田和男日銀総裁の記者会見でのコメントは下記の通りである。

「見通し実現していけば政策金利引き上げ、緩和度合いを調整」

「12月会合で多角的レビューをとりまとめ」

「利上げのタイミングについて予断持たず」

「毎回の会合でデータを確認」

「為替は経済・物価に以前よりも大きな影響与える、引き続き注意必要」

「特定の政治家の発言にはコメントせず」

「政治情勢に関わらず、基本姿勢で臨みたい」

「時間的余裕との表現について、8月の弱い米雇用統計後の市場混乱の時期に使い始めた」

「現状はデータが改善、米国もかなり良いものがでているが完全に安心はできない」

「米経済に良い動きが続けば、時間的余裕との表現は不要になる」

「東京CPI、ある程度サービス価格への転嫁広がっている」

「賃金、インフレ目標と整合的な水準に入ってきている面がある」

「現時点では、来年の春闘に対する情報がないので具体的な話はできない」

「広い意味で今年と同じぐらいの賃上げ率となればいいが、これだけが利上げの判断材料ではない」

「新しい米大統領の政策次第では、新たなリスクが出てくる可能性もある」

「現在の所定内給与の伸びが続けば、見通し実現の確度は高まる」

「足元の政治情勢は物価見通しに大きく影響しない」

「時間的な余裕、という表現は今後使わない」

「ETFに関しては、現状まだ検討中で、もう少し時間をいただきたい」

【市場の反応】

日銀会合の結果は、市場予想通りの内容だったほか、展望レポートで2025年見通しを下方修正したが、足元のエネルギー価格を考慮しての内容のためノーサプライズ。一方、植田総裁の記者会見において、追加利上げ実施への当面の慎重姿勢を示すものと理解されていた「時間的余裕はある」という表現を「今後、使用しない」とあった。事前観測では、「追加の利上げに対しては前向きだが、慎重な姿勢を崩さない」と見られていたことから、慎重な姿勢を排除したことで、「ややタカ派」との印象だ。7月会合ではタカ派、9月会合ではハト派、今会合ではややタカ派と会合ごとに説明が振れる状況が続いている。

為替市場では、ドルが152円後半から前半とドル安円高に振れる格好となったが、「大きく円高に振れた」というインパクトはなかった。5日の米大統領選挙と6−7日の米連邦準備制度理事会(FRB)による連邦公開市場委員会(FOMC)の重要イベントを控えていることから、積極的なポジション取りは手控えられた。

【今後、円はどう動く?】

植田総裁の「ややタカ派」発言はヒヤッとしたが、市場は米重要イベントに関心が向かっており、ドルに注目が集まっている。FOMCは、「0.25%の利下げ」に留まる公算が大きく、注目はパウエルFRB議長が年内あと一回の利下げ実施を示唆するかどうかぐらいか。市場はほぼ無風での通過を想定している。

一方、大統領選挙は想定が非常に難しい状況だ。10月31日時点での世論調査によると、激戦州と言われる7つの州では、5州でトランプ氏が支持率優位となっている。仮にこの世論調査通りの結果となった場合、トランプ氏の選挙人獲得数は287、ハリス氏は241となり、トランプ氏の勝利となるが、1週間で風は大きく変化することから、大統領選挙の結果はまるでわからない状況だ。

米金利は、トランプ氏優勢が織り込まれており、米10年債利回りは4.38

%水準まで拡大している。10年物債券の日米金利差は3.3%近くまで拡大しているほか、CFTCが公表している10月29日時点の投機筋の円ポジションも8月6日以来、約3カ月ぶりに円売りポジションに傾いた。円買いポジションだったポジションが解消されて、少しだけ円売りポジションに傾いただけだが、大統領選挙の結果次第では、日米金利差に着目した円キャリートレードが再燃する可能性も意識しておきたい。

ドル・円は、米大統領選挙の結果次第では、ドル買いもしくはドル売りに大きく傾く。トランプ氏であればドル買いが加速し、ハリス氏であればドル売りが加速するだろう。瞬間的な動きであれば、トランプ氏優勢を市場は織り込みつつあるため、ハリス氏勝利の際のドル売りの変動率の方が大きいだろう。11月上旬から中旬はボラタイルな地合いとなりそうだ。

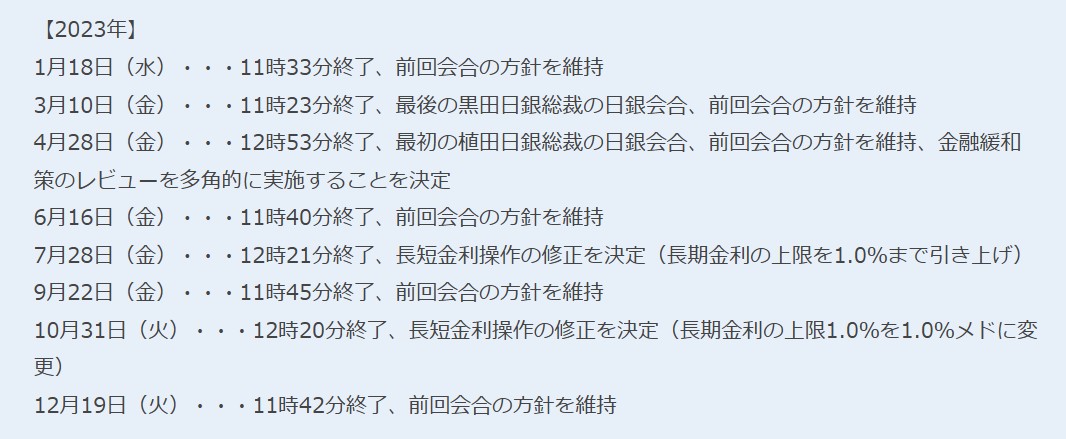

【2023年以降の日銀会合終了時間一覧】

以下は、2023年以降の日銀会合の終了時間一覧である。なお、速報が市場に伝わるのは、終了してから7分ほど経過してからだ。

【2024年】

1月23日(火)・・・12時02分終了、前回会合の方針を維持

3月19日(火)・・・12時28分終了、マイナス金利の解除、YCC終了、ETF等の買い入れ終了

4月26日(金)・・・12時15分終了、現状の金融政策を維持、展望レポート見通し引き上げ

6月14日(金)・・・12時16分終了、国債買入額を引き下げる方針決定、詳細は7月に公表

7月31日(水)・・・12時49分終了、国債買入額の減額と利上げ実施を発表

9月20日(金)・・・11時45分終了、前回会合の方針を維持

10月31日(木)・・・11時41分終了、前回会合の方針を維持

【2024年スケジュール】

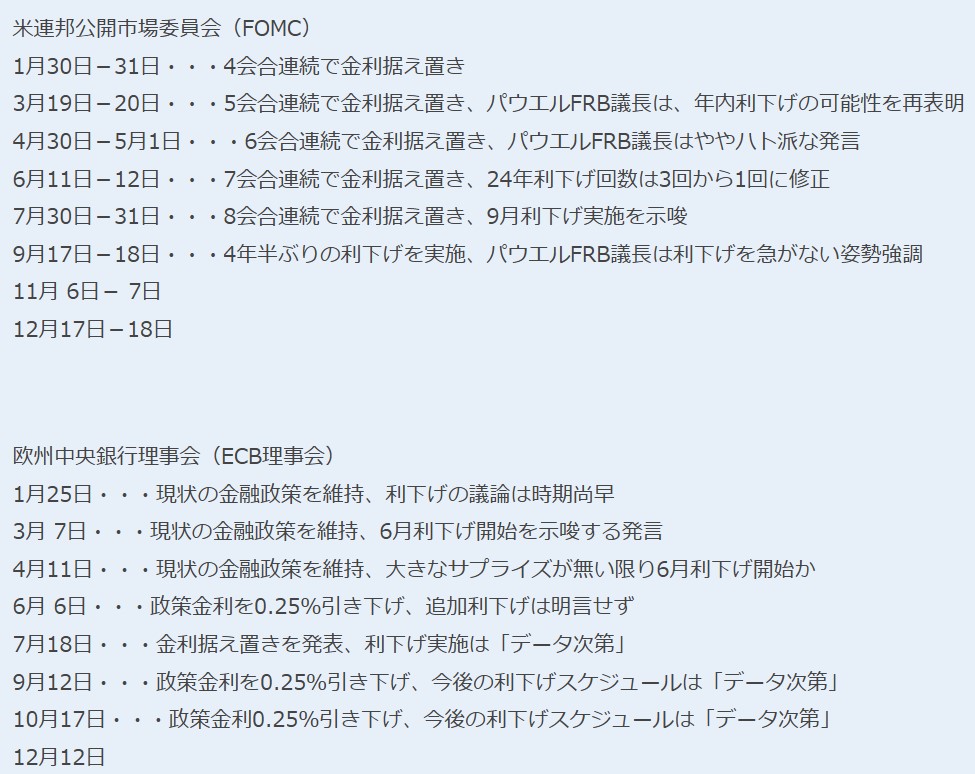

※米国は現地時間なので、金利発表及び記者会見は日本時間で翌日未明

日銀金融政策決定会合(日銀会合)

1月22日−23日(経済・物価情勢の展望)・・・現状の金融政策を維持

3月18日−19日・・・マイナス金利の解除、YCC終了、ETF等の買い入れ終了

4月25日−26日(経済・物価情勢の展望)・・・現状の金融政策を維持、展望レポート見通し引き上げ、記者会見後は円全面安に

6月13日−14日・・・国債買入額を引き下げる方針を決定、詳細は7月に公表

7月30日−31日(経済・物価情勢の展望)・・・国債買入額の減額と利上げ実施を発表、植田総裁のタカ派姿勢で円全面高に

9月19日−20日・・・現状の金融政策を維持、植田総裁の利上げ慎重姿勢で円安推移

10月30日−31日(経済・物価情勢の展望)・・・現状の金融政策を維持、植田総裁はややタカ派な発言

12月18日−19日

.

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.21

東京市場のドルは154円台後半で推移、今晩も要人発言で上下に動く可能性アリ(24/11/21)

東京時間(日本時間8時から15時)のドル・円は、時間外の米10年債利回りも上げ一服となったことでドルは一時154円台を付ける場面も見られた。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.21

ドル円 地政学リスクくすぶるも再びレンジの様相に(11/21夕)

東京市場は一転してドルが弱含み。とくに終盤下げ足を速めている。

-

-

日本円(JPY)の記事

Edited by:田代 昌之

2024.10.29

日銀会合(10月30-31日開催)のポイント: 植田総裁も日米政権の方向性を見極めたい(24/10/29)

衆議院選挙の結果を受けて、市場では国内政治情勢の不安定化によって金融市場の混乱や経済政策の停滞が発生し、日銀は利上げを実施しにくくなるとの思惑が強まっている。

-

日本円(JPY)の記事

Edited by:田代 昌之

2024.09.23

日銀会合(9/19-20開催)結果のポイント:植田日銀総裁の慎重姿勢を受けて、市場関係者は安堵(24/9/23)

日銀会合の結果は、想定通りだったことで発表後の為替市場、株式市場の影響は限定的となった。

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。