(1) ファンダメンタルズ分析

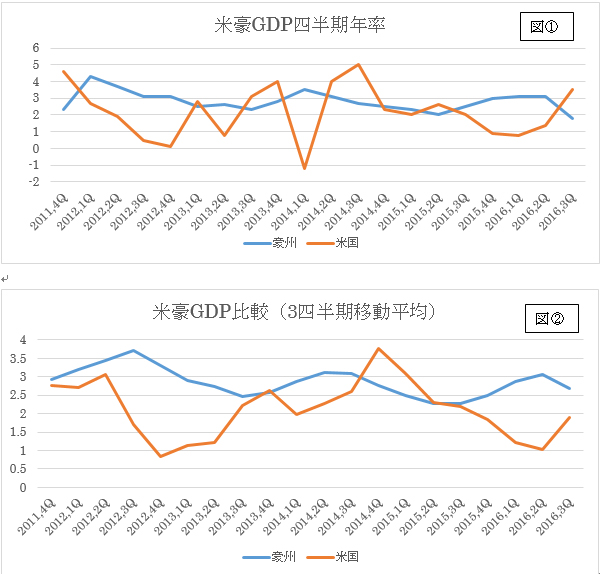

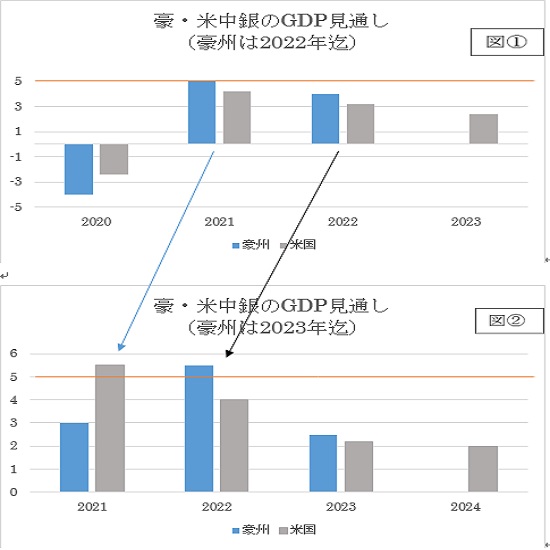

図①は米豪のGDP比較ですが、米国は四半期毎の数値の上げ下げ大きく、全体をみても、成長格差はほぼ豪州>米国と見てとれます。図②はそれを3四半期移動平均にしたものですが、成長格差が証明された形となっています。但し、最近の接近により現状のフローは米国優位になっていることが解ります。

尚、豪州の3QGDPは大きく落ち込みましたが、その最大要因はクイーンズランドの大洪水の影響です。

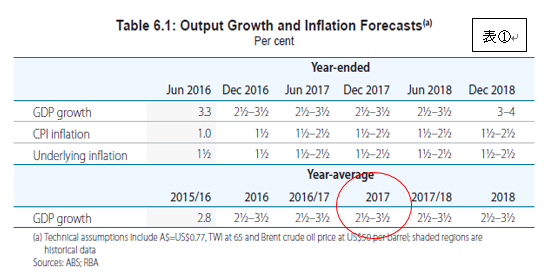

表①は豪州中銀発表のGDP予想です。直近は11月に公表されたもので、2017年は平均で3%成長(赤○印:レンジ2.5~3.5%)を予想しており、現状よりも成長は拡大見込みになっています。

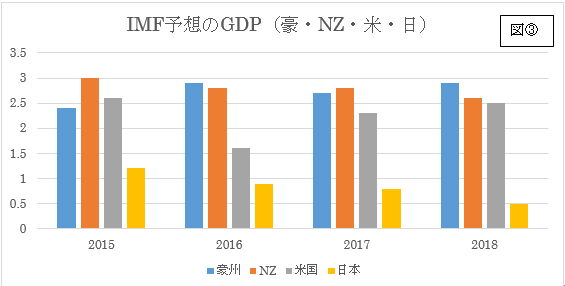

さて、図③はIMFが予想(2017年1月公表時点)した、4か国のGDP見通しです。

2018年まで見ても、豪州(青色)>米国(灰色)となっています。従いまして、成長格差は縮小するも、逆転の可能性は薄く、しかも今年の米国成長拡大期待がかなりの部分で織り込み始めていることです。

今年、この見通しを上回る成長をみせれば米ドルが堅調になると思われますが、現状ではかなり難しい状況と思われます。因みに2017年豪州GDPは、豪州中銀が3%、IMFが2.7%を予想しています。IMF予想は豪州中銀予想のレンジ下限になっています。

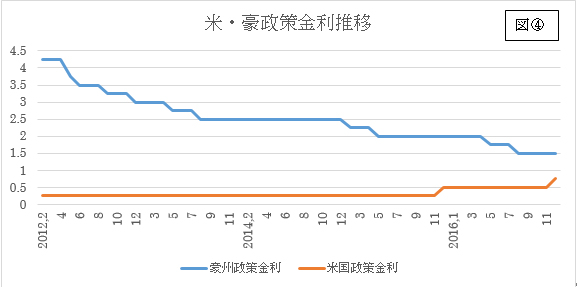

図④を見ると、豪州は一貫して利下げを実施し昨年1.5%まで下げました。経済状況は米国よりむしろ良好ですが、世界的デフレ状況から豪州の国内消費者物価指数が低迷し、デフレ突入を避けるための連続利下げでした。

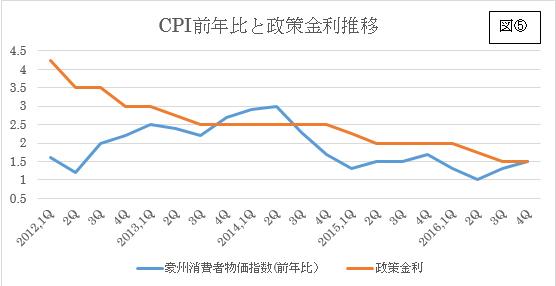

1月25日に発表された豪州の第4四半期消費者物価指数は年率+1.5%まで上がり、中銀のインフレ目標の2~3%までかなり近付く動き(図⑤)となり、また、政策金利とCPIが同水準となりました。これを受けて、昨年には2017年下半期には利下げ再開と見ていたエコノミストは2017年を通しても1.5%据え置きに見通しを変えています。まだ1.25%への利下げを予想するエコノミストもいますが、逆に1.75%に利上げ実施を予測するエコノミストもおり、平均で据え置きとなっています。

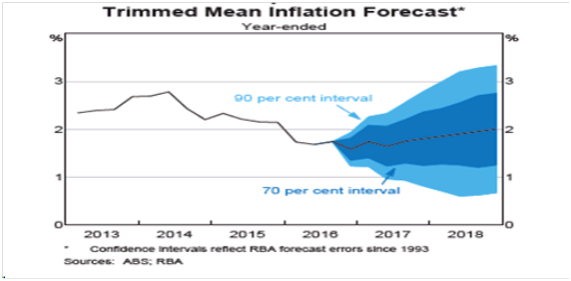

また図⑥では豪州中銀のインフレ見通しです。中央の黒い点線が中間値ですが、2017年末には2%にかなり近付く予想をしています。90%の確率(青)では1.3%~2.4%レンジを予想しています。

一方で、米国は既に2017年には3回の利上げ実施が予想されており、完全実施された場合にはFFレートが1.5%近くになります。米・豪ほぼ同水準になりますが、これは既に市場は織り込んでいる数値です。GDP自体が米・豪共に接近する位の成長を見せると思われますが、織り込んだ利上げを達成できないリスクは米国の方が現状では大きくなっています。

以上からみると、米・豪の成長格差は縮小するも逆転の可能性は薄く、2017年初はまだ利下げ思惑を引き摺っている豪州ドルに下値圧力がかかると思われますが、時間経過と共に、利下げ圧力が減り、ファンダメンタルズ格差を消化していく可能性が高いと思われます。また、底を打った感じの商品価格が現状よりも高くなると、豪州経済には好材料になります。逆に、米国の保護主義圧力により、中国経済のダメージ大きくなると豪州にはネガティブな材料になります。特に就任100日のトランプ大統領の言動による圧力大きいため、年初に豪ドル売りの下方圧力がかかり易い状況にいます。

(2) テクニカル分析

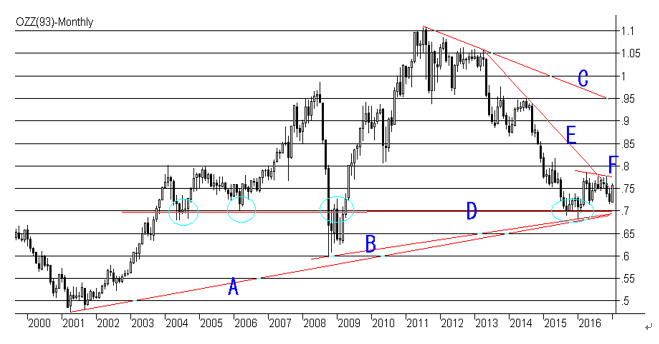

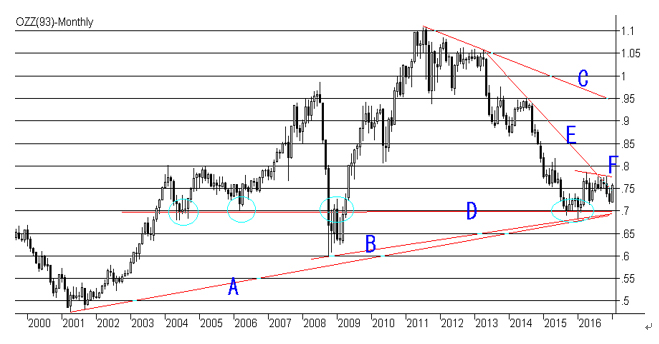

①豪ドル/米ドル月足チャート(2017年1月26日終値現在)

上図は月足チャートで、豪州ドル/米ドルは、現在大きなレンジとして0.70米ドル(ラインA、B、D)~0.95米ドル(ラインC)の3角保合いの中にいます。6年続いた豪ドル安トレンドから、次第に豪ドル高方向へ向かう流れに入りかけています。

大きな3角保合い中で、2013年からの豪ドル安トレンドラインのE(現在は0.7450付近)をヒゲですが上抜いており、既に豪ドル高トレンドへ反発しそうな形になっています。目先の抵抗線ラインF(現在は0.78)を今月の月足終値で上抜いて行けば、3角保合いのレンジ上限方向への流れを確認できそうです。この場合は0.81~0.82、0.85付近、次いで0.8780(下図週足チャートのラインJ)が上値目途になりそうです。

豪ドル高反転への流れを断ち切るのはラインE内に月足終値が潜り込み、0.70割れにあるラインA,B,Dを下抜く形になります。この場合はラインBの起点0.60付近が次の下値目途になります。但し、0.70はラインD上にある○印にあるように、かなり強いサポートになっています。逆に大きく下抜いた時には1,000ポイント(ラインBの起点)もの大相場となっています。

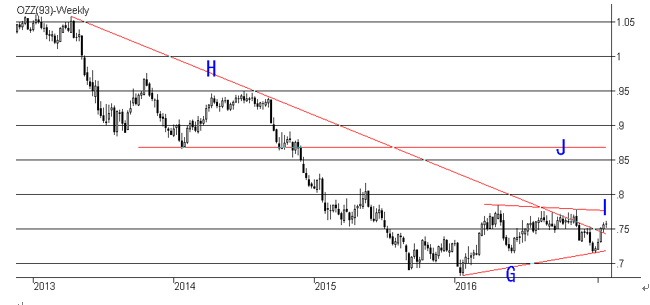

②週足チャート(2017年1月26日終値現在)

もう少し近場を見ますと、2013年からの豪ドル安トレンドラインのH(現在は0.7430米ドル=ほぼ月足のラインEに匹敵します)を先週初めて実態部分が完全に上抜きました。2016年後半にもラインHを上抜いていますが、全て実態部分の寄値か終値はラインHの下に潜り込んでおり、不完全となっていました。その結果、年末にラインG(現在は0.7190)まで調整しています。

この週足の流れで行くと、豪ドル高への動きが始まり、押し目としては、最初にラインHの0.74付近までの下押し、次いでラインGまでの下押しが中長期の豪ドル買い場になりそうです。但し、下値は0.70を割れてくるとこの豪ドル上げが騙しになります。

逆に、ラインI(現在は0.7780)を上抜いてくれると、豪ドル高の確認ができ、その際はラインJ(現在は0.8780)までの上値余地が広がりそうです。

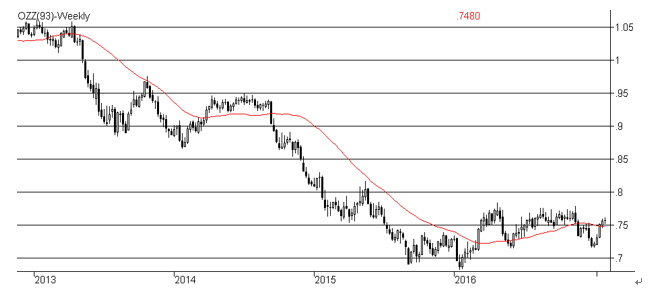

②-1、週足チャート移動平均線(2017年1月26日終値現在)

上図は週足に38週線(フィボナッチ指数の38)を加えたものです。ラインの上下で数週間から数か月単位でトレンドできています。

現在の移動平均線はまだ下向き(豪ドル安)で、38週線に掛かったばかりですので、完全に豪ドル高トレンドに変わった訳ではありません。38週線は現在0.7480に位置しているので、終値がこの水準以上で続けば、次第に上向き、豪ドル高方向にトライする流れになると思われます。豪ドル高トレンド反転への1つの判断シグナルになります。

以上より、中期はトレンド変換の可能性が高まっています。ポジション的には豪ドルの買い場探しになりそうです。ゆっくり引き付けて買い場を探すことになります。その最初のポイントは0.7400~50ゾーンにあります。このポイントは移動平均線38週線(0.7480)を下に切った場合に、月足のラインE(0.7450)、週足のラインH(0.7430)が集まっている水準です。この2つを下抜いた場合には

① ラインGの0.7190付近

② 次いで0.70付近に数多集まった月足のサポートまでの下押しを待つ形になります。

③ あるいは0.78越える豪ドル高になった場合は、完全に上抜け確認しているので、その後の押し目を丁寧にひろう形となります。

全ては0.69割れが起きると中長期のトレンドがこれまでの豪ドル安に回帰します。

2017年見通し

2017年の豪ドル・米ドルの年初は、ファンダメンタルズ面で豪州と米国の金融政策格差で豪ドル売り圧力かかり易い展開で、仮に下押した場合は0.72米ドル付近が底で、上値は0.78米ドルが当面重いですが、時間経過と共にこの抵抗線を越えると0.82米ドル付近まで余地が広がります。

レンジとしては0.72米ドル~0.82米ドルを予想します。

オーダー/ポジション状況

関連記事

-

オーストラリアドル(AUD)の記事

Edited by:橋本 光正

2022.01.21

2022年の豪ドル対米ドルの見通し(22/1/21)

2021年は前年に続き相次ぐ新型コロナウィルスの拡散により、世界経済は常にウィルスとの闘いになりました。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2019.08.16

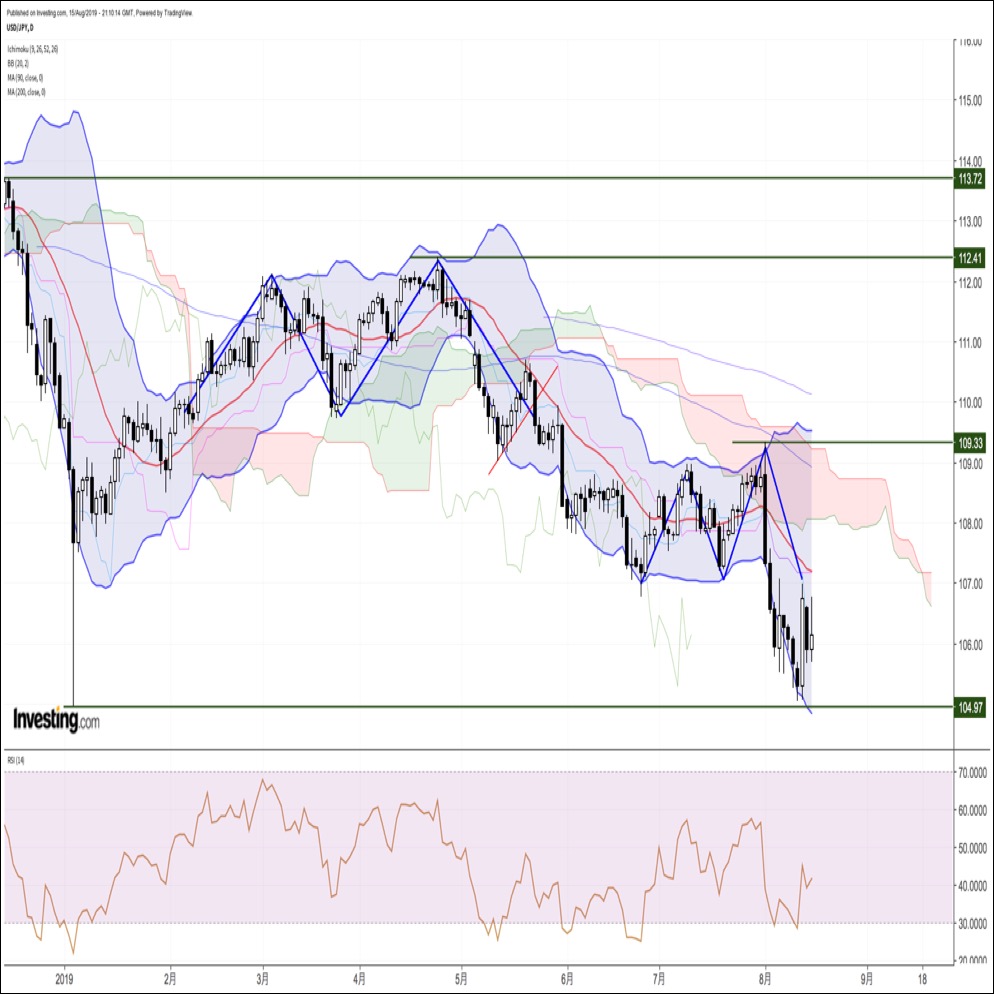

ドル円、一時急伸するも、米長期金利の急低下を背景に上値の重い展開。リスクは依然下向きか(8/16朝)

15日の海外市場でドル円は乱高下。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2019.08.01

ドル円、タカ派寄りのFOMCで急伸するも109円を抜けきれず失速。ユーロは26ヶ月ぶり安値圏へ(8/1朝)

31日の海外市場でドル円は急伸後に伸び悩む展開。

-

オーストラリアドル(AUD)の記事

Edited by:橋本 光正

2017.02.01

豪州12月貿易収支予想(2017年2月1日)

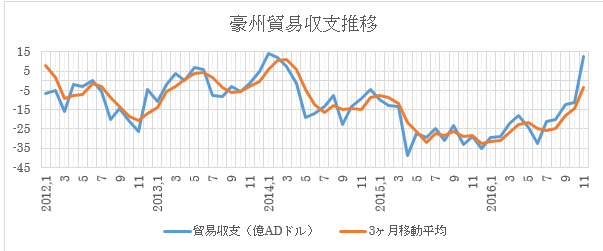

11月は従前の赤字予想が、一転大幅な黒字を計上し、上図でもここ5年間ではほぼ最大値に肩を並べる黒字となりました。

-

オーストラリアドル(AUD)の記事

Edited by:橋本 光正

2017.01.30

A$シカゴポジション(2017年1月24日現在)

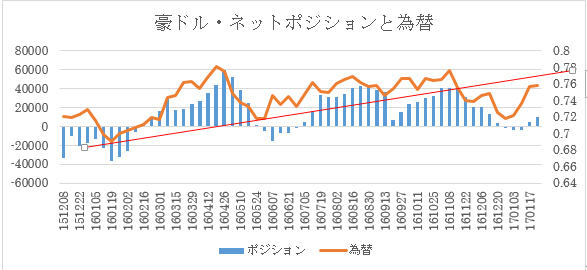

豪ドルはロングポジションをネットで5,400枚増やしました。内訳はロング12,100枚増、ショートも6,700枚増で、ポジション自体を18.800枚積み上げています。

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。