ドル円見通し 再び106円台中盤へ失速、上値の重い状況続く

〇ドル円昨晩一時106.64まで下落、7/10安値106.62割れは回避するも戻りは鈍い

〇株高によるドル安感が強まり、ドル円も円高ドル安反応へ

〇米景況感、製造業指数等は大幅改善するも不安材料も内包

〇ベージュブックは全米での景気拡大を報告、南部や西部では感染急拡大による景気回復失速懸念も

〇日銀金融政策は現状維持、やや楽観すぎるとの懸念も円高助長

〇107円以下で推移するうちは一段安余地あり、106.64割れから106円前後への下落を想定

〇107.10超えからは上昇再開の可能性あり、107.42を超えから反騰入りとし続伸を想定

【概況】

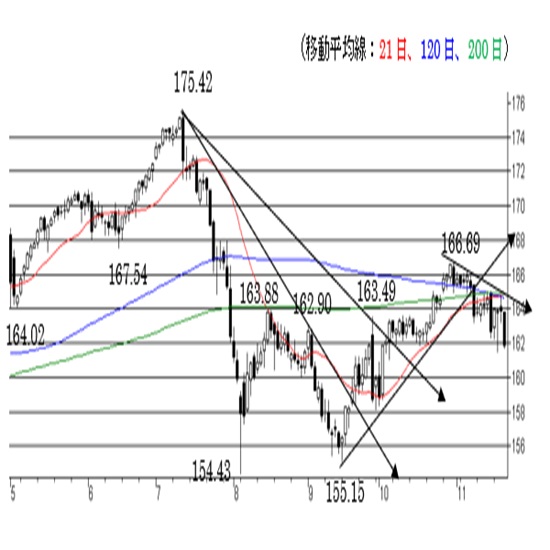

ドル円は先週末の7月10日深夜に106.62円まで下落したが、6月23日深夜安値106.06円割れを回避して7月14日夜には107.42円まで戻した。しかし107.50円には届かずに15日の日中は107.25円を挟んだ横ばいにとどまり、夕刻からのドル安進行で15日深夜には106.64円まで下落した。7月10日深夜安値割れはぎりぎり回避したが、その後の反発では107円台を回復できずにいる。

米国株式市場が続伸する中でリスク選好感が強まり、為替市場はユーロ、ポンド、豪ドル等が買われてドルストレートでのドル安感が強まるが、15日も米国株高を反映してユーロ等が深夜へ上昇したことでドル円も円高ドル安反応となった。また15日昼には日銀金融政策決定会合があったが現状維持とされ、午後の黒田総裁会見でも景気回復への楽観見通しが語られたことで円安への誘導姿勢は見られないとの受け止めで円高が助長される結果となった。ひとまず7月10日安値割れを回避したものの、16日午前時点では安値を出し切っての反騰入りならず下値懸念となっている。

7月15日の米国株式市場は続伸した。ワクチン開発への期待からNYダウは7月14日に前日比556.79ドル高と大幅上昇したが、15日も米経済指標改善を好感して前日比227.51ドル高と続伸した。ハイテク株中心のナスダック総合指数は7月13日に史上最高値を更新したものの前日比226.60ポイント安と急落したが、14日に前日比97.74ポイント高と持ち直して15日も61.91ポイント高と続伸した。

【米経済指標に懸念、ドル指数は下落】

ニューヨーク連銀が発表した7月のニューヨーク州製造業景況指数は17.2となり5カ月ぶりにプラス圏を回復した。前月のマイナス0.2から改善となり市場予想の10.0も上回った。経済活動再開を反映したものだが、6カ月先の見通しは38.4となり前月の56.5から悪化した。米国西部や南部での感染急増に対する警戒感を反映していると思われる。

米連銀が発表した6月の鉱工業生産指数前月比5.4%上昇となった。1959年12月以来60年6か月振りの上昇率であり、市場予想の4.3%上昇を大幅に上回った。ただし前年同月比は10.8%低下にとどまっている。

米連銀は全米12地区の景況報告(ベージュブック)を発表した。概ね全米での景気が拡大していると報告されたが、南部や西部での感染急拡大により先行きは不透明として景気回復が失速する懸念も示した。製造業等は大半の地区で持ち直したが、感染拡大前を大きく下回る水準にとどまっているとした。

株式市場は引き続き感染拡大を警戒しつつもアフターコロナの復興期待及び金融緩和継続による押し上げ期待を優先して上昇基調を維持している。為替市場も株高に際しては投機通貨買いへ向かってドル安、株安の場合は投機通貨買いが後退してドル高という反応を繰り返しているが、メジャー通貨の加重平均であるドル指数は7月10日から15日まで4日続落となり、15日は安値で95.77まで下げて6月10日安値95.71に迫っている。3月20日高値からの下落一服で6月末まではやや戻し気味だったが、7月に入ってからは下落基調が強まってきている。

【日銀は金融政策現状維持で楽観過ぎる?】

7月15日は日銀金融政策決定会合があった。金融政策は現状維持とされたが、午後の黒田東彦総裁記者会見で総裁は「景気が今年後半から回復するが回復ペースは緩やかなものにとどまる上、感染第2波がないことが前提」等と述べた。また「サービス以外のモノの消費や生産は底打ちした」とし、東京都を中心に感染者が増えている現状に対しては「第2波というような大きなものにはなっていない」と述べた。

この発言については、首都圏等での感染が再び拡大傾向を示しているものの政府が第2波発生を否定し、緊急事態宣言を再び発動せずにGoToキャンペーン等を前倒しで実施するような姿勢を示していることと同調した極めて楽観的な姿勢とも受け止められた。日銀が現状を深刻に受け止めて金融緩和や金融面での企業支援政策等を積極的に拡大しようとする姿勢に欠けるとなれば、円安を助長するような流れにはならないとして市場は円高反応を示したのだろう。

日銀はコロナショック対策として今年3月16日に緊急会合を開いてETF等の買い入れ上限を倍増させてCP・社債の購入も増額した。4月27日会合では国債買い入れの上限を撤廃してCP・社債の購入もさらに増額した。5月22日にも臨時会合を開いて中小企業の資金繰り支援策を決定してきた。6月16日会合に続いて今回も現状維持となったことは、日銀の認識が楽観的というよりも政策的な手詰まりを示しているとも解釈される。

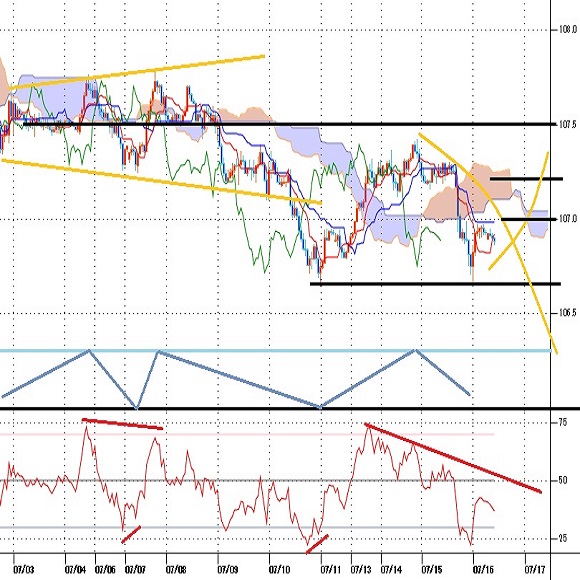

【60分足一目均衡表・サイクル分析】

概ね3日から5日周期の短期的な高値・安値形成サイクルでは、7月7日午前安値から3日半となる10日深夜安値で直近のサイクルボトムをつけて強気サイクル入りしていた。トップ形成期は10日夜から14日夜にかけての間と想定されたが、15日深夜への下落により14日夜高値を直近のサイクルトップとして弱気サイクル入りした。今度のボトム形成期は15日深夜から17日深夜にかけての間と想定されるので、すでに15日深夜安値でボトムを付けた可能性がある。

107.10円を超えないうちは7月15日夜高値からの下落継続として一段安が懸念されるが、107.10円超えを強気転換注意とし、107.25円超えからは強気サイクル入りとして17日夜から21日夜にかけての間への上昇を想定する。

60分足の一目均衡表では7月15日深夜への下落で遅行スパンが悪化し、先行スパンからも転落した。このため遅行スパン悪化中は安値試し優先とするが、安値更新を回避して推移すれば遅行スパンは好転しやすくなると注意し、遅行スパン好転からは上昇再開の可能性ありとみて高値試し優先とする。ただし一時的な好転から再び悪化する場合は下げ再開と一段安を想定する。

60分足の相対力指数は7月15日深夜への下落で20ポイント台へ急落したがその後は40ポイント台まで戻している。50ポイント超えへ戻せないうちはもう一段安の可能性がある。その場合は相場が安値を切り下げる中で指数のボトムが切り上がる強気逆行が発生すれば反騰へ進む可能性があると注意する。

以上を踏まえて当面のポイントを示す。

(1)当初、7月15日深夜安値106.64円を下値支持線、107.10円を上値抵抗線とする。

(2)107円以下での推移か、一時的に超えても維持できないうちは一段安余地ありとし、15日深夜安値割れからは106円前後への下落を想定する。106円前後は買い戻しも入りやすいとみるが、107円以下での推移が続く場合は17日の日中も安値試しへ向かいやすいとみる。

(3)107.10円超えからは上昇再開の可能性ありとし、107.25円前後への上昇を想定する。107.25円手前では戻り売りも出やすいとみるが、14日夜高値107.42円を超える上昇となる場合は当面の安値を付けて反騰入りしたとみて17日の日中への続伸を想定する。

【当面の主な予定】

7/16(木)

10:30 (豪) 6月 新規雇用者数 (5月 -22.77万人、予想 10.00万人)

10:30 (豪) 6月 失業率 (5月 7.1%、予想 7.3%)

11:00 (中) 4-6月期GDP 前期比 (前期 -9.8%、予想 9.6%)

11:00 (中) 4-6月期GDP 前年同期比 (前期 -6.8%、予想 2.5%)

11:00 (中) 6月 小売売上高 前年同月比 (5月 -2.8%、予想 0.3%)

11:00 (中) 6月 鉱工業生産 前年同月比 (5月 4.4%、予想 4.7%)

15:00 (英) 6月 失業保険申請件数 (5月 52.89万件、予想 25.00万件)

15:00 (英) 6月 失業率・英国方式 (5月 7.8%)

15:00 (英) 5月 失業率・ILO方式 (4月 3.9%、予想 4.2%)

18:00 (欧) 5月 貿易収支・季調済 (4月 12億ユーロ、予想 50億ユーロ)

18:00 (欧) 5月 貿易収支・季調前 (4月 29億ユーロ)

20:45 (欧) 欧州中央銀行(ECB)政策金利 (現行 0.00%)

21:30 (欧) ラガルド欧州中央銀行(ECB)総裁、定例記者会見

21:30 (米) 6月 小売売上高 前月比 (5月 17.7%、予想 5.0%)

21:30 (米) 6月 小売売上高・除自動車 前月比 (5月 12.4%、予想 5.0%)

21:30 (米) 7月 フィラデルフィア連銀製造業景況指数 (8月 27.5、予想 20.0)

21:30 (米) 新規失業保険申請件数 (前週 131.4万件、予想 125.0万件)

21:30 (米) 失業保険継続受給者数 (前週 1806.2万人、予想 1760.0万人)

23:00 (米) 5月 企業在庫 前月比 (4月 -1.3%、予想 -2.3%)

23:00 (米) 7月 NAHB住宅市場指数 (6月 58、予想 61)

24:00 (米) エバンス・シカゴ連銀総裁、ロッキーマウンテン・エコノミック・サミット

24:10 (米) ウィリアムズ・ニューヨーク連銀総裁、オンラインセミナー

29:00 (米) 5月 対米証券投資・合計 (4月 1253億ドル)

29:00 (米) 5月 対米証券投資・短期除く (4月 -1284億ドル)

7/17(金)

18:00 (欧) 5月 建設支出 前月比 (4月 -14.6%)

18:00 (欧) 5月 建設支出 前年同月比 (4月 -28.4%)

18:00 (欧) 6月 消費者物価指数 改定値 前年同月比 (速報 0.3%、予想 0.3%)

18:00 (欧) 6月 消費者物価コア指数 改定値 前年同月比 (速報 0.8%、予想 0.8%)

19:00 (英) ベイリー英中銀(BOE)総裁、オンライン講演

21:30 (米) 6月 住宅着工件数・年率換算件数 (5月 97.4万件、予想 117.5万件)

21:30 (米) 6月 住宅着工件数 前月比 (5月 4.3%、予想 20.6%)

21:30 (米) 6月 建設許可件数・年率換算件数 (5月 122.0万件、予想 130.0万件)

21:30 (米) 6月 建設許可件数 前月比 (5月 14.4%、予想 6.9%)

23:00 (米) 7月 ミシガン大学消費者信頼感指数速報 (6月 78.1、予想 79.1)

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

オーストラリアドル(AUD)の記事

Edited by:田代 昌之

2024.11.22

豪ドルWeekly 100円を挟んだもみ合い、CPIで早期の利下げ観測が強まる可能性も(24/11/22)

今週の豪ドルは、豪準備銀行(RBA)が公表した理事会要旨でタカ派姿勢が確認されたものの、買いは続かず、100円水準を挟んだ小動きの相場展開が続いた。

-

ユーロ(EUR)の記事

Edited by:川合 美智子

2024.11.22

ユーロ円 下値リスクが点灯中。162円台を回復出来ずに越週した場合は一段の下落へ(24/11/22)

ユーロ/円は163円台前半から161円台後半まで断続的に売られ、結局安値圏で引けています。

-

米ドル(USD)の記事

Edited by:編集人K

2020.07.16

ドル円106円台後半のレンジ取引、107円台の重さが目立つ動きに(7/16午前)

16日午前の東京市場でドル円は106円台後半中心の小動き。

-

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。