4年半ぶりに利下げ実施、パウエル議長は利下げを急がず

【今回のポイント】

〇 政策金利は4年半ぶりに引き下げ、下限4.75%、上限5.00%

〇 パウエルFRB議長は「利下げを急がない」姿勢を強調

〇 中長期的には主要通貨に対してドルが売られる地合いに

【FOMCの結果】

連邦準備制度理事会(FRB)は、9月17日−18日の連邦公開市場委員会(FOMC)において、政策金利を下限4.75%、上限5.00%と4年半ぶりに引き下げた。FOMC声明では、景気判断部分で雇用の評価を下方修正した一方、経済見通し部分で「インフレ率が持続的に2%に向かいつつあることに自信を深めている」との表現が追加されたほか、雇用とインフレの目標達成に対するリスクがほぼ均衡しているとの判断が示された。これを受けて、フォワードガイダンス部分では従前のインフレに加え「最大限の雇用を支える」ことに強くコミットすることが追加された。

今回のFOMCでは、ボウマンFRB理事が0.25%の利下げを主張し反対票を投じた。全会一致とならなかったのは22年6月以来で、FRB理事が反対したのは05年9月以来と非常に判断が難しい内容となった。注目されたドットチャート(政策金利見通し(中央値))は、24年が4.4%と前回から0.75%ポイント下方修正され、年内は0.50%の追加利下げ(0.25%を2回)を見込むほか、25年は前回同様4回の利下げ(1.00%)が見込まれている。

パウエルFRB議長が、FOMC後に行った記者会見での発言は下記の通り。

「この決定は、政策スタンスを適切に調整すれば、緩やかな成長とインフレ率が持続的に2%まで低下する中で、労働市場の力強さを維持できるとの確信が強まったことを反映」

「全体として、広範な指標は労働市場の状況が19年のパンデミック直前よりもタイトでなくなっていることを示唆」

「労働市場はインフレ圧力を高める要因にはなっていない」

「現在、インフレ率は目標にかなり近づいており、インフレ率が持続的に2%に向かっているという確信が強まっている」

「インフレ率が低下し、労働市場が冷え込むにつれて、インフレの上振れリスクは軽減し、雇用の下振れリスクは増加した」

「我々は現在、雇用とインフレの目標達成に対するリスクはほぼ均衡しているとみる」

「経済が発展するにつれて、金融政策は最大限の雇用と物価安定の目標を最良に推進するために調整される」

「我々は多くのデータを踏まえて0.5%の利下げが正しいことだと判断」

「今後もデータ次第で利下げ幅は変わり、会合毎に意思決定をしていく」

「中立金利の推定には幅がある」

「我々は今後、経済が見通し通りであれば、引締め的な政策を解除する必要があると考えている」

「今回の利下げ幅が新しいペースだと考えないで欲しい」

「時間をかけて政策金利をより中立的なレベルまで引下げるつもりだ」

「(大統領選挙前の利下げで政治的な動機があるとの批判の声に対しては)金融政策決定で政治的なことについては議論されない。」

【市場の反応】

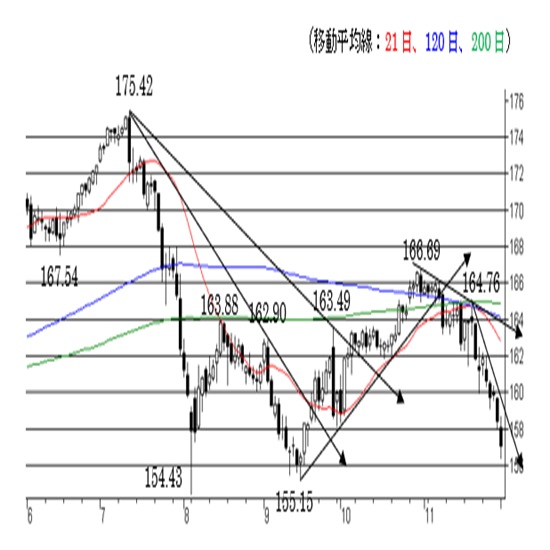

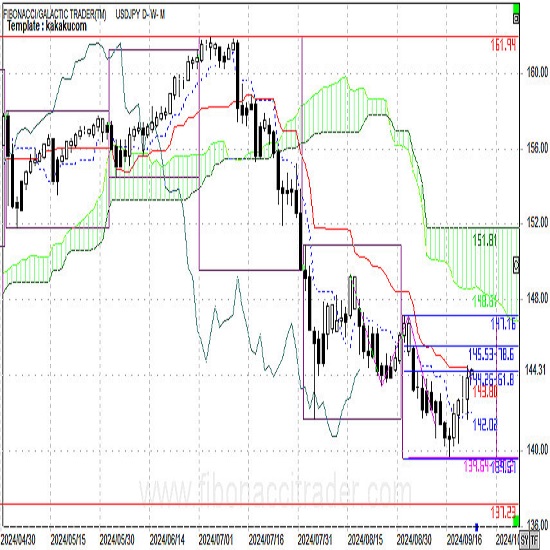

市場想定通りの大幅利下げとなったが、発表直後は、142円台前半から一気に140円45銭までドルは急落した。ただ、30分後にパウエルFRB議長の記者会見で、インフレに対する勝利宣言を行うわけではなく、利下げを急がない慎重な姿勢を強調したことから、ドルは142円台まで値を戻した。FOMC前に一時3.59%まで低下した10年債利回りは3.7%台まで上昇。株式市場もエヌビディアなどハイテク株がそろって上昇するなど主要3指数は買われ、NYダウは連日で史上最高値を更新する「いいとこ取り」のような反応を見せた。

【今後、ドルはどう動く?】

ドルインデックスはFOMC通過後、100の大台を割り込むなどドルは主要通貨に対してじりじりと売られている。4年半ぶりの利下げに転じ段階的な利下げが見込まれている以上、緩やかなドル安の流れは避けられないだろう。一足先に利下げに転じたユーロと比べても想定利下げ幅が大きいドルは売られやすく、現在のユーロ・ドルは1.115水準と2022年3月以来のドル売りユーロ買いの地合いとなっている。

一方、対円ではドル買い円売りにやや傾いている。これは、20日の日銀金融政策決定会合後の植田和男日銀総裁記者会見において、市場との対話を重視するなど追加の利上げに慎重な姿勢が確認できたことで、年内利上げ期待が後退したことが影響した。ただ、日銀は年明けにも、各種のデータを確認して利上げを実施する公算は大きいことから、日米金利差が縮小する流れは変わらない。ドルは一時的に145円台を付けることはあっても、150円台、160円台といったドル買い円売りが強まることは考えにくい。

今後は11月5日の大統領選挙に関心が向かい、情勢を見極めたいとするムードが強まり、為替市場はこう着感を強めるだろう。テレビ討論会後、民主党候補のハリス氏が優勢になったとの声が聞かれるも、世論調査は拮抗しており、激戦7州(アリゾナ、ジョージア、ミシガン、ネバダ、ノースカロライナ、ペンシルベニア、ウィスコンシン)は相変わらず接戦の様子。クリントン氏とトランプ氏が争った2016年大統領選挙のように、テレビ討論会の優劣と大統領選挙の結果が真逆となるケースもあることから、ドルが主要通貨に対して方向感に乏しい地合いは11月頃までは続くとみる。

【2024年スケジュール】

※米国は現地時間を記載しているので、金利発表及び記者会見は日本時間翌日未明

日銀金融政策決定会合(日銀会合)

1月22日−23日(経済・物価情勢の展望)・・・現状の金融政策を維持

3月18日−19日・・・マイナス金利の解除、YCC終了、ETF等の買い入れ終了

4月25日−26日(経済・物価情勢の展望)・・・現状の金融政策を維持、展望レポート見通し引き上げ、記者会見後は円全面安に

6月13日−14日・・・国債買入額を引き下げる方針を決定、詳細は7月に公表

7月30日−31日(経済・物価情勢の展望)・・・国債買入額の減額と利上げ実施を発表、植田総裁のタカ派姿勢で円全面高に

9月19日−20日・・・現状の金融政策を維持、植田総裁の利上げ慎重姿勢で円全面安に

10月30日−31日(経済・物価情勢の展望)

12月18日−19日

米連邦公開市場委員会(FOMC)

1月30日−31日・・・4会合連続で金利据え置き

3月19日−20日・・・5会合連続で金利据え置き、パウエルFRB議長は、年内利下げの可能性を再表明

4月30日−5月1日・・・6会合連続で金利据え置き、パウエルFRB議長はややハト派な発言

6月11日−12日・・・7会合連続で金利据え置き、24年利下げ回数は3回から1回に修正

7月30日−31日・・・8会合連続で金利据え置き、9月利下げ実施を示唆

9月17日−18日・・・4年半ぶりの利下げを実施、パウエルFRB議長は利下げを急がない姿勢強調

11月 6日− 7日

12月17日−18日

欧州中央銀行理事会(ECB理事会)

1月25日・・・現状の金融政策を維持、利下げの議論は時期尚早

3月 7日・・・現状の金融政策を維持、6月利下げ開始を示唆する発言

4月11日・・・現状の金融政策を維持、大きなサプライズが無い限り6月利下げ開始か

6月 6日・・・政策金利を0.25%引き下げ、追加利下げは明言せず

7月18日・・・金利据え置きを発表、利下げ実施は「データ次第」

9月12日・・・政策金利を0.25%引き下げ、今後の利下げスケジュールは「データ次第」

10月17日

12月12日

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.12.03

東京市場のドルは150円台を回復、海外時間ではハト派な要人発言でドル売りを優勢(24/12/3)

東京時間(日本時間8時から15時)のドル・円は、日本株が大幅高となったことでリスク先行のドル買いが強まり150円台を回復した。

-

-

ユーロ(EUR)の記事

Edited by:川合 美智子

2024.12.03

ユーロ円 下値リスクが高い状態続く(24/12/3)

チャートを見ると、直近の日足は続落し、上値を急角度で切り下げています。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.09.23

ドル円 目先底堅いイメージだが、ドル上値も重そう(9/23夕)

週明けのアジア市場は揉み合い。東京休場のなか、144円挟みの一進一退に終始している。

-

米ドル(USD)の記事

Edited by:山中 康司

2024.09.23

ドル円 145円前後を戻り高値にドル安再開か(週報9月第4週)

NY市場では144円台半ばまで上伸したものの、東京3連休を控えての調整も入り143円台後半で一週間を終えた動きです。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。