想定線の0.25%利下げだけであれば円安ユーロ高加速か

【今回のポイント】

〇 0.25%引き下げて政策金利は4.25%に

〇 段階的な利下げの実施や、回数に関する明言は回避

〇 早期の追加利下げ観測が後退し円安ユーロ高加速へ

【市場コンセンサスは何?】

6月6日に欧州中央銀行(ECB)理事会が開催される。市場コンセンサスは下記の2点と考える。

・政策金利を0.25%引き下げて4.25%に

・段階的な利下げ実施や、回数に関する明言は避ける

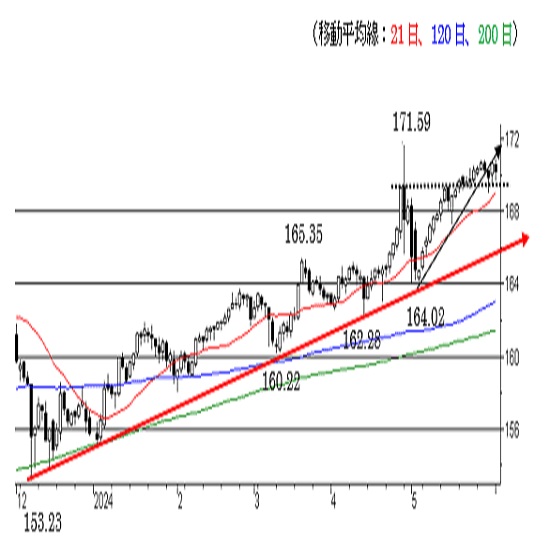

ECBが設定している政策金利4.50%は、ユーロ誕生以降、過去最高である。足元のユーロは170円台で推移しており、投機筋を中心とした円売りポジションは積み上がっており、円安ユーロ高の流れは根強い。

【前回議事要旨】

・ECBの3つの主要政策金利を現在の水準に維持するというレーン理事の提案に、非常に多くのメンバーが賛成した

・見通しを確認する、あるいはその変化を示唆する証拠を求めるため、6月まで待つことに意味があると強調された。

・既存のリスクに加え、地政学的緊張の高まりによるインフレ再燃リスクなど6月までに顕在化する可能性のある新たなリスクを考慮することの重要性を指摘

・データ依存とは、一つのデータに過度に集中しないことを意味する

・特に総合インフレ率は短期的には現水準付近で上下し、その後再び低下すると予想される。

・インフレの動向が平たんではないことが示唆されるが、2025年半ばまでにインフレが目標水準に戻るとの見通しと一致する

・基調的なインフレに関して、さらなる進展があったことについても総じて同意された

・メンバーは、経済成長に対するリスクは引き続き下方に傾いていると判断した。

・金融政策の効果が予想以上に強ければ、成長率は下振れする可能性がある。

・世界経済の低迷や世界貿易のさらなる鈍化もユーロ圏の成長の重しとなるだろう

・インフレ率が予想以上に急速に低下し、実質所得の増加によって支出が予想以上に伸びた場合、あるいは世界経済が予想以上に急成長した場合には、成長率が上振れする可能性もある

・米国のインフレデータ発表後のユーロ安は、為替レートがユーロ圏のインフレに与える影響を注意深く監視する必要性を示した

【何がサプライズになる?】

今回のECB理事会のポイントは、「段階的な利下げ実施や回数に関する発言の有無」と考える。ここ2週間ほどのECB関係者の発言を確認すると、6月に利下げを実施しないという選択肢はほぼ無い状況だ。

そして、回数などにポイントを絞ると、クノット・オランダ中銀が「今年3−4回」、ホルツマン・オーストリア中銀総裁が「今年2回、最大3回」、ビルロワドガロー仏中銀総裁が「7月の追加利下げを排除すべきではない」などと回数や時期に関する発言を残している。

クノット・オランダ中銀総裁は、あくまでも「3月の予測に基づくと」という前提があるので、5月のユーロ圏消費者物価指数が前年同月比2.6%上昇と伸び率が5か月ぶりに加速したことなどを考慮すると、前提が変わったと考えるので、「今年3−4回」はあまり考えなくても良さそうだ。

ハト派のビルロワドガロー仏中銀総裁が「早期の追加利下げの可能性」を匂わせているが、ラガルドECB総裁のスタンスは「事前に確約しない」である。今会合での追加利下げに関する匂わせ等は一切無い「ややタカ派」なECB声明及びECB総裁記者会見を想定する。

【では、ユーロはどう動く?】

〇コンセンサス通りだった場合

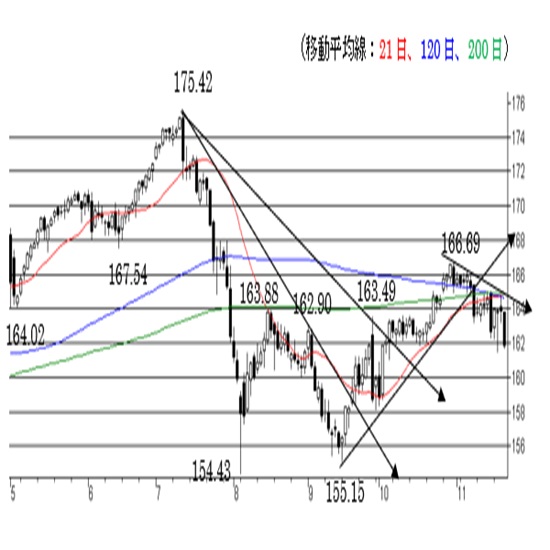

市場では、今会合での利下げ実施を織り込んでおり、コンセンサス通りの結果となった場合、ECBの「ややタカ派」姿勢を材料に円安ユーロ高が進むと考える。足元のユーロは、4月29日につけた171円47銭(ユーロ誕生以来の史上最高値)突破を試す展開を迎えている。この水準を通過点に、投機筋の円売りポジション積み上げを背景とした円安ユーロ高が加速すると考える。

なお、懸念材料は一点ある。円全面安の展開となり円安ドル高が加速した場合、日本当局が、今年3回目と見られる円買い介入を実施する可能性はあるので、念のため頭に入れておきたい。

〇サプライズだった場合

この可能性は非常に低いと考えるが、ラガルドECB総裁が「データ次第という前提ではあるが、7月も利下げを検討する余地はある」と発言した場合、「想定外のハト派」と市場は捉え、円高ユーロ安が加速するだろう。その際、足元の円売りポジションのアンワインド(巻き戻し)が進むことで、介入が入ったと思われる4月下旬と5月上旬時の値幅である4−6円の値動きが出る可能性はある。

【最近のECB関係者の発言は?】

ここ2週間以内でECB関係者の発言を拾った。

5月31日、パネッタECB専務理事

「5月ユーロ圏HICP速報値はECBの予想に沿っている。良くも悪くもない」

「金融引き締めが過剰だと、インフレ率が目標を下回るリスク」

「数回の利下げを行っても、金融引き締め政策は解除されない」

「迅速に、そして段階的に利下げを行えば、後になって急な大幅利下げを避けられる」

5月28日、クノット・オランダ中銀総裁

「政策金利はゆっくりと、しかし徐々に、より緩和的な水準へと移行するだろう」

「3月の予測に基づくと、最適な政策は今年3-4回の利下げ」

「特定の将来の金利パスに関するコミットメントは避けるべき」

5月28日、ホルツマン・オーストリア中銀総裁

「来週の会合での利下げを支持」

「今年は2回、最大3回の利下げを予想」

5月28日、シュナーベルECB専務理事

「過去の債券買い入れは、利上げ効果弱めた可能性がある」

5月27日、ビルロワドガロー仏中銀総裁

「ECBは7月の追加利下げを排除すべきではない」

「サプライズがなければ、6月の利下げは『決定事項』」

「賃金やマージンよりもサービス・インフレの方が重要」

5月28日、レーンECB専務理事兼主任エコノミスト

「2024年の残りの期間にインフレ率がスムーズに低下しなかったとしても、2025年の間にさらなるディスインフレが予想される」

「ECBの賃金トラッカーは、全体的な賃金圧力が2023年以降緩やかになっていることを示している」

5月24日、ナーゲル独連銀総裁

「ECBはおそらく6月に利下げする可能性」

「インフレのトレンドは下落傾向にある」

「コア、ヘッドラインインフレはともに減速中」

「次の動きは9月まで待たなければならないだろう」

「6月利下げの可能性でまとまりつつある」

「今後数カ月で賃金の伸びは減速するだろう」

「1-3月期の独経済は予想より良好だった」

5月24日、シュナーベルECB専務理事

「早過ぎる利下げペースは望ましくない」

「6月のECB理事会での利下げ開始を見込む」

「いくつかのインフレ要因に粘着性が見られる」

「金利を巡りハイペース過ぎる動きに警戒」

5月24日、ビルロワドガロー仏中銀総裁

「6月のECB理事会に向けて、1-3月期の賃金データを重視すべきではない」

5月23日、デギンドスECB副総裁

「利下げの規模や回数は決まっていない」

「今後数カ月の金利上昇は基本シナリオではない」

5月20日、カザークス・ラトビア中銀総裁

「6月のECB理事会で利下げが開始される見込み」

5月18日、バスレ・スロベニア中銀総裁

「6月利下げは妥当だろう」

「今年のGDP成長率は予想よりも良いようだ」

5月17日、デギンドスECB副総裁

「インフレ率は、2025年にインフレ目標の2%に向けて低下する見通し」

5月17日、シュナーベルECB専務理事

「6月の利下げは適切かもしれない」

「6月以降の道筋はより不確実」

【2024年スケジュール】

※米国は現地時間を記載しているので、金利発表及び記者会見は日本時間翌日未明

日銀金融政策決定会合(日銀会合)

1月22日−23日(経済・物価情勢の展望)・・・現状の金融政策を維持

3月18日−19日・・・マイナス金利の解除、YCC終了、ETF等の買い入れ終了

4月25日−26日(経済・物価情勢の展望)・・・現状の金融政策を維持、展望レポート見通し引き上げ、記者会見後は円全面安の展開

6月13日−14日

7月30日−31日(経済・物価情勢の展望)

9月19日−20日

10月30日−31日(経済・物価情勢の展望)

12月18日−19日

米連邦公開市場委員会(FOMC)

1月30日−31日・・・4会合連続で金利据え置き

3月19日−20日・・・5会合連続で金利据え置き、パウエルFRB議長は、年内利下げの可能性を再表明

4月30日−5月1日・・・6会合連続で金利据え置き、パウエルFRB議長はややハト派な発言

6月11日−12日

7月30日−31日

9月17日−18日

11月 6日− 7日

12月17日−18日

欧州中央銀行理事会(ECB理事会)

1月25日・・・現状の金融政策を維持、利下げの議論は時期尚早

3月 7日・・・現状の金融政策を維持、6月利下げ開始を示唆する発言

4月11日・・・現状の金融政策を維持、大きなサプライズが無い限り6月利下げ開始か

☆6月 6日・・・政策金利を0.25%引き下げ、追加利下げは明言せずを予想

7月18日

9月12日

10月17日

12月12日

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

オーストラリアドル(AUD)の記事

Edited by:田代 昌之

2024.11.22

豪ドルWeekly 100円を挟んだもみ合い、CPIで早期の利下げ観測が強まる可能性も(24/11/22)

今週の豪ドルは、豪準備銀行(RBA)が公表した理事会要旨でタカ派姿勢が確認されたものの、買いは続かず、100円水準を挟んだ小動きの相場展開が続いた。

-

ユーロ(EUR)の記事

Edited by:川合 美智子

2024.11.22

ユーロ円 下値リスクが点灯中。162円台を回復出来ずに越週した場合は一段の下落へ(24/11/22)

ユーロ/円は163円台前半から161円台後半まで断続的に売られ、結局安値圏で引けています。

-

-

ユーロ(EUR)の記事

Edited by:山中 康司

2024.06.03

ユーロ 今週も基本は横ばい、イベントで多少の振れはあるか(週報6月第1週)

先週は前週よりは動きが出たものの一週間のレンジは100pipsにとどまり、対ドルよりも対円の動きが目立った週は変わりません。

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。