日米金利差や介入不在、それ以外に歴史的円安の底流にあるもの

5月の大型連休を前に、円安が加速した。今年に入って株式市場で頻繁に耳にした「34年ぶりの」という言葉を、最近は外国為替市場関連のニュースでもよく耳にするようになった。34年ぶりということは、今の年齢が30代より若い皆さんにとっては物心ついた頃から目にしたことの無い、馴染みのないドル円相場の水準ということだ。

円安(ドル高)加速の米国(ドル)サイドの要因は、ドル金利の先行きに対する市場参加者の見方が変わってきたことだろうが、この連休前の円安加速は日本サイドの要因が大きいように思える。

一つは日銀の金融政策が為替相場によって直接の影響を受けることはない、ということが日銀の金融政策決定会合後の記者会見の中で、明確に示されたこと。もう一つは外国為替市場への平衡介入が、ドル円相場が155円を超え、期待感は高まっても、日本の大型連休が始まる前までに実行されなかったことだろう。

まず、4月26日の日銀金融政策決定会合後の植田総裁の会見においては、為替相場に絡めた質問が多くを占めていた。なにしろ「34年ぶりの」ドル高・円安水準である。記者の皆さんが興味を持つのは仕方のないことだ。

だが、一方で、日銀は「物価の安定」と「金融システムの安定」を目的とする日本の中央銀行だ。外国為替の管轄は財務省であり、日銀総裁として答えられることには限界がある。為替政策の領域に踏み込みすぎることはできず、為替相場に直接的に影響を与えることを意識した金融政策を日銀が行っていると受け止められては困る。あくまで金融政策そのものに関連付けた回答しかできないのは良く理解できる。

ただ、「足元で進行している円安の基礎的な物価上昇率への影響は無視できる範囲だったという認識か」という質問に対して、「はい」と一言で回答するなど円安に絡めた質問への回答は言葉足らずの感も否めなかったように思う。

3か月ぶりに展望レポートを発表したのに多くが為替相場に関連する質問で、本来の会見の目的である金融政策・展望レポートの中身の質疑に戻したかったのかもしれないが、例えば、「記者の皆さん、ここは日銀の記者会見の会場ですが、財務省の会見会場と間違っていませんか」とジョークを交えて切り返して欲しかった。

いずれにせよ日本の金融政策が再度動き出すには時間が掛かりそうだと強く認識させられたことが一つ目の円安加速の要因だろう。

円急落の二つ目の要因は為替介入を待ちくたびれていた市場参加者が辛抱しきれずに連休前にドルの買戻しを余儀なくされたケースも多かったのではないかと思える点だ。

為替介入については市場の期待感が強すぎるのか、メディアの煽り方のせいなのか、一部の市場参加者は為替介入に過度の期待を抱いているように思える。

財務省のホームページ 外為法の目的と変遷 : 財務省 (mof.go.jp) には「対外取引が自由に行われることを目的とし」「必要最小限の管理または調整を行う」と明記されている。為替介入は滅多やたらに行われる類のものではない。

(為替介入については、昨年10月の弊レポートMonthly Market Insight(23/10)騰勢を強めるドル円相場と為替介入 | FX羅針盤 (fx-rashinban.com)にも纏めているので参考にしていただければ幸甚です)

しかし、日米金利差や介入の有無に市場はフォーカスしているが、筆者は今の円安基調の底流には重大な地殻変動が起こっているからだと思っている。上記財務省のHPにおける外為法変遷の歴史年表をご覧になっていただければ一目瞭然だが、1972年の外貨集中制度の廃止から外国為替取引に関連する規制は徐々に撤廃され1998年4月に行われた「内外資本取引等の自由化、外国為替業務の完全自由化への移行に伴う外為法の一部改正」によって、通常の外為業務はほぼ完全自由化された。

この戦後から外為業務の完全自由化への過程は、戦後の日本経済の成長過程とほぼ重なる。IMF(International Monetary Fund:国際通貨基金)の統計によれば、日本の国民一人当たりのドル建てGDPは1990年代には常に世界のトップ10に入っていた。

日本が外為業務の完全自由化を行った1998年から四半世紀後の2023年に、日本の一人当たりドル建てGDPが、世界34位まで凋落するとは誰が予想していただろうか。財務省を始め日本人はあまり直視したくない計数だろうが、この日本経済の衰退ぶりが長期的な円安の背景にあると筆者は考えている。

この1998年の法改正で所謂「為銀主義」(外国為替取引は外国為替公認銀行を通じてのみ行えるルール)が撤廃されて外為業務への参入障壁が無くなった。FX証拠金ビジネスもこの法改正で可能となった。そして、その後、日本においてFX市場は急拡大することとなる。日米の短期金利差が5%もある中でドル買い・円売りのポジションを保有しておけば金利差分のスワップ・ポイントを受け取れるのであればドルを売るインセンティブは沸きにくい。

また、1998年の法改正で内外資本取引等の自由化が行われたことの意義は大きく、成長機会を海外に見出したい企業のM&Aが活性化し、企業買収資金造成のための外貨購入が需給的にドル円相場を支えることとなっていく。

個人の資産形成の観点からは、外貨建て資産を持つにあたっての選択肢が広がった。今年に入っての新NISA制度の開始は税制面から対外証券投資を更に後押しする結果となってしまった。

外為法の完全自由化によって投機的な取引も増えていくが、円売りを誘発するような取引だけをターゲットに規制を設けるのは難しい。特に日本の非居住者である海外ヘッジファンドの円売りを抑えるには自由化してきた規制を強化する方向に舵を切るしか妙策はないが、一旦、自由化したルールに再び規制を掛けていくことは難しい。一つ間違えれば、日本の資本市場への失望を招く諸刃の剣となる可能性が高い。

ドル円の為替相場は名目では2011年の75円台が円の最高値だが、その後、円の価値が半減した今日までの期間は、多くがアベノミクス、そして異次元緩和の期間と重なる。

日銀は過去25年間の金融緩和策を検証する「多角的レビュー」を行うことを、昨年、発表している。多角的という名の通り、為替市場に与えた副作用についても真正面から検証して欲しい。

二国間の為替相場を論じるときに金利差や為替介入の有無は、特に短期的には大きな変動要因となる。しかし、長期的には国力の差が如実に反映されていく。

長期的な円安トレンドを止めるには、国際収支動向・潜在成長力・自然利子率・国の信用力等のファンダメンタルズを改善していくしか道がなく、これは金融政策や為替介入でどうにかできるものでは無い。

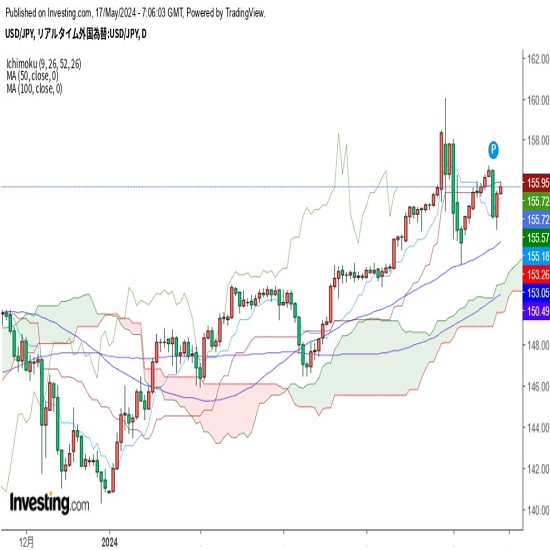

ただ、短期的には今の円安は、ちょっとやりすぎ感も漂っている。日本のバブル崩壊後のドル円相場の最高値は160円だ。当面のドル円相場を考えるとスピード的にも水準的にも、高値波乱の局面入りしたのではないかと考えている。

次回に続く

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.05.17

東京市場のドルは155円90銭まで上昇、徐々に保合い色を強める展開か(24/5/17)

東京時間(日本時間8時から15時)のドル・円は、日銀の国債買入オペに対する思惑が影響して155円90銭台までドルは上昇した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.05.17

ドル円 ドル高基調そのものは継続、ただ上値は重そう(5/17夕)

東京市場はドルが小高い。上値も重く限られたが、一時は156円に迫る局面も。

-

ニュージーランドドル(NZD)の記事

Edited by:田代 昌之

2024.05.17

NZドルWeekly 22日の政策金利発表に注目、強いトレンドのなかハト派見通しに警戒(24/5/17)

NZドルが強含む展開となった。

-

日本円(JPY)の記事

Edited by:田代 昌之

2024.04.29

日銀会合結果ポイント:「日銀文学」リスク顕在化で円安加速、介入の影響は前回大きく超えると想定(4/29)

日銀は、全員一致で、無担保コールレート(オーバーナイト物)を0〜0.1%程度で推移するよう促すことを決定。

-

日本円(JPY)の記事

Edited by:田代 昌之

2024.04.24

日銀会合のポイント:物価見通し引き上げは想定線、植田日銀総裁も口先介入を明確に行うか注目(4/24)

今会合は、3月にマイナス金利の解除を実施してから最初の会合となる。

- 「FX羅針盤」 ご利用上の注意

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。