「6月利下げ開始のスタンスは変わらず」

【今回のポイント】

〇 政策金利は過去最高の4.5%を据え置き

〇 声明文に「利下げの条件」が追加され、今回の利下げを支持した委員も存在

〇 ラガルド総裁は「必ず利下げ開始を阻むものではない」とし6月利下げを示唆

【ECB理事会の結果】

欧州中央銀行(ECB)理事会は、主要政策金利の据え置き(4.50%)を発表。声明では金利の水準についてインフレが持続的に収まれば「引き下げが適切となる」とした。

ラガルドECB総裁は記者会見で下記のように発言した。

「インフレの道筋は一様でない。ただ、2025年半ばには目標が達成される。今から25年半ばまでの間にインフレ率は目標とする2%に戻るが、その途中で上昇することもあれば、低下することもある。その多くは23年中にエネルギー価格が2回大きく変動したことによるベース効果に関係している」

「全体的なデータが重要になる。上昇と低下は必ずある。直線的ではない」

「必要な決定を下す際、全ての部門のインフレ率が2%に戻るまで待つつもりはない」

「米国とユーロ圏の物価情勢が同一だという仮定に基づいて結論を導き出すことはできない。同一ではない。米国とユーロ圏の経済は異なる」

「4月に入手した一部データに基づき、数人の理事が(インフレが目標回帰しつつあると)十分に自信を持っていた。ただ、それはほんの数人だった。その数人は、6月にさらに多くのデータを入手し、確信を強める必要があるとする圧倒的大多数の見解に賛同した」

「ECBのバランスシートの規模はすでにかなり縮小しており、そのプロセスは進行中だ。これ以上の議論はない」

「ECBは特定の金利経路を事前に約束しているわけではない」

「われわれはデータに依存している。ユーロ圏全体の全情報、全指標、そして予測結果を検討することになるだろう」

「インフレは、今後数カ月間は現在の水準付近で推移し、来年には目標水準まで低下すると予想される」

「第1・四半期の経済は依然として弱い。サービスへの支出は堅調だが、製造業は需要の低迷に直面している」

【市場の反応】

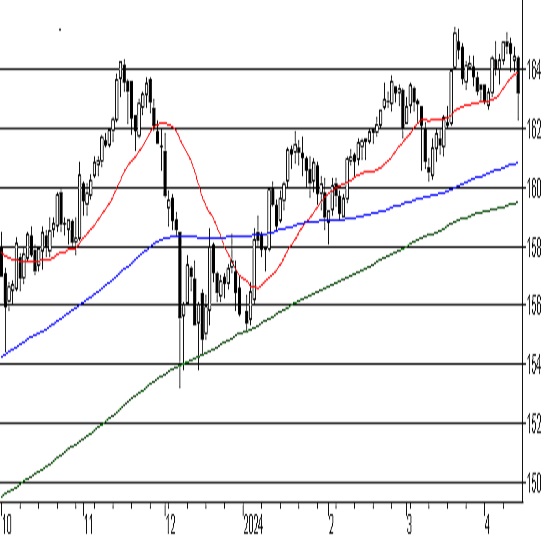

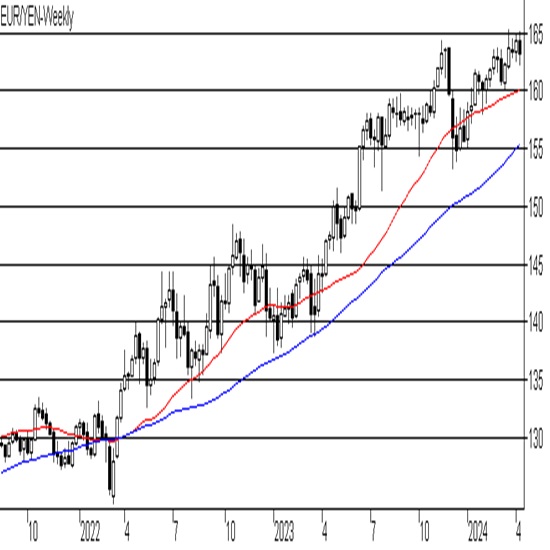

為替市場では、164円台でのもみ合いと発表前後で目立った動きは対円ではみられなかったが、12日はユーロ売り円買いが強まり、一時162円台前半までユーロは売られた。

背景には、10日の3月米消費者物価指数(CPI)上振れに伴う米長期金利上昇によってドルが対主要通貨で全面高となったことがある。10日以降、ユーロ・ドルは1.08ドルから下落傾向を強め、週末には1.06ドル台まで下落した。

ドルインデックスは昨年11月以来となる106台に迫っており、ドル独歩高の展開にあることから、ドル高に伴うユーロ売りの地合いが強まっている。このユーロ売りの背景には、今回のECB会合にて、前回会合同様、6月利下げ実施のタイミングを変えなかったこともある。今後、エネルギー価格の上昇の影響を見極める必要はありそうだが、米連邦準備制度理事会(FRB)よりも早く利下げを行うとの観測が「ユーロ売り・ドル買い」の要因にある。

【今後、ユーロはどう動く?】

ドル独歩高のなか、市場では、日本当局による円買い介入への警戒感が高まっている。ドル・円の水準は既に153円台に入っていることから、2022年に円買い介入を行った151円90銭台よりも円安ドル高で推移している。

一方、「前日終値比1.2%の円安ドル高」が確認できないうちは、円買い介入は実施できないとの見方もあり、今のところ政府高官の口先介入に留まっている。「スタンバイ」といった発言はまだ観測されておらず、近々で円買い介入が入りそうな雰囲気はまだ感じられない。もしかしたら市場へのインパクトを考慮して、世界的にも商いが減少しやすい、オセアニア時間(日本時間6−8時頃)を狙っている可能性はあるが、「米金利が上昇しているなかの円買い介入の影響度は弱い」との見方もある。

市場ではこうした思惑が交錯していることから、いったんドルは153円台で上げ一服となっている様子だ。ただ、ユーロは対ドルで下落の一途をたどっており、米10年債利回りの上昇基調一巡を見極める必要があろう。ドル独歩高、日本当局による円買い介入観測などを考慮すると、積極的にはユーロ買いには動きにくい地合いと考える。

なお、次回の6月6日会合の前に、アイルランドで開催する会合で、金融政策の方向性や今後の戦略見直しについて議論するとも伝わっており、6月会合に向けた段取りは着々と進んでいるもようだ。

【2024年スケジュール】

※米国は現地時間を記載しているので、金利発表及び記者会見は日本時間翌日未明

日銀金融政策決定会合(日銀会合)

1月22日−23日(経済・物価情勢の展望)・・・現状の金融政策を維持

3月18日−19日・・・マイナス金利の解除、YCC終了、ETF等の買い入れ終了

4月25日−26日(経済・物価情勢の展望)

6月13日−14日

7月30日−31日(経済・物価情勢の展望)

9月19日−20日

10月30日−31日(経済・物価情勢の展望)

12月18日−19日

米連邦公開市場委員会(FOMC)

1月30日−31日・・・4会合連続で金利据え置き

3月19日−20日・・・5会合連続で金利据え置き、パウエルFRB議長は、年内利下げの可能性を再表明

4月30日−5月1日

6月11日−12日

7月30日−31日

9月17日−18日

11月 6日− 7日

12月17日−18日

欧州中央銀行理事会(ECB理事会)

1月25日・・・現状の金融政策を維持、利下げの議論は時期尚早

3月 7日・・・現状の金融政策を維持、6月利下げ開始を示唆する発言

4月11日・・・現状の金融政策を維持、大きなサプライズが無い限り6月利下げ開始か

6月 6日

7月18日

9月12日

10月17日

12月12日

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.21

東京市場のドルは154円台後半で推移、今晩も要人発言で上下に動く可能性アリ(24/11/21)

東京時間(日本時間8時から15時)のドル・円は、時間外の米10年債利回りも上げ一服となったことでドルは一時154円台を付ける場面も見られた。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.21

ドル円 地政学リスクくすぶるも再びレンジの様相に(11/21夕)

東京市場は一転してドルが弱含み。とくに終盤下げ足を速めている。

-

-

ユーロ(EUR)の記事

Edited by:川合 美智子

2024.04.15

ユーロ円 反発余地が限られる可能性(24/4/15)

先週末の海外市場では、地政学的リスクによるドル買い、円買いの動きが強まり、ユーロ/円は大きく反落して越週しました。

-

ユーロ(EUR)の記事

Edited by:川合 美智子

2024.04.15

ユーロ円 テクニカル週報(2024年4月第3週)

直近の週足を見ると、上下にヒゲのある陰線引けとなり、前週の陽線の値幅を切り崩して越週しています。

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。