トルコリラ円見通し ドル円の反落と対ドルでのリラ反落が重なり2日続落

〇トルコリラ円、ドル円の下落と対ドルでのリラ反落から、7/5夕刻4.90まで下げる

〇その後4.93へいったん戻したものの、勢いが続かずに4.91まで失速して取引を終える

〇対ドル、7/5は概ね32.78から32.42の取引レンジ、8日ぶりの反落となりリラ売りがやや再開した気配

〇4.90割れを回避する内は、4.93超えから4.95前後への上昇を想定する

〇4.90割れからは、4.88前後への下落を想定する

【概況】

トルコリラ円の7月5日は概ね4.95円ら4.90円の取引レンジ、6日早朝の終値は4.91円で前日終値の4.94円から0.03円の円高リラ安となり、週間では6月28日終値と変わらなかった。

ドル/トルコリラが6月26日から7月4日まで7営業日連続のドル安リラ高となり、ドル円が7月3日夜に161.94円を付けてこの間の最高値を更新したことでトルコリラ円は4.90円台序盤の抵抗を突破して7月3日夕高値4.96円へ上昇して3月13日安値4.52円以降の最高値を更新した。しかし7月3日夜の米経済指標が低調だったことをきっかけにドル円が下落に転じたことと、ドル/トルコリラも4日高値から下落(ドル高リラ安)して7月5日は8営業日ぶりの反落となったため、トルコリラ円は7月5日夕刻に4.90円まで下げてから4.93円へいったん戻したものの勢いが続かずに4.91円まで失速して取引を終えた。

【円安による押し上げ後退、米CPIから流れ変わるか】

3月13日以降はドル円の歴史的な上昇=円の独歩安によりトルコリラ円もクロス円全般の上昇を見ながらジリ高歩調を続けてきたが、トルコリラも弱いためにユーロ円や豪ドル円等のようにここ数年の最高値を更新するような勢いには程遠かった。対ドルでのリラ安が再開してドル円が162円手前からいったん調整安局面に入っているとすればトルコリラ円も戻り一巡で安値の落ち着きどころを探る展開へ進みやすくなると注意したい。

今週は米CPIの発表もあり、市場予想よりも鈍化して米国の9月利下げ開始期待が濃厚になればドル円も下げやすくなり、そこにドル高リラ安が重なるようだとトルコリラ円の下げ足が速まることも警戒しておきたい。ただし、日本経済の低迷と利上げしても10年債利回りが1%前後規模にとどまっている現状を踏まえれば円の歴史的な上昇基調そのものは継続すると思われ、ドル高リラ安基調に入っても円安がリラ安に勝る場合はトルコリラ円も底固さを再確認して一段高を伺う展開で確りする可能性もまだ残っていると思われる。

【対ドルでドルトルコリラは8日ぶり反落】

ドル/トルコリラの7月5日は概ね32.78リラから32.42リラの取引レンジ、6日早朝の終値は32.64リラで前日終値の32.51リラから0.13リラのドル高リラ安、週間では6月28日終値32.65リラから0.01リラのドル安リラ高だった。

6月28日に一時的な急落で33.04リラを付けて取引時間中の史上最安値を更新したものの、日足終値ベースでは6月26日から7月4日まで7営業日連続のドル安リラ高となり7月3日には32.30リラへ高値を伸ばしたが、4日は高値更新へ進めずに日足は上ヒゲ陰線に終わり、5日はリラ売りがやや再開した気配で2日連続陰線(ドルから見れば連続陽線)で6月28日からの上昇幅に対する過半を解消した。

4月12日安値33.03リラと6月28日安値33.04リラをほぼフラットな下値支持線とし、5月10日以降繰り返し31リラ台後半を試しながらも日足終値では32リラ台に留まったことで31.90リラ前後が上値抵抗線となっている。中勢としては抵抗線突破でリラ高基調へ進むのか、支持線割れから年末にかけてリラ安基調で進むのか暫く試されることになるが、ロイター社が7月3日に公表した直近の調査における2024年末予想中央値は1ドル36.09リラ、2025年6月末で39.14リラへとリラ安が続き、トルコ中銀の月次調査によるエコノミストらの年末レート予想中央値は1ドル37.7463リラで今年序盤における1ドル40リラからは低下しているものの依然として年末にかけてのリラ安継続感がコンセンサスとなっている。

トルコ金融政策の正常化、インフレ抑制のための引き締め状態長期化、財政赤字に対する緊縮予算等がトルコへの投資意欲を回復させつつあるものの、トルコのBRICs加盟への動きや仏英米の政治情勢が混とんとし始めていること、イスラエルとの関係悪化、高インフレと高金利による景気停滞感がリラ買いをもう一つ勢い付かせられていないという印象だ。

【60分足 一目均衡表・サイクル分析】

トルコリラ円の概ね3日から5日周期の底打ちサイクルでは、6月28日夕安値をサイクルボトムとして7月3日午前から5日午前にかけての間への上昇を想定していたが、7月4日午前時点ではすでにサイクルトップを付けた可能性があるとして3日深夜安値4.94円割れから弱気サイクル入りとし、7月4日夜に4.94円を割り込んだために5日午前時点では3日夕高値を直近のサイクルトップとした弱気サイクル入りとして5日の日中から6日早朝にかけての間への下落を想定した。

7月5日夕刻へ一段安してから小反発して再び失速気味であり前回ボトムから5日を経過したので、5日夕安値を割り込む場合は新たな弱気サイクル入りとするのを妥当とみて5日夕安値を直近のサイクルボトムとした強気サイクル入りとする。トップ形成期は5日夜から10日夕にかけての間とし、5日夕安値割れからは弱気サイクル入りとして8日夕から10日夕にかけての間への下落を想定する。

60分足の一目均衡表では7月4日の下落で遅行スパンが悪化して先行スパンからも転落したが、その後も両スパン揃っての悪化が続いているので遅行スパン悪化中は安値試し優先とする。5日夜高値を超えないうちは遅行スパンが好転してもその後に悪化するところから下げ再開とするが、5日夜高値超えからは反騰継続とみて遅行スパン好転中の高値試し優先とする。

60分足の相対力指数は7月5日夕刻への下落時に30ポイントを割り込んでからいったん50ポイントを超えたもののその後の失速で40ポイント近辺に下げているため、次に55ポイントを超える場合は上昇継続として60ポイント台後半を試すとみるが、45ポイント以下での推移中は下向きとして35ポイント割れからは20ポイント前後への低下を想定するに迫ってから下げ渋っているので、55ポイント超えからは上昇再開とみて60ポイント台への上昇を想定する。

以上を踏まえて当面のポイントを示す。

(1)当初、4.90円を下値支持線、4.93円を上値抵抗線とする。

(2)4.90円割れを回避する内は4.93円超えから4.95円前後への上昇を想定するが、4.94円以上は反落注意とする。

(3)4.90円割れからは4.88円前後への下落を想定する。4.88円以下は反騰注意とするが4.90円以下での推移なら9日も安値試しへ向かいやすいとみる。ドル円の下落が厳しくなりドル高リラ安が続く場合は4.87円前後へ下値目途を引き下げる。

【当面の主な予定】

7月10日

16:00 5月 鉱工業生産 前月比 (4月 -4.9%)

16:00 5月 鉱工業生産 前年同月比 (4月 -0.7%)

16:00 5月 失業率 (4月 8.5%)

7月11日

16:00 5月 小売売上高 前月比 (4月 -1.8%)

16:00 5月 小売売上高 前年同月比 (4月 10.2%)

20:30 週次 外貨準備高 7月5日時点 (6月28日時点 848.3億ドル)

20:30 週次 外貨準備高 7月5日時点 (6月28日時点 394.0億ドル)

7月12日

16:00 5月 経常収支 (4月 -52.9億ドル)

7月16日

17:00 6月 財政収支 (5月 2194.1億リラ)

注:ポイント要約は編集部

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.12.25

東京市場のドルは157円台で推移、植田日銀総裁の余波は弱く一段の円安は回避か(24/12/25)

東京時間(日本時間8時から15時)のドル・円は、植田日銀総裁の発言を受けて、やや円安ドル高に振れ一時157円50銭台まで上昇した。

-

米ドル(USD)の記事

Edited by:編集人K

2024.12.25

ドル円157円台前半、主要市場のクリスマス休暇入りで市場閑散 (12/25午前)

25日午前の東京市場でドル円は小動きに終始。

-

トルコリラ(TRY)の記事

Edited by:上村 和弘

2024.12.25

トルコリラ円見通し ドル/トルコリラでリラが反騰、20日未明高値とダブルトップ気配(24/12/25)

トルコリラ円の12月24日は概ね4.49円から4.43円の取引レンジ、25日早朝の終値は4.44円で前日終値の4.46円から0.02円の円高リラ安だった。

-

トルコリラ(TRY)の記事

Edited by:田代 昌之

2024.07.08

トルコリラWeekly 昨年12月以来の5.0円の攻防に、実体経済の回復を見極める展開(7/8)

先週のトルコリラは、6月消費者物価指数が市場予想を下振れたものの、カラハン・トルコ中央銀行(トルコ中銀)総裁が「タカ派」な姿勢を示したことで売り買いが交錯した。

-

トルコリラ(TRY)の記事

Edited by:照葉 栗太

2024.07.06

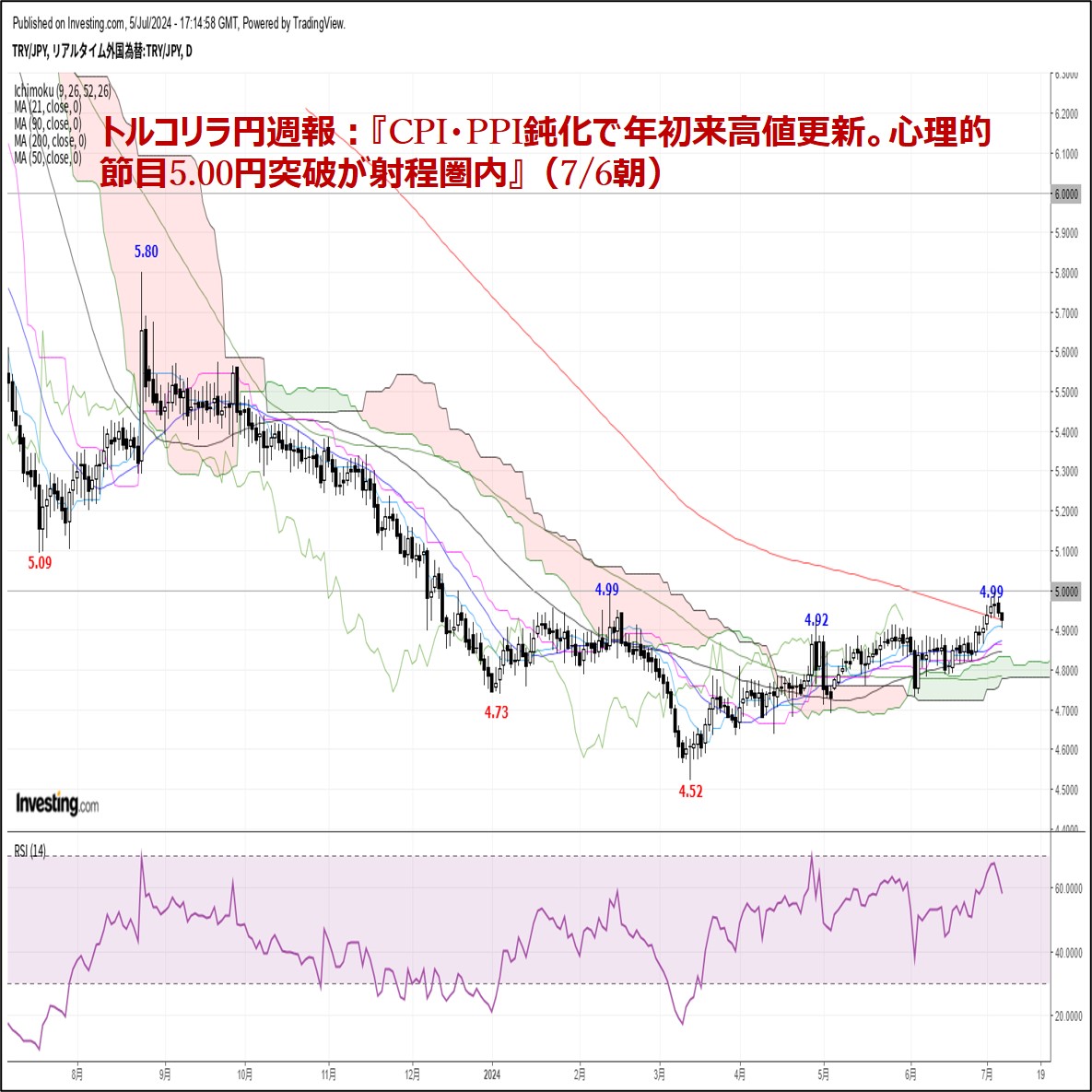

トルコリラ円週報:『CPI・PPI鈍化で年初来高値更新。心理的節目5.00円突破が射程圏内』(7/6朝)

今週のトルコリラ円相場(TRYJPY)は年初来高値を更新するなど力強い動きが続きました。

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。