タカ派な利下げ実施でユーロ高基調は継続か

【今回のポイント】

〇 想定通り政策金利は0.25%利下げし4.25%

〇 追加利下げに関しても想定通りの「データ次第」

〇 想定通りの「タカ派な利下げ」でユーロ高は継続と見る

【ECB理事会の結果】

欧州中央銀行(ECB)理事会は、主要政策金利を0.25%引き下げ4.25%とした。利下げ実施は2019年9月以来、4年9カ月ぶりとなる。インフレが中期的には落ち着くとみて、金融引き締めの度合いを緩めるのが適切と判断した。ユーロ圏の物価上昇率は、24年に2.5%、25年に2.2%で推移するシナリオを発表。3月時点との比較では、いずれも0.2%ずつ引き上げている。

ラガルドECB総裁は記者会見で下記のような発言をした。

「経済予測の信頼性や確実性に基づいて利下げを決めた」

「本格的な利下げ局面入りの可能性は高いが、データ次第になるだろう」

「利下げはメンバー1人(ホルツマン・オーストリア中銀総裁)を除けば一致」

「必要な限り政策金利を高い水準に留める」

「特定の道筋は事前に確約しない」

「賃上げ率が高いためインフレ圧力はなお強く、物価上昇率は25年も目標を上回りそうだ」

「(物価目標の達成へ)今後数カ月は凸凹とした道を歩むことだろう」

想定通りの0.25%利下げ、そして、今後の利下げに関しては「データ次第」、つまり7月会合での連続利下げの可能性を今時点では明示しなかったことから、市場のサプライズ感はほぼゼロといった内容となった。

【市場の反応】

為替市場では、発表直後に170円30銭とややユーロ高に振れる場面も見られたが、買い一巡後は169円台前半で推移した。ほぼ市場想定通りの結果となったことで、安心感からユーロ買いが進むかと思っていたが、11−12日に米連邦準備制度理事会(FRB)が米連邦市場公開委員会(FOMC)を開催するほか、13−14日に日銀が金融政策決定会合を開催することから、日米中銀会合の結果を見極めたいとするムードが強まったもよう。

【今後、ユーロはどう動く?】

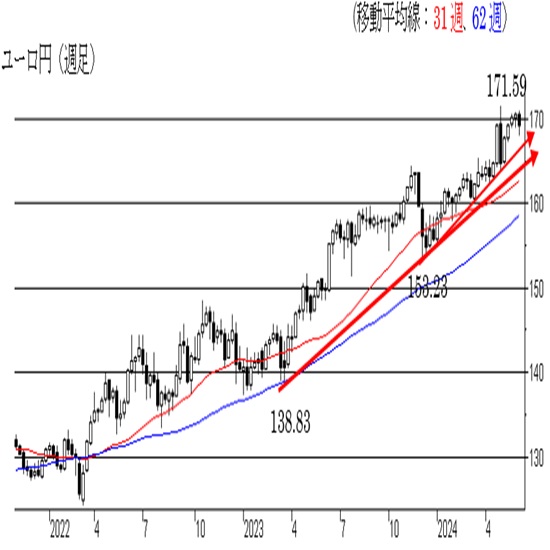

先週末は、5月米雇用統計が想定以上に強かったことから、ドルが買われ、ドルインデックスは104.9まで上昇。ユーロ・ドルも1.08ドルまで下落した。一方、ユーロ・円は169円前半と170円台は割り込んでいるが、1999年のユーロ誕生以降、史上最最高値圏は引き続き維持している。

米商品先物取引委員会(CFTC)が7日に発表した、4日時点のユーロのポジションは最引き6.7万枚の買い越しと前週比1.0万枚ほど買いポジションが増加している。4日時点のため、足元はいくらか買いポジションが減少していると考えるが、ユーロ高を見込んでいる投機筋は多いとの見方だ。

今週は日米中銀ウィークのため、ユーロの動向も静かとなりそうだが、ECB理事会が示したようなタカ派な利下げ姿勢と同じような方針をFRBが示せるか注目だ。

もっとも、日銀は国債買入減額に関する発表を行うだろうが、追加利上げに関する明確な発言は手控えられるだろう。つまり、ハト派な金融政策の正常化を進めるとの公算が大きいことから、ユーロ高円安の流れは変わらないと考える。4月29日につけた史上最高値171円47銭を上回る地合いは継続と見ている。

【2024年スケジュール】

※米国は現地時間を記載しているので、金利発表及び記者会見は日本時間翌日未明

日銀金融政策決定会合(日銀会合)

1月22日−23日(経済・物価情勢の展望)・・・現状の金融政策を維持

3月18日−19日・・・マイナス金利の解除、YCC終了、ETF等の買い入れ終了

4月25日−26日(経済・物価情勢の展望)・・・現状の金融政策を維持、展望レポート見通し引き上げ、記者会見後は円全面安の展開

6月13日−14日

7月30日−31日(経済・物価情勢の展望)

9月19日−20日

10月30日−31日(経済・物価情勢の展望)

12月18日−19日

米連邦公開市場委員会(FOMC)

1月30日−31日・・・4会合連続で金利据え置き

3月19日−20日・・・5会合連続で金利据え置き、パウエルFRB議長は、年内利下げの可能性を再表明

4月30日−5月1日・・・6会合連続で金利据え置き、パウエルFRB議長はややハト派な発言

6月11日−12日

7月30日−31日

9月17日−18日

11月 6日− 7日

12月17日−18日

欧州中央銀行理事会(ECB理事会)

1月25日・・・現状の金融政策を維持、利下げの議論は時期尚早

3月 7日・・・現状の金融政策を維持、6月利下げ開始を示唆する発言

4月11日・・・現状の金融政策を維持、大きなサプライズが無い限り6月利下げ開始か

6月 6日・・・想定通り政策金利を0.25%引き下げ、追加利下げは明言せず

7月18日

9月12日

10月17日

12月12日

オーダー/ポジション状況

関連記事

-

南アフリカランド(ZAR)の記事

Edited by:照葉 栗太

2024.12.21

南アランド円週報:『日米金融政策イベントを経て乱高下するも方向感を見出せず』(12/21朝)

南アランドの対円相場(ZARJPY)は、日米金融政策イベントを経て乱高下しつつも、方向感を見出すには至りませんでした(一目均衡表の雲の中で上下)。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.12.21

トルコリラ円週報『ドル円との連動相場が続く見通し。トルコ中銀は利下げサイクル開始か』(12/21朝)

トルコリラの対円相場は、12/3に記録した約2ヵ月ぶり安値4.27円(10/4以来の安値圏)をボトムに切り返すと、今週後半にかけて、一時4.50円まで急伸しました。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.12.21

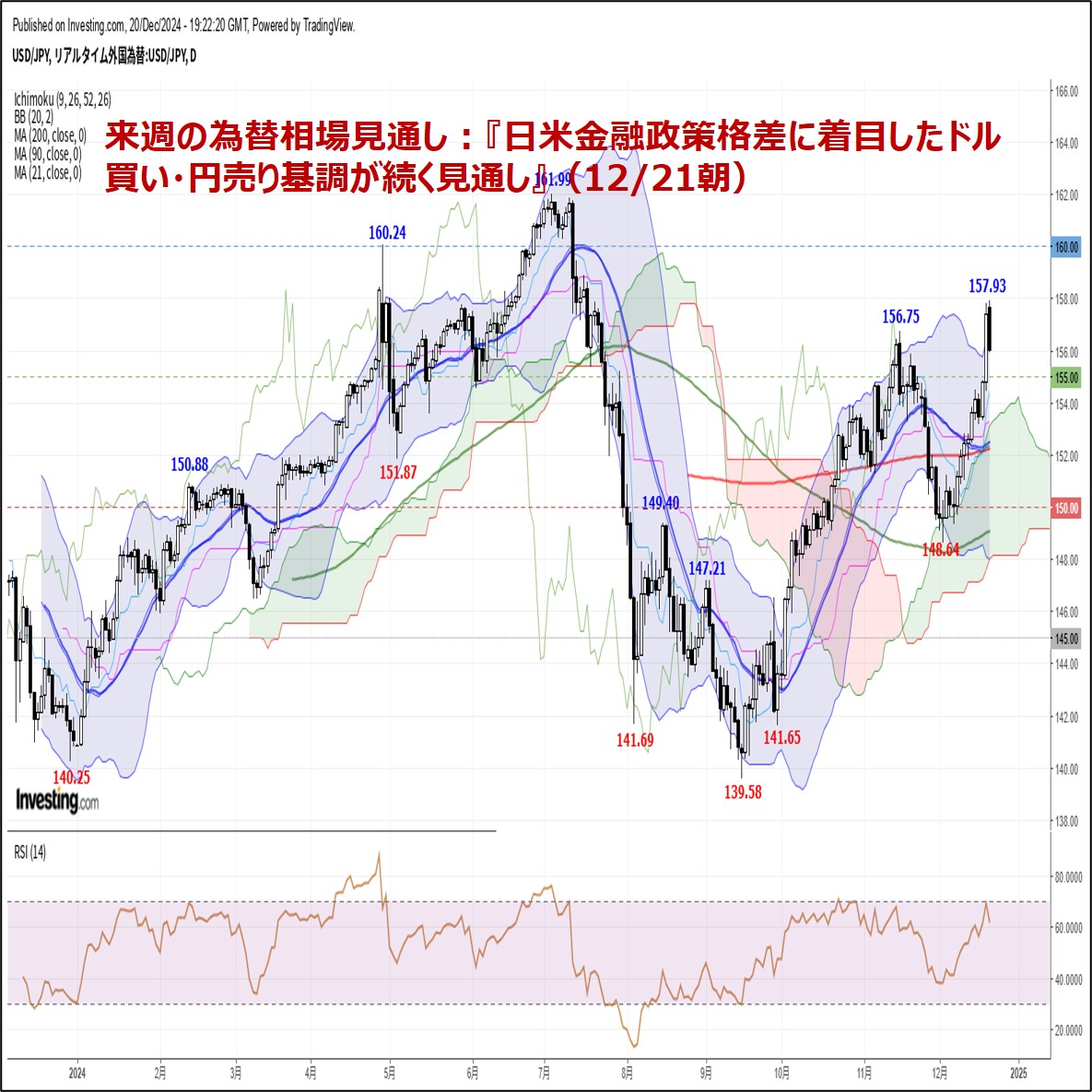

来週の為替相場見通し:『日米金融政策格差に着目したドル買い・円売り基調が続く見通し』(12/21朝)

ドル円は12/3に記録した約2カ月ぶり安値148.64(10/11以来の安値圏)をボトムに反発に転じると、今週は一時157.93(7/17以来の高値圏)まで急伸しました。

-

ユーロ(EUR)の記事

Edited by:山中 康司

2024.06.10

ユーロ フランスの政局不安定からユーロ一段安へ(週報6月第2週)

注目のECB理事会も特にサプライズはなく、当日のレンジはわずか40pipsと過去に例を見ないレベルの静かなイベント通過となりました。

-

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。