基調転換の可能性も、ドル下値は正念場

〇先週のドル円はFOMC後にドルが大幅続落、6/17以来の132円台に

〇FOMC後の会見でパウエル議長「いずれ利上げペース落とす」と述べドル急落トリガーに

〇米GDP速報値が2期連続マイナス成長、米景気マイルドリセッション入りもドル安進行に拍車かける

〇今週は、7月ISM製造業景況指数や同雇用統計など重要な米経済指標の発表相次ぐ

〇今週のドル/円予想レンジは、132.00-135.50

<< 先週の回顧 >>

先週のドル/円相場はドルが大幅続落。6月17日以来、一時1ヵ月半ぶりの132円台を示現する局面も観測されていた。

前週末は、「穀物輸出」合意の翌日にロシアがオデッサ港を攻撃したとして物議を醸す。また7月26-27日の米FOMCが注目を集めるなか、米財務長官が「米経済は広範なリセッションに陥っている兆しが見られない」と述べたと伝えられていた。

そうした状況下、ドル/円は136.10-15円で寄り付いたのち、当初はドル買い優勢。週間高値の137.46円まで緩やかな右肩上がりをたどっている。しかし、週間最大の注目材料だったFOMCを境に流れが一変。下方向のストップロスを次々に巻き込むなか、あれよあれよという間に132.51円まで5円近くも値を下げた。そののち週末にかけては、若干のドル買い戻しも観測され、週末NYは133.20-25円で取引を終え、越週している。

一方、週間を通して注視されていた材料は、「米金融政策とファンダメンタルズ」と「ロシア情勢」について。

前者は、現地時間7月27日に米FOMCの結果が明らかとなり、「0.75%」の利上げ実施と発表された。予想通りではあったが、これそのものはドル高支援要因。しかし、パウエルFRB議長が会見で、次回9月(8月は会合なし)以降は「利上げの判断をデータ次第とする」、「いずれ利上げペースを落とすことになる」などと述べたことが市場の金利先高観を殺ぐ結果となり失望を誘うと、その後のドル急落トリガーを引いた感も否めない。また、その翌日に発表された、こちらも注目の米経済指標、4-6月期の米GDP速報値が2期連続のマイナス成長に。米景気の「マイルドリセッション」入りが声高に指摘され始めるとドルの下押し機運がさらに強まると、一段のドル安進行に拍車をかけていた。

対して後者は、ウクライナにおける実際の戦闘もさることながら、ここのところ話題の中心は次の2つ。すなわち「穀物輸出問題」と「エネルギー供給問題」になる。うち前者は7月22日、ロシアとウクライナは輸出再開と航路の共同監視を柱とする合意文書にそれぞれ署名したが、その舌の根も乾かぬ翌23日にロシア軍がウクライナ南部オデッサの商業港をミサイル攻撃したことが明らかになった。結果として、その後も合意の履行が尾を引く結果に。一方後者は、7月21日に点検が明け、ロシアから欧州に天然ガスを送る主要パイプライン「ノルドストリーム1」からの供給そのものは再開されたが、供給量は元の水準に遠く及ばないことが大きな懸念材料として取り沙汰されている。むしろ、パイプライン「ノルドストリーム1」を運営するガスプロムが「ガスの輸送量を8割減らす」と発表するなど、冬の需要期に向け、先行きを不安視する声も少なくない。

<< 今週の見通し >>

先週のドル/円相場は、7月27日に記録した137.46円を目先高値に、そののちおよそ5円の下押しが入った。久しぶりの大きなドル安進行であり、本格的なドル高の調整が入ったことになる。ちなみに市場では、まだ大きな流れ、中期的なドル高基調そのものは変わっていないと予想する向きが優勢。しかしながら、起点をどこから取るのかで異なるが、仮に5月24日安値126.36円を起点としても約2ヵ月、13円ものドル高が進行してきただけに、トレンド転換についてもそろそろ考える必要がありそうだ。まずは、6月半ば安値131.49円をめぐる攻防に要注意。

米国は、前述したように7月27日のFOMCを含め、2会合連続「0.75%」という大幅利上げを実施したものの、その反動ともいえる景気減速が鮮明となってきた。これまでのように日米金利差だけに着目し、積極的にドルを買っていくことは出来ないとの指摘も少なくない。しばらくは広義の米ファンダメンタルズに市場の関心が集まりそうで、具体的には発表される経済指標や企業決算、株価の動きなどに一喜一憂する展開か。ドルのさらなる下押しには要注意だが、まだしばらくは底堅い展開を見込む向きも多いようだ。

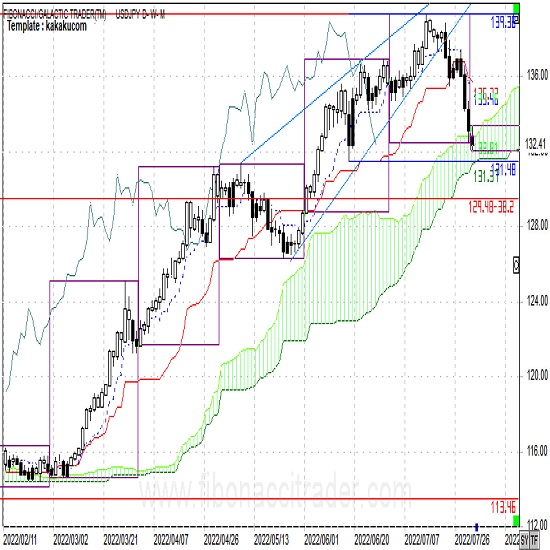

テクニカルに見た場合、ドル/円は先週目先高値から5円近い下げを記録したこともあり、週足は2週続けての陰線引けとなった。これだけでも基調転換などが警戒されるものと言えるが、そのほかたとえばドルの下値を支えてきた移動平均の21日線をしっかりと割り込んでもいる。さらに、6月半ば安値131.49円を起点とした上げ幅のフィボナッチでは、半値戻しや61.8%戻しだけでなく76.4%戻しの133.35円も下回っている。100%戻しも否定できない状況だ。

今週は、7月のISM製造業景況指数や同雇用統計など重要な米経済指標の発表が相次ぐうえ、米企業に加え欧州企業の決算発表も多く予定されており、こちらも要注意。また、今週はペロシ米下院議長が日本などアジアを歴訪するが、そのなかで台湾を訪問するのか否か、仮に訪問するとなれば中国がどういった行動に出るのかにも注目だ。

そんな今週のドル/円予想レンジは、132.00-135.50円。ドル高・円安については、目先ドル安値を示現後のドル戻り高値134.60円レベルをめぐる攻防にまず注目。抜けると135円台を目指すが、上値はかなり重そうだ。

対してドル安・円高方向は、先週安値の132.51円が最初のサポートか。下回ると、6月半ば安値の131.49円がターゲットとなる。

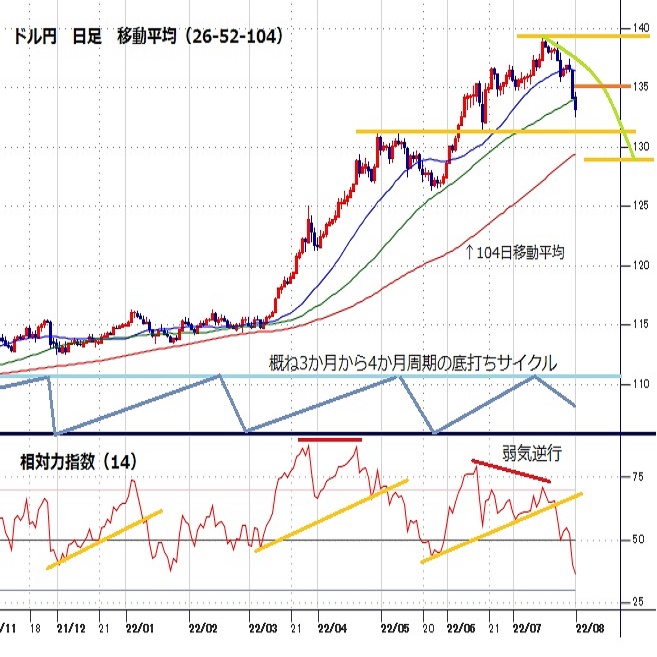

ドル円日足

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.12.25

東京市場のドルは157円台で推移、植田日銀総裁の余波は弱く一段の円安は回避か(24/12/25)

東京時間(日本時間8時から15時)のドル・円は、植田日銀総裁の発言を受けて、やや円安ドル高に振れ一時157円50銭台まで上昇した。

-

米ドル(USD)の記事

Edited by:編集人K

2024.12.25

ドル円157円台前半、主要市場のクリスマス休暇入りで市場閑散 (12/25午前)

25日午前の東京市場でドル円は小動きに終始。

-

トルコリラ(TRY)の記事

Edited by:上村 和弘

2024.12.25

トルコリラ円見通し ドル/トルコリラでリラが反騰、20日未明高値とダブルトップ気配(24/12/25)

トルコリラ円の12月24日は概ね4.49円から4.43円の取引レンジ、25日早朝の終値は4.44円で前日終値の4.46円から0.02円の円高リラ安だった。

-

米ドル(USD)の記事

Edited by:山中 康司

2022.08.01

ドル円 ドル売りは続くも横方向のもみあいが基本(週報8月第1週)

オーバーキル(急速な利上げによる景気後退)懸念もかなり広がってきたことから、米長期金利が急速に低下しドル売りの動きが強まりました。

-

米ドル(USD)の記事

Edited by:上村 和弘

2022.08.01

ドル円見通し 2021年1月底以降で最大の下落、3〜4か月周期の下落期(週報8月第一週)

ドル円は7月29日午後に132.49円の安値を付けて7月14日夕高値139.39円からの下げ幅は6.90円に拡大、2021年1月6日底102.57円以降では最大の下げ幅となった。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。