�ĘA�M���J�s��ψ���iFOMC�j��������ɂ���

�i�������Ԃł�2021�N7��29���ؗj���钆�����j

NY����7��28��14���i���j���j��FOMC��̋L�҉�v�|�����\����A���̌�p�E�G��FRB�c���̒��L�҉���\��i��14�����j����Ă��܂��B����̎s��\�z�͈ȉ��̒ʂ�ɂȂ��Ă��܂��B

�i�P�j�������

�i7��28���@9��00�����݂̗\�z�j

���݂�FF���[�g�u0.0�`0.25���v�ː����u��

�i�G�R�m�~�X�g�����W��0.00�`0.25���őS�������u���\�z�j

���A���ߏ����a���i���ԋ�s��FRB�ɗa���钴�ߏ������j�̕t���͑O���ŁA����܂ł�0.1����0.15���Ƃ��܂����B����͑S�ẴG�R�m�~�X�g�͐����u���\�z

�O���i6�����{�j���͐����������w���ȂǑS�Đ����u���܂����B�ꕔ�A���ߏ����a���̕t�����グ�܂����B����́A�S�ẴG�R�m�~�X�g��FF���[�g�y�ђ��ߏ����a���̕t�����܂߂Đ����u���\�z�ƂȂ��Ă��܂��B

����̎s��̊��җ\�z�̓e�[�p�����O�Ɋւ�����e�����S�ƂȂ��Ă��܂��BFRB�͍���MBS�w���Ɋւ��鋦�c���J�n����Ǝ������Ă��܂����A�s���

�@�e�[�p�����O�J�n�̂��߂̏������������e���ł邩�B

�A���邢�́A�����t���i�Ⴆ�Ύ��Ɨ���4�������ɂȂ����瓙�j�Ńe�[�p�����O���c�J�n������e�ƂȂ邩�B

�B�X�ɓ˂�����ŁA��̓I�ȃe�[�p�����O�J�n���������邩�B

�������邩�����������҂��Ă���l�ł����A���Ȃ��Ƃ�����ŁA�B�͂قƂ�NJ��҂ł��Ȃ��ƌ��Ă��܂��B�܂���̓I�ȍ���MBS�w���Ɋւ��镔���Ɋւ��ẮA

�C�ꕔ�G�R�m�~�X�g��MBS�Ɋւ��Ă͎s��\�z��葁���i�K�̍��N4Q����w���팸���J�n�Ƃ̌���������܂��B

���̑��ɁA

�D������V�����Ȃ��A����̌o�Ϗ�����Ȃ���A����ێ����p������Ƃ̌��ʂ�z�肩�B

�E�p�E�G���c���̋L�҉�Ŏ���ɑ���˔����������邩�B

�ɏW�ꂻ���ł��B

�i�Q�jFRB�o�ό��ʂ�

�i6��������j

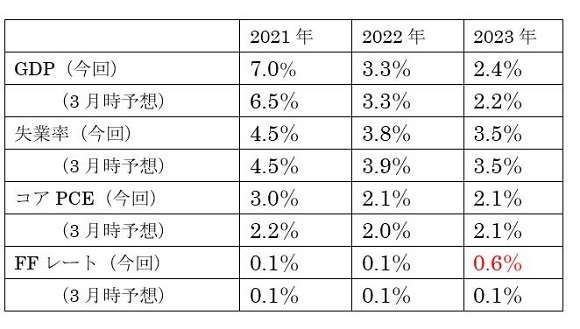

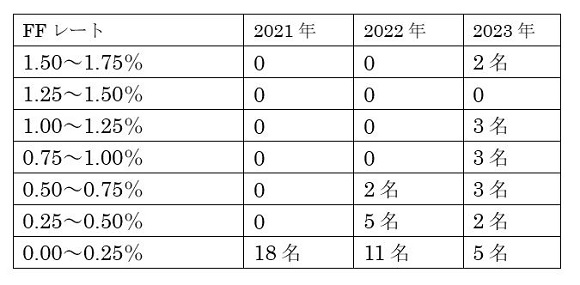

�O���3�����\�z���FF���[�g��2�グ�i�Ԏ��j�\�z�ɕύX�ƂȂ��Ă��܂��BGDP�ƃR�APCE�ō��N�̐L�т��㏸�C�������ȊO�͂قƂ�ǂ̍��ڂő傫�ȉ���͂���܂���ł����B

�i�R�j�h�b�g�v���b�g

�i�o�ό��ʂ��A�h�b�g�v���b�g�̏o���FFRB�@HP�j

�i�S�jCME�@Fedwatch

�@�O��6�����_�ł�9���A11���y��12����Ő����u��93���A0.25�����グ��7.0���ɂȂ��Ă��܂����B

�A����͍�����_�ŁA�N���y�ї��N1����܂ŗ��グ�\�z��0���ɂȂ�A�S�Ă������u���B�ŏ��̗��グ��2022�N3����ŁA96.6���������u���A3.4����0.25���̗��グ�ɂȂ��Ă��܂��B�O��ȏ�ɐ����u���扄���h�������Ă��܂��B

�i�T�j�ŋ߂�FRB�W�҂̎�Ȕ���

�i�ŋ�10���ԕ����x�j

7��16���@�G�o���X�E�V�J�S�A���

�u���グ�͈�������2024�N�Ɨ\�z�v

�u�e�[�p�����O�̎���������̂�2�`3�����ȏォ����v

�u�N���̎��Ɨ���4.5���Ȃ���Z����̒��߂͂��蓾��v

�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@

7��16�� �p�E�G��FRB�c��

�u���Z�s��͔̏��Ɋɘa�I�v

�u�C���t�����҂����e�͈͂��z�����ꍇ�͑Ή��v

7��15�� �p�E�G��FRB�c��

�uFOMC�͍���MBS�����ɂ��Ă͍��㐔�T�Ԃŋ��c����\��v

�u��K�͊ɘa�͈��������K�v�@�@�@�@�@

7��15���@�u���[�h�E�Z���g���C�X�A���

�u�ً}�[�u���I��点�鎞���ɂȂ��Ă���v

7��14�� �f�C���[�ESF�A���

�u�N�������N���X�̃e�[�p�����O�Ɍ����ď������v

�u���グ�ɂ��Ă̋c�_�͎��������v

7��13�� �E�B���A���Y�ENY�A���

�u�Čo�ς͎����I�ɍX�Ȃ�i�W�ɒB���Ă��Ȃ��v

7��12�� �o�[�L���E���b�`�����h�A���

�u�J���s��̉Ɏ��Ԃ�����A�e�[�p�����O�����͏����x���v

7��7�� FOMC�c���v�|�@�@�@�@ �@�@

�u�����I�ȃC���t�����҂͖ڕW�ƊT�ˈ�v�v

�u�e�[�p�����O�J�n�̊�Ɍ������i�W�������Ɨ\�z�v

�u�h�������Ƌ����v

2021�N�̈ψ�����o�[�͈ȉ��ł��B

�p�E�G��FRB�c���A�E�B���A���Y���c���A�g�[�}�X�E�o�[�L���A���t�@�G���E�{�X�e�B�b�N�A

�}�C�P���E�{�E�}���A���G���E�u���C�i�[�h�A���`���[�h�E�N�����_�A���A���[�E�f�[���[�A

�`���[���Y�E�G�o���X�A�����_���E�N�H�[���Y�A�N���X�g�t�@�[�E�E�H���[

�O��i6���j��ł́A�o�ό��ʂ��̏������ƃh�b�g�v���b�g����2023�N2�グ��z�肵�����ƂŁA�h���͔����܂����B

���̌�A����܂ł̊e���������ƁA�����s��͋����ቺ���D�����j��ō��l�X�V�A���s��͈������ߊJ�n�����̐扄���ϑ���10�N������7��19���ɂ�1.18���܂ʼn�����A���V���[�g�͂��Ȃ茸�����͗l�ł��B�בւ͋����ቺ��7��2�����l��111�~66�K����A7��19����109�~07�K�܂Ŕ����A�ꎞ2�~�ȏ�̉~���ƂȂ�܂����B�V�J�S�̃h���~�̓h�������O��5�����ȏ�L�[�v���Ă���A����܂ł̓��Či�����i����w�i�Ƀ����O�ɌX�����܂܂ł��B

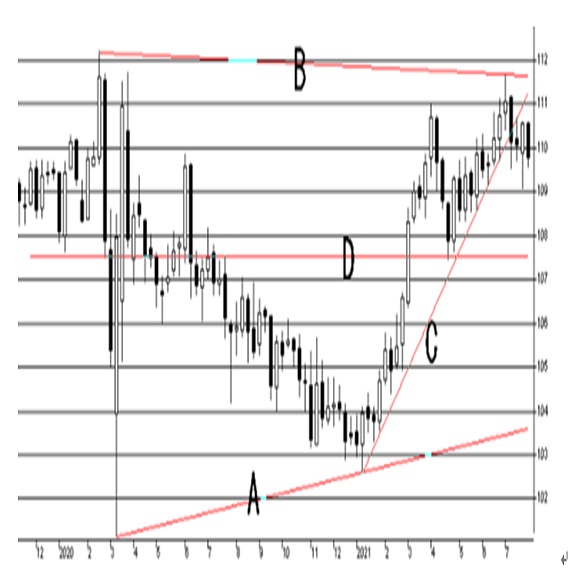

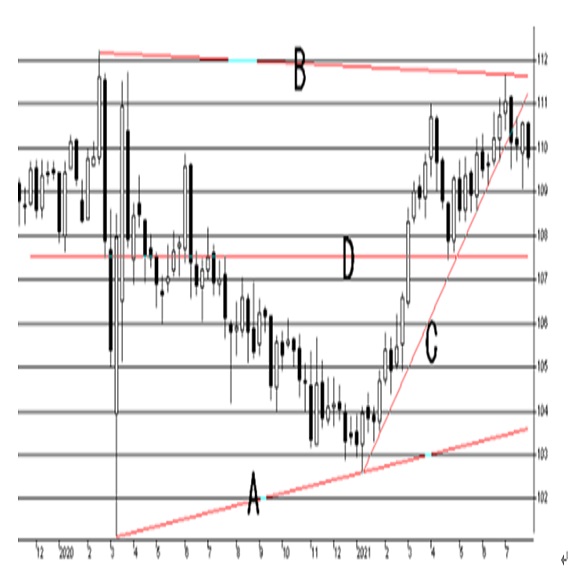

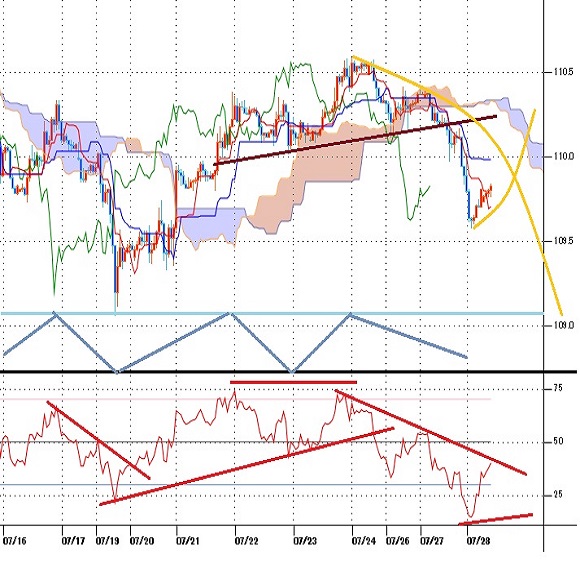

���L�̓h���~�̏T���`���[�g�ł��B�傫�ȗ���ł�A�i��103�~60�K�j��B�i��111�~70�K�j�Ŏ��ʂ��p�����Ă��܂��B���̊Ԃɂ���A�N�n����̃h�����T�|�[�g���C��C�i��111�~40�K�j����Ă��܂��A�Z���I�Ƀh�������X�N�������Ȃ��Ă��܂��B�܂�����܂ł̏T������݉A���ɂȂ��Ă���A��T�̗z�����Ԃ��Ă���̂ŁA���T���̏I�l��109�~90�K�ȏ�ɂȂ�Ȃ��ƃh�����ア��ԂƂȂ�܂��B���l�͐�T�̒�l��109�~07�K�ł��̂Ŗڐ�̃T�|�[�g�ɂȂ�A�����������Ă��܂���D�i��107�~60�K�j������ɓ���܂��B��l��C�ȏ�̉A������B���z���Ă����A�V���ȃh�����ɓ���܂��B

�i2021�N7��28��10:20�A1�h����109�~86�K�j

�I�[�_�[/�|�W�V������

- �L�[���[�h�F

�֘A�L��

-

��A�t���J�����h�iZAR�j�̋L��

Edited by:�Ɨt �I��

2024.04.27

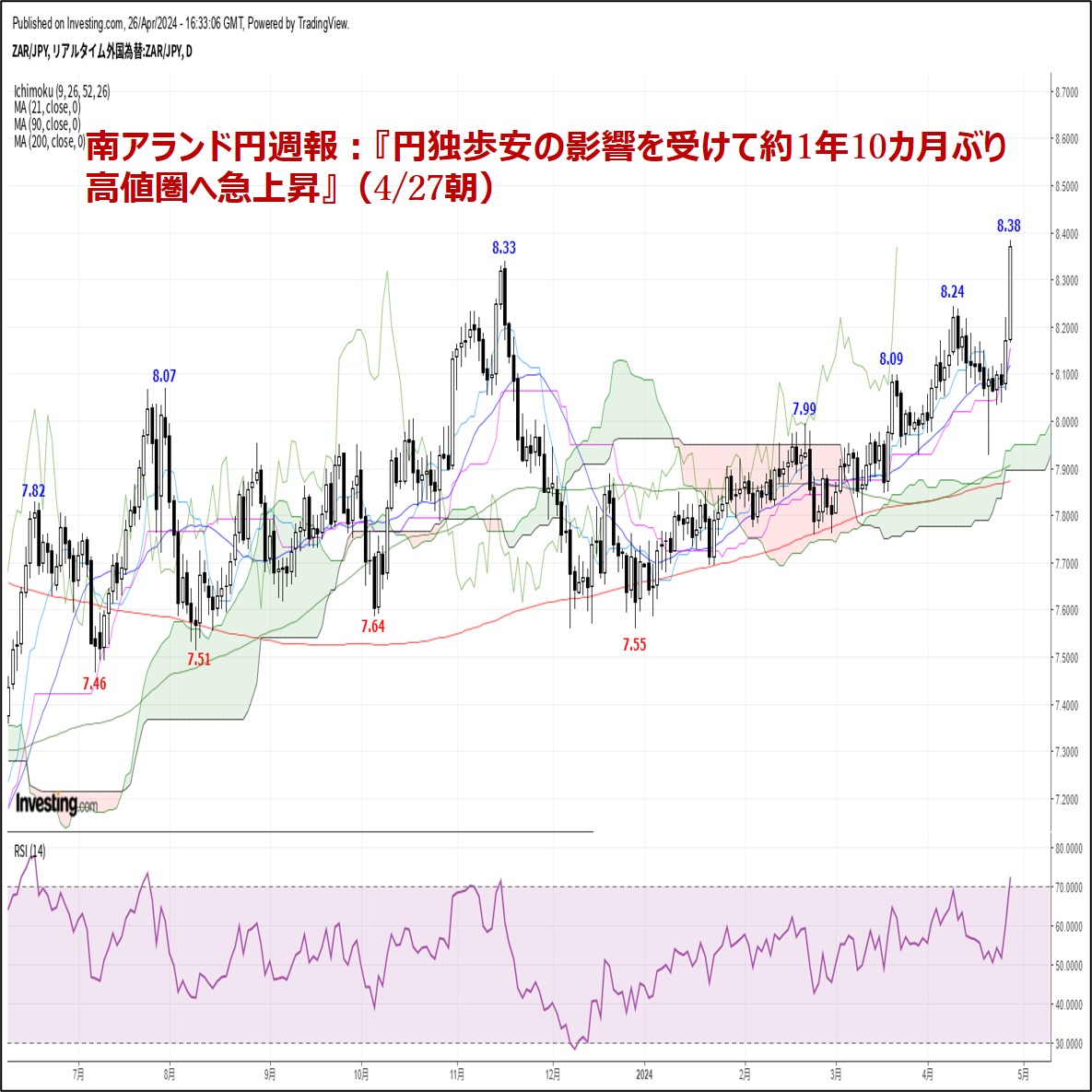

��A�����h�~�T��F�w�~�ƕ����̉e�����Ė�1�N10�J���Ԃ荂�l���}�㏸�x�i4/27���j

��A�����h�̑Ή~����͍�N12/28�ɋL�^�������l7.55�~���{�g���ɐ�Ԃ��ƁA���T���ɂ����āA��1�N10�J���Ԃ荂�l�ƂȂ�8.38�~�܂ŋ}�L���܂����B

-

�g���R�����iTRY�j�̋L��

Edited by:�Ɨt �I��

2024.04.27

�g���R�����~�T��F�w��2�J���Ԃ荂�l���}�L�B�h���~�Ƃ̃V���N�����ꂪ�������ʂ��x�i4/27���j

�g���R�����̑Ή~����iTRYJPY�j��3/13�ɋL�^�����j��ň��l4.52�~���{�g���ɐ�Ԃ��ƁA���T���ɂ����āA��2�J���Ԃ荂�l�ƂȂ�4.86�~�܂ŋ}�L���܂����B

-

�ăh���iUSD�j�̋L��

Edited by:�Ɨt �I��

2024.04.27

���T�̈ב֑��ꌩ�ʂ��F�w�h���~��157�~��㔼�ւƋ}�㏸�B���T�͕�FOMC�����C���C�x���g�x�i4/27���j

�h���~�iUSDJPY�j�͍�N12/28�ɋL�^�������l140.25���{�g���ɐ�Ԃ��ƁA���T���ɂ����āA��34�N�Ԃ荂�l�ƂȂ�157.79�i1990�N5���ȗ��̍��l���j�܂ŋ}�L���܂����B

-

�ăh���iUSD�j�̋L��

Edited by:�ҏW�lK

2021.07.28

�h���~109�~��㔼�ŏ�����(7/28�ߑO)

28���ߑO�̓����s��Ńh���~��109�~��㔼�ł��ݍ����B

-

�ăh���iUSD�j�̋L��

Edited by:�㑺 �a�O

2021.07.28

�h���~���ʂ��@�e�n�l�b�O�̒��������������͑傫�ȉA�����ϑ��i21/7/28�j

�h���~��7��27���͑O����0.61�~���ł̉����A�A���̉A�������ƂȂ����B

-

�݂�Ȃ�FX �g���C�_�[�Y�،�

�݂�Ȃ�FX�̓X���b�v���X�v���b�h���������I�����J�݂Ƃ�����ōő�1,010,000�~�L���b�V���o�b�N�L�����y�[�����I

�����1,000�ʉ݂���OK�A�萔���������IeKYC�ōŒZ1���Ԍ�Ɏ���\

- �uFX���j�Ձv �����p��̒���

- ���T�C�g��FX�Ɋւ�����̒�ړI�Ƃ��Ă��܂��B���T�C�g�́A����̋��Z���i�̔������̊��U��ړI�Ƃ������̂ł͂���܂���B

- FX�Ɋւ����������J�݁A����̎��s���тɎ�������̏ڍׂɂ��Ă̂��⍇���y�т��m�F�́A���p�҂����g���eFX�戵���Ǝ҂ɑ����ڍs���Ă����������̂Ƃ��܂��B�܂��A�����̍ŏI���f�́A���p�҂����g���s���Ă����������̂Ƃ��܂��B

- ���Ђ�FX����Ɋւ����瓖���҂܂��͑㗝�l�ƂȂ���̂ł͂Ȃ��A���p�ҋy�ъeFX�戵���Ǝ҂̂�����ɑ��Ă��A�_������̑㗝�A�}��A���������s���܂���B���������āA���p�҂ƊeFX�戵���Ǝ҂Ƃ̌_��̐��ہA���e�܂��͗��s���Ɋւ��A���Ђ͈�ؐӔC��Ȃ����̂Ƃ��AFX����ɔ����g���u�����̗��p�ҁE�eFX�戵���ƎҊԂ̕����ɂ��Ă͗������ҊԂʼn���������̂Ƃ��܂��B

- ���Ђ́A���T�C�g�ɂ����Ē�����̓��e�̐��m���E�Ó����E�K�@���E�ړI�K�������̑��̂����鎖���ɂ��ĕۏ����A���p�҂������̏��Ɋ֘A�����Q�������ꍇ�ɂ���̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g�ɂ����Ē�����̑S���܂��͈ꕔ�́A���p�҂ɑ��ė\���Ȃ��A�ύX�A���f�A�܂��͒�~�����ꍇ������܂��B

- ���T�C�g�ɂ́A���ЁE���̋@�ւ̃T�C�g�ւ̃����N���ݒu�����ꍇ������܂����A���Ђ͂���烊���N��T�C�g�̓��e�ɂ��Ĉ�؊֒m�����A����̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g��̃R���e���c�Ɋւ��钘�쌠�́A���Ђ������͓��Y�R���e���c��n�삵������҂܂��͒��쌠�҂ɋA�����Ă��܂��B

- ���Ђ́A���Ђ̎��O�̋����Ȃ��A���T�C�g��̃R���e���c�̑S���܂��͈ꕔ���A�����A���ρA�]�ړ��ɂ�藘�p���邱�Ƃ��ւ��܂��B

- ���T�C�g�̂����p�ɓ������Ă͏�L���ӎ��������������������ق��AFX���j���p�K���ɂ����ӂ������������̂Ƃ��܂��B