当面利下げはないとみてのリラ買いで対ドルでは6連騰

〇トルコリラ円、16日夕刻に12.97まで高値切り上げ、19日朝には12.86近辺へ下落

〇ドル円の下落感が強まるようだとトルコリラ円も足を引っ張られやすい状況

〇6/11高値13.21を超えないうちはまだ安値圏にとどまり一段安へ向かうリスクを抱える

〇対ドルでは7/9から6日連続の陽線、夕刻に8.46へ上昇し6/25以降の高値更新

〇7/19がドル高リラ安へと風向きを変えるようなら揺れ返しの下落に注意

〇7/16夕高値12.97超えからは13.00、13.10を順次試す流れとみる

〇12.75割れから続落の場合は12.70、12.60等を試す流れとみる

【概況】

トルコリラ円の7月16日は12.97円から12.78円の取引レンジ。

7月8日安値12.55円からの出直りを継続、16日夕刻に12.97円まで高値を切り上げたが12.90円以上では高値警戒感からの利益確定売りも出てやや上値が重くなり、17日早朝は12.88円近辺へ下げてから12.90円前後まで戻して週を終えていたが、週明けの7月19日朝には12.86円近辺へ下落している。対ドルでのトルコリラ上昇が週明けは一服していること、ドル円の下落感継続で圧されている。

ドル円は米長期債利回り動向を見ながらの展開だが、7月2日午前に111.65円まで上昇して4月23日以降の高値を切り上げていたところから7月8日夜安値109.52円まで2円を超える下落となり、その過程でトルコリラ円も下落した。7月8日から14日にかけては米長期債利回りが上昇したためにドル円も上昇してトルコリラ円も押し上げられたが、ドル円は7月15日に109.70円まで反落、16日はやや戻したものの16日深夜から19日朝へと失速しており7月8日夜安値割れへの余裕もさほどないため、ドル円の下落感が強まるようだとトルコリラ円も足を引っ張られやすい状況と思われる。

【対ドルでは6日連騰だが、前回の6連騰後は6日続落へ揺れ返された】

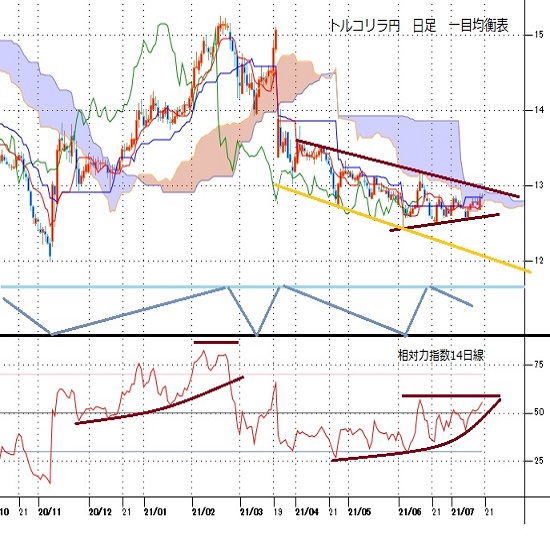

ドル/トルコリラの7月16日は8.57リラから8.46リラの取引レンジ。

日足は7月9日から6日連続の陽線で上昇、夕刻に8.46リラへ上昇して6月25日に8.799リラで付けた史上最安値以降の高値を更新したが8.40リラ台では高値警戒感も出て利益確定売り優勢となり上値が重くなった。

7月5日に発表されたトルコの6月CPI上昇率が予想を上回ってピークアウト感に程遠い状況だったことで当面はトルコ中銀も利下げできないとみて、通貨インフレによるリラ売り圧力よりも利下げ無しとしてのリラの買い戻しが優勢となったこと、米長期債利回りが低下傾向の中でトルコ10年債利回りは高止まりとなっているために長期債利回り格差でのリラ買いが下支えとなったこと等により、史上最安値までの大幅下落一服による揺れ返しの動きに入ったためと思われる。

日足は6日連続陽線での上昇だが、7月16日は上ヒゲを付けてやや上値が重くなり、週末は8.51リラ近辺で終了していたところから週明けの19日午前序盤には8.54リラ近辺へと下落している。

日足の6日連続陽線での上昇は6月2日に当時の史上最安値を付けた後の6月4日から6月11日にかけての間にも6日連続陽線で上昇したところ以来となるがその時は6月14日から6月21日にかけて6日連続陰線での急落となり最安値をさらに更新する結果となっている。連騰後に流れが変わりやすい前例を踏まえて今回も7月19日がドル高リラ安へと風向きを変えるようなら6日連続陽線に対する連続陰線型での揺れ返しの下落に注意したい。

【6月2日以降の三角持ち合い上放れを試し中】

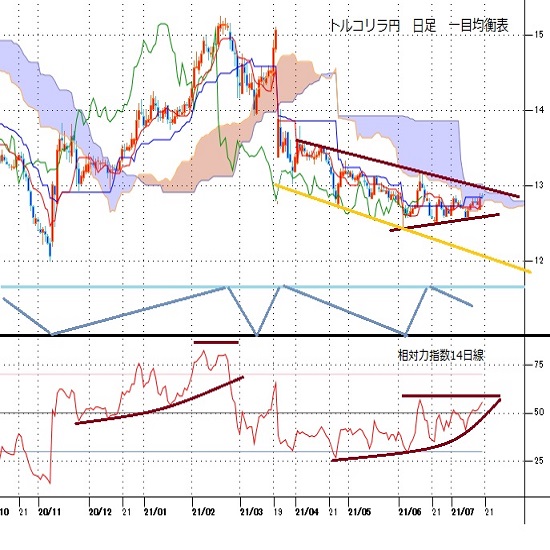

トルコリラ円は6月2日にエルドアン大統領による利下げ言及報道から急落して12.44円の安値を付けてから6月11日高値13.21円まで戻した後は、新たな安値更新を回避して6月21日安値12.48円、7月8日安値12.55円と安値ラインを若干切り上げつつ、戻り高値は7月1日の12.90円へ切り下がってレンジ縮小型の三角持ち合いの様相となっていた。下げ一服での三角持ち合いは下放れしやすい傾向にあるが、7月16日高値で12.97円へ上昇して7月1日高値を超えてきたため、ここまでの三角持ち合いからは抵抗線突破に入り上放れを試す動きとなっている。

三角持ち合いの抵抗線突破は起点となる高値(今回は6月11日高値)を試す権利発生だが、起点の高値更新へ進めないうちは新たな戻り高値と結ばれるラインを抵抗線として三角持ち合いの形状を変えて持ち合い下放れ試しへ向かう可能性も残る。このため6月11日高値超えへ進めるかどうかが試され、超えないうちはまだ安値圏にとどまって一段安へ向かうリスクを抱えることとなる。

仮に6月11日高値を上抜くところまで続伸できれば、三角持ち合いからの上放れとなり、6月2日安値を中心として4月後半からを鍋底形成期とし、2月と3月のダブル天井からの下落一巡による反騰期入りとなる可能性が出てくる。その場合は当初の上値目途を4月28日高値13.38円、さらに4月2日高値13.84円等を順次試す流れへ進みやすくなるとみるが、そのためにはドル円の上昇による押し上げ、ドル/トルコリラでのドル安リラ高の継続が必要だ。

【利下げはしばらくなさそうだが、利上げもできず】

トルコ中銀は7月14日の金融政策決定会合で主要政策金利の1週間物レポレート19.0%に据え置いた。中銀はインフレは夏を通して上下に振れる可能性があるとし、中期インフレ率の恒常的な低下が示されるまでは主要政策金利をインフレ率を上回る水準にとどめるとの従来の姿勢を繰り返した。また「経済活動の再開に伴い夏の間はインフレのボラティリティーが高まる可能性がある」とした。世界的な物価上昇率の上ブレが見られる中でトルコの物価上昇も7月、8月と続き、9月以降の伸びの減速がみられるのかどうかが年末にかけて一度でも利下げできるのかどうかを判断してゆく目安になるのだろうと思われる。

ゴールドマン・サックスはトルコのインフレ率が7月に18.5%、9月には19%近辺に達してピークを付けると予想している。

7月16日には仏ソシエテ・ジェネラルがトルコ中銀は今年12月に1.0%規模の利下げを一度だけ行う可能性があるとの予想を顧客向けレポートで示した。利下げの条件はトルコの消費者物価上昇率の伸びが鈍化することとし、11月には物価上昇率の伸びも鈍化すると見込んでいるようだが、利下げがリラ売りを招き、利下げの解消=再利上げを強いられるのではないかと指摘している。

JPモルガンは物価上昇率が落ち着けば10月には0.50%の利下げが決定される可能性があるとしているが、物価上昇率の上ブレが続けば利下げは先送りされるとしている。

3月にアーバル前中銀総裁(在任中に三度の利上げを実施)が解任されたことをきっかけにトルコリラは暴落に陥ったが、トルコリラ円は6月2日安値で下げ一服に入り、ドル/トルコリラも6月25日にリラの最安値を付けてからは下落一服となっている。しかし中勢レベルでのリラ安基調が終了したとまでは言えない。トルコを取り巻く地政学的なリスクによるリラ売り圧力も落ち着いているが、世界の主要中銀が景気回復と物価上昇を見て量的金融緩和の縮小へ動き利上げへの布石を置き始める中で利下げ指向のエルドアン大統領及びトルコ中銀の姿勢は逆行的であり、落ち着いているリラ安商状もいずれ再燃し始めるのではないかと思われる。

【中勢のポイント】

(1)6月2日安値12.44円から6月11日高値13.21円へ上昇した後は、この高安レンジ内での推移が続いている。また6月21日以降は、12.90円前後を上値抵抗とし、12.60円前後が下値支持線となるボックス型の持ち合い状態にある。このため、中勢としては、12.90円前後を上値抵抗、12.60円前後を下値支持線とし、レンジを上放れする場合は6月11日高値試しへ、下放れする場合は6月2日安値試しへ向かう流れとみる。

(2)12.80円以上での推移か一時的に割り込んでも回復するうちは上向きとし、7月16日夕高値12.97円超えからは13.00円、13.10円を順次試す流れとみる。13.10円以上は反落注意とするが、ドル安リラ高が進む場合及びドル円が急騰する場合等は6月11日高値に迫る可能性もあるとみる。

(3)12.80円以下での推移中は下向きとみる。12.75円前後は買い戻しも入りやすいとみるが、12.75円割れから続落の場合は12.70円、12.60円等を順次試す流れとみる。12.60円以下は反騰注意圏だが、リラ安感が強まる場合は12.50円割れを目指す流れへ進む可能性もあるとみる。

【当面の主な予定】

7月19日

16:00 7月 消費者信頼感指数 (6月 81.7)

7月20日から7月23日まで、犠牲祭(イード・アル=アドハー)による休日

7月26日

16:00 7月 製造業景況指数 (6月 113)

16:00 7月 設備稼働率 (6月 76.6%)

23:30 6月 中央政府債務残高 (5月 200.1億リラ)

7月28日

20:00 トルコ中銀金融政策決定会合議事要旨

7月29日

16:00 7月 経済信頼感指数 (6月 97.8)

20:30 外貨準備高 (7/9時点 625.8億ドル)

※ポイント要約は編集部

関連記事

-

米ドル(USD)の記事

Edited by:上村 和弘

2024.04.26

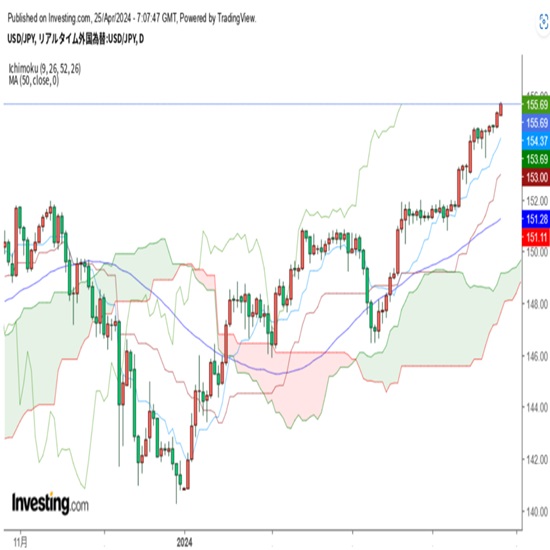

ドル円見通し 155円台後半へ続伸後は上げ渋り、日銀会合と夜の米PCE統計待ちに(24/4/26)

米長期債利回り上昇による日米金利差拡大が続くとの見方で円安が継続した。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.04.26

ドル円、約34年ぶり高値を一段と更新。本日は日銀会合と植田総裁会見がメインイベント(4/26朝)

25日(木)のドル円相場は堅調な値動き。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.04.25

東京市場のドルは155円75銭まで円安加速、投機筋は「日本当局は介入できず」を見透かした格好か(24/4/25)

東京時間(日本時間8時から15時)のドル・円は、目立った材料は観測されないなか、円安が加速し155円75銭までドルは上昇した。

-

トルコリラ(TRY)の記事

Edited by:山中 康司

2021.07.19

トルコリラ円ショートコメント(2021年7月19日)

先週のトルコリラ円は、安値が12.66レベル、高値が12.89レベルと、予想よりは底堅い推移での一週間となりました。

-

トルコリラ(TRY)の記事

Edited by:照葉 栗太

2021.07.17

トルコリラ週報:『連休前のポジション調整で急伸。但し来週は一巡後の反落に要警戒』(7/17朝)

トルコリラの対円相場は、週末にかけて上値を伸ばし、約1ヵ月ぶり高値となる12.97円まで急伸しました。

- 「FX羅針盤」 ご利用上の注意

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。