ドル円 先週は1円レンジ、再び動意づけるか注目

〇先週のドル円、値幅がわずか1円のレンジ取引、週初と週末のレートがほぼ同じとなる

〇米インフレ懸念が高まったが、パウエル議長の弱気コメントにより早期のテーパリング観測が後退

〇今週発表の米経済指標などの内容次第では、当局にプレッシャーをかける可能性も

〇ドル円、まずは1円レンジのブレークから次の動意に向けた動きに注目

〇今週は7月NAHB住宅市場指数・製造業PMI速報値発表、東京オリンピック開幕

〇今週のドル/円予想レンジは、109.00-111.10

<< 先週の回顧 >>

先週のドル/円相場はレンジ取引。週間を通した値幅はわずか1円、また週初のオープンレートと週末のクローズレートがほぼ同じとなっている。

前週末に実施されたG20財務相・中銀総裁会議は、「各国共通で『15%以上』とする法人税の最低税率の導入」で合意し閉幕。また「友好協力相互援助条約」締結から60周年を迎える中朝のさらなる接近が明らかとなり思惑を呼んでいた。

そうした状況下、ドル/円は110.10-15円で寄り付いたのち、当初はややドル買い優勢。週間高値である110.69円へと小幅に上値を伸ばしている。しかし勢いは続かず、上値確認後は一転して下値を試す展開に。110円を割り込み109.71円まで一時下落した。そののち週末に掛けては110円を挟んだレンジ上下動となり、16日のNYは110.10円レベルで取引を終え越週している。

なお、先週なかなか興味深い動きをたどったのが南ア・ランド。汚職問題によるズマ前大統領収監を反対する支持者が暴徒化するなど政情不安を嫌気した売りがかさみ、対ドルでは3ヵ月ぶり、対円でも2ヵ月ぶりの安値を一時示現していた。

一方、週間を通して注視されていた材料は、「米金融政策」と「新型コロナ」について。

前者は、13日発表された米消費者物価指数に続き、14日の同生産者物価指数も好数字。連日の米経済指標を受け、一部で米インフレ懸念が高まったが、パウエルFRB議長は半期の一度の議会証言で「インフレは一時的」、「量的緩和の規模縮小時期はまだ遠い」などと弱気コメントを連発したことで早期のテーパリング観測が後退し、長期金利の上昇も抑制された。また、為替市場においても、ドル高の進行を抑制する一因となっていた感を否めない。なお、先週は日本も日銀が金融政策決定会合を開き、結果として「短期金利のマイナス0.1%維持」などを決定・発表している。

対して後者は、10日まで実施されていたG20で「新型コロナウイルスの変異株と途上国のワクチン不足が経済回復の障害になりうる」との認識が示されるなか、日本も12日から4度目となる「東京などへの緊急事態宣言」適用が発表されている。また、オランダや韓国、メキシコなどで感染者が急増しているとの報道も観測されたが、英国ではジョンソン首相が「感染者数は増加しており、パンデミックは終息していない」としつつも、コロナ抑制措置を19日に解除する方針を改めて示し物議を醸していたようだ。共生・共存やむなしといったところだが、政策に否定的な見解を示すメディアなども存在する。

<< 今週の見通し >>

先週のドル/円相場は週間を通して98銭レンジ。109.71-110.69円のなかでの変動にとどまっている。方向性がハッキリと示されているとは、言いにくい状況だ。カレンダー的には7月半ばで、いわゆる取引の「夏枯れ」も予想されるなか、2週続けて1円程度の小動きが続くかどうかは正直微妙。しかし、期間をもう少し長く取り上げても、ドル/円は109.50-111.70円という2.2円ほどのレンジを形成しており、そちらの大レンジ内にはとどまるといった見方もあるようだ。

前述したような状況下、マーケットでもっとも注視されているものは引き続き米ファンダメンタルズならびに金利動向。ただ、後者については前述したようにパウエル氏が議会証言で弱気コメントを連発したこともあり、「早期利上げ期待」は萎んだ感を否めない。ただ、今週発表される米経済指標などが強気の内容となれば、当局にプレッシャーをかけられるものとなるとの見方もあり、その内容には注目だ。また、終値ベースでは値を崩したが、ザラ場ベースでは最高値を一時更新したNYダウなど米株の動きも引き続き注視したい。

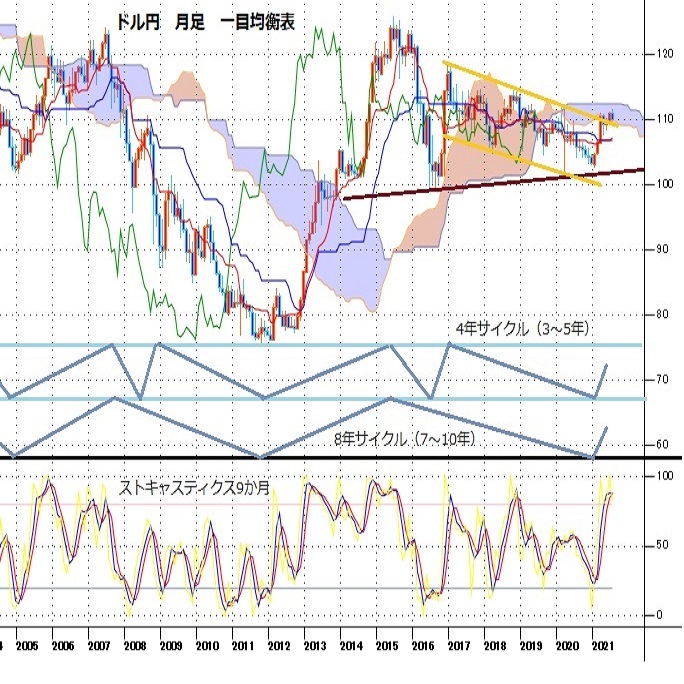

テクニカルに見た場合、ドル/円には過去1週間程度推移している1円レンジと、期間をもう少し長くとった2.2円、大小2つのレンジが観測されている。まずは1円レンジのブレークから、次の動意に向けた動きは果たして実現するのだろうか。

なお、日足のドル/円を移動平均の視点で見てみると、上値を21日線が抑制する反面、下値は同90日線がしっかりと支えている感がある。どちらがより強いテクニカルポイントなのか、その攻防に注目だ。

材料的に見た場合、中長期的には領有権をめぐる周辺国との対立や人権問題など話題に事欠かない「中国情勢」や「北朝鮮情勢」、「イラン情勢」、「ロシア情勢」、「新型コロナウイルス再拡大と変異種の発生、ワクチン開発・接種」、「米金融政策の行方」、「東京五輪・パラリンピックをめぐる動き」−−などが注視されている。

そうしたなか今週は、7月のNAHB住宅市場指数や同製造業PMI速報値といった米経済指標が発表される予定だ。市場では好数字への期待が強いが果たして実際のところは如何に。また、週末に掛けて日本が4連休となりマーケットが荒れ易い環境に置かれるうえ、1年延期された東京オリンピックがいよいよ開幕となる。新型コロナの感染状況なども含めて動静には要注意。

そんな今週のドル/円予想レンジは、109.00-111.10円。ドル高・円安については、21日線が位置する110円半ばをめぐる攻防に注目。ただ、抜けても先週高値の110.69円や111円前後など抵抗も多く上値は重そう。

対するドル安・円高方向は、先週安値の109.71円やフィボナッチサポートにもあたる109円半ばはなかなか強いサポートだ。下回ると109.10円や108円半ばなどが下値メドに。

ドル円日足

※ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:山中 康司

2021.07.19

ドル円 戻り高値を見て109円台前半を狙う動き(週報7月第3週)

円相場に関しては先週のパウエルFRB議長議会証言以降の円高地合いが継続しやすいと言えそうです。

-

米ドル(USD)の記事

Edited by:上村 和弘

2021.07.19

ドル円見通し 週足は寄引ほぼ同事、米長期債利回り見ながらの展開続く(週報7月第3週)

ドル円は前週末を110.14円で終了、7月12日朝に110.09円で開始して週末は110.08円で終了しており、週足は上下にヒゲを付けてほぼ寄引同事線だった。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。