ドル円見通し 105円割れをひとまず回避だが、市場全般のリスク回避感解消せず

〇ドル円リスク回避の円高で105.03まで下落するも105円割れは回避

〇週末NYダウは反発したがナスダックは4日続落

〇2020年度米財政赤字は過去最悪だったリーマンショック時の倍のレベル

〇ワクチン開発や、追加経済対策の遅れ、大統領選の不透明感等株価には懸念材料多く円先高感拭えず

〇英格下げ、欧州感染拡大、ハードブレグジット懸念も円高材料

〇新たな底割れ回避のうちは105.60-80ゾーンへ上昇余地あり

〇105円割れから続落に入る場合104.00-35ゾーンを試す動き、株安深刻化の場合には一気に104円割れも

【概況】

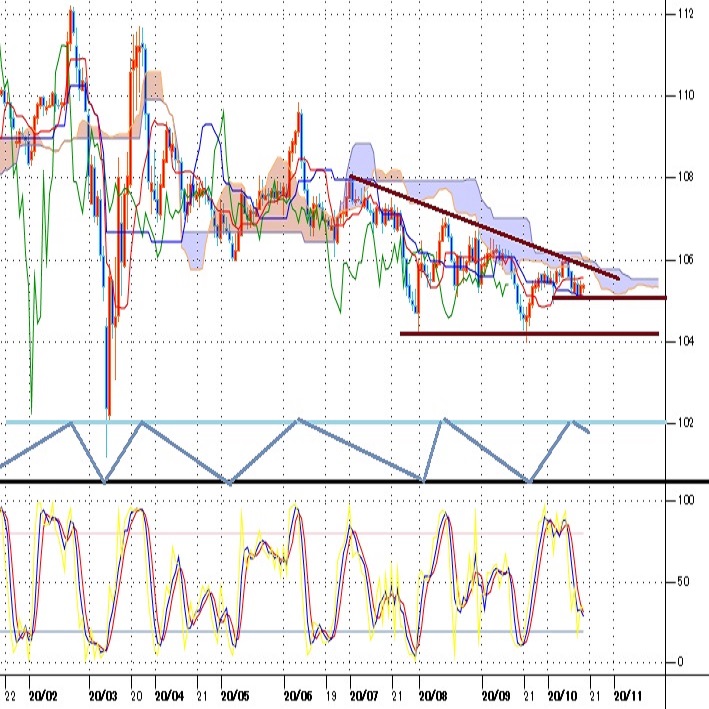

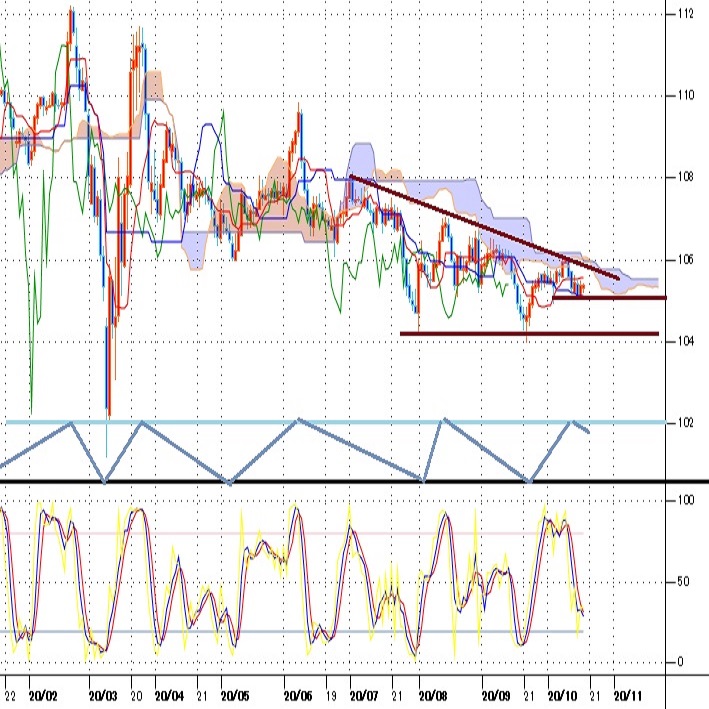

ドル円は9月21日に104円割れまで急落した後は持ち直しに入り、10月7日に106円台を回復、8日午前に106.10円まで戻り高値を切り上げつつ106円を挟んでの膠着状態となっていたが、前週末の9日に膠着状態から下放れに入り円高感が強まった。週明けの12日以降もリスク回避的な円高が強まる中で15日朝には105.03円まで続落となり105円割れへの余裕がなくなっていたが、105円割れはひとまず回避し、105円台前半で様子見的な動きのまま週を終えた。

9月21日までの円高は9月入りしてからの株安によるリスク回避感の強まりが背景だった。ドルストレートではドルの買い戻しによりユーロドル、ポンド/ドル、豪ドルが大幅下落に入る一方、ドル高よりも円高が勝る形でドル円は104円割れを見るに至った。9月21日からは104円割れに対する突っ込み警戒感から買い戻され、株式市場が復調し始めた流れに乗ってドルストレートにおいてドル安が再開、クロス円における円安感も回復したことでドル円としても106円到達まで上昇したのだが、10月12日からは再び株安とドルストレートでのドル高、リスク回避的な円高という流れに替わり、105円割れ寸前まで下げたという状況だ。

【ナスダックが4日続落、リスクオンへ舵が回らず】

11月3日の米大統領選挙まで2週余りとなった。第1回のTV討論会ではバイデン氏有利と報じられ、その後にトランプ氏がコロナ陽性・入院騒ぎとなり、早すぎる退院から陰性へ回復、バイデン氏側も副大統領候補のパリス氏側近がコロナ陽性でパリス氏が選挙活動中断、トランプ氏が巻き返すもバイデン氏有利の情勢で推移している。しかし4年前も下馬評をひっくり返してのトランプ勝利ショックだったことを踏まえると、今回も再選の可能性はあるのだろう。また郵便投票を巡る争いが激化する可能性も取り沙汰されており、しばらく混乱が続くかもしれない。

ワクチン開発にしても、米製薬大手ファイザーが独ビオンテックと共同開発している新型コロナのワクチン候補について11月後半に米当局に緊急使用許可の申請をすると16日に発表したが、その後にWHOはレムデシベルなどに効果がないとの中間報告を発表しており、治療薬及びワクチンへの見通しは中々楽観的になり切れないところだ。

NYダウは16日に前日比112.11ドル高と4日ぶりに上昇したが、ナスダック総合指数は42.31ポイント安と下落して4日続落となった。追加の経済対策に関する与野党協議が進展せず、大統領選挙への不透明感、感染拡大が止まないこと、失業申請件数も再び増えだすなど、懸念材料が重くのしかかる。

米財務省が発表した2020会計年度(2019年10月〜2020年9月)の財政赤字は3兆1319億1700万ドルとなり、前年度の9843憶8800万ドルの3倍以上となった。これまでの最悪はリーマン・ショック直後の2009年度における1兆1400億ドルだったが、その二倍となっている。米国債の大量発行が債券需給緩和による長期債利回りの上昇ないし高止まり要因となっていることはドル円にはプラス要因だが、株安が進めば安全資産としての債券買いが復調し、米連銀による長期債利回りの抑え込み姿勢も見えてくる可能性があるので、株安と長期債利回り低下が重なる場合は円高の加速となりやすいのではないかと思われる。

【英国格下げ、欧州の感染第二波、ハード・ブレクジット懸念】

米格付け大手ムーディーズ・インベスターズ・サービスは16日に英国の長期発行体格付けを「Aa2」から「Aa3」に1段階引き下げた。新型コロナウイルス感染拡大やEU離脱に伴う混乱が格下げの原因とされる。

英国はEUとのFTA協議の期限を10月15日としてきたが、15日のEU首脳会議結果を踏まえてジョンソン英首相は16日に「EUが交渉姿勢を変えない限り物別れになる」と表明し、EUのミシェル大統領は16日に「我々は合意を得る決意だがどんな代償でも払うわけではない」と述べて強硬姿勢を維持した。一報でEUのフォンデアライエン欧州委員長は「計画通りEU交渉団は来週ロンドンを訪れて集中協議に取り組む」とし、それに関して英国側が拒否する姿勢は示されていない。まだ協議継続の可能性と混乱の可能性が併存している状況だが、ハード・ブレクジットへの懸念がさらに続くことになり、感染拡大も抱えている現状ではユーロやポンド等が回避的に売られやすく、クロス円での円高を助長しやすいところと考えられる。

10月16日時点の世界の累計感染者数は3956万人、1日の増加数が41万人を超えて過去最大となった。米国も16日には7万人を超える増加で828万人に達している。米国の感染者数推移では4月上旬に一回目のピーク、7月後半に二回目のピークを付けて減少していたが9月中旬から増加に転じて7月後半のピークを上回りつつある。このため第三波の到来という見方も出ている。

欧州の第二波も深刻だ。16日にはロシアが1.5万人増、スペインが1.2万人増、フランスが2.5万人増(17日には3.2万人増)、英国も16日は1.6万人増だが14日には2万人近い増加となった。ドイツも16日には7976人増で第一波の3月27日のピーク6933人を超えた。死者重傷者の比率は低下していることで医療崩壊的な状況にはなっていないようだが、この拡大ペースが続けば医療崩壊的な状況を再び引き起こしかねないと懸念されるが、スペインでの非常事態宣言やロックダウン、仏英独の行動規制強化などにより今後の欧州におけるコロナ不況復興が後ずれしてゆくことが懸念される。それはまた米国も同様だろう。

【戻り高値切り下がり型での下落再開か、105円を巡る攻防と当面のポイント】

ドル円は9月21日安値から反騰してきたが、10月8日高値106.10円で戻りが一巡となり下落に転じている可能性がある。3月のコロナショック暴落からV字反騰して以降、3月24日高値から6月5日高値へ高値を切り下げ、その後も7月1日、8月13日、8月28日と戻り高値は徐々に切り下がってきた。10月8日高値も切り下がりの範囲にあり、7月1日高値と8月28日高値を結んだ抵抗線と丁度抵触したところで行き詰まっての下落となっている。

104円割れから106円超えまで戻したところからの下落のため、半値押しの目安は105円というところになり、心理的な節目としても105円を割り込む場合は下落再開感が強まり、104円台前半へ下げると底割れへの懸念も強まってゆくのだろうと思われる。

(1)ひとまず10月15日朝安値105.03円で下げ止まっているので、新たな底割れ回避のうちは105.60円から105.80円にかけてのゾーンへの上昇余地ありとみるが、株式市場が相当程度に楽観を強める上昇に入れないうちは戻り売りにつかまりやすいゾーンになるのだろうと思われる。

(2)105円割れから続落に入る場合は底割れによる一段安入りとなり、かつ半値押しを割り込む下落となるので104円台序盤=104.35円から104.00円にかけてのゾーンを試す流れと考える。また株安が一段と深刻化してリスク回避的な円高感が強まる場合は104円割れを一挙に目指す可能性もあるとみる。(了)<18日16:50執筆>

【当面の主な予定】

10/19(月)

08:50 (日) 9月 貿易統計・通関ベース・季調前 (8月 2483億円、予想 9898億円)

08:50 (日) 9月 貿易統計・通関ベース・季調済 (8月 3506億円、予想 8543億円)

11:00 (中) 7-9月期GDP 前期比 (4-6月 11.5%、予想 3.2%)

11:00 (中) 7-9月期GDP 前年同期比 (4-6月 3.2%、予想 5.2%)

11:00 (中) 9月 小売売上高 前年同月比 (8月 0.5%、予想 1.8%)

11:00 (中) 9月 鉱工業生産 前年同月比 (8月 5.6%、予想 5.8%)

21:00 (米) パウエル米連邦準備理事会(FRB)議長、IMFのパネル討論会出席

21:30 (欧) ラガルド欧州中央銀行(ECB)総裁、講演

22:00 (米) ウィリアムズ・ニューヨーク連銀総裁、セミナー挨拶

23:00 (米) 10月 NAHB住宅市場指数 (9月 83、予想 83)

23:45 (米) カンリフ英中銀副総裁、講演

24:45 (米) クラリダFRB副議長、講演

27:20 (米) ボスティック・アトランタ連銀総裁、講演

28:00 (米) ハーカー・フィラデルフィア連銀総裁、講演

10/20(火)

08:00 (豪) ケント豪中銀総裁補、講演

09:30 (豪) 豪準備銀行、金融政策会合議事要旨公表

15:00 (独) 9月 生産者物価指数 前月比 (8月 0.0%、予想 -0.1%)

17:00 (欧) 8月 経常収支・季調済 (7月 166億ユーロ)

17:00 (欧) 8月 経常収支・季調前 (7月 255億ユーロ)

21:30 (米) 9月 住宅着工件数・年率換算件数 (8月 141.6万件、予想 145.7万件)

21:30 (米) 9月 住宅着工件数 前月比 (8月 -5.1%、予想 2.9%)

21:30 (米) 9月 建設許可件数・年率換算件数 (8月 147.0万件、予想 150.0万件)

21:30 (米) 9月 建設許可件数 前月比 (8月 -0.9%、予想 1.6%)

22:00 (米) ウィリアムズ・ニューヨーク連銀総裁、講演

26:00 (米) エバンス・シカゴ連銀総裁、講演

10/21(水)

15:00 (英) 9月 消費者物価指数 前月比 (8月 -0.4%、予想 0.4%)

15:00 (英) 9月 消費者物価指数 前年同月比 (8月 0.2%、予想 0.6%)

15:00 (英) 9月 消費者物価コア指数 前年同月比 (8月 0.9%、予想 1.3%)

15:00 (英) 9月 生産者物価コア指数 前年同月比 (8月 0.0%、予想 0.1%)

23:00 (米) メスター・クリーブランド連銀総裁、講演

27:00 (米) 米地区連銀経済報告(ベージュブック)

10/22(木)

米大統領候補、最後のテレビ討論会(テネシー州ナッシュビル)

07:30 (豪) デベル豪中銀副総裁、パネル討論会参加

18:25 (英) ベイリー英中銀(BOE)総裁、講演

21:30 (米) 週間新規失業保険申請件数 (前週 89.8万件、予想 86.0万件)

21:30 (米) 週間失業保険継続受給者数 (前週 1001.8万人)

23:00 (米) 9月 景気先行指数 前月比 (8月 1.2%、予想 0.7%)

23:00 (欧) 10月 消費者信頼感速報値 (9月 -13.9、予想 -15.0)

23:00 (米) 9月 中古住宅販売件数・年率換算件数 (8月 600万件、予想 625万件)

23:00 (米) 9月 中古住宅販売件数 前月比 (8月 2.4%、予想 4.2%)

23:00 (米) ラムスデン英中銀副総裁、経済イベントに参加

10/23(金)

06:45 (NZ) 7-9月期消費者物価 前期比 (4-6月 -0.5%、予想 0.9%)

06:45 (NZ) 7-9月期消費者物価 前年同期比 (4-6月 1.5%、予想 1.7%)

07:00 (米) カプラン・ダラス連銀総裁、討論会参加

08:01 (英) 10月 GFK消費者信頼感 (9月 -25、予想 -28)

08:30 (日) 9月 全国消費者物価指数 前年同月比 (8月 0.2%、予想 0.0%)

08:30 (日) 9月 全国消費者物価指数・生鮮食品除く 前年同月比 (8月 -0.4%、予想 -0.4%)

08:30 (日) 9月 全国消費者物価指数・生鮮食品・エネルギー除く 前年同月比 (8月 -0.1%、予想 -0.1%)

15:00 (英) 9月 小売売上高 前月比 (8月 0.8%、予想 0.4%)

15:00 (英) 9月 小売売上高 前年同月比 (8月 2.8%、予想 3.7%)

15:00 (英) 9月 小売売上高・除自動車 前月比 (8月 0.6%、予想 0.5%)

15:00 (英) 9月 小売売上高・除自動車 前年同月比 (8月 4.3%、予想 5.0%)

16:30 (独) 10月 製造業PMI速報値 (9月 56.4、予想 55.0)

16:30 (独) 10月 サービス業PMI速報値 (9月 50.6、予想 49.4)

17:00 (欧) 10月 製造業PMI速報値 (9月 53.7、予想 53.0)

17:00 (欧) 10月 サービス業PMI速報値 (9月 48.0、予想 47.0)

17:30 (英) 10月 製造業PMI速報値 (9月 54.1、予想 53.0)

17:30 (英) 10月 サービス業PMI速報値 (9月 56.1、予想 53.0)

22:45 (米) 10月 製造業PMI速報値 (9月 53.2、予想 53.5)

22:45 (米) 10月 サービスPMI速報値 (9月 54.6、予想 54.6)

10/25(日)

欧州、夏時間終了

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2020.10.19

米大統領選要注視なるも、動意の中心は欧州通貨か(週報10月第3週)

先週のドル/円相場は、ドルが小幅安。ただ、週間を通したレンジは1円未満、105円を一度も割り込めないなど、むしろドルの底堅さが目についた。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2020.10.17

来週の為替相場見通し:『不確実性が高まる中、リスクオフ再来に要警戒』(10/17朝)

今週のドル円相場は、週初105.71で寄り付いた後、早々に週間高値105.89まで上昇しました。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。