ドル円見通し コロナショックによる乱高下やや一服

【概況 ドル全面安→ドル全面高→ドル高緩んで小康状態】

中国で新型コロナウイルスの感染拡大が深刻化した当初、ドル円は1月17日高値110.28円から1月31日安値108.30円までリスク回避の円高により下落した。しかし感染拡大を中国を中心とした限定的なものと高を括っていた欧米市場は中国春節明けの中国株持ち直しを見ながら史上最高値追及の流れは変わらないとしてNYダウを先頭に強気を極め、NYダウは2月12日に、ナスダック総合指数は2月19日に、S&P500指数は2月20日にそれぞれ史上最高値を記録し、ドル円も2月20日に112.21円まで上昇して2019年8月底以降の高値を更新した。

しかし欧州での感染拡大と米国への波及懸念が強まる中で市場心理は2月20日以降は悲観へと急旋回し、ドル円はリスク回避感が一段と強まって3月9日には101.23円まで暴落的な円高となった。ドル円の下落率は9.8%だったが、その間はユーロドルが6.6%の急騰、メジャー通貨の加重平均であるドル指数は5.3%の下落となった。米国株安と米連銀による利下げ再開から初期的にはドル全面安の反応を見せた。

3月9日からは世界連鎖株安と新興国通貨・株安、感染拡大による経済活動停滞が深刻化して手元流動性確保によるドル資金需給ひっ迫が発生し、金融市場全体が手仕舞い売りによる換金売りへ進み、ドル円はドル全面高の中で3月24日高値111.71円まで9割超のV字反騰となり10.3%の上昇、ユーロドルは3月23日まで7.5%の急落、ドル指数は3月20日まで8.8%の急騰となった。

3月27日にかけてはG7の資金供給協調や主要国の量的緩和や財政政策発動を背景にドル買いが一巡、ドル円は4月1日安値106.91円まで4.80円の下落で下落率は4.3%となり、ユーロドルは4.8%の上昇、ドル指数は4.6%の下落となった。

このように、コロナショックの序盤は楽観的株高ドル高、欧米への感染拡大と米連銀の利下げ等再開によるドル全面安、ドル資金需給ひっ迫でドル全面高、それが緩んでドル安という目まぐるしい展開が続いてきた。

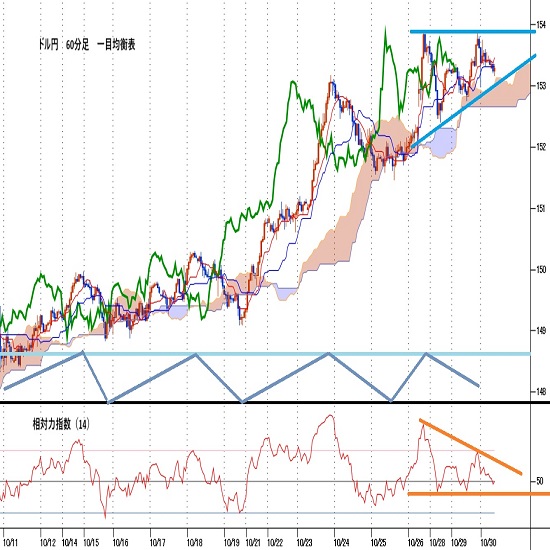

ドル円は4月2日未明(1日付け日足)安値で106.91円を付けたところから4月6日高値109.37円までいったん戻した。直前の下落幅4.80円に対して2.46円の上昇幅で、半値戻しの109.31円を若干超えたものの、その後は勢いに欠け、4月9日夕刻までは108.50円以上での小持ち合いにとどまっていたが、4月9日夜の米週間失業保険申請件数の大幅増加をきっかけに108.20円まで下落して小持ち合いから転落した。4月10日は欧米市場が休場となる中で手掛かり難となり108.50円弱の水準でほぼ横ばい推移にとどまった。

【NYダウは暴落の半値を戻したが、楽観と悲観は繰り返し入れ替わる】

休場前の4月9日にNYダウは2万4008.99ドルまで戻した。2月12日の史上最高値2万9568.57ドルから3月23日安値1万8213.65ドルまで1万1354.92ドル安の歴史的大暴落だったが、4月9日高値では暴落に対する半値戻し2万3891.11ドルを超えてきている。3月に三度の臨時FOMCを開いて矢継ぎ早に利下げと量的金融緩和政策を発表した米連銀の姿勢やトランプ政権による2兆ドルを超えるコロナ対策等を好感し、感染爆発のピークを超えれば復興需要期待で株式市場は持ち直すのではないかとの期待が先行している印象もある。

リーマンショックの際、NYダウは2007年10月に天井を付け、3月のベアスターンズ破綻、10月のリーマンブラザーズ破綻で大幅下落となり、底打ちには2009年3月6日まで1年半を要した。しかしいったん底打ちすると世界規模の金融緩和によりV字反騰へと進み、6年後には2007年天井を超えた。さらに2016年のトランプ大統領当選からのトランプ相場がバブル化して史上最高値を毎年更新し続けた。金融危機的なパニックを乗り越えればバブル的な強気相場が待っているというリーマンショックの教訓が今回も暴落後の出直り期待を先取りさせて半値戻しを実現しているのかもしれない。

しかし、コロナショックの現状は、リーマンショックの底打ち前後に近いところというのは楽観過ぎるだろう。NYダウの2月天井からの下落率は38.4%だが、リーマンショックの下落率は64.5%だ。リーマンショックとの対比で言えばまだリーマンブラザーズが破綻する前の下落レベルである。またリーマンショックは直前の天井から凡そ1年半で立ち直りに入ったが、コロナショックはまだ1月後半の中国における感染爆発からは3か月に満たない。100年前のスペイン風邪によるパンデミックは終息までに3年を要し、第一波の後に最大の第二波が発生し、さらに第三波も発生している。

今回のコロナショック被害の底が見えるには治療法の確立が必要不可欠だろう。金融財政対策だけでなんとかなるものでもないだろう。中国は2か月続いた武漢のロックダウンを解除した。武漢のある湖北省以外での被害は公式統計では軽微であり、封じ込めに成功したのかもしれない。しかし欧州の感染爆発はすさまじい。NY州のパニックも同様だ。ブラジル等の新興国でも感染爆発が拡大している。東南アジアやアフリカ中南米への感染拡大はいずれ新興国通貨危機を招くのではないかとの懸念も日々強まっている。コロナショックはリーマンショック以上の金融危機であり企業活動存続の危機的な状況に加え、世界貿易・交流の停滞であり、新興国危機であり、戦時統制的な市民生活の危機である。金融市場は短期的に楽観を強めたり再び悲観に陥りながらも、コロナショックのジェットコースターはまだ頂上からの楽観を開始した途中という認識で、より慎重な態度で見てゆくべき状況ではなかろうか。

【当面のポイント】

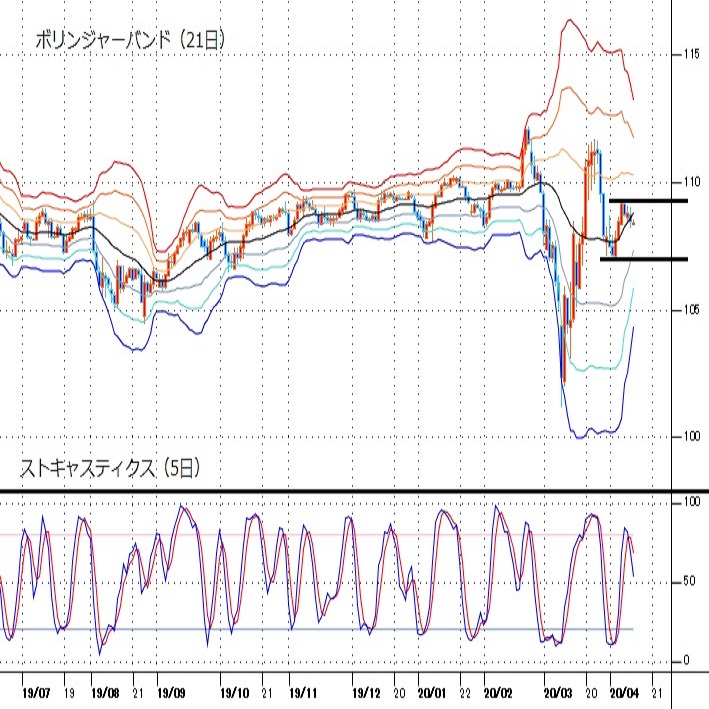

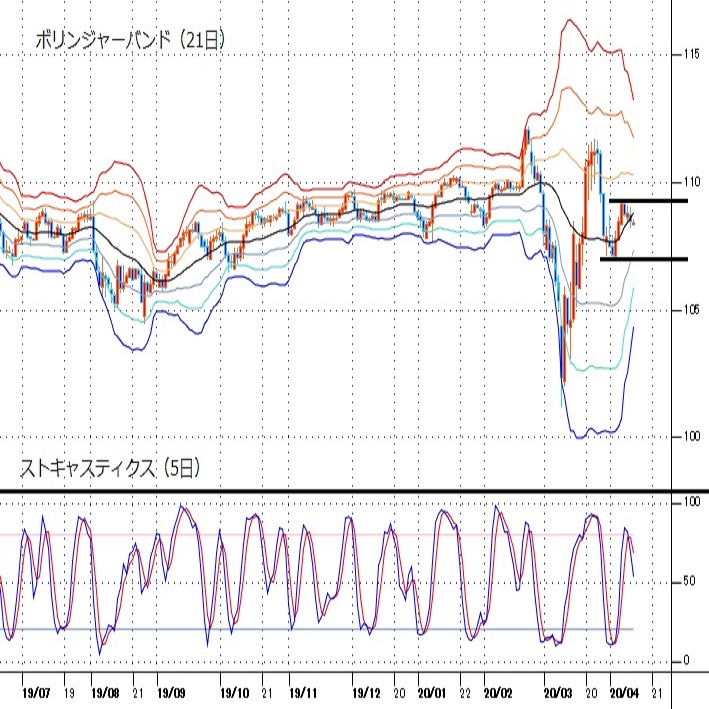

市場がまだ経験したことのない状況の中にあることを踏まえつつ、ドル円にとっては3月9日への下落時の様な円高ドル安を再現する可能性と、3月9日からのV字反騰のようなドル全面高による急騰を再現する可能性も併せ持っているとみて、臨機応変な対処が必要だと思う。ドル資金需給ひっ迫感は一息ついているが、事態が長期化すればするほどドル資金需給ひっ迫は何度も繰り返しやってくる可能性がある。また通常のリスク回避ならクロス円の手仕舞いによる円高へ進むものだが、仮に日本の感染爆発が欧州並みに深刻化する場合は日本売り的な円安の発生もないとは言えなくなってきていると思う。日足のボリンジャーバンドは大膨張が一服してやや収縮しているが、この2か月弱の間の変動が如何にそれ以前よりも乖離したものであったかを示しており、再び膨張に転じれば2月20日から3月9日までに実現した変動幅を超える可能性も示唆しているのではないかと思う。

(1)4月1日(2日未明)安値106.91円から4月6日高値109.37円まで戻した後はやや下げているところにあるが、当面は4月1日安値を割り込んで一段安に入るのか、4月6日高値を上抜いてもう一度反騰入りするのかを判断してゆきたい。

(2)108円を割り込んでも切り返す場合は4月1日からの上昇基調を継続する可能性があるとみる。4月6日高値を上抜く場合、3月24日からの下げ幅に対する3分の2戻し110.11円を上値抵抗とし、110円台中盤へ続伸する場合は3月24日高値111.71円を目指す可能性があると考える。

(3)107.50円を割り込む場合は4月1日安値試しへ進むとみる。さらに4月1日安値を割り込む場合、3月24日からの下落は二段下げ型に発展するため、3月24日から4月1日への下げ幅並み104.57円、4月6日への戻り幅の倍返し104.45円等のある104.50円前後を目指す流れと考える。また先行きは3月9日安値試しへ進むのではないかと考える。(了)<12日20:30執筆>

【当面の主な予定】

4/13(月)

休場、ニュージーランド、オーストラリア、香港、スイス、フランス、ドイツ、英国、南ア

08:50 (日) 3月 マネーストックM2 前年同月比 (2月 3.0%、予想 2.9%)

4/14(火)

未 定 (中) 3月 貿易収支・米ドル建て (2月 170.0億ドル)

未 定 (中) 3月 貿易収支・人民元建て (2月 2286.0億元)

10:30 (豪) 3月 NAB企業景況感指数 (2月 0)

21:30 (米) 3月 輸入物価指数 前月比 (2月 -0.5%、予想 -3.5%)

21:30 (米) 3月 輸出物価指数 前月比 (2月 -1.1%、予想 -2.0%)

24:05 (米) ブラード・セントルイス連銀総裁、新型コロナ関連記者会見(オンライン)

25:30 (米) エバンス・シカゴ連銀総裁、質疑応答

4/15(水)

韓国総選挙

G20財務相・中央銀行総裁会議(テレビ会議)

IMF・世界銀行の春期会合(16日まで、テレビ会議)

09:30 (豪) 4月 ウエストパック消費者信頼感指数 (3月 91.9)

21:30 (米) 3月 小売売上高・全体 前月比 (2月 -0.5%、予想 -7.0%)

21:30 (米) 3月 小売売上高・除自動車 前月比 (2月 -0.4%、予想 -3.0%)

21:30 (米) 4月 ニューヨーク連銀製造業景況指数 (3月 -21.5、予想 -35.0)

22:15 (米) 3月 鉱工業生産 前月比 (2月 0.6%、予想 -4.2%)

22:15 (米) 3月 設備稼働率 (2月 77.0%、予想 73.7%)

23:00 (加) カナダ銀行 政策金利 (現行 0.25%、予想 0.25%)

23:00 (米) 2月 企業在庫 前月比 (1月 -0.1%、予想 -0.4%)

23:00 (米) 4月 NAHB住宅市場指数 (3月 72、予想 59)

26:00 (米) ボスティック・アトランタ連銀総裁、講演(オンライン)

27:00 (米) 米地区連銀経済報告(ベージュブック)

29:00 (米) 2月 対米証券投資・全体 (1月 1229億ドル)

29:00 (米) 2月 対米証券投資・短期債除く (1月 209億ドル)

4/16(木)

10:30 (豪) 3月 新規雇用者数 (2月 2.67万人、予想 -4.00万人)

10:30 (豪) 3月 失業率 (2月 5.1%、予想 5.5%)

15:00 (独) 3月 消費者物価指数改定値 前月比 (2月 0.1%、予想 0.1%)

15:00 (独) 3月 消費者物価指数改定値 前年同月比 (2月 1.4%、予想 1.4%)

15:00 (独) 3月 卸売物価指数(WPI) 前月比 (2月 -0.9%)

18:00 (欧) 2月 鉱工業生産 前月比 (1月 2.3%、予想 -0.2%)

18:00 (欧) 2月 鉱工業生産 前年同月比 (1月 -1.9%、予想 -2.0%)

21:30 (米) 3月 住宅着工件数・年率換算件数 (2月 159.9万件、予想 130.7万件)

21:30 (米) 3月 住宅着工件数 前月比 (2月 -1.5%)

21:30 (米) 3月 建設許可件数・年率換算件数 (2月 146.4万件、予想 130.0万件)

21:30 (米) 3月 建設許可件数 前月比 (2月 -5.5%)

21:30 (米) 4月 フィラデルフィア連銀製造業景況指数 (3月 -12.7、予想 -30.0)

21:30 (米) 新規失業保険申請件数 (前週 660.6万件、予想 460.6万件)

21:30 (米) 失業保険継続受給者数 (前週 745.5万人)

4/17(金)

11:00 (中) 1-3月期 GDP 前期比 (前期 1.5%、予想 -10.0%)

11:00 (中) 1-3月期 GDP 前年同期比 (前期 6.0%、予想 -6.0%)

11:00 (中) 3月 小売売上高 前年同月比 (1-2月 -20.5%、予想 -9.5%)

11:00 (中) 3月 鉱工業生産 [前年同月比 (1-2月 -13.5%、予想 -5.6%)

13:30 (日) 2月 鉱工業生産確報値 前月比 (速報 0.4%)

13:30 (日) 2月 鉱工業生産確報値 前年同月比 (速報 -4.7%)

13:30 (日) 2月 設備稼働率 前月比 (1月 1.1%)

13:30 (日) 2月 第三次産業活動指数 前月比 (1月 0.8%)

18:00 (欧) 2月 建設支出 前月比 (1月 3.6%)

18:00 (欧) 2月 建設支出 前年同月比 (1月 6.0%)

18:00 (欧) 3月 消費者物価指数改定値 前年同月比 (速報 1.2%、予想 1.2%)

18:00 (欧) 3月 消費者物価コア指数改定値 前年同月比 (速報 1.0%、予想 1.0%)

23:00 (米) 3月 景気先行指数 前月比 (2月 0.1%、予想 -7.0%)

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.10.30

ドル円 基本は明日以降の材料にらみ、レンジ取引か(10/30夕)

東京市場はレンジ取引。153円台前半、40ポイントほどの小動きだった。

-

米ドル(USD)の記事

Edited by:編集人K

2024.10.30

ドル円、153円台前半で方向感に欠ける動き (10/30午前)

30日午前の東京市場でドル円は153円台前半でのもみ合いに終始。

-

米ドル(USD)の記事

Edited by:上村 和弘

2024.10.30

ドル円見通し 衆院選後の円安一服、153円台中心で揉み合う(24/10/30)

ドル円は28日の高安レンジ内で一段高状態を維持して推移している。

-

-

米ドル(USD)の記事

Edited by:照葉 栗太

2020.04.11

来週の為替相場見通し:『俄かリスクオン相場の賞味期限切れに要注意』(4/11朝)

ドル円は、テクニカル的にも、ファンダメンタルズ的にも続落リスクが警戒されます。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。