ドル円見通し 未曾有のコロナショック、円の立ち位置が問われる

【概況】

新型コロナウイルスの感染拡大問題について、年明けから世界は徐々に認識し始めたが、1月後半の中国武漢での感染爆発から春節にかけての金融市場の認識は「中国での深刻な状況、中国発の景気後退懸念」というレベルであり、ドル円は1月17日高値110.28円から1月31日安値108.30円まで円高ドル安反応を見せたものの、今から思えば軽微な反応だった。

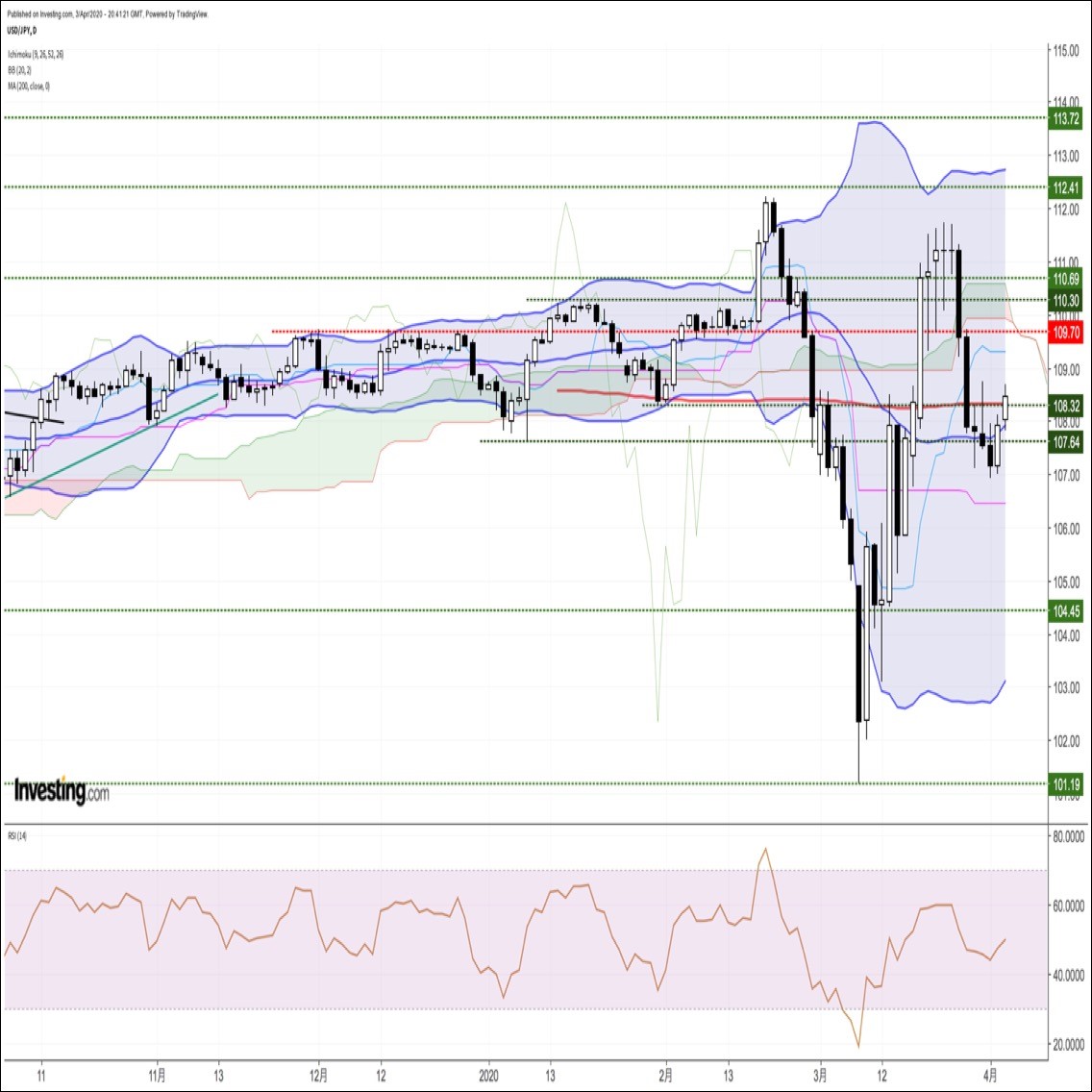

春節明けに暴落した中国株式市場は中国国内での感染封じ込めと景気対策による復興期待で早々に持ち直したため、NYダウは2月20日に史上最高値を更新するなど極めて楽観的な受け止め方で推移し、ドル円も2月20日に112.21円まで上昇して2019年8月26日底104.45円以降の高値を更新していた。

しかし2月後半に入るとイタリアでの感染急増から欧州全域への感染拡大が深刻化し始めたため、株式市場は狼狽的な下落に陥り、ドル円はリスク回避の円高となり3月9日には101.23円まで大幅下落となり、2018年3月底104.63円や2019年1月底104.82円及び2019年8月底104.45円等の104円台にあったここ数年の下値支持帯から転落して2016年11月以来の安値水準まで急落し、この間の下げ幅は10.98円まで拡大した。

感染拡大による株安が深刻化する中でドル円が101円台まで一挙に下げたことで、2019年8月からのドル高円安基調が一巡し、深刻な規模での円高期に入るのではないかとの警戒感が強まったため、2016年6月24日に英国国民投票におけるブレクジット賛成ショックでつけた99.04円を割り込んでゆくような円高懸念も発生した。

しかし、3月9日から3月24日高値111.71円まで急激な円安ドル高が発生、2月20日高値に迫り、上昇幅は10.48円となった。パンデミックが宣言されて欧州の感染爆発が一段と深刻化し、米国でも感染も拡大し始める中で、一般的な株安からのリスク回避で円高というレベルを超えて、パニック的な先行き不安が投資マネーの逆流。金融市場全般の手仕舞い売りを加速させたことでドル全面高が発生し、円高を凌駕したためにドル円もV字反騰型の大上昇となった次第だ。

G7によるドル資金供給協調や米連銀が3月中三度の臨時FOMCを開催して利下げと量的金融緩和を再開し、主要国が相次いで利下げに走ったこと、特に米連銀が「必要に応じて」=無制限の米国債等の買い入れを表明したことでパニック的なドル買いがいったん収まった。このため3月24日高値111.71円から4月1日安値106.91円まで、V字反騰に対する半値押し106.47円に迫るドル安円高の揺れ返しが発生した。

3月30日に107.75円まで下落してから31日に108.72円まで小反発を入れ、4月2日午前には106.91円まで下げたために、3月24日高値からの下落が3月30日までを一段目とし、3月31日夜高値からの下落で二段下げ型に発展してゆくのではないかと思われたが、4月2日夜は米国の週間失業保険申請件数の未曾有の増加、4月3日夜の米雇用統計における就業者数の急減と失業率の予想以上の悪化という状況の中でドル高がぶり返し、ドル円は3日夜に108.66円まで戻し、108円台半ばで先週を終えた。

【リーマンショック時をはるかに超える失業急増】

米労働省が4月2日に発表した3月28日までの週間新規失業保険申請は季節調整済みで664万8000件となり市場予想の350万件を大幅に上回り前週比334万1000件増加した。前週は前々週の28万1000件から330万7000件へ10倍以上の爆発的増加となって過去最多を更新したのだが、市場の事前予想は100万件増であり、爆発的な増加を覚悟していたがその3倍の規模であり、4月2日の発表はさらに予想の倍を超えた。

米労働省が発表した3月の雇用統計では非農業部門就業者数が季節調整済みで前月比70万1000人減少となり、リーマンショック後の2010年9月以来9年半ぶりのマイナスに転じた。失業率も4.4%となり前月の3.5%から大幅に悪化して2017年8月の4.4%以来2年7カ月ぶりの水準に上昇した。

相当程度に悪化するであろうと市場も予想はしていたが、ここ2週間のこれら統計は市場予想のはるか斜め上を行く規模・速度となっている。

NYダウは2月12日の史上最高値29568.57ドルから3月23日安値18213.65ドルまで40%に近い暴落規模だったがその後は下げ一服となっている。4月2日の週間失業保険申請件数発表当日も前日比469.93ドル高と上昇、4月3日は一時は500ドルを超える下落だったが360.91ドル安にとどまった。未曾有の失業発生と世界的リセッション入りという状況にあって市場の反応が鈍い印象がある。感染爆発の収束後の復興期待で買われ始めるには時期尚早だが、歴史的な暴落や1日の上昇・下落幅が過去最高記録を更新する中で市場心理が相当に委縮していることを反映しているのではないかと思われる。この萎縮心理による下げ一服感が再び瓦解すると悲観的な反応が一段とスケールアップすることも懸念しておく必要があると思われる。

【新興国通貨危機への備えと、その時に円高か円安かの見極め】

新型コロナウイルス感染者は4月5日時点で世界全体で120万人を超え、死者も6万4千人を超えた。米国では4月3日朝時点で感染者24万4230人死者5883人だったが、5日時点では感染者31万1637人死者8454人へさらに拡大している。イタリアとスペインも感染者12人万を超えた。ドイツは死者数が抑えられてきた印象があったが5日時点で感染者9万6092人死者1444人と増加している。

新興国の感染拡大も顕著であり、トルコは感染者2万3934人死者501人、ブラジルは感染者1万0360人に上っている。

欧米株安による投資マインドの委縮は世界規模へ拡大しており、新興国通貨安の進行は通貨危機を招きかねない状況に陥っている。

南アランドが4日連続、ブラジルレアルが3日連続で史上最安値を更新した。トルコリラは2018年のリラ危機の際につけた安値に迫っている。アジア通貨等新興国通貨安は深刻化している。

IMFは4月3日時点で新興国から900億ドルがすでに流出したとしている。IMFには1兆ドルが金庫にあるとして新興国支援体制がしっかりしていることを強調しているが、既に90か国以上から支援要請があったとしている。コロナショックはリーマンショック型の短期的なバブル崩壊によるショックを超える規模に既に陥っていると思われるが、これまで金融市場が経験してきたようなアジア・中南米の通貨危機のレベルを超える可能性も懸念される。

問題はその際に、リスク回避型の円高がドル円においても基本的な反応になるのか、3月9日からのV字反騰時に見られたようなドル全面高によりドル円でもドル高円安になるのか、という見極めが難しくなっていることだろう。

【反落の半値戻し以上へ進めるか、反騰の半値押しを割り込むか】

諸状況を踏まえて当面の強弱判断目安を示す。

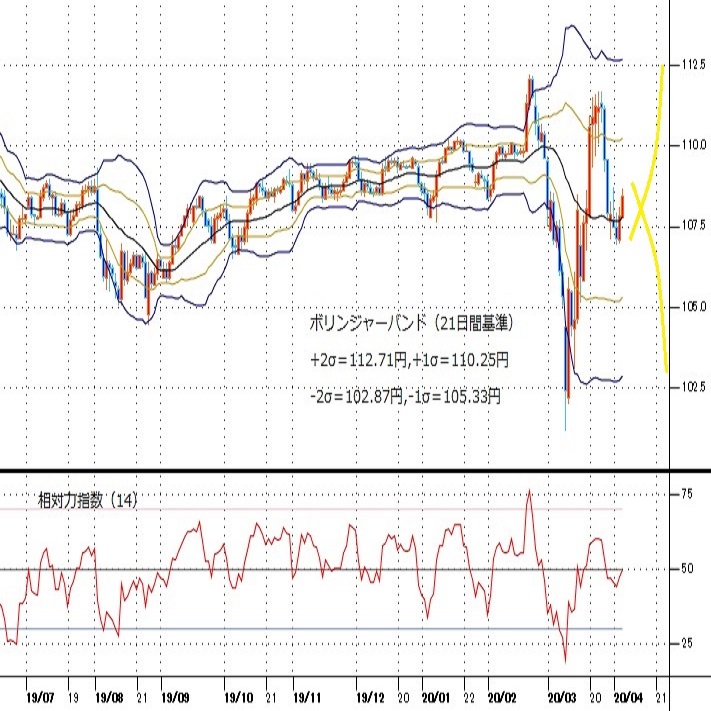

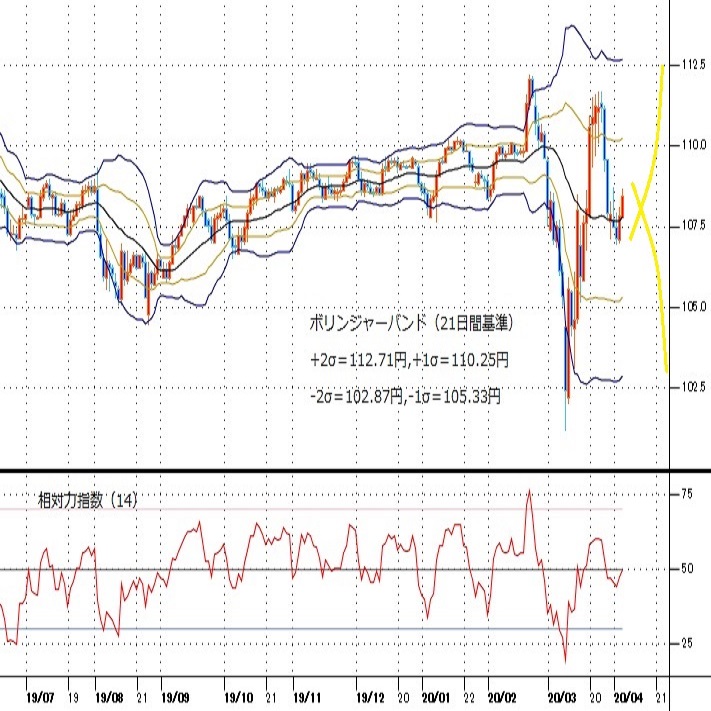

ドル円は2月後半からの歴史的な乱高下の最中にあり、4月1日からの上昇継続の可能性も4月1日安値を割り込んでの一段安の可能性も併せ持つところと心得ておく。相場の変動可能性を示すボリンジャーバンド(21日基準)も一つの目安になるが、+2σが112.71円、-2σが102.87円にあり、+1σでも110.25円、-1σも105.33円とバンドの値幅が大きい。+1σと+2σを目指す上昇の可能性も、-1σと-2σを目指す可能性も五分として持っていると思われる。

(1)3月9日から3月24日へのV字反騰に対する3分の1押し108.21円を割り込んだが半値押し106.47円を割り込んでいない。3分の2押しは104.72円にあり、半値押しを割り込んで3分の2押しを試す流れとなれば、3月9日へ急落する前の下値支持帯である104円台を試すところへ下値目途が切り下がり、さらに-2σの102.87円から3月9日安値を試してゆく展開に入ることが懸念される。

(2)3月24日からの反落は今のところ4月1日安値106.91円でとどまっている。4月3日時点で108.66円まで戻しており、この間の下げ幅に対する3分の1戻し108.51円をクリアしているが、半値戻し109.31円には届いていない。半値戻しを超えれば反騰継続の可能性ありとして3分の2戻し110.11円から+1σの110.25円、さらに3月24日高値111.71円試しへ向かう可能性が高まるとみる。(了)<5日21:00執筆>

【当面の主な発表予定】

4/6(月)

休場 中国(清明節)、タイ(チャクリー王朝記念日)、インド(マハビラ生誕祭)

15:00 (独) 2月 製造業新規受注 前月比 (1月 5.5%、予想 -2.0%)

15:00 (独) 2月 製造業新規受注 前年同月比 (1月 -1.4%、予想 1.3%)

4/7(火)

08:30 (日) 2月 全世帯家計調査・消費支出 前年同月比 (1月 -3.9%、予想 -3.1%)

10:30 (豪) 2月 貿易収支 (1月 52.10億豪ドル、予想 37.50億豪ドル)

13:30 (豪) 豪準備銀行、政策金利 (現行 0.25%、予想 0.25%)

14:00 (日) 2月 景気先行指数CI速報値 (1月 90.5)

14:00 (日) 2月 景気一致指数CI速報値 (1月 95.2)

15:00 (独) 2月 鉱工業生産 前月比 (1月 3.0%、予想 -0.8%)

15:00 (独) 2月 鉱工業生産 前年同月比 (1月 -1.3%、予想 -2.9%)

28:00 (米) 2月 消費者信用残高 前月比 (1月 120.2億ドル、予想 135.0億ドル)

4/8(水)

08:50 (日) 2月 経常収支・季調前 (1月 6123億円、予想 3兆1546億円)

08:50 (日) 2月 経常収支・季調済 (1月 1兆6268億円、予想 1兆8601億円)

08:50 (日) 2月 貿易収支・国際収支ベース (1月 -9851億円、予想 1兆2136億円)

08:50 (日) 2月 機械受注 前月比 (1月 2.9%、予想 -2.4%)

08:50 (日) 2月 機械受注 前年同月比 (1月 -0.3%、予想 -2.9%)

14:00 (日) 3月 景気ウオッチャー現状判断DI (2月 27.4)

14:00 (日) 3月 景気ウオッチャー先行判断DI (2月 24.6)

27:00 (米) 米連邦公開市場委員会(FOMC)議事要旨

4/9(木)

休場 メキシコ、フィリピン、ノルウェー(聖木曜日)

10:30 (豪) 豪準備銀行、四半期金融政策報告

14:00 (日) 3月 消費者態度指数・一般世帯 (2月 38.4)

15:00 (独) 2月 貿易収支 (1月 139億ユーロ)

15:00 (独) 2月 経常収支 (1月 166億ユーロ)

15:00 (英) 2月 月次GDP 前月比 (1月 0.0%)

15:00 (英) 2月 鉱工業生産指数 前月比 (1月 -0.1%、予想 0.3%)

15:00 (英) 2月 鉱工業生産指数 前年同月比 (1月 -2.9%、予想 -2.8%)

15:00 (英) 2月 貿易収支・物品 (1月 -37.20億ポンド)

15:00 (英) 2月 貿易収支・全体 (1月 42.12億ポンド)

21:30 (米) 3月 生産者物価指数 前月比 (2月 -0.6%、予想 -0.3%)

21:30 (米) 3月 生産者物価指数 前年同月比 (2月 1.3%)

21:30 (米) 3月 生産者物価コア指数 前月比 (2月 -0.3%、予想 0.0%)

21:30 (米) 3月 生産者物価コア指数 前年同月比 (2月 1.4%)

21:30 (米) 新規失業保険申請件数 (前週 664.8万件)

21:30 (米) 失業保険継続受給者数 (前週 302.9万人)

23:00 (米) 2月 卸売在庫 前月比 (1月 -0.5%)

23:00 (米) 2月 卸売売上高 前月比 (1月 1.6%)

23:00 (米) 4月 ミシガン大学消費者信頼感指数 (3月 89.1、予想 81.0)

4/10(金)

休場 メキシコ、ニュージーランド、オーストラリア、香港、シンガポール、スイス、フランス、ドイツ、英国、南ア、カナダ(聖金曜日)

08:50 (日) 3月 国内企業物価指数 前月比 (2月 -0.4%、予想 -0.7%)

08:50 (日) 3月 国内企業物価指数 前年同月比 (2月 0.8%、予想 0.0%)

10:30 (中) 3月 生産者物価指数 前年同月比 (2月 -0.4%)

10:30 (中) 3月 消費者物価指数 前年同月比 (2月 5.2%)

21:30 (米) 3月 消費者物価指数 前月比 (2月 0.1%、予想 -0.3%)

21:30 (米) 3月 消費者物価指数 前年同月比 (2月 2.3%、予想 1.6%)

21:30 (米) 3月 消費者物価コア指数 前月比 (2月 0.2%、予想 0.1%)

21:30 (米) 3月 消費者物価コア指数 前年同月比 (2月 2.4%、予想 2.3%)

27:00 (米) 3月 月次財政収支 (2月 -2353億ドル)

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2020.04.06

雇用中心、米経済指標が相場の波乱要因にも(週報4月第1週)

先週のドル/円は、ドルが小高い。ただ、一本調子の動きではなく、107-108円台を中心とした乱高下を経たうえでの最終的にドルが強含みという展開だった。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2020.04.04

来週の為替相場見通し:『リスクオフ継続。クロス円下落→ドル円連れ安の流れに警戒』(4/4朝)

ドル円は、テクニカル的にも、ファンダメンタルズ的にも「下落リスク」が警戒されます。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。