FOMC�ɉp���I���A�Β��ő�4�e�ȂǗ��T�̓C�x���g�ڔ�����

���T�̃��r���[�i12/2�|12/6�j

���h���~���ꁄ

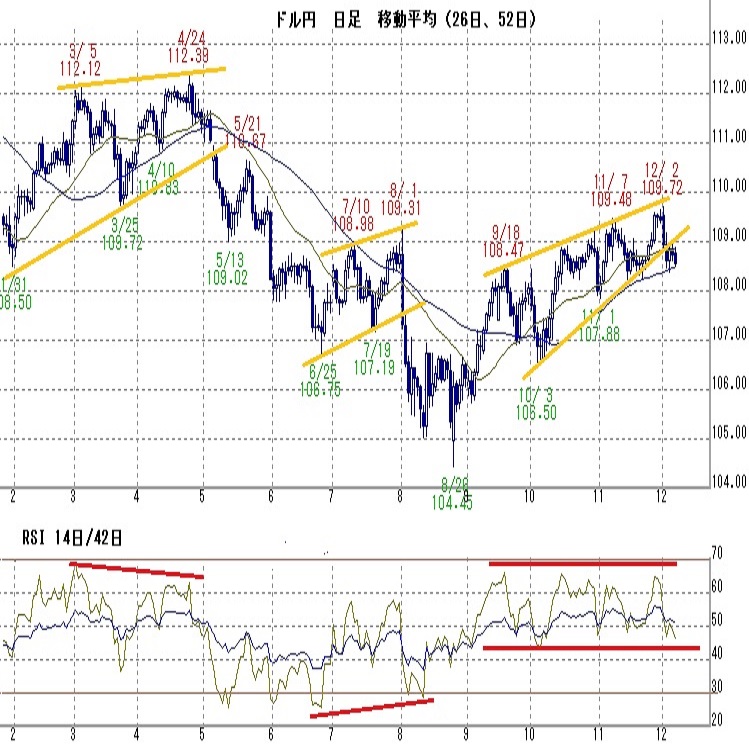

���T�̃h���~����́A�@�Ē����ӊ��҂̍��܂�i���O���[�o���ȃ��X�N�I�D���[�h�j��w�i�ɁA�T�������X�ɖN�Ԃ荂�l109.73�܂ŏ㏸���܂����B�������A5/30���l109.94��S���I�ߖ�110.00��O�ɐL�єY�ނƁA���̌�́A�A�g�����v�đ哝�̂ɂ��u�u���W���ƃA���[���`������A������S�|�ƃA���~�j�E���ɒ����Ɋł��ۂ��v�Ƃ̃c�C�[�g�i���O���[�o���Ȗf�Ր푈�u�����X�N�̍��܂�j��A�B�����ɂ��u�Ē��f�Ս��ӂɊ����͂Ȃ��v�u���N11���̑哝�̑I��܂ő҂��������ǂ���������Ȃ��v�Ƃ̔����i=�Ē����ӌジ�ꃊ�X�N�̑䓪�j�A�C�āE11��ISM�����ƌi���w���i����48.1�A�\�z49.2�j�̍Ⴆ�Ȃ����ʁA�D���X�ď��������ɂ��u�i�W���Ȃ����12/15�ɑΒ��ł�����v�Ƃ̌��y���d�ƂȂ�A�T���ɂ����ẮA��2�T�ԂԂ���l108.43�܂ŋ}�����܂����B

�����Ƃ��A108.20�[30�ߕӂɈʒu����e�N�j�J���I�Ȏx���сi11/21���l108.28�A11/14���l108.25�A��ڋύt�\�_���108.22�j�ɃT�|�[�g�����ƁA�T�㔼�ɂ����Ċ������������W�J�ɁB�T���ɂ����ẮA�g�����v�đ哝�̂ɂ��u�Ē����c�͏����v�Ƃ̔����i�|�W�e�B�u�v���j��AADP�ٗp���v��ISM���ƌi���w���̍Ⴆ�Ȃ����ʁi�l�K�e�B�u�v���j�A�y���V���@�c���ɂ��u�g�����v�đ哝�̂̒e�N�i�Ǐ�쐬�����@�i�@�ψ���Ɏw�������v�Ƃ̔����i�l�K�e�B�u�v���j�A�Čٗp���v�̗͋������ʁi�|�W�e�B�u�v���j�A�N�h���[�č��ƌo�ω�c�iNEC�j�ψ����ɂ��u�g�����v�đ哝�͍̂��ӕ����ւ̒���̗p�ӂ��o���Ă��Ȃ��v�Ƃ̔����i�l�K�e�B�u�v���j�ȂǁA�|�W�e�B�u�ޗ��ƃl�K�e�B�u�ޗ������荬���钆�A�㉺�������������o�����B����108.58�t�߂ł̉z�T�ƂȂ��Ă���܂��B

�����[���h�����ꁄ

���T�̃��[���h������́A�T��1.1014�Ŋ��t������A���X�Ɉ��l1.1003�܂ʼn������܂����B�������A�S���I�ߖ�1.1000���o�b�N�ɉ����ڔ��������܂�ƁA�@11/30�ɊJ�Â��ꂽ�h�C�c�ESPD�i�Љ��}�j�}��I��̍����g�����҂̍��܂��A�A�Ⴆ�Ȃ��Čo�ώw�W�iISM�����ƌi���w���Ȃǁj�����h�����舳�́A�B�_�u���{�g�����������e�N�j�J���I�ȁu���[�������V�O�i���v�_���A�C��L�B�����s��Q���҂ɂ�郍�X�J�b�g�i�V���[�g�J�o�[�j�̔������x���ޗ��ƂȂ�A�T���ɂ����ẮA11/5�ȗ��A��1�����Ԃ荂�l1.1117�܂ŏ㏸���܂����B�����Ƃ��A�T���ɂ����Ă͍Ăщ����B�D�ǍD�ȕČo�ώw�W�����h���������d�ƂȂ钆�A����1.1058�t�߂܂ʼn����߂���Ẳz�T�ƂȂ��Ă���܂��B

���T�̌��ʂ��i12/9�|12/13�j

���h���~���ꁄ

�h���~�͏T���ɋL�^������6�����Ԃ荂�l109.73���g�b�v�ɂ��̌�傫���l������i���l108.43�j�W�J�ƂȂ�܂����B���̊ԁA��ڋύt�\�]������A200���ړ����ϐ��A��ڋύt�\����A�{�����W���[�~�b�h�o���h�Ȃǎ�v�`���[�g�|�C���g������������ȂǁA�e�N�j�J���I�ɂ݂āu�������X�N�v���ӎ������`���[�g�`��ƂȂ����܂��B���T��11/21���l108.28��A11/14���l108.25�A��ڋύt�\�_���108.25�A�S���I�ߖ�108.00�A11/1���l107.89�������u���C�N�o���邩�ۂ��ɒ��ڂ��W�܂肻���ł��B

�t�@���_�����^���Y�I�Ɍ���ƁA�@���ċ��Z����̕������̈Ⴂ��A�A�g�����v�đ哝�̂̒e�N���X�N�A�B�č��t�@���_�����^���Y�̕s��Ȍ��ʁA�C�Ē����ӂ̌ジ��ϑ��A�D���E�I�Ȗf�Ր푈�u�����X�N�A�E�p���������s���s���ȂǁA�h�����E�~���Ɍq����Ղ��ޗ���������������c���Ă��܂��B���ɏ�L�C�ɂ��ẮA�y�ςƔߊς���]�O�]����ȂǁA�ŏI���ӂɎ���܂ł͗\�f�������Ȃ��_�o���Ȓn�����������ƍl�����܂��B�����A���T�̓g�����v�đ哝�̂��u�Ē��f�Ս��ӂɊ����͂Ȃ��v�u���N11���̑哝�̑I��܂ő҂��������ǂ���������Ȃ��v�Ɣ������܂����B12/15�ɍT����Β���4�e�ł�O�Ɏs��Q���҂̊S�́u�Ē�����F�v�ƂȂ肻���ł��B

�܂��A��L�@�ɂ��ẮA12/10�[12/11�ɊJ�Â����AFOMC�i�A�M���J�s��ψ���j�ɒ��ڂ��W�܂�܂��B�O��J�Î��i10/31�j�̐������ŁA�lj����������������镶���iwill act as appropriate�j���폜���ꂽ���Ƃ���A����̉�ł́u��������������u�����v�Ƃ̌������D���ł��B�A���A���߂̍Ⴆ�Ȃ��Čo�ώw�W��Ē����X�N�̍ĔR�܂��āA�p�E�G��FRB�c�����L�҉�ł��T�d�Ȍ������q�ׂ�\����������f�͋֕��ł��i���N�̒lj��������ϑ��ĕ��と�Ē��������ቺ���h������̗���j�B

��L�A�ɂ��ẮA�y���V���@�c�����A�g�����v�đ哝�̂̒e�N�i�Ǐ�쐬�����@�i�@�ψ���Ɏw���������ƂŁA�g�����v�đ哝�̂�����e�N���X�N�������ōĂэ��܂����܂��B�g�����v�đ哝�̂��e�N�ٔ���ʂ��Ď��ۂɔ�Ƃɒǂ����܂�郊�X�N�͖R�������̂́A�w�b�h���C���̓s�x�A���X�N���I�ȉ~�����������V�i���I�ɂ͏\���x�����K�v�ł��傤�B

�����āA���T�͏�L�E�̉p����ɂ����ӂ��K�v�ł��B���_�����ɂ��Ɨ^�}�ێ�}�L���̏�����Ă���܂����A�p���̐��_�����͂���܂ł����x�������Ă����o�܂����邱�Ƃ���A��������ʂ���������܂ł͗\�f�������Ȃ��������ƍl�����܂��B�p���ӂȂ����E���X�N��Ǖs�����������܂�A�p�|���h�~�̉�����ʂ��ăh���~������������\�������肻���ł��B

�ȏ�̒ʂ�A�h���~�́A�e�N�j�J���I�ɂ��A�t�@���_�����^���Y�I�ɂ��u��l�̏d���W�J�v�������܂�܂��B�Ē�������w�b�h���C����A�Čo�ώw�W�̌��ʁA��FOMC�A�g�����v�đ哝�̂̒e�N�����鑱��A�p���I���̌��ʂ��ɂ݂Ȃ�����A���T�̓h���~����̉��������C���V�i���I�Ƃ��ė\�z�������܂��B

�h���~�̗\�z�����W�F107.50�[110.00

�����[���h�����ꁄ

���[���h������͏T���ɂ����Ė�1�����Ԃ荂�l1.1117���L�^������A�T���ɂ�����1.1050��֔��������l�̏d���W�J�ƂȂ�܂����B���̊ԁA��ڋύt�\����⓯�_����A90���ړ����ϐ�������������ȂǁA�e�N�j�J���I�Ɍ��āu�������X�N�v���ӎ������`���[�g�`��ƂȂ����܂��B�ڐ�́A��ڋύt�\�]�����⓯�_�������g���C���铮�����L���肻���ł��B

�t�@���_�����^���Y�I�Ɍ��Ă��A�@���đΗ����X�N�̍��܂�i�Ē��f�Ֆ��C�����Ėf�Ֆ��C�ɔg�y���郊�X�N�j��A�A���[�����o�ϋy�ѕ����̐�s���s���A�B�C�^���A�̍����������A�C�p���I���������s���s�������A�DECB�ɂ��lj��ɘa�ϑ��ȂǁA���[������Ɍq����Ղ��ޗ�����������c���Ă��܂��B

�ȏ�̒ʂ�A���[���h������̓e�N�j�J���I�ɂ��t�@���_�����^���Y�I�ɂ��u�������X�N�v���x������܂��B���T��ECB������i���K���hECB���ُ��̗�����j��A��FOMC�i�A�M���J�s��ψ���j�A���Ėf�Ֆ��C�����鑱��A�p���I���̌��ʂ��ɂ݂Ȃ�����A���[���h���͏�l�̏d���W�J�������Ɨ\�z�������܂��i�A���A�p���I���Ő��_�����ʂ�^�}�ێ�}�����������ꍇ�ɂ́A�p���ӂȂ����E���X�N�̌�ށ��p�|���h�}�L��ʂ��āA�ꎞ�I�Ƀ��[�����A�ꍂ�ƂȂ�\��������_�ɂ͗��ӂ��K�v�ł��傤�j�B

���[���h���̗\�z�����W�F1.0900�|1.1150

�h���~����

�I�[�_�[/�|�W�V������

- �L�[���[�h�F

�֘A�L��

-

�ăh���iUSD�j�̋L��

Edited by:�c�� ���V

2024.11.22

�����s��̃h����154�~��㔼�Ő��ځA����ɂ��lj����グ�ϑ����~���̃u���[�L���Ɂi24/11/22�j

�������ԁi���{����8������15���j�̃h���E�~�́A���{���̂�������Ƃ������ڂ��ޗ��ɂ��荂�̓W�J�ƂȂ�154�~��㔼�Ő��ڂ����B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2024.11.22

�h���~�@�l�������̂��̂͌��������A���ʃ����W�����i11/22�[�j

�����s��̓h�����������B��⌃���߂̗����������ǂ�Ȃ��A�ŏI�I�Ƀh���͍��l�����B

-

�ăh���iUSD�j�̋L��

Edited by:�ҏW�lK

2024.11.22

�h���~154�~��O���A�{�MCPI���~�܂蓙�ňꎞ154�~���� (11/22�ߑO)

22���ߑO�̓����s��Ńh���~�́u�����ė����v�B

-

�ăh���iUSD�j�̋L��

Edited by:�㑺 �a�O

2019.12.09

�h���~���ʂ��@�Čٗp���v�̋��C�T�v���C�Y�Ɗ����ł���������ł����i�T��12����2�T�j

12��6����ɕĘJ���Ȃ����\����11���ٗp���v�ł́A��_�ƕ���A�ƎҐ��͑O����26��6000�l���ƂȂ�s��\�z��18���l����傫���������B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2019.12.06

�Čٗp���v�ɒ��ځA�����W����ւ̊��Ҋ���(12/6�[)

6���̓����s��́A�⑊��B�m�x���Ԃ̕Čٗp���v���\���ɂ��ł��A�O�����l108�~�㔼�A15�|�C���g���x�̈�i��ނɂƂǂ܂����B

-

�݂�Ȃ�FX �g���C�_�[�Y�،�

�݂�Ȃ�FX�̓X���b�v���X�v���b�h���������I�����J�݂Ƃ�����ōő�1,010,000�~�L���b�V���o�b�N�L�����y�[�����I

�����1,000�ʉ݂���OK�A�萔���������IeKYC�ōŒZ1���Ԍ�Ɏ���\

- �uFX���j�Ձv �����p��̒���

- �f�ڂ��Ă�����̐��m���ɂ��Ă͖��S�������Ă���܂����A���̓��e��ۏ�����̂ł͂���܂���B

- �f�ڂ��Ă��鏤�i��T�[�r�X���̏��́A�e���Ǝ҂���������܂��͊e���Ǝ҂̃E�F�u�T�C�g���ɂČ��J����Ă�����莞�_�̏������Ƃɍ쐬�������̂ł��B

- ���T�C�g��FX�Ɋւ�����̒�ړI�Ƃ��Ă��܂��B���T�C�g�́A����̋��Z���i�̔������̊��U��ړI�Ƃ������̂ł͂���܂���B

- FX�Ɋւ����������J�݁A����̎��s���тɎ�������̏ڍׂɂ��Ă̂��⍇���y�т��m�F�́A���p�҂����g���eFX�戵���Ǝ҂ɑ����ڍs���Ă����������̂Ƃ��܂��B�܂��A�����̍ŏI���f�́A���p�҂����g���s���Ă����������̂Ƃ��܂��B

- ���Ђ�FX����Ɋւ����瓖���҂܂��͑㗝�l�ƂȂ���̂ł͂Ȃ��A���p�ҋy�ъeFX�戵���Ǝ҂̂�����ɑ��Ă��A�_������̑㗝�A�}��A���������s���܂���B���������āA���p�҂ƊeFX�戵���Ǝ҂Ƃ̌_��̐��ہA���e�܂��͗��s���Ɋւ��A���Ђ͈�ؐӔC��Ȃ����̂Ƃ��AFX����ɔ����g���u�����̗��p�ҁE�eFX�戵���ƎҊԂ̕����ɂ��Ă͗������ҊԂʼn���������̂Ƃ��܂��B

- ���Ђ́A���T�C�g�ɂ����Ē�����̓��e�̐��m���E�Ó����E�K�@���E�ړI�K�������̑��̂����鎖���ɂ��ĕۏ����A���p�҂������̏��Ɋ֘A�����Q�������ꍇ�ɂ���̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g�ɂ����Ē�����̑S���܂��͈ꕔ�́A���p�҂ɑ��ė\���Ȃ��A�ύX�A���f�A�܂��͒�~�����ꍇ������܂��B

- ���T�C�g�ɂ́A���ЁE���̋@�ւ̃T�C�g�ւ̃����N���ݒu�����ꍇ������܂����A���Ђ͂���烊���N��T�C�g�̓��e�ɂ��Ĉ�؊֒m�����A����̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g��̃R���e���c�Ɋւ��钘�쌠�́A���Ђ������͓��Y�R���e���c��n�삵������҂܂��͒��쌠�҂ɋA�����Ă��܂��B

- ���Ђ́A���Ђ̎��O�̋����Ȃ��A���T�C�g��̃R���e���c�̑S���܂��͈ꕔ���A�����A���ρA�]�ړ��ɂ�藘�p���邱�Ƃ��ւ��܂��B

- ���T�C�g�̂����p�ɓ������Ă͏�L���ӎ��������������������ق��AFX���j���p�K���ɂ����ӂ������������̂Ƃ��܂��B