�y�T���z

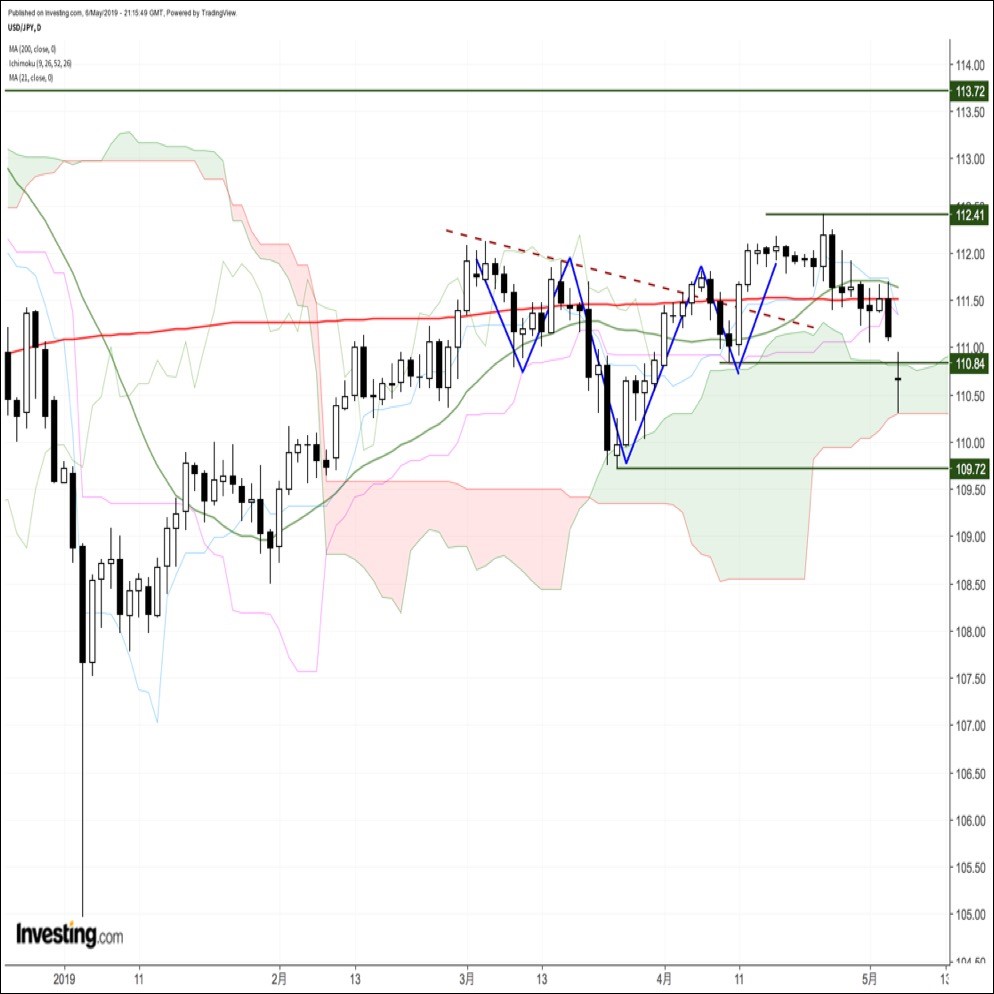

3��25�����l109.72�~����㏸���ɓ�����4��13���ɂ�112�~�������������A4��17����112.16�~��t����3��5�����l112.12�~���킸���ɒ�����1��3����ȍ~�̍��l���X�V�������߁A���̒i�K�ł�3��25�����l�𒆐S�Ƃ����t�O����`������̈�i������i�މ\�����l����ꂽ���A���̌��112�~���������ɂƂǂ܂��ĐL�єY���߁A���l�X�V����̈�i������ɂ́u�҂����v�����������ƂȂ�A�t�Ƀ_�u���g�b�v�`������̎�C�]�����x�������p�ƂȂ����B

4��25������112.39�~������4��17�����l���������̂����A���̎������̔������ł̈ꎞ�I�}���ɏI�����112�~����ێ��ł��Ȃ��������߁A���l�X�V����̋��C�g��Ƃ͂Ȃ炸�ɋp����112�~�䓞�B�ł̏�l�̏d�����ӎ��������̂ƂȂ����B26���̕�1�|3�����f�c�o�A5��2�������̂e�n�l�b�������\�A5��3����̕Čٗp���v�Əd�v�C�x���g���������ňꎞ�I�ɂ̓h�����~�������������Ȃ������l�̏d���������Đ�T����111�~�䏘�Ղ܂ʼn������ŏI�������B

�y�Ăf�c�o�A�e�n�l�b�A�ٗp���v�ł̓h�����~���i�߂��z

4��26���̕�1�|3�����f�c�o����l�͑O����N���v���X3.2���ƂȂ�s��\�z��2.0���y�ёO����2.2����啝�ɒ������B�ꎞ�I�ɂ̓h�������������������X�Ɏ������A�h�����ޗ��ւ̔����x�݂̓����������B

5��2�������ɐ����̏o���ꂽ�ĘA��e�n�l�b�ł͐������������ێ��Ƃ������A�i�C�̌�����u�ꌘ���g��v�Ƃ��đO��́u���������������v�Ƃ̔F�����������C�������B�܂��p�E�G���c���͉��̋L�҉�ŕ�������͈ꎞ�I�v���ɂ����̂Ƃ��A�u�������ǂ���̕����ɂ�����������ɂȂ��v�Ƃ��Ďs�ꂪ���҂��鑁���̗������\���ɔے�I�Ȏp�����������B�O��e�n�l�b����͂��^�J�h�ɌX������ۂ�^���ē����̓h��������������ꂽ���h�������ɐ�����������111.50�~�������ݍ����ɂƂǂ܂����B

5��3���̕ĘJ����4���ٗp���v�ł͎��Ɨ���3.6���ƑO������0.2���ቺ����1969�N12����3.5���ȗ�49�N�Ԃ�̒ᐅ���ƂȂ����B��_�ƕ���A�ƎҐ��͋G�ߒ����ς݂őO������26��3000�l���ƂȂ�3�����U���20���l���������B��������\����͎�̃h��������������ꂽ���̂̃h�������ꏄ��͎��������B

�e�n�l�b������ٗp���v�͎s�ꂪ�����҂��߂��Ă��������̗������\������ނ��������߁A���[���h���ł�2����������h�������[�����ƂȂ������A�������J�i�_���ⓙ�̗������\�������܂钆�ł̓h���~�ɂ����Ă̓h�����i�߂��A�N���X�~����̉~���������锽���ƂȂ����B5��7���ɂ͍�����A8���ɂ͂m�y����̋��Z�������\������B

�y�g�����v�哝�̂̈ꐺ�Ŋ����~���z

�g�����v�đ哝�̂�5��5���̃c�C�b�^�[�ŁA���s��2000���h���K�͂̒������i�ɑ���ł�5��10������͌��݂�10������25���ֈ����グ��ƕ\�������B�܂������_�ł͊ł��ۂ��Ă��Ȃ�3250���h�������̒������i�ɂ��Ă��߂�25���̊ł�����p�����������B�g�����v�哝�̂́u�����Ƃ̒ʏ����c�͌p�����Ă��邪�x������B�������͍Č����悤�Ƃ��Ă���B�m�[���v�ƃc�C�[�g�����B

�Ē��̊t�������c���J��Ԃ���钆�ō��ӂɋ߂��Ƃ̊y�ϓI�Ȏ~�ߕ����N������̊������������Ă����̂��A���̔�������6����������_�E�敨��500�h������}���ƂȂ�A��C���������w����5������啝�����ƂȂ����B��N10�����琢�E�A����������u�������ɓ���A4�����������p�����ăi�X�_�b�N�Ƃr�o�T�O�O�͎j��ō��l���X�V���Ă����B���V���g���Ɩk���ŕĒ��t�������c���J��Ԃ���ď��X�ɍ��ӂɋ߂Â��Ă����Ƃ�����ۂ�������x���Ă������A���̊y�ς��ꋓ�ɕ��ꂽ��ۂ��B6���̂m�x�_�E�͈ꎞ470�h�����鉺���ŊJ�n����A���̌�͕Ē����c���܂��p�����ł���A�ߊς��߂���͎̂��������Ƃ���66.47�h�����܂ʼn���������������A���ǂ͑O����v���X�ɂ͎���Ȃ������B�_�E�̐敨�ƒʏ����̗�������Ȃ���h���~��6���ߑO�ɑ啝�����������A���̌�̊��������݂Ĕ����߂��ꂽ���̂�111�~����ł����ɏI������B

�y���ʂ̒����|�C���g�z

�i�P�j4��17���A25���ƍ��l���X�V�����Ƃ���ł�1��3������̏㏸��p�����҂����܂肩�������A���̌�̎����ɂ��3��5����4��21���̗����l���_�u���g�b�v�Ƃ��������������܂�n�߂��B�h���S�ʍ���4��17����25���ւ̏㏸�v���ł���A���B�i���������ANZ�A���A�J�i�_����̗������\�����ɂ�钷�������ቺ���h���ȊO������Ɏキ���A�h�������ΓI�ɉ����グ���Ă̏㏸�Ƃ�����ۂ������B������5��6���̕Ē����c���O�ɂ�芔�����s��S�ʂ̃��X�N�I�t�S�����ꋓ�Ɋg�傳�������߂ɁA�h���X�g���[�g�ł̃h�����ȏ�ɃN���X�~�ł̉~�S�ʍ��ƂȂ��Ă���B

�i�Q�j4��25������5��6���ւ̉������x���͍��̂Ƃ���3��5������3��25���ւ̉��������݂ł���A�@3��25�����l109.72�~�����荞�܂Ȃ�������1��31������̒�グ�p�^�[�����ێ����Ď��̏㏸�i�މ\���͎c��B���̂���111.50�~�������瑱�L����ꍇ�͏㏸�ĊJ�������܂�\�������邪�A���ׂ̈ɂ̓��X�N�I�t�S�����ɂޏ��������邱�Ƃ������ɂȂ邾�낤�B

�i�R�j3��25�����l�����荞�ޏꍇ�͒�グ�p�^�[��������邽�߁A3��5����4��25���̗����l���_�u���g�b�v�Ƃ�������������̉\�������܂�Ǝv����B���̏ꍇ�͊T��3�����O��̒�ł��������猩��6���㔼�ւ̉�����107.50�~�O���ڎw���\�����o�Ă���Ǝv����B

�y60������ڋύt�\�A�T�C�N�����͂ƍ��T�̖ڈ��z

�T��3������5�������̒Z���I�ȍ��l���l�`���T�C�N���ł�5��6���ߑO���l�߂̃T�C�N���{�g���Ƃ��Ĕ����������L�єY��ł���Ǝv����B�O��̃T�C�N���g�b�v��5��2�����l��3���鍂�l�ɂ��_�u���g�b�v�ł���A2�����l����Ƃ����7������9���ɂ����Ă̊Ԃ��g�b�v�`�����Ǝv���邪�A�߂�͒Z���̉\��������̂ŁA111�~����ł��Ȃ�����110.50�~���ꂩ��6���ߑO���l�����Ƃ��A�ꊄ��Ȃ�V���Ȏ�C�T�C�N������Ƃ���9������13���ɂ����Ă̊Ԃւ̉�����z�肷��B

60�����̈�ڋύt�\�ł�3���邩��̉����Ő�s�X�p������]�����Ă���B111�~�����i�߂ΐ�s�X�p�����㔲���Ă���̂�111.50�~�O��?�̐�Ԃ���z�肷�邪�A�Ē����Ń��X�N�I���ւƍē]�����Ȃ�����111�~��O���ł͖߂蔄��ɂ��܂�₷���Ƃ݂�B

110.50�~���ꂩ��͉����ĊJ���ӂƂ��A6�����l���ꂩ���3��25�����l109.72�~�����A���荞�ޏꍇ��109�~�䏘�Ղ������Ƃ݂�B���ɕĒ����c������Ńg�����v�哝�̂̂����Ŕ����̊m�������܂��108�~��ւ̉������x������B

�y���ʂ̎�ȗ\��z

5/7(��)

10:30 (��) 3�� �f�Վ��x�@�i2���@48.01�����h���A�\�z�@43.00�����h���j

10:30 (��) 3�� �������㍂�@�O����@�i2���@0.8���A�\�z�@0.2���j

13:30 (��) ��������s�i�q�a�`�j�@����������\�@�i���s�@1.50���A�\�z�@1.50���j

15:00 (��) 3�� �����ƐV�K�@�O����@�i2���@-4.2���A�\�z�@1.5���j

15:00 (��) 3�� �����ƐV�K�@�O�N������@�i2���@-8.4���A�\�z�@-5.4���j

20:00 (��) �J�v�����E�_���X�A��فA�u���i�k���j

28:00 (��) 3�� ����ҐM�p�c���@�O����@�i2���@151.9���h���A�\�z�@160.0���h���j

5/8(��)

�� �� (��) 4�� �f�Վ��x�E�ăh�����@�i3���@326.4���h���A�\�z�@337.0���h���j

�� �� (��) 4�� �f�Վ��x�E�l�������@�i3���@2212.3����)

08:50 (��) 4�� �}�l�^���[�x�[�X�@�O�N������@�i3���@3.8���j

08:50 (��) ����E���Z�����c���v�|

11:00 (NZ) �j���[�W�[�����h������s�i�q�a�m�y�j������@�i���s�@1.75���A�\�z�@1.50���j

15:00 (��) 3�� �z�H�Ɛ��Y�@�O����@�i2���@0.7���A�\�z�@-0.5���j

15:00 (��) 3�� �z�H�Ɛ��Y�@�O�N������@�i2���@-0.4���A�\�z�@-2.7���j

5/9(��)

10:30 (��) 4�� ����ҕ����w���@�O�N������@�i3���@2.3���A�\�z�@2.5���j

10:30 (��) 4�� ���Y�ҕ����w���@�O�N������@�i3���@0.4���A�\�z�@0.4���j

14:00 (��) 4�� ����ґԓx�w���@�i3���@40.5�A�\�z�@40.3�j

21:30 (��) �p�E�G���e�q�a�c���A�C�x���g�ŊJ��̎�

21:30 (��) 4�� ���Y�ҕ����w���@�O����@�i3���@0.6���A�\�z�@0.2���j

21:30 (��) 4�� ���Y�ҕ����w���@�O�N������@�i3���@2.2���A�\�z�@2.4���j

21:30 (��) 4�� ���Y�ҕ����R�A�w���@�O����@�i3���@0.3���A�\�z�@0.2���j

21:30 (��) 4�� ���Y�ҕ����R�A�w���@�O�N������@�i3���@2.4���A�\�z�@2.5���j

21:30 (��) 3�� �f�Վ��x�@�i2���@-494���h���A�\�z�@-512���h���j

21:30 (��) �V�K���ƕی��\�������@�i�O�T�@23.0�����A�\�z�@22.0�����j

21:30 (��) ���ƕی��p���Ґ��@�i�O�T�@167.1���l�j

22:45 (��) �{�X�e�B�b�N�E�A�g�����^�A��فA�u��

23:00 (��) 3�� �����Ɂ@�O����@�i2���@0.2���j

23:00 (��) 3�� �������㍂�@�O����@�i2���@0.3���j

26:15 (��) �G�o���X�E�V�J�S�A��فA���H��ōu��

5/10(��)

08:30 (��) 3�� �S���я���x�o�@�O�N������i2���@1.7���A�\�z�@1.6���j

10:30 (��) ��������s�i�q�a�`�j�@�l�������Z������

15:00 (��) 3�� �f�Վ��x�i2���@179�����[���A�\�z�@189�����[���j

15:00 (��) 3�� �o����x�i2���@163�����[���A�\�z�@260�����[���j

17:30 (�p) 1-3���� �f�c�o����l�@�O����i�O���@0.2���A�\�z�@0.5���j

17:30 (�p) 1-3���� �f�c�o����l�@�O�N������i�O���@1.4���A�\�z�@1.8���j

17:30 (�p) 3�� �f�Վ��x�E���@�i2���@-141.12���|���h�A�\�z�@-137.50���|���h�j

17:30 (�p) 3�� �f�Վ��x�E�S�́i2���@-48.60���|���h�A�\�z�@-46.00���|���h�j

17:30 (�p) 3�� �z�H�Ɛ��Y�w���@�O����i2���@0.6���A�\�z�@0.1���j

17:30 (�p) 3�� �z�H�Ɛ��Y�w���@�O�N������i2���@0.1���A�\�z�@0.4���j

17:30 (�p) 3�� �����Ɛ��Y�w���@�O����i2���@0.9���A�\�z�@0.0���j

21:30 (��) 4�� ����ҕ����w���@�O����i3���@0.4���A�\�z�@0.4���j

21:30 (��) 4�� ����ҕ����w���@�O�N������i3���@1.9���A�\�z�@2.1���j

21:30 (��) 4�� ����ҕ����R�A�w���@�O����i3���@0.1���A�\�z�@0.2���j

21:30 (��) 4�� ����ҕ����R�A�w���@�O�N������i3���@2.0���A�\�z�@2.1���j

21:30 (��) �u���C�i�[�h�Ăe�q�a�����A��c�̖`���̈��A

22:08 (��) �{�X�e�B�b�N�E�A�g�����^�A��فA�u��

23:00 (��) �E�B���A���Y�E�j���[���[�N�A��فA�u��

27:00 (��) 4�� �����������x�@�i3���@-1470���h���A�\�z�@1650���h���j

�I�[�_�[/�|�W�V������

- �L�[���[�h�F

�֘A�L��

-

�ăh���iUSD�j�̋L��

Edited by:�Ɨt �I��

2024.11.23

���T�̈ב֑��ꌩ�ʂ��w�g�����v�g���[�h�Ɖ~�L�����[�̑g�ݍ��킹���h���~�����x���x�i11/23���j

�h���~�́A���T�O���ɂ����āA�ꎞ153.28�܂ŋ}�������ʂ������܂������A�T���ɂ����Ă͈�]154�~��㔼�ւƎ������������ƂȂ�܂����B

-

�ăh���iUSD�j�̋L��

Edited by:�c�� ���V

2024.11.22

�����s��̃h����154�~��㔼�Ő��ځA����ɂ��lj����グ�ϑ����~���̃u���[�L���Ɂi24/11/22�j

�������ԁi���{����8������15���j�̃h���E�~�́A���{���̂�������Ƃ������ڂ��ޗ��ɂ��荂�̓W�J�ƂȂ�154�~��㔼�Ő��ڂ����B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2024.11.22

�h���~�@�l�������̂��̂͌��������A���ʃ����W�����i11/22�[�j

�����s��̓h�����������B��⌃���߂̗����������ǂ�Ȃ��A�ŏI�I�Ƀh���͍��l�����B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2019.05.07

�Ē��f�Ջ��c�𒍎��A�h���~�̖ڐ�̓����W�����(5/7�[)

7���̓����s��́A110�~��㔼�ŝ��ݍ����B110�~���Œꌘ���͂�����������̂́A��l���d���A���ǃ����W����ɁB

-

�ăh���iUSD�j�̋L��

Edited by:�Ɨt �I��

2019.05.07

�h���~�A�Ē��f�Ֆ��C�̌��������C���ċ}����������̌㎝�������i5/7���j

�T�����̃h���~����́A�`���[�g�|�C���g�Ƃ��Ĉӎ�����Ă����A�@111�~���傤�NjߕӁA�A4/10���l110.84�A�B��ڋύt�\�_���110.81��S�Ċ��荞��

-

�݂�Ȃ�FX �g���C�_�[�Y�،�

�݂�Ȃ�FX�̓X���b�v���X�v���b�h���������I�����J�݂Ƃ�����ōő�1,010,000�~�L���b�V���o�b�N�L�����y�[�����I

�����1,000�ʉ݂���OK�A�萔���������IeKYC�ōŒZ1���Ԍ�Ɏ���\

- �uFX���j�Ձv �����p��̒���

- �f�ڂ��Ă�����̐��m���ɂ��Ă͖��S�������Ă���܂����A���̓��e��ۏ�����̂ł͂���܂���B

- �f�ڂ��Ă��鏤�i��T�[�r�X���̏��́A�e���Ǝ҂���������܂��͊e���Ǝ҂̃E�F�u�T�C�g���ɂČ��J����Ă�����莞�_�̏������Ƃɍ쐬�������̂ł��B

- ���T�C�g��FX�Ɋւ�����̒�ړI�Ƃ��Ă��܂��B���T�C�g�́A����̋��Z���i�̔������̊��U��ړI�Ƃ������̂ł͂���܂���B

- FX�Ɋւ����������J�݁A����̎��s���тɎ�������̏ڍׂɂ��Ă̂��⍇���y�т��m�F�́A���p�҂����g���eFX�戵���Ǝ҂ɑ����ڍs���Ă����������̂Ƃ��܂��B�܂��A�����̍ŏI���f�́A���p�҂����g���s���Ă����������̂Ƃ��܂��B

- ���Ђ�FX����Ɋւ����瓖���҂܂��͑㗝�l�ƂȂ���̂ł͂Ȃ��A���p�ҋy�ъeFX�戵���Ǝ҂̂�����ɑ��Ă��A�_������̑㗝�A�}��A���������s���܂���B���������āA���p�҂ƊeFX�戵���Ǝ҂Ƃ̌_��̐��ہA���e�܂��͗��s���Ɋւ��A���Ђ͈�ؐӔC��Ȃ����̂Ƃ��AFX����ɔ����g���u�����̗��p�ҁE�eFX�戵���ƎҊԂ̕����ɂ��Ă͗������ҊԂʼn���������̂Ƃ��܂��B

- ���Ђ́A���T�C�g�ɂ����Ē�����̓��e�̐��m���E�Ó����E�K�@���E�ړI�K�������̑��̂����鎖���ɂ��ĕۏ����A���p�҂������̏��Ɋ֘A�����Q�������ꍇ�ɂ���̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g�ɂ����Ē�����̑S���܂��͈ꕔ�́A���p�҂ɑ��ė\���Ȃ��A�ύX�A���f�A�܂��͒�~�����ꍇ������܂��B

- ���T�C�g�ɂ́A���ЁE���̋@�ւ̃T�C�g�ւ̃����N���ݒu�����ꍇ������܂����A���Ђ͂���烊���N��T�C�g�̓��e�ɂ��Ĉ�؊֒m�����A����̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g��̃R���e���c�Ɋւ��钘�쌠�́A���Ђ������͓��Y�R���e���c��n�삵������҂܂��͒��쌠�҂ɋA�����Ă��܂��B

- ���Ђ́A���Ђ̎��O�̋����Ȃ��A���T�C�g��̃R���e���c�̑S���܂��͈ꕔ���A�����A���ρA�]�ړ��ɂ�藘�p���邱�Ƃ��ւ��܂��B

- ���T�C�g�̂����p�ɓ������Ă͏�L���ӎ��������������������ق��AFX���j���p�K���ɂ����ӂ������������̂Ƃ��܂��B